優秀なパフォーマンスのファンドを表彰するアワードが日本には3つあります。それが①R&Iファンド大賞②トムソン・ロイター リッパー・ファンド・アワード・ジャパン③モーニングスター ファンド・オブ・ザ・イヤーです。

毎年、この3つの賞をすべて受賞しているのが、アライアンス・バーンスタイン 米国成長株投信です。

米国成長株投信には、毎月分配型/年1回決算型、為替ヘッジあり/なしの4コースがあります。一番人気のBコースを中心に今日は4つのコースを比較しながら、独自の目線で分析していきます。

こんなことがわかる

- 米国成長株投信って投資対象としてどうなの?

- 米国成長株投信って持ってて大丈夫なの?

- 米国成長株投信より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

アライアンス・バーンスタイン 米国成長株投信Bコースの基本情報

投資対象は?

米国成長株投信はS&P500株価指数(配当金込み)をベンチマークとして、成長性の高い米国株式に投資していきます。

ポートフォリオは45~70銘柄に絞り込んでいますので、絞り込んだことでS&P500と比較してどのようなパフォーマンスになっているかは気になるところです。

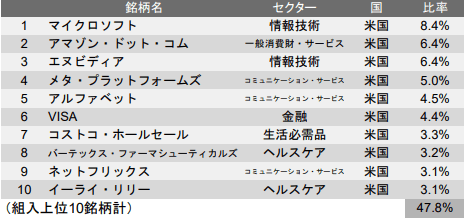

アライアンス・バーンスタイン 米国成長株投信 の組入銘柄は、現在52銘柄となっており、上位を見てみると、有名どころの米国株が名前を連ねています。

ですので、S&P500から特に優秀な銘柄を厳選しているようなイメージです。

※引用:マンスリーレポート

運用体制は?

マザーファンドの運用を行っているのは、フランク・カルーソを含めたベテランのファンドマネージャーが中心となって運用を行っています。

フランク・カルーソ自身は40年近く株式運用にかかわっているベテラン中のベテランです。

2012年から本マザーファンドの運用を担当しており、カルーソがファンドマネージャーを務めている限りは今後も高いパフォーマンスが期待できそうです。

純資産総額は?

純資産総額は投資信託を見極める際にとても大切なポイントです。純資産総額が多い方が、ファンドマネージャーが資金を投資する際に有利であったり、他の投資家の解約の際の影響が小さくなるので、余計なコストが減ります。

アライアンス・バーンスタイン 米国成長株投信 の純資産総額はどうでしょうか?

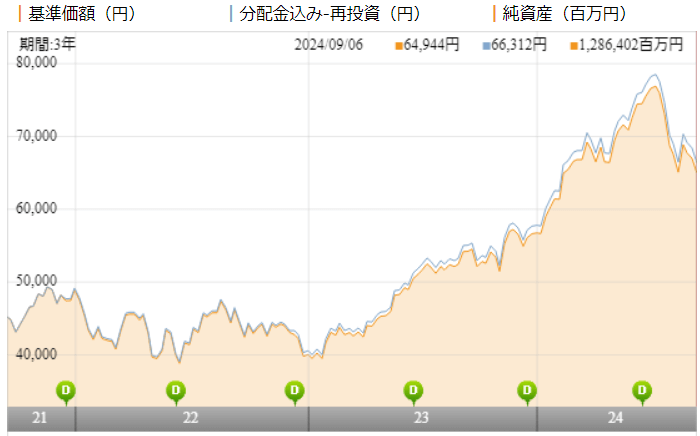

現在の純資産総額は約13,217億円です。6600億円あれば十分ですが、A~Dコースまで合わせると、なんと4兆円を超えますので、非常に人気の高いファンドであることがわかります。

実質コストは?

投資信託にかかる費用について、皆さんがよく目にするのは、販売時の手数料・信託報酬・信託財産保留金といったところだと思います。

しかし、これ以外にも費用がかかっているのを知っていましたか?

これを実質コストというのですが、実質コストは売買時の手数料や取引の際の税金、保管費用などが含まれ、運用報告書で確認することができます。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

アライアンス・バーンスタイン 米国成長株投信の実質コスト1.74%となっており、決して安くはありません。また、販売手数料も3.3%かかりますので、慎重にファンドを選定しなければなりません。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.727%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.74%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

アライアンス・バーンスタイン 米国成長株投信Bコースの独自評価と分析

基準価額をどう見る?

アライアンス・バーンスタイン 米国成長株投信 Bコースは、2022年は下落しましたが、2023年以降は大きく上昇を続けています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、アライアンス・バーンスタイン 米国成長株投信 Bコースの利回りを見てみましょう。

| 平均利回り | |

| 1年 | +24.04% |

| 3年 | +14.36% |

| 5年 | +22.51% |

| 10年 | +18.35% |

※2024年9月時点

直近1年間の利回りは+24.04%となっています。3年、5年、10年平均利回りを見ると、年平均利回りが15%を超えており、かなり高いリターンを安定的に出しているファンドであることがわかります。

優れたファンドであることは間違いないのですが、他のファンドと比較をして、確信を持ってから投資判断をしていきましょう。

同カテゴリー内での利回りランキングは?

アライアンス・バーンスタイン 米国成長株投信 Bコースは、優れたファンドが、多い国際株式の北米株カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

アライアンス・バーンスタイン 米国成長株投信 Bコースは、直近3年はそこまで突出していませんが、10年平均利回りでは上位10%に入っており、優れたファンドが非常に多い北米カテゴリーの中でこのパフォーマンスは賞賛に値します。

| 上位●% | |

| 1年 | 25% |

| 3年 | 48% |

| 5年 | 15% |

| 10年 | 5% |

※2024年9月時点

年別の運用利回りは?

続いて、アライアンス・バーンスタイン 米国成長株投信Bコースの年別のパフォーマンスを見てみましょう。

2016年、2018年、2022年はマイナスで終わっていますが、下落幅はかなり小さく抑えることができているので、まさにお手本のような運用です。

2022年は2桁マイナスが出てしまいそうですが、今まで長期保有している人からみればかわいいものですね。

| 年間利回り | |

| 2024年 | +32.08% |

| 2023年 | +42.47% |

| 2022年 | ▲18.89% |

| 2021年 | +42.87% |

| 2020年 | +25.05% |

| 2019年 | +32.30% |

| 2018年 | ▲1.80% |

| 2017年 | +27.29% |

| 2016年 | ▲2.42% |

| 2015年 | +10.80% |

| 2014年 | +31.54% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

アライアンス・バーンスタイン 米国成長株投信Bコースに投資をするのであれば、低コストのインデックスファンドと比較をしておいて損はありません。

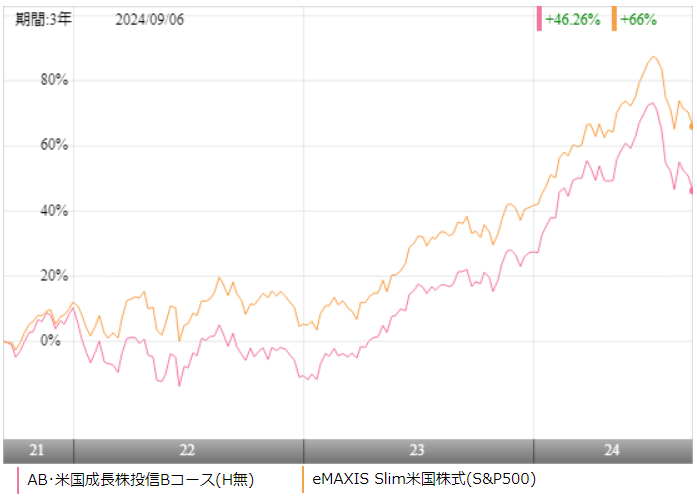

今回は、S&P500をベンチマークとしている低コストファンドで今、一番人気の高いeMAXIS Slim米国株式(S&P500)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスを比較してみると、eMAXIS Slim米国株式(S&P500)のほうがパフォーマンスで上回っています。

アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

では、より長期のパフォーマンスを比較するとどうでしょうか。

| 米国成長株投信 | Slim S&P500 | |

| 1年 | +24.04% | +24.15% |

| 3年 | +14.36% | +19.11% |

| 5年 | +22.51% | +22.66% |

| 10年 | +18.35% | - |

※2024年9月時点

5年平均利回りでは、ほぼ互角のパフォーマンスですね。10年平均利回りはeMAXIS Slim米国株式(S&P500)の運用期間が短く比較できませんが、他のS&p500に連動するインデックスファンドのパフォーマンスは15~16%程度なので、米国成長株投信のほうが高そうです。

インデックスファンドへの投資をまずは優先するべきですが、余剰資金で米国成長株投信に追加で投資をするのも悪くないですね。

類似ファンドとの利回り比較

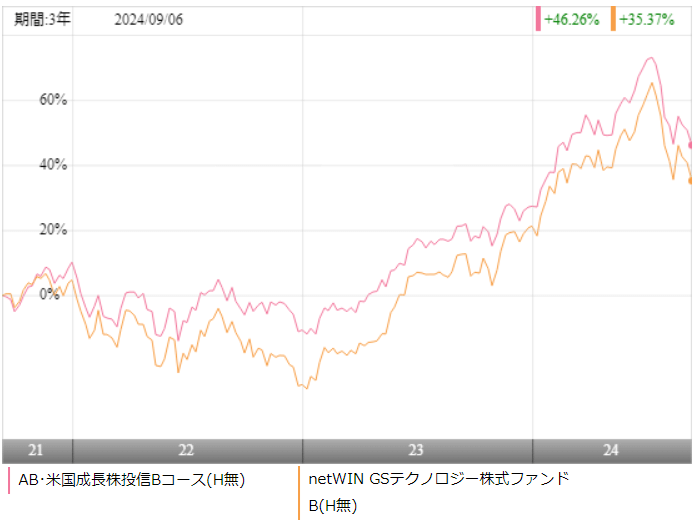

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

今回は、北米ファンドで何度も優秀ファンド賞を受賞をしたことがあるnetWIN・GS・インターネット戦略ファンドBと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、米国成長株投信がほぼ全期間で勝っています。

では、より長期のパフォーマンスはどうでしょうか?

| 米国成長株投信 | netWIN B | |

| 1年 | +24.04% | +25.73% |

| 3年 | +14.36% | +11.92% |

| 5年 | +22.51% | +22.24% |

| 10年 | +18.35% | +18.61% |

※2024年9月時点

5年、10年の平均利回りの比較では、ほぼ互角の内容となっています。どちらも非常に優れたファンドであることには変わりないので、この2本であれば、どちらに投資をしても問題ありません。

Aコース、Bコース、Cコース、Dコースどれがいいの?

米国成長株投信への投資を検討している人がもう一つ気になるのが、Aコース、Bコース、Cコース、Dコースのどれを選択すればよいのかという問題です。

ちなみにAコースとCコースが為替ヘッジあり、Bコース、Dコースが為替ヘッジ無です。毎月分配型なのが、C、Dコースですね。

パフォーマンスを比較して見てみると、米国成長株投信Bコースが一番パフォーマンスが優れていることがわかります。

※引用:ウエルスアドバイザー

まず、何度もこのブログではお伝えしていますが、分配金を受け取るとその分パフォーマンスが落ちます。BコースとDコースを見くらべればわかりますが、約0.4%差がつきました。

為替ヘッジ有無については、この3年間はたまたまヘッジ無が有利に働いたという程度なので、今後どうなるかはまた別問題です。

ただ、為替リスクをどうしても取りたくないという人以外はヘッジ無の米国成長株投信Bコースを選択しておけばよいと思います。

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

アライアンス・バーンスタイン 米国成長株投信 Bコースの最大下落率は以下の通りです。

| 期間 | 下落率 |

| 1カ月 | ▲22.02% |

| 3カ月 | ▲41.13% |

| 6カ月 | ▲45.30% |

| 12カ月 | ▲54.79% |

※2024年9月時点

2008年1月~2008年12月までの間に、▲54.79%下落しています。コロナショックもリーマンショック級とまで言われましたが、当時のほうが下落幅は圧倒的でした。

ここでパニック売りをしてしまった人は、一番損失が膨れてしまったと思いますが、このあと数年かけて、しっかり戻してきましたので、仮に基準価額が大きく下落したとしても、気長に持ち続けることをおすすめします。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金は?

つづいては、アライアンス・バーンスタイン 米国成長株投信 Bコースには、関係ありませんが、Cコース、Dコースの人が気になる分配金についてみていきましょう。

| 年間分配金 | |

| 2024年 | 2,500円(1-8月) |

| 2023年 | 1,600円 |

| 2022年 | 1,100円 |

| 2021年 | 3,300円 |

| 2020年 | 2,000円 |

| 2019年 | 1,200円 |

| 2018年 | 1,800円 |

| 2017年 | 1,900円 |

※2024年9月時点

米国成長株投信の場合、ファンドの運用益とのバランスを見ながら、分配していきますので、パフォーマンスがそこそこのときは分配がされません。

ただ、ファンドの収益状況に合わせて分配をしてくれたほうが元本が毀損することがないので、安心できます。

米国成長株投信の場合は、高いパフォーマンスの運用ができていますので、毎年10%近い分配金を受け取ることができています。

タコ足配当ではなく、このようにちゃんと運用益から支払われる毎月分配型ファンドに投資をしてほしいものです。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

評判はどう?

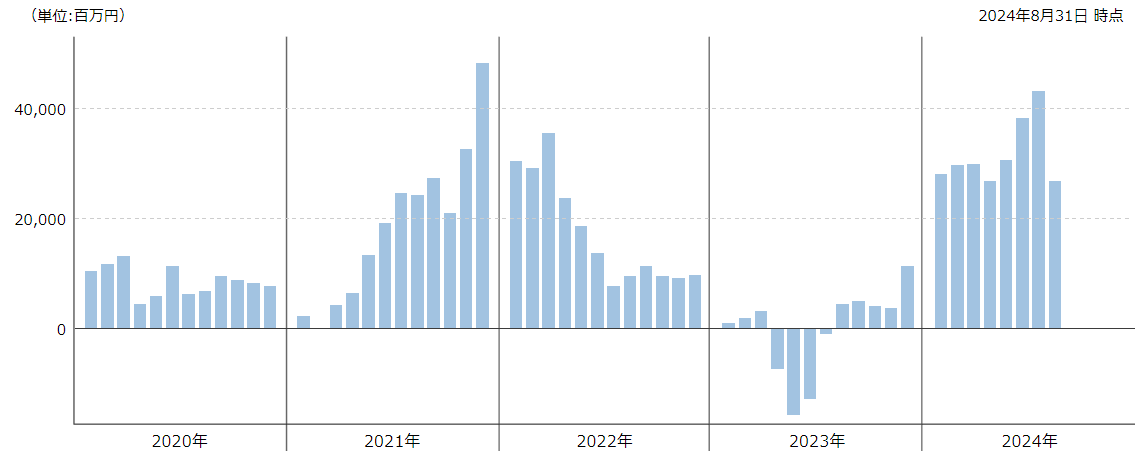

アライアンス・バーンスタイン 米国成長株投信 Bコースの評判を見ていく上でさン港になるのが、毎月の資金の流出入です。

資金の流入が多いということは多くの投資家がそのファンドを購入していることを意味しており、逆に資金の流出が多いということは解約している投資家が多いということになります。

2023年だけは一時的に資金が流出超過となりましたが、それ以外の期間ではほぼ毎月流入しており、評判も良いことが分かります。これだけパフォーマンスがいいので、納得ですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

アライアンス・バーンスタイン 米国成長株投信 BコースはNISAだけ対応していますので、うまくNISAを活用していきましょう。

| NISA | iDeCo |

| ○ | × |

※2024年9月時点

アライアンス・バーンスタイン 米国成長株投信Bコースの個人的評価まとめと今後の見通し

いかがでしょうか?

コロナショックで株式ファンドは軒並み大きく下落したと思われていますが、しっかりと下落幅を抑えて、運用ができている優秀なファンドも存在します。

eMAXIS Slim米国株式(S&P500)にパフォーマンスで勝てるファンドがほとんどない中で、中長期のパフォーマンスで勝っている米国成長株投信はとても素晴らしいの一言です。

最近はアクティブファンドを非難する声も強いですが、このようにして、しっかりと成果を出し続けているファンドも数は少ないですが、存在していますので、しっかりファンドを選定できれば、インデックスファンドを上回る運用も可能です。

またDコースのように毎月分配金を期待して投資を検討している人もいると思います。米国成長株投信はREITを代表としたタコ足配当ファンドではないので、ファンドの運用益からしっかりと分配金が支払われています。

私も毎月分配型のファンドは基本お勧めしませんが、唯一あるとすれば、米国成長株投信だと思っています。

とにかく非常に素晴らしいファンドなので、ぜひポートフォリオに組入れることを検討してみてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点