近年、より大きなリターンを得るために、海外の未公開株式に投資ができるような私募ファンドが増えてきています。そんな中、公募ファンドから全世界の未公開株式に投資ができるファンドが登場しました。

それが、三菱UFJ国際のベイリー・ギフォード世界成長企業戦略『クロスオーバー・グロース』です。

今日は、このクロスオーバー・グロースについて独自目線で徹底分析していきます。

「クロスオーバー・グロースって投資対象としてどうなの?」

「クロスオーバー・グロースって持ってて大丈夫なの?」

「クロスオーバー・グロースより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

ベイリー・ギフォード世界成長企業戦略『クロスオーバー・グロース』の基本情報

投資対象は?

クロスオーバー・グロースの投資対象は日本を含む世界各国の上場株式及び未上場株式(DR)です。※厳密には外国投資証券を通じて投資を行う。

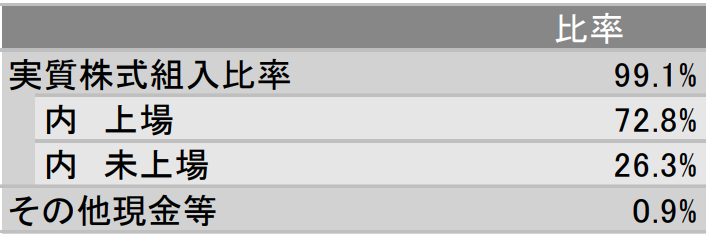

未上場株式を投資対象としているのがとても珍しいファンドと言えます。クロスオーバー・グロースの組入れ比率を見てみると、約70%が上場株式、約30%が未上場株式となっています。

未上場株式の比率がどんどん高くなっていくとさすがに怖いと思いますが、総資産の30%を超えない程度に収まるように、投資制限が設けられています。

※引用:マンスリーレポート

国別の比率で見ると、米国が50%強で一番比率が高くなっており、ついで、中国、オランダとなっています。先進国だけでなく、新興国にも分散投資をしていくファンドであることがわかりますね。

※引用:マンスリーレポート

現在の組入れ銘柄は上場株式が約100銘柄、未上場株式が約50銘柄となっており、未上場株式のほうが投資比率から考えてもかなり分散させていることがわかります。

ベイリー・ギフォードとは?

クロスオーバー・グロースの運用を実質的に行っているのがベイリー・ギフォードという会社です。ベイリー・ギフォードは100年以上前にイギリスのスコットランドの首都であるエディンバラで設立された独立系の運用会社です。

彼らはEPS(1株当たりの利益)やBPS(1株当たりの純資産)といった指標をあえて避けるようにしています。その理由は短期的な指標であるEPSやBPSの動きに一喜一憂していると、長期的に大きな成長をするであろう企業の投資機会を逃すことになるからです。

そしてボトムアップにより銘柄選定することで、株式市場の動きとは類似しない高いパフォーマンスを狙っていきます。積極的にリターンを狙っていく姿勢はとても好感が持てますので、はたしてどの程度のパフォーマンスを生み出してくれるのか今後が楽しみです。

純資産総額は?

続いて、クロスオーバー・グロースの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

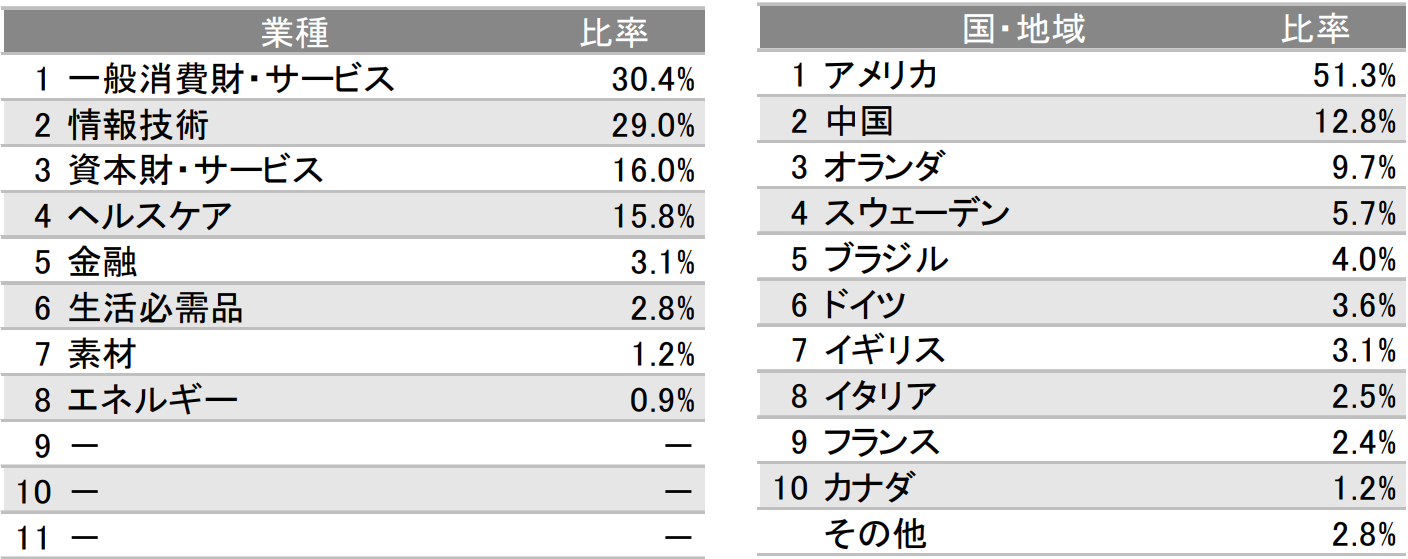

クロスオーバー・グロースの純資産は約500億円ですので、規模としても全く問題ない水準です。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

クロスオーバー・グロースの実質コストは1.68%と高めです。購入時手数料が3.3%と合わせると、初年度5%も取られますので、そう簡単には投資しようと思えない水準です。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.653%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.68%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ベイリー・ギフォード世界成長企業戦略『クロスオーバー・グロース』の評価分析

基準価額をどう見る?

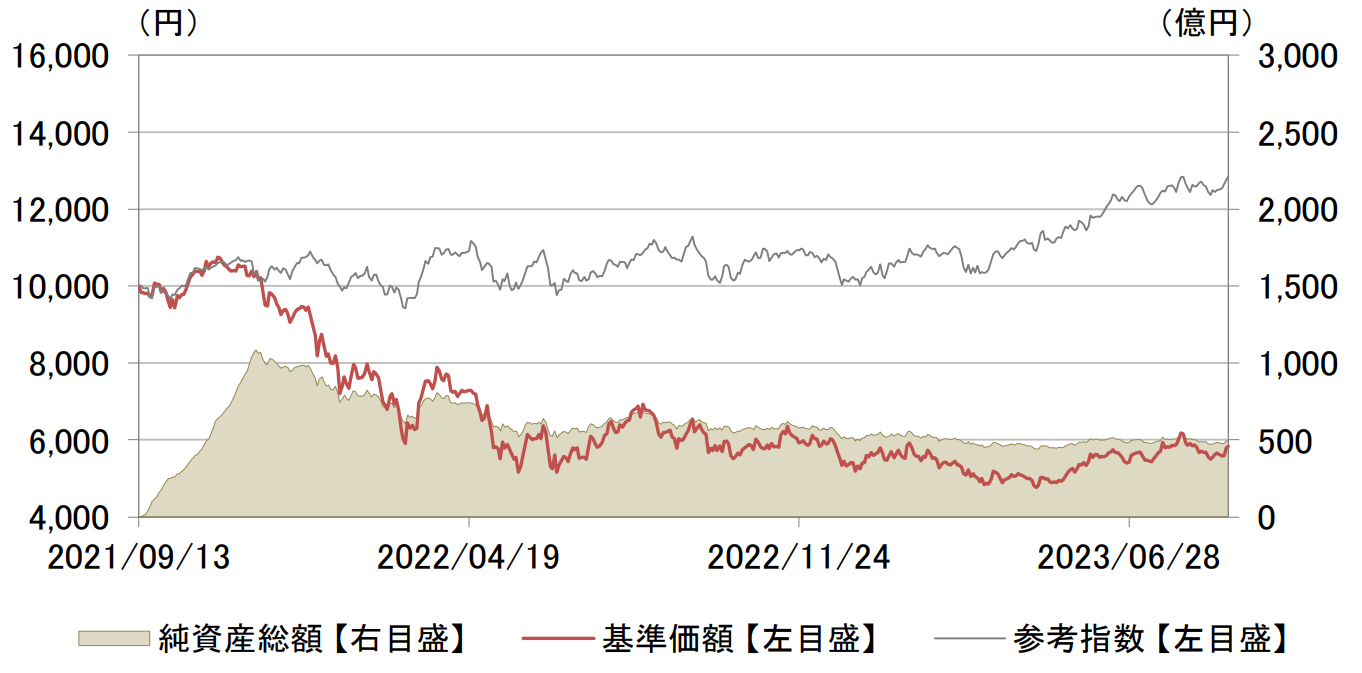

クロスオーバー・グロースの基準価額を見てみましょう。

設定来、下落が続いており、3年経たずして5000円台にまで下落してしまっています。これはひどいですね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、クロスオーバー・グロースの利回りを見ていきます。

直近1年間の利回りは▲2.79%となっています。

マイナスの時点でパフォーマンスが良いということはないですが、この時点ではどの程度悪いのかが判断できません。ですので、必ず他のファンドと比較をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲2.79% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

クロスオーバー・グロースは日本を除くグローバル株式カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

クロスオーバー・グロースは、ほぼ最下位となっており、目も当てられません。

| 上位●% | |

| 1年 | 100% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

クロスオーバー・グロースの年別の利回りを見ていきます。まだ運用期間が短いので、あまり参考になりませんが、2022年の40%の下落は大きすぎますね。

| 年間利回り | |

| 2023年 | +4.72%(1-9月) |

| 2022年 | ▲43.04% |

| 2021年 | - |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

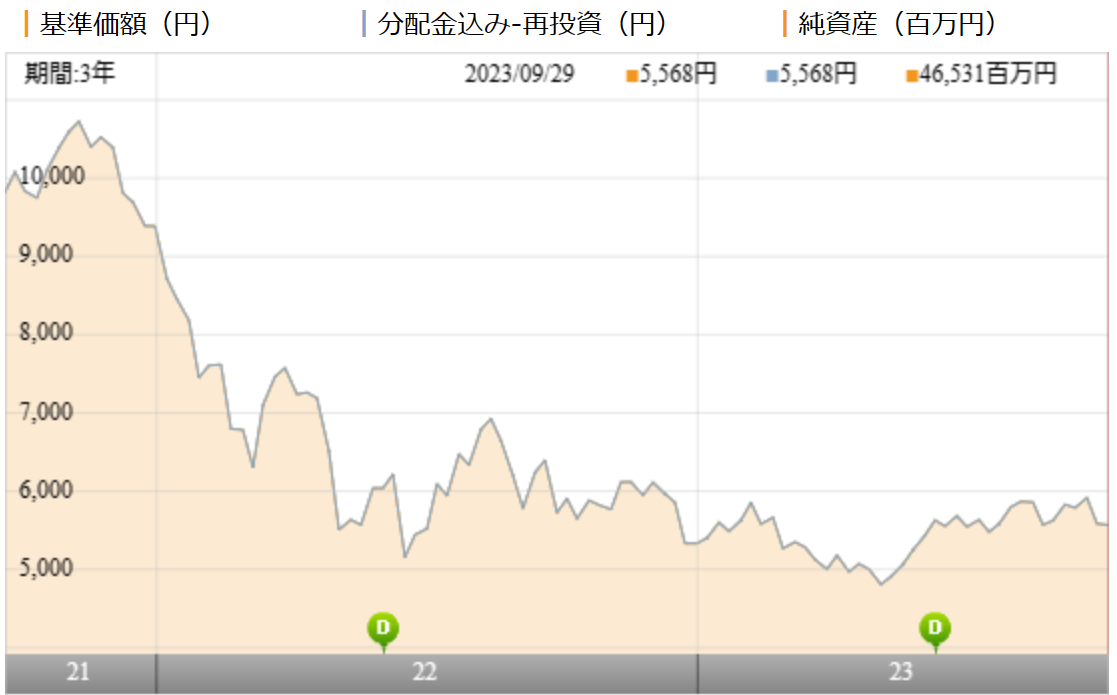

クロスオーバー・グロースに投資を検討しているのであれば、より低コストのインデックスファンドとのパフォーマンスは比較しておいて損はありません。

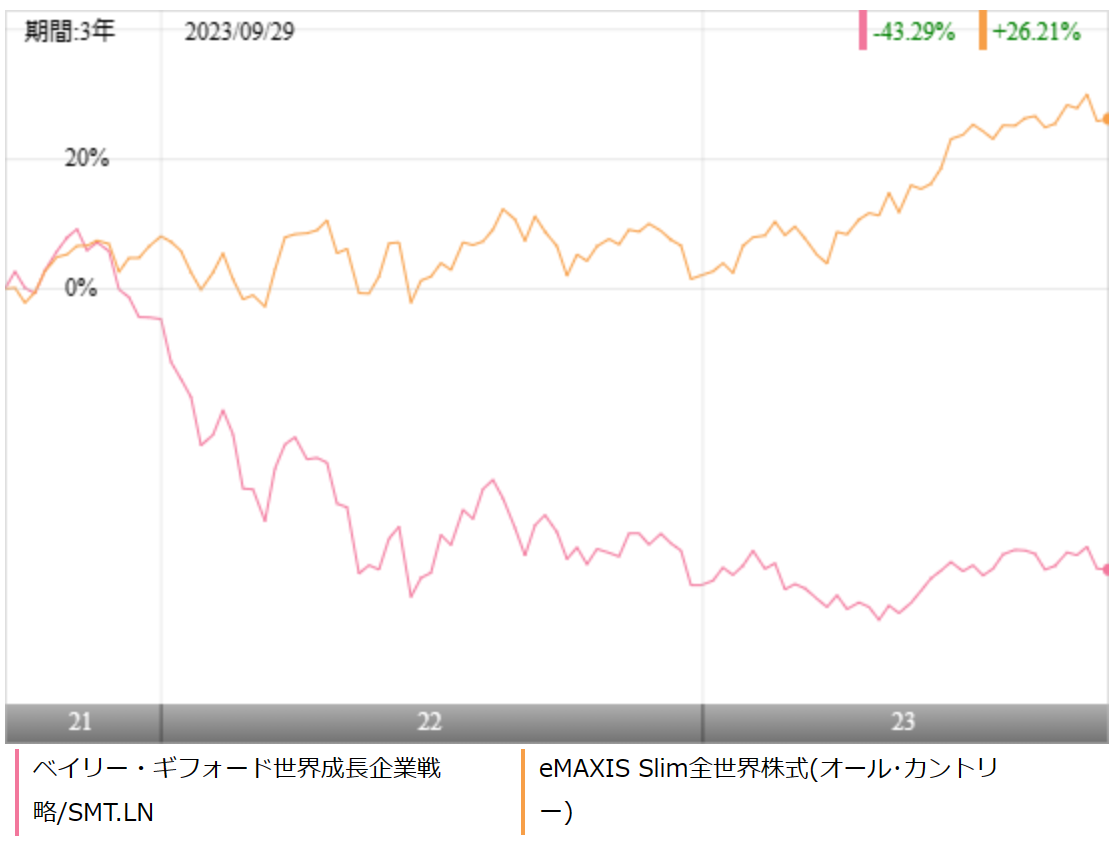

クロスオーバー・グロースは世界の株式に分散投資ができるので、今回は、世界の株式に分散できて、非常に人気の高いeMAXIS Slim 全世界株式(オールカントリー)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slim 全世界株式(オールカントリー)が圧勝しています。

むしろ、クロスオーバー・グロースが勝手に下落しているという見方もできますが、少なくとも高いコストを支払って投資する価値があるとは思えません。

| クロスオーバー | Slim全世界株式 | |

| 1年 | ▲2.79% | +23.71% |

| 3年 | - | +20.23% |

| 5年 | - | - |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

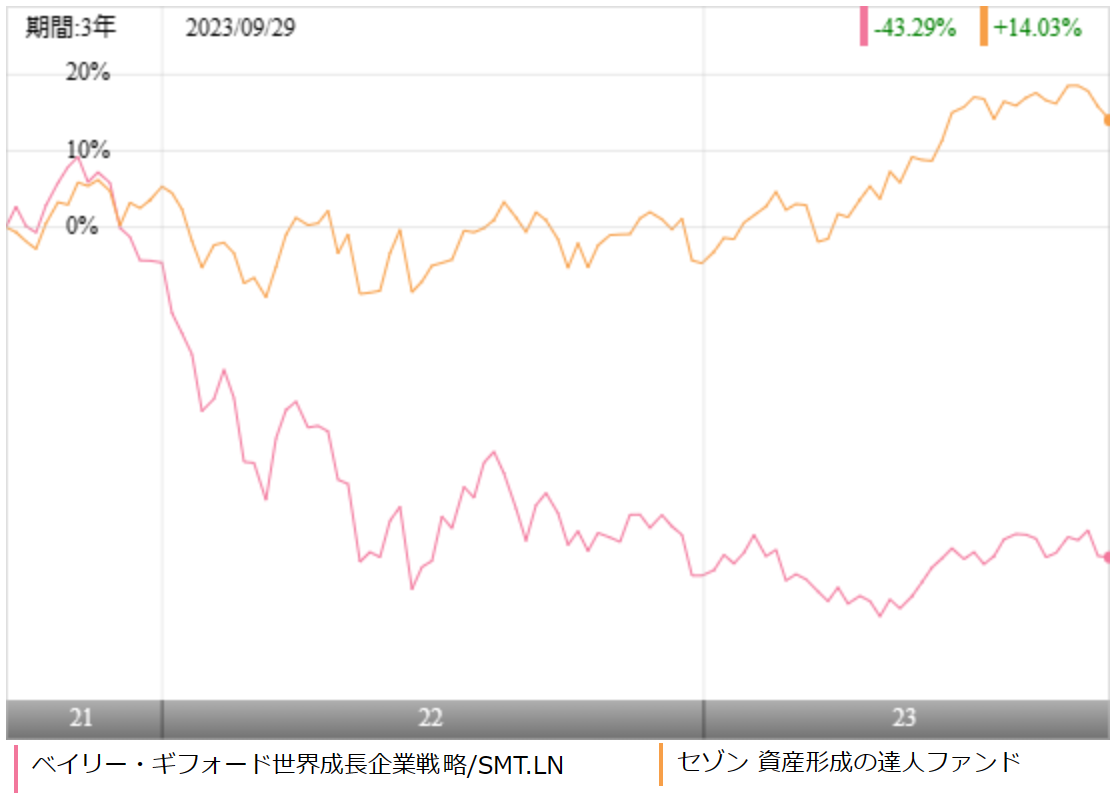

クロスオーバー・グロースに投資を検討しているのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

そこで、今回は世界の株式に分散投資ができるファンドの中でも非常に人気のあるセゾン投資の資産形成の達人ファンドと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間にわたって、資産形成の達人ファンドのほうが上回っています。

アクティブファンドに投資をするにしても、クロスオーバー・グロースに投資をする選択肢はないと言えます。

| クロスオーバー | 資産形成の達人 | |

| 1年 | ▲2.79% | +20.46% |

| 3年 | - | +15.09% |

| 5年 | - | +9.75% |

| 10年 | - | +11.73% |

※2023年10月時点

最大下落率は?

投資をするにあたって、気になるのが「このファンドはどの程度下落することがあるのか」という点でしょう。標準偏差である程度は理解できるものの、やはり実際の下落幅をみたほうが心構えができます。

それでは、クロスオーバー・グロースの最大下落率を見ていきましょう。

| 期間 | 下落率 |

| 1カ月 | ▲21.64% |

| 3カ月 | ▲31.20% |

| 6カ月 | ▲40.85% |

| 12カ月 | ▲45.58% |

※2023年10月時点

クロスオーバー・グロースの最大下落率は2021年11月~2022年10月の1年間で45.58%となっています。

●●ショックと呼ばれるような時以外で、40%以上、下落するようなファンドというのは、できる限り投資をしないほうがいいです。

評判はどう?

続いて、クロスオーバー・グロースの評判を見てみましょう。

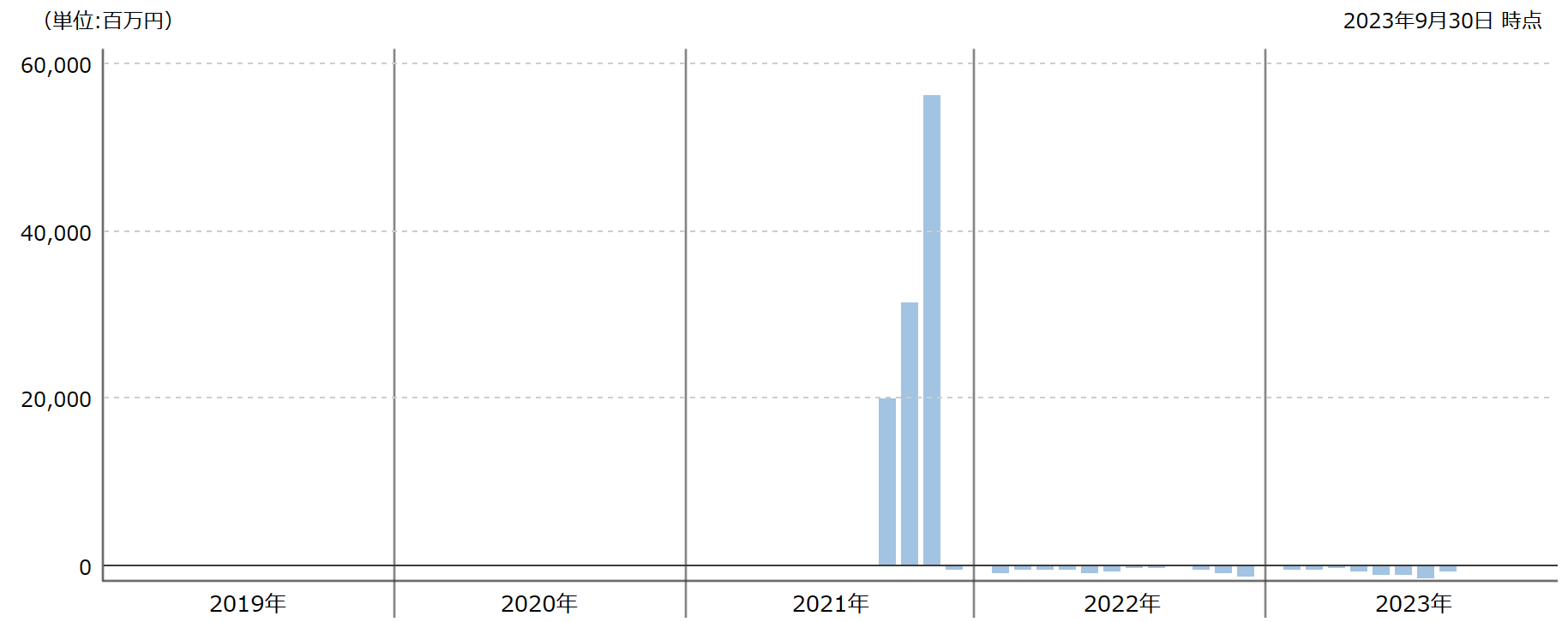

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

初速の流入はかなり勢いがありましたが、パフォーマンスが全くと言っていいほど奮っていないので、2022年に入ってからは流出が続いています。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

クロスオーバー・グロースはNISAでの取り扱いがありますので、この制度をうまく使っていきましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

ベイリー・ギフォード世界成長企業戦略『クロスオーバー・グロース』の評価まとめと今後の見通し

いかがでしょうか?

今までであれば、海外の未上場企業に投資をするという選択肢はありませんでした。しかし、クラウドファンディングで国内の未公開株に投資ができるようになったりと、未公開株への投資の窓口が徐々に広がりを見せています。

マネックス証券でもHiJoJo Partners株式会社を通じて、海外のユニコーン企業に投資ができるようになったりと、今後この流れは加速していくものと予想ができます。

ただ、未公開株に投資をすれば、上場株より儲かると断言できるわけでもありません。

クロスオーバー・グロースが良い例ですが、インデックスファンドをはるかに下回るパフォーマンスとなっており、かなり苦しい展開が続いています。

まだ運用期間が短いことからも今後のパフォーマンスに期待したいところですが、40%以上の下落を取り戻すには相応の時間がかかると思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点