近年流行りのESG投資のテーマの1つである脱炭素社会。世界の多くの国や企業が「カーボンゼロ」を表明し、企業にとっても脱炭素化への取り組みが最重要課題となっています。

脱炭素社会の実現に必要な優れた技術を有する企業は、莫大な需要を取り込み、大きな成長機会が期待されており、そこに着目したのが、大和アセットの脱炭素テクノロジー株式ファンド『愛称:カーボンZERO』です。

ESG投資に注目が集まっているということもあり、多くの投資家から資金が集まっています。

今日はこの脱炭素テクノロジー株式ファンドが投資対象として優れているのか、独自の目線で分析していきます。

「脱炭素テクノロジー株式ファンドって投資対象としてどうなの?」

「脱炭素テクノロジー株式ファンドって持ってて大丈夫なの?」

「脱炭素テクノロジー株式ファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

脱炭素テクノロジー株式ファンド『カーボンZERO』の基本情報

投資対象は?

まず脱炭素テクノロジー株式ファンドの投資対象は、脱炭素社会の実現に向けたソリューションを提供する世界の企業です。ESG投資に強みを持つ、カンドリアム・インベスターズが実際の運用は行っています。

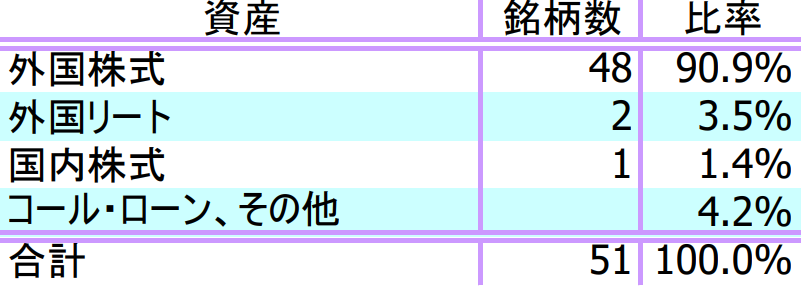

アセットクラス別の投資比率は以下のようになっており、わずかにリートも入っていますが、基本は株式に投資をしていきます。

※引用:マンスリーレポート

続いて、国別の投資比率を見ていきます。米国が約50%で、次いでフランス、中国と幅広く世界中に分散投資がされています。

※引用:マンスリーレポート

現在は51銘柄に投資をしており、上位の組み入れ銘柄は以下のようになっています。

※引用:マンスリーレポート

純資産総額は?

脱炭素テクノロジー株式ファンドの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

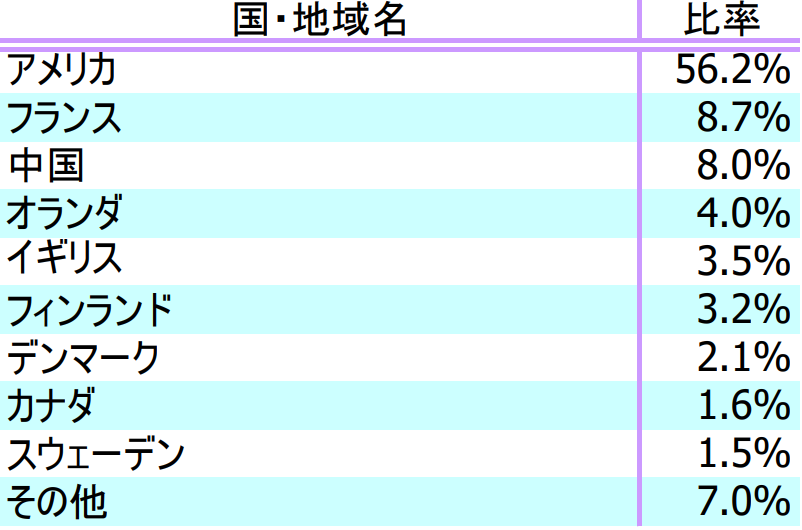

脱炭素テクノロジー株式ファンドの現在の純資産総額は約520億円となっており、純資産を大きく伸ばしています。この規模あれば何も問題ありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

脱炭素テクノロジー株式ファンドの実質コストは1.98%です。購入時手数料と併せて初年度は5%取られてしまいますので、パフォーマンスが悪ければ、絶対買ってはいけないファンドです。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.837%(税込) |

| 信託財産留保額 | - |

| 実質コスト | 1.98% |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

脱炭素テクノロジー株式ファンド『カーボンZERO』の評価分析

基準価額をどう見る?

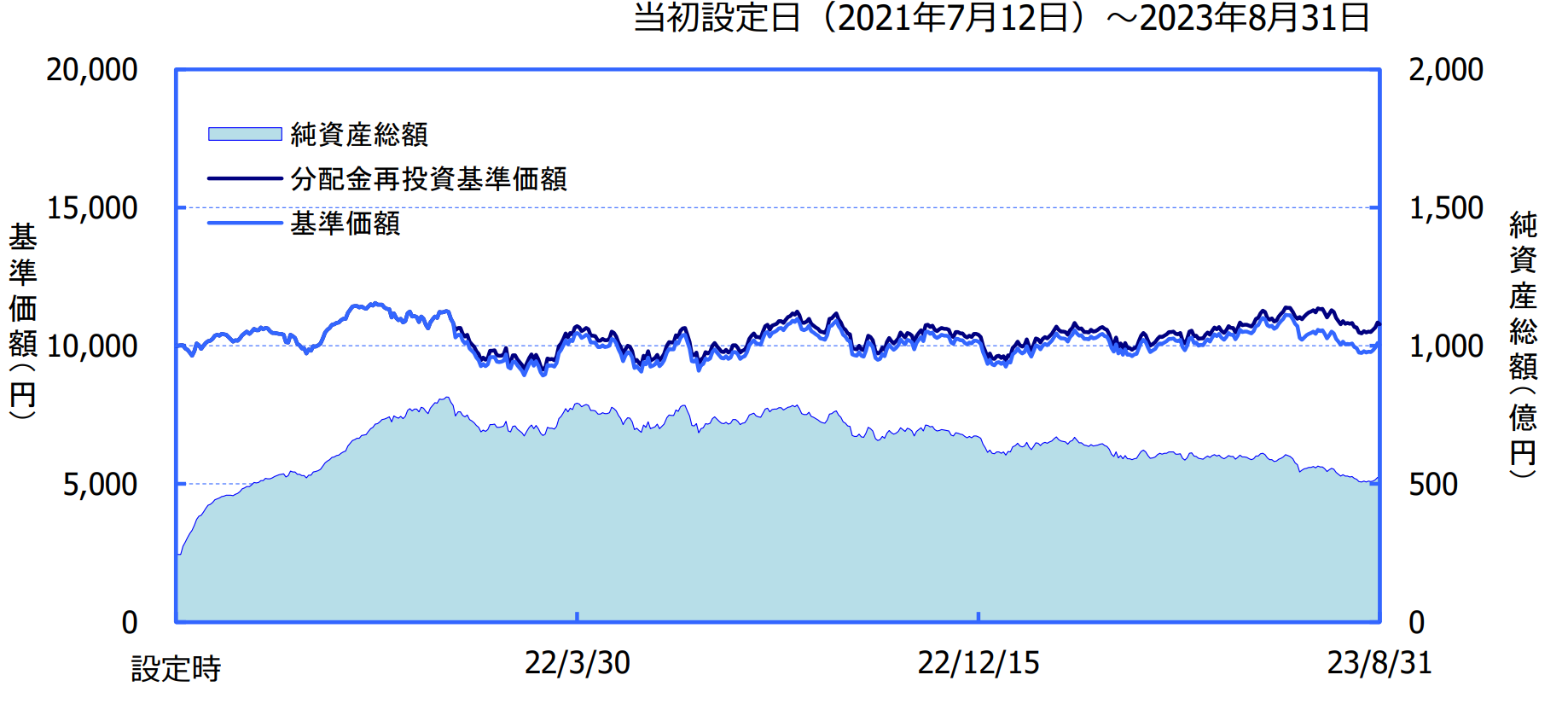

脱炭素テクノロジー株式ファンドは、上下に大きく変動してはいますが、10,000円前後で推移しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

脱炭素テクノロジー株式ファンドの1年利回りは、+2.10%となっています。

残念ながら、まだ運用期間が短いため、平均利回りを見ただけでは判断できませんね。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +2.10% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

脱炭素テクノロジー株式ファンドは日本を含むグローバル株式カテゴリーにに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

脱炭素テクノロジー株式ファンドの利回りは下位10%に入っており、これでは投資する価値がありませんね。

| 上位●% | |

| 1年 | 95% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

脱炭素テクノロジー株式ファンドの年別の運用パフォーマンスを見てみましょう。

まだ期間が短いので、あまり情報を得られないですね。

| 年間利回り | |

| 2023年 | +5.72%(1-9月) |

| 2022年 | ▲14.21% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

脱炭素テクノロジー株式ファンドへの投資を検討するのであれば、世界の株式に投資ができるインデックスファンドとの比較をしておいて損はありません。

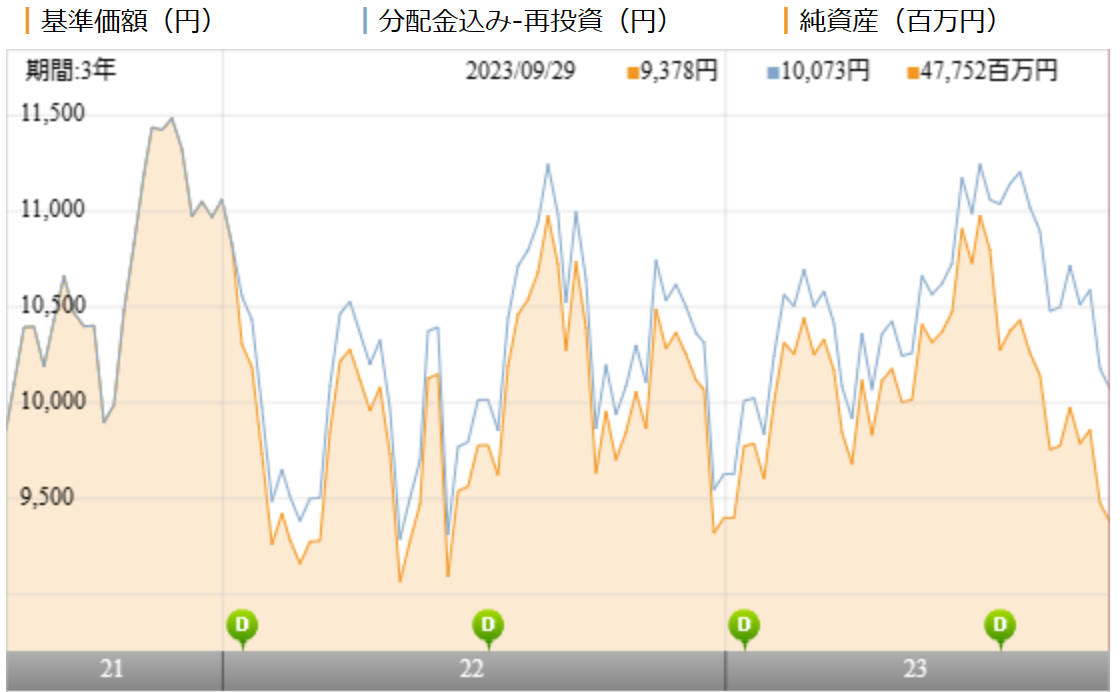

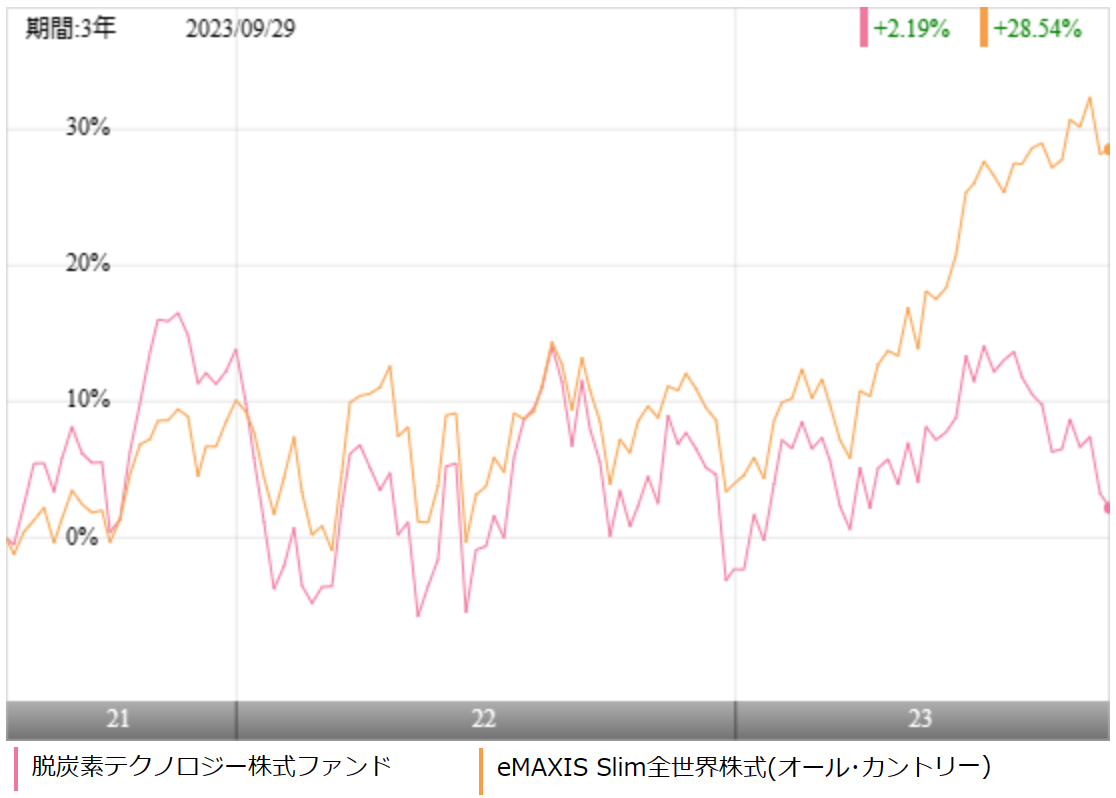

脱炭素テクノロジー株式ファンドはアメリカ株を中心に、新興国にも投資をしていますので、eMAXIS Slim 全世界株式(オールカントリー)とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slim 全世界株式(オールカントリー)が上回っています。

これでは、あえて高いコストを支払って脱炭素テクノロジー株式ファンドに投資をする理由もないですね。

| 脱炭素テクノロジー | オールカントリー | |

| 1年 | +2.10% | +23.71% |

| 3年 | - | +20.23% |

| 5年 | - | - |

| 10年 | - | - |

※2023年10月時点

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

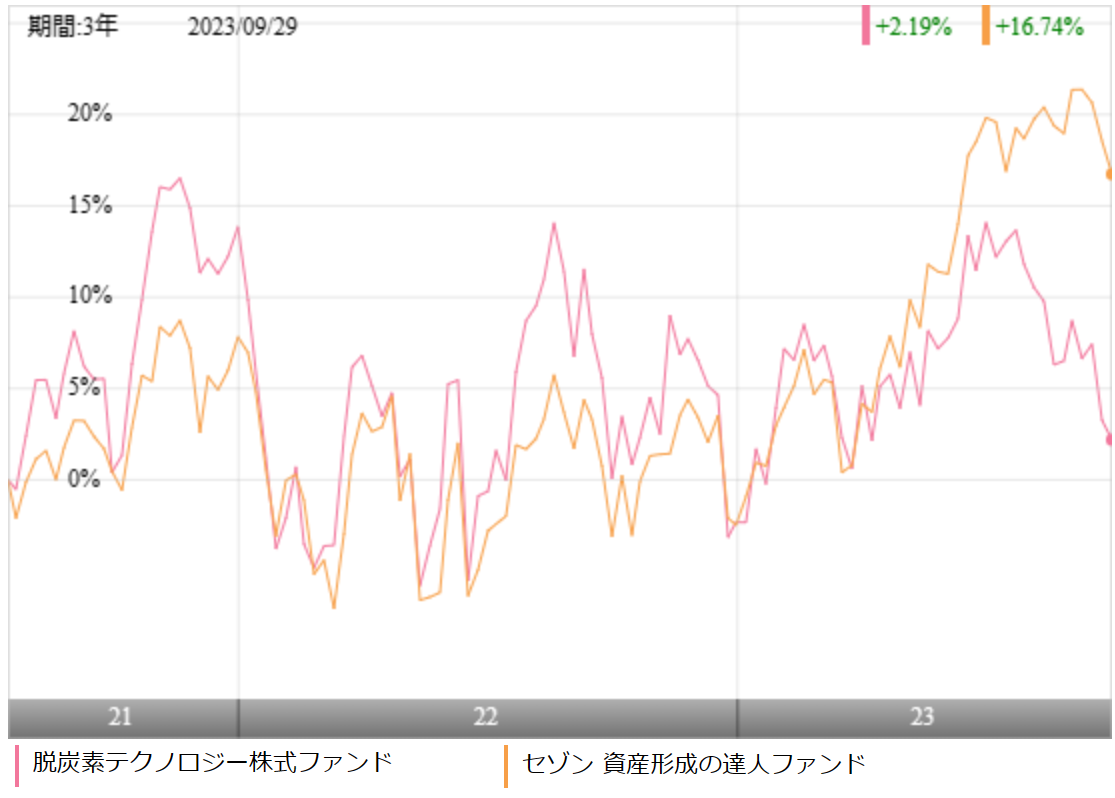

今回は、海外株式ファンドで長期に渡り、優れた成果を残しているセゾン 資産形成の達人ファンドとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらも直近3年間では、競っている期間もありますが、2023年に入り、資産形成の達人が大きくリードしています。

| 脱炭素テクノロジー | 資産形成の達人 | |

| 1年 | +2.10% | +20.46% |

| 3年 | - | +15.09% |

| 5年 | - | +9.75% |

| 10年 | - | +11.73% |

※2023年10月時点

最大下落率はどれくらい?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、脱炭素テクノロジー株式ファンドの最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲14.85% |

| 3カ月 | ▲14.65% |

| 6カ月 | ▲11.90% |

| 12カ月 | ▲14.21% |

※2023年10月時点

脱炭素テクノロジー株式ファンドの最大下落率は2022年1月の1カ月間で最大14.85%となっています。

まだ運用期間が短いので、大した下落は経験していませんが、今後30%~40%の下落は起こると思っておいたほうがいいですね。

評判はどう?

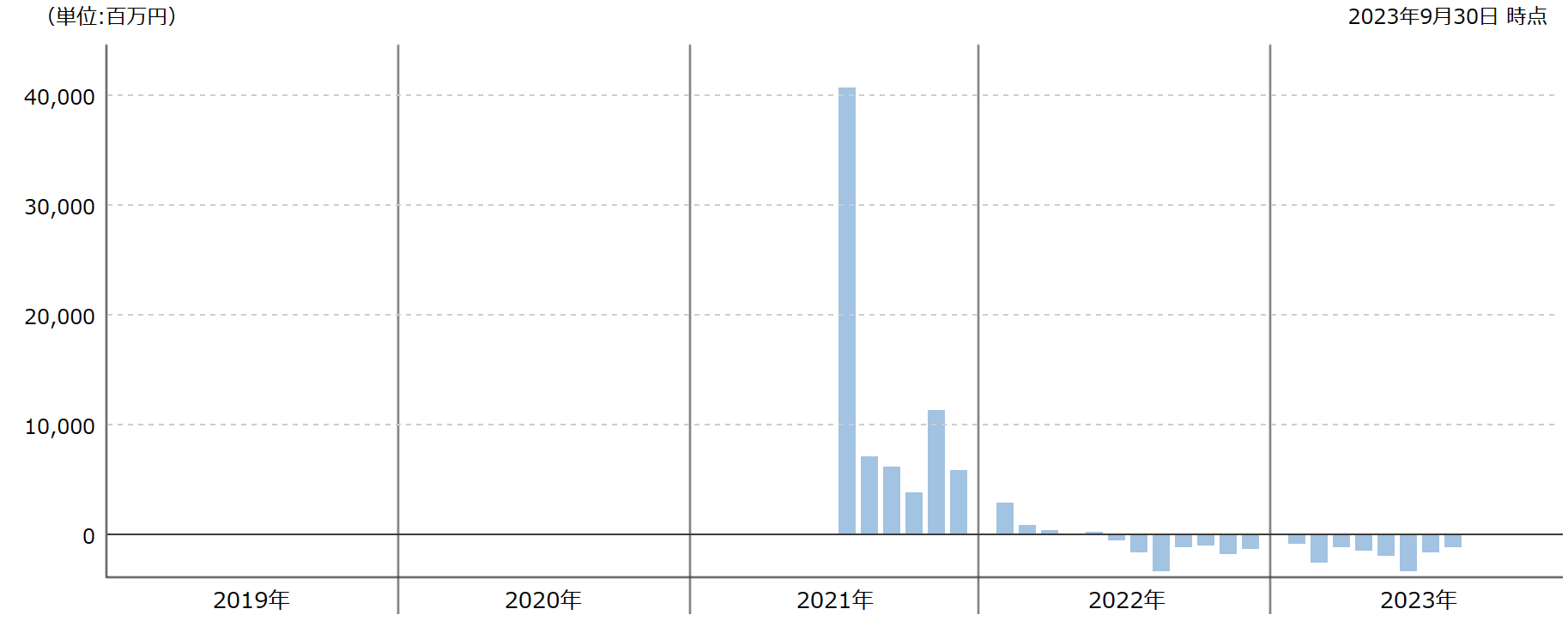

ネットでの書き込みなどでファンドの評判を調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判がいいということです。

2022年以降は流出が続いており、評判も悪くなっています。パフォーマンスがあまりよくないので、仕方ないですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

脱炭素テクノロジー株式ファンドはNISAでの取り扱いがありますので、この制度をうまく使っていきましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

脱炭素テクノロジー株式ファンド『カーボンZERO』の評価まとめと今後の見通し

いかがでしょうか?

近年流行りのESG分野なので、興味を持っている投資家も多いと思います。ただ、これは他の記事でも書いていますが、ESGをテーマにしたファンドというのは、あまり大した成果を出せていないことが多いです。

もちろん、ESG投資という非金銭的なリターンもあると思いますが、少なくとも将来性がある方という理由で、大きなリターンを狙って投資をすると痛い目を見る可能性が高いです。

ですので、リターンを狙って投資をするのであれば、インデックスファンドやテーマに依らないアクティブファンドのほうが理想的です。

脱炭素テクノロジー株式ファンドに投資をしても良い人は、投資を通じて、社会を良くして生きたいと思えるだけの心の余裕がある人(金銭的なリターンの優先順位は高くない人)でしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点