NYダウを中心にアクティブ運用をしていく次世代米国代表株ファンド『メジャー・リーダー』。

手法はオーソドックスでありながら、米国株が好調なので、高いパフォーマンスが期待できます。

今日は、次世代米国代表株ファンド『メジャー・リーダー』の評判や今後の見通しについて独自目線で徹底分析していきます。

こんなことがわかる

- メジャー・リーダーって投資対象としてどうなの?

- メジャー・リーダーって持ってて大丈夫なの?

- メジャー・リーダーより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

次世代米国代表株ファンド『メジャー・リーダー』の基本情報

投資対象は?

まず投資対象は、ダウ・ジョーンズ工業株価平均(NY・ダウ)における構成銘柄を参考に、米国の株式約30種に投資を行います。

ダウ・ジョーンズ工業株価平均とは、ダウ・ジョーンズが米国を代表する30銘柄を選定し、指数化したものです。実際に組入れられている銘柄数は現在30銘柄となっており、ほぼNY・ダウの構成銘柄となっています。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

最低でも50億円、余裕を持って100億円はほしいところです。

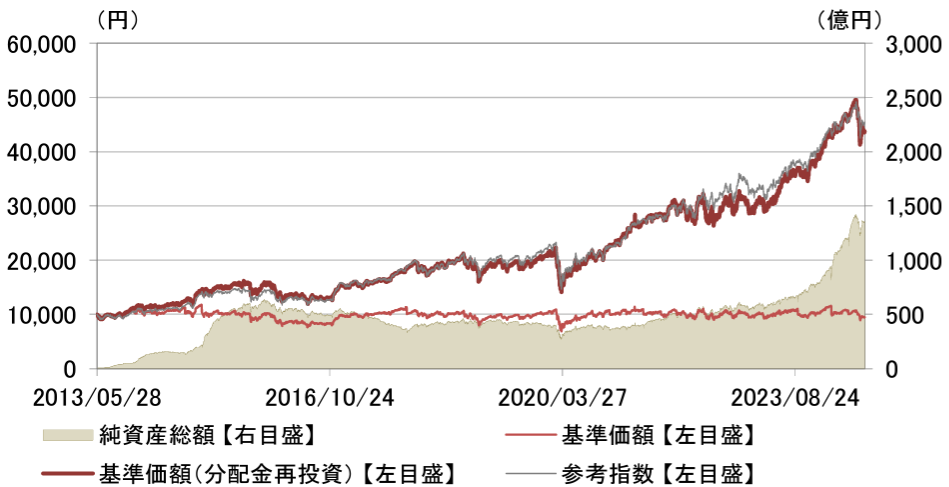

次世代米国代表株ファンド『メジャー・リーダー』の純資産は、約1360億円の規模になっています。規模としては、十分大きいので特に心配はありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

次世代米国代表株ファンド『メジャー・リーダー』の実質コストは、1.70%とかなり高いです。

実質、NYダウをベンチマークとしたインデックスファンドのようなものなので、これはボッタクリとしかいえませんね。

| 購入時手数料 | 3.3%(税込) |

| 信託報酬 | 1.595%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.70%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

次世代米国代表株ファンド『メジャー・リーダー』の独自評価と分析

基準価額をどう見る?

次世代米国代表株ファンド『メジャー・リーダー』の基準価額は10,000円近辺を推移しています。

ただ、分配金を受け取らずに再投資して運用した場合の基準価額(青線)を見ると、2023年以降も大きく上昇していることから、この差分を分配金として払い出しているということです。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、メジャー・リーダーの利回りを見てみましょう。

| 平均利回り | |

| 1年 | +19.59% |

| 3年 | +15.33% |

| 5年 | +18.10% |

| 10年 | +13.56% |

※2024年9月時点

直近1年間の利回りは+19.59%とかなり高い利回りとなっています。3年、5年、10年平均利回りを見ても、年平均利回りが10%を超えており、安定的なパフォーマンスを出していることがわかります。

ただ、この数値だけを見て、投資判断するのは時期尚早です。他の類似ファンドとパフォーマンスを比較してから投資をするようにしましょう。

同カテゴリー内での利回りランキングは?

次世代米国代表株ファンド『メジャー・リーダー』は、優れたファンドが多い国際株式の北米株カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

次世代米国代表株ファンド『メジャー・リーダー』は、どの期間においても平均もしくは平均よりも高いランキングとなっており、安定してはいますが、非常に優秀とは言えない水準です。

| 上位●% | |

| 1年 | 45% |

| 3年 | 40% |

| 5年 | 35% |

| 10年 | 33% |

※2024年9月時点

年別のパフォーマンスは?

次世代米国代表株ファンド『メジャー・リーダー』の年別のパフォーマンスを見てみましょう。

2016年、2018年、2022年はマイナスとなっていますが、2桁のマイナスになっていない点は評価できますね。プラスを出している年はかなり大きなプラスとなっているので、投資家としても安心して見ていられます。

| 年間利回り | |

| 2024年 | 23.27%(1-6月) |

| 2023年 | 34.02% |

| 2022年 | ▲5.16% |

| 2021年 | 33.71% |

| 2020年 | 9.28% |

| 2019年 | 22.50% |

| 2018年 | ▲9.63% |

| 2017年 | 24.67% |

| 2016年 | ▲0.56% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

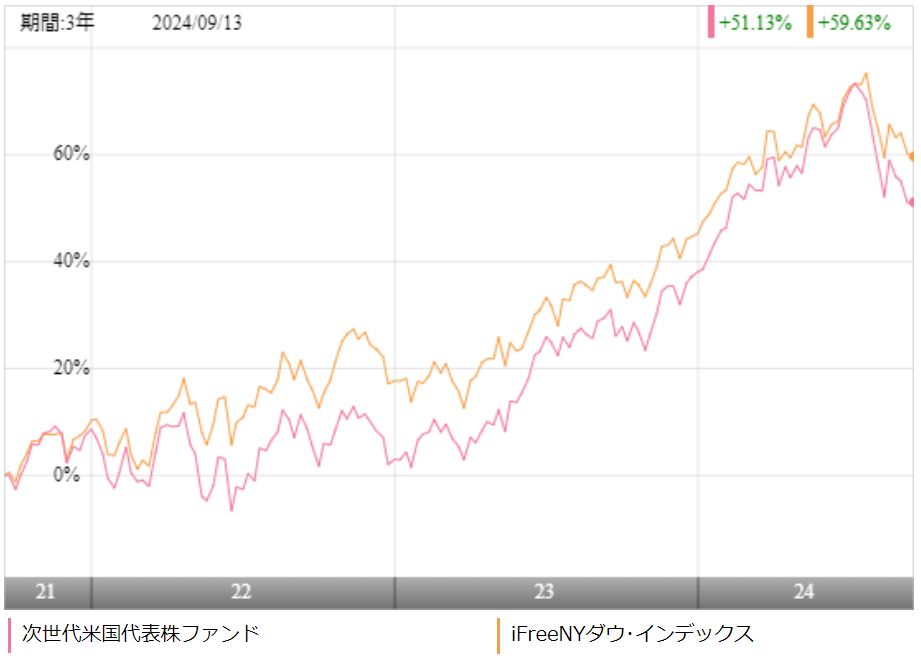

次世代米国代表株ファンド『メジャー・リーダー』に投資を検討するのであれば、同じように米国株式に投資をしているインデックスファンドと運用実績を比較しておいて損はありません。

今回は、次世代米国代表株ファンド『メジャー・リーダー』と同じく北米株で構成されているiFree NYダウ・インデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、iFree NYダウ・インデックスがリードしています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| メジャーリーダー | iFree NYダウ | |

| 1年 | +19.59% | +19.03% |

| 3年 | +15.33% | +17.25% |

| 5年 | +18.10% | +18.18% |

| 10年 | +13.56% | - |

※2024年9月時点

5年平均利回りでは、ほぼ互角のパフォーマンスとなっています。互角なのであれば、あえて高いコストを払ってメジャーリーダーに投資をするメリットを感じませんね。

類似ファンドとのパフォーマンス比較

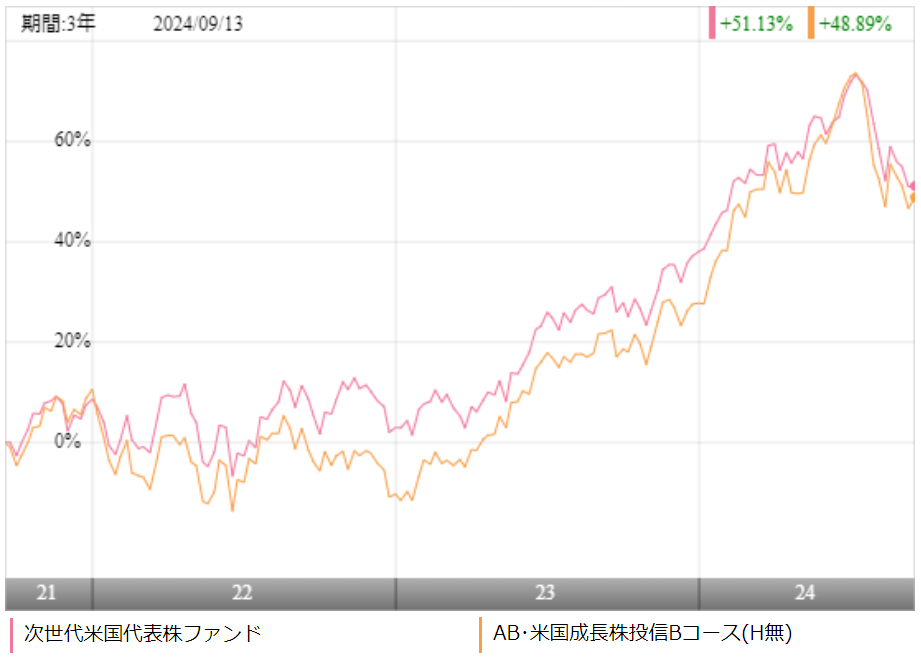

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

今回は、北米ファンドで何度も優秀ファンド賞を受賞をしたことがあるアライアンス・バーンスタインの米国成長株投信Bコースと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間で見ると、競ってはいるものの、メジャーリーダー(次世代米国代表株ファンド)のほうがパフォーマンスで上回っていることがわかります。

ただ、より長期のパフォーマンスで比較をすると、米国成長株投信のほうが利回りが高くなっており、長期目線で投資をするなら、米国成長株投信に投資をするほうが良いと言えますね。

| メジャーリーダー | 米国成長株投信 | |

| 1年 | +19.59% | +24.04% |

| 3年 | +15.33% | +14.36% |

| 5年 | +18.10% | +22.51% |

| 10年 | +13.56% | +18.35% |

※2024年9月時点

最大下落率はどれくらい?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、次世代米国代表株ファンド『メジャー・リーダー』の最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲13.99% |

| 3カ月 | ▲21.55% |

| 6カ月 | ▲18.60% |

| 12カ月 | ▲18.47% |

※2024年9月時点

次世代米国代表株ファンド『メジャー・リーダー』は2020年1月~2020年3月までの1年間で▲21.55%下落をしています。

ファンドの運用においては、大きく下落することもありますが、長期保有をすることでしっかりプラスのリターンが出ていますので、くれぐれもパニック売りはしないようにしてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の推移は?

メジャー・リーダーの分配金は年4回(3、6、9、12月)行われます。基準価額が10,000円を下回らないように分配しているので、健全なルールのともと分配されています。

金額に大小はありますが、毎年分配金が受け取れるのは投資家としては嬉しいですね。

ただ、このブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2024年 | 2,094円(1-9月) |

| 2023年 | 1970円 |

| 2022年 | 420円 |

| 2021年 | 2,551円 |

| 2020年 | 1,172円 |

| 2019年 | 231円 |

| 2018年 | 839円 |

| 2017年 | 1,681円 |

| 2016年 | 0円 |

| 2015年 | 1,050円 |

※2024年9月時点

評判はどう?

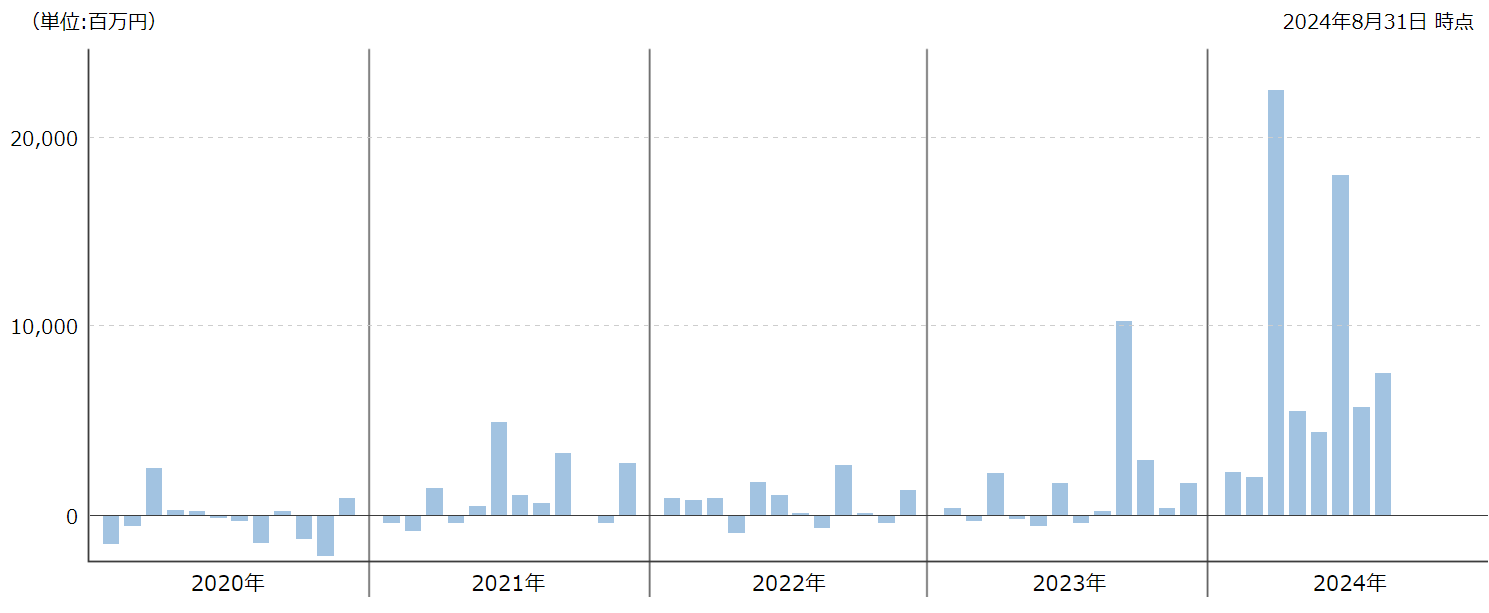

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

次世代米国代表株ファンド『メジャー・リーダー』は資金の流出と流入が同じくらいの頻度で起きていますが、直近では流入の頻度のほうが高くなっています。

パフォーマンスが好調なことを背景に、分配金が大きくなっているため、分配金狙いの投資家が集まってきているようです。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

次世代米国代表株ファンド『メジャー・リーダー』はNISAだけ対応していますので、うまくNISAを活用していきましょう。

| NISA | iDeCo |

| ○ | × |

※2024年9月時点

次世代米国代表株ファンド『メジャー・リーダー』の個人的評価まとめと今後の見通し

このブログでも何度も紹介していますが、NYダウというのは非常に優れた指標です。この指標をベンチマークとして採用しているのは悪くないです。

しかし、NYダウをベンチマークとするインデックスファンドが現在では、格安で購入できるようになり、パフォーマンスでも長期のパフォーマンスでほぼ互角となっています。

圧倒的に優れているならまだしも、インデックスファンドとトントンのレベルであれば、あえてメジャー・リーダーに投資をする理由がありません。

また、S&P500に連動するアクティブファンドと比較をしても、長期のパフォーマンスでは劣っているため、あえてメジャー・リーダーに投資をする価値があるのかと言うと、ないでしょう。

パフォーマンスは悪くはないですが、次世代米国代表株ファンド『メジャー・リーダー』への投資を検討しているのであれば、インデックスファンドに投資をするか、よりパフォーマンスの優れたアクティブファンドに投資を検討する余地があると思います。。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点