キャピタル・インターナショナルが運用しているキャピタル世界株式ファンド。

名前を聞いたことがある人のほうが少ないと思いますが、全世界に分散投資ができるアクティブファンドとして、非常に人気のあるファンドです。

今日は、キャピタル 世界株式ファンドについて独自目線で分析していきます。

こんなことがわかる

- キャピタル 世界株式ファンドは投資対象として、あり?なし?

- キャピタル 世界株式ファンドより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

キャピタル 世界株式ファンドの評判や口コミは?

まず、皆さんが一番気になるであろうキャピタル 世界株式ファンドの評判や口コミを見ていきます。

キャピタル 世界株式ファンドの評判を知る上でいくつかの方法があります。

①純資産総額から見える評判

純資産総額とは、投資家から集めまっている資金の総額(運用益を含む)だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

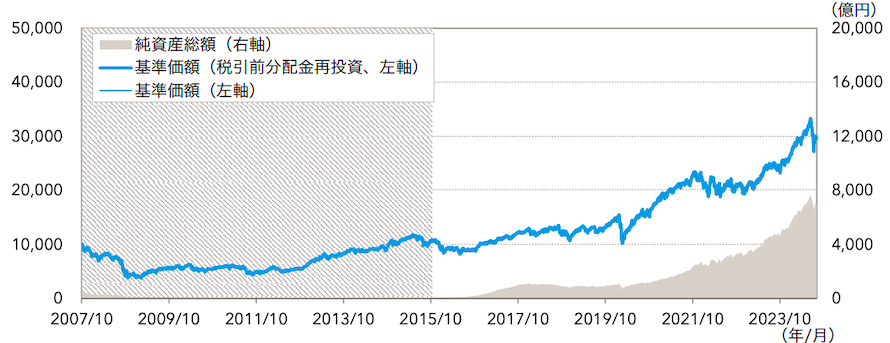

では、キャピタル 世界株式ファンドの純資産総額がいくらかと言うと、2024年9月時点で約7000億円ですので、かなりの評判のいいファンドだと判断できます。

※引用:マンスリーレポート

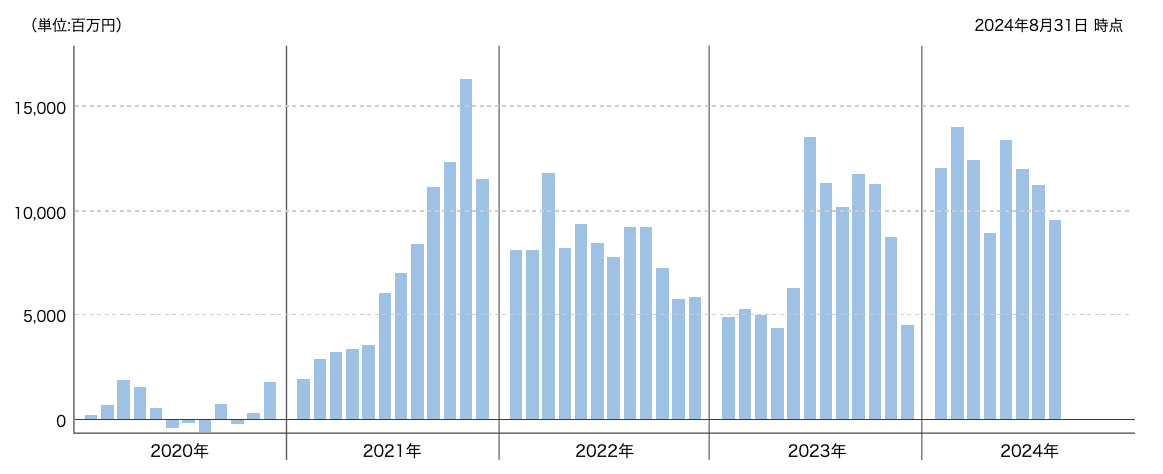

②月次の資金流出入額から見える評判

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

キャピタル 世界株式ファンドは、資金が毎月流入しており、評判がいいことがわかりますね。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミから見える評判

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

口コミ②

お客さんにも自分のためにもなる素晴らしいファンドですよ

口コミ③

さて、ここまでキャピタル 世界株式ファンドの評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、キャピタル 世界株式ファンドを評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

キャピタル 世界株式ファンド の独自評価と分析

投資対象は?

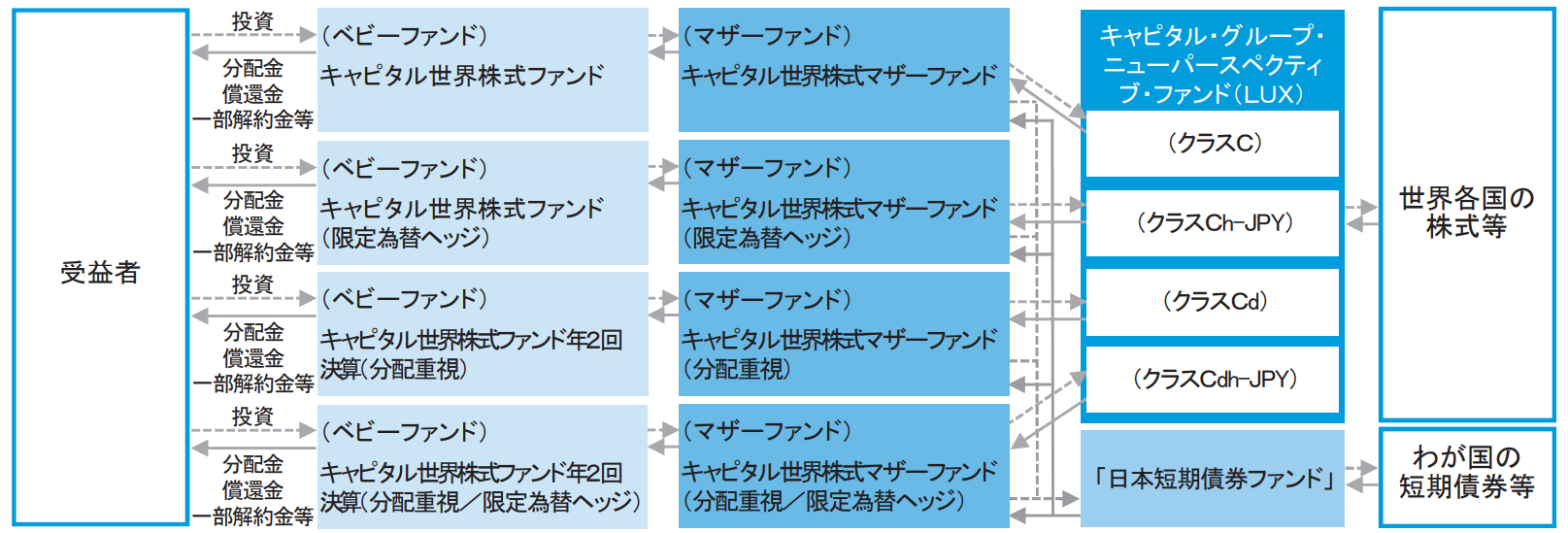

キャピタル 世界株式ファンド の投資対象は、受益証券への投資を通じて、世界各国の株式に投資をしていきます。

下図のように、ルクセンブルク籍円建外国投資信託証券「ニューパースペクティブ・ファンド(LUX)」への投資を通じて、新興国を含む世界の株式に投資します。

※引用:交付目論見書

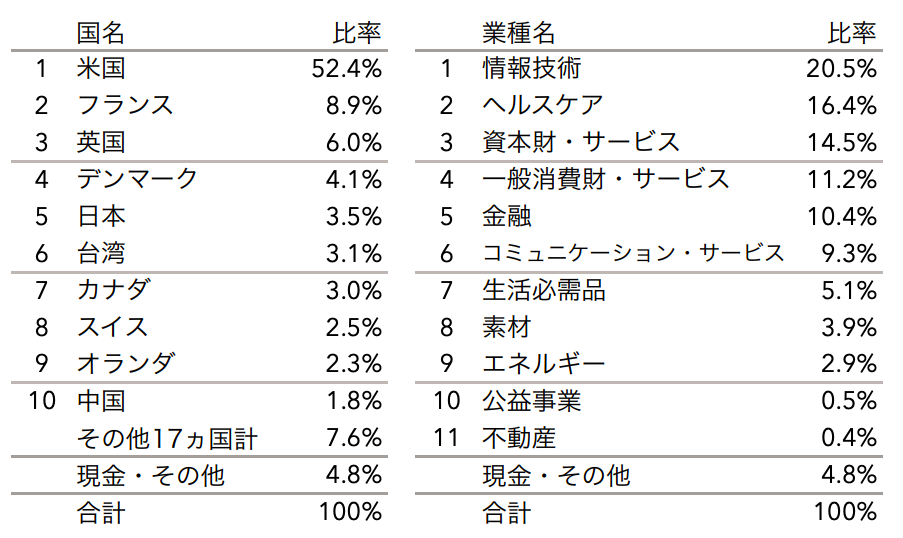

キャピタル 世界株式ファンドの国別の構成比率を見てみると、約50%がアメリカで、次にフランス、英国と続きます。

業種別の比率でみると、情報技術系の企業が高くなっていることがわかります。

※引用:マンスリーレポート

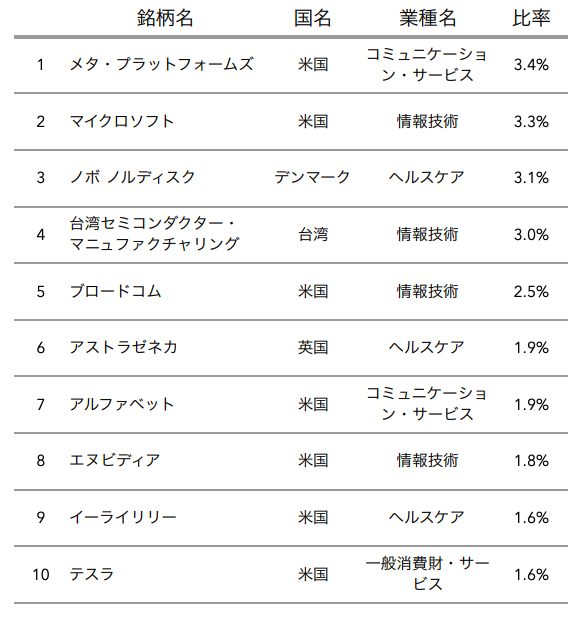

キャピタル 世界株式ファンドは現在262銘柄で構成されており、上位10銘柄は以下のようになっています。銘柄数としては、十分分散できていると言えますね。

※引用:マンスリーレポート

純資産総額は?

続いて、キャピタル 世界株式ファンドの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

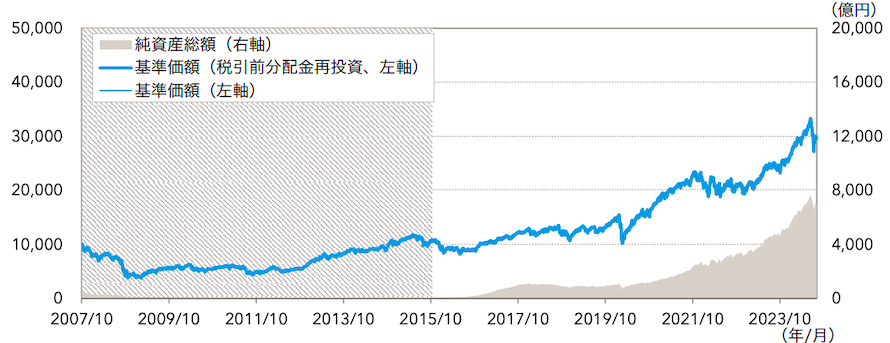

キャピタル 世界株式ファンド は2020年ごろから急激に、純資産総額を伸ばしており、現在は7011.5億円の巨大ファンドとなっています。規模としては、まったく問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

キャピタル 世界株式ファンド の実質コストは1.695%と割高になっています。さらに購入時手数料と合わせると、初年度は5%近くコストがかかりますので、慎重に選ばなければいけません。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.694%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.695%(概算値) |

※引用:最新の運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

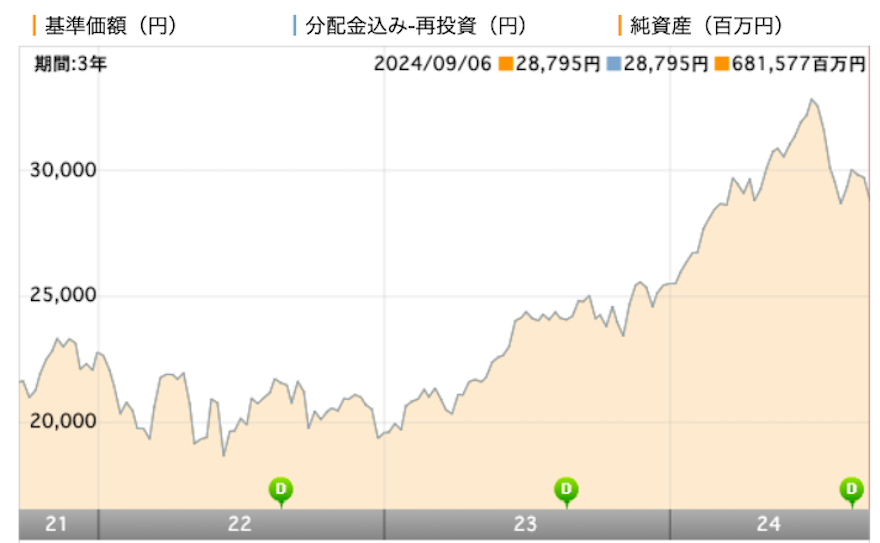

キャピタル 世界株式ファンド の基準価額は、2022年は停滞していましたが、2023年以降は大きく上昇しています。

コロナショック以降は上げ相場が続いているので、これが普通だと思っている人もいるかもしれませんが、ちょっと調子が良すぎるので、うまくいかないこともあることは知っておいてください。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、キャピタル 世界株式ファンド の運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +18.76% |

| 3年 | +11.11% |

| 5年 | +18.90% |

| 10年 | +12.29% |

※2024年9月時点

直近1年間の利回りは18.76%です。しかし、3年・5年・10年平均は10%以上の利回りを維持しており、かなり優秀なパフォーマンスのように見えます。

ただし、優秀かどうかは同カテゴリー内のファンドで比較をしてみないと判断がつきませんので、しっかり比較をするようにしてください。

同カテゴリー内での利回りランキングは?

キャピタル 世界株式ファンド は、日本を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

キャピタル 世界株式ファンド は、3年平均利回りは平均的な水準ですが、5年、10年平均利回りは上位20%程度にランクインしており、非常に優秀です。

このように単に平均利回りだけを見ていると、気づけないことが色々見えてきますので、カテゴリー内での比較や類似ファンドとの比較は必ずするようにしてください。

| 上位●% | |

| 1年 | 31% |

| 3年 | 46% |

| 5年 | 20% |

| 10年 | 12% |

※2024年9月時点

年別の運用パフォーマンスは?

続いて、キャピタル 世界株式ファンドの年別のパフォーマンスを見ていきます。

年別のパフォーマンスを見ることで、平均利回りを見るだけでは気づけない、毎年の基準価額の変動の大きさがわかります。

キャピタル 世界株式ファンドの年別のパフォーマンスを見てみると、マイナスの年も多いですが、それをカバーするかのように2桁プラスの年も多くあり、総じて、高いパフォーマンスになっています。

| 年間利回り | |

| 2024年 | +24.77%(1-6月) |

| 2023年 | +30.17% |

| 2022年 | ▲15.16% |

| 2021年 | +30.56% |

| 2020年 | +23.39% |

| 2019年 | +29.23% |

| 2018年 | ▲10.04% |

| 2017年 | +22.44% |

| 2016年 | ▲3.52% |

| 2015年 | ▲1.06% |

| 2014年 | 15.02% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、類似のインデックスファンドとパフォーマンスの比較をしたうえで投資判断をしても損はありません。

インデックスファンドのほうがパフォーマンスが優れているのであれば、わざわざ高いコストを支払ってまで、投資をする必要がないからです。

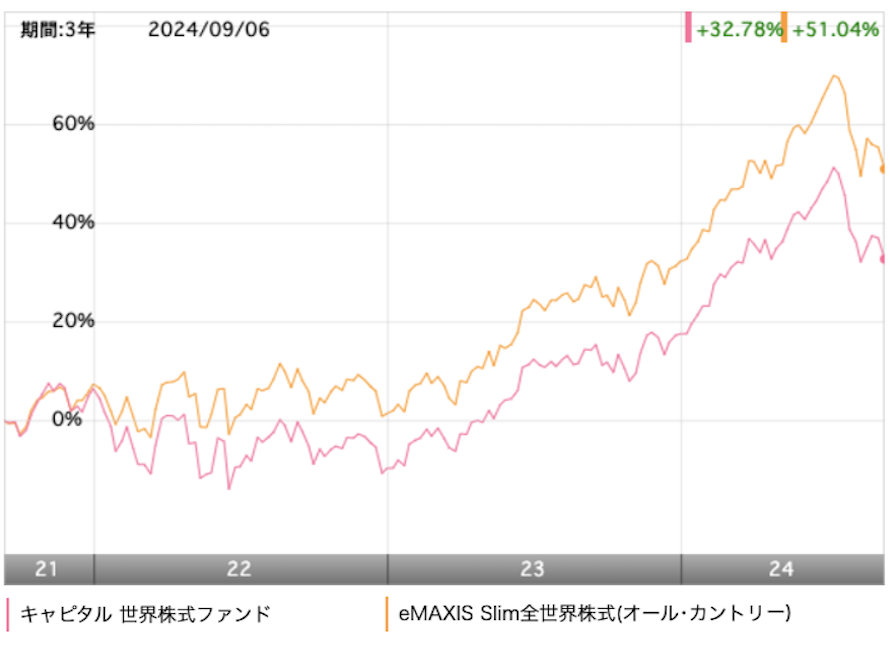

今回は、キャピタル 世界株式ファンドが参考指標として採用しているMSCIオールカントリーワールドインデックスをベンチマークとしているeMAXIS Slim全世界株式(オールカントリー)とパフォーマンスの比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、キャピタル 世界株式ファンドが大きく下回っています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| 平均利回り | キャピタル世界株式 | Slim全世界株式 |

| 1年 | +18.76% | +21.16% |

| 3年 | +11.11% | +15.78% |

| 5年 | +18.90% | +19.22% |

| 10年 | +12.29% | - |

※2024年9月時点

5年平均利回りで見ても、キャピタル 世界株式ファンドが下回っているため、あえて高いコストを支払って投資をする理由がありません。

アクティブファンドとのパフォーマンス比較

インデックスファンドへの投資もよいですが、優れたアクティブファンドへの投資も選択肢として悪くありません。

そこで、今回はキャピタル 世界株式ファンドと同じく、全世界の株式に分散投資をしており、人気の高いセゾン投信の資産形成の達人ファンドととパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ互角の戦いをしています。

より長期の利回りを比較してみると、キャピタル 世界株式ファンドのほうがパフォーマンスで上回っていることがわかります。

アクティブファンドの中では、キャピタル 世界株式ファンドも悪くはないですが、大前提として、インデックスファンドにパフォーマンスで負けてしまっているので、インデックスファンドに投資をすれば十分ですね。

| 平均利回り | キャピタル世界株式 | 資産形成の達人 |

| 1年 | +18.76% | +13.13% |

| 3年 | +11.11% | +10.31% |

| 5年 | +18.90% | +15.56% |

| 10年 | +12.29% | +11.65% |

※2024年9月時点

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、キャピタル 世界株式ファンドの最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲22.60% |

| 3カ月 | ▲41.60% |

| 6カ月 | ▲46.93% |

| 12カ月 | ▲53.35% |

※2024年9月時点

キャピタル 世界株式ファンド は2008年1月~2008年12月の間に最大▲53.35%と大幅下落しています。

リーマンショック並みの下落相場がすぐにくるとは思いませんが、これくらい下落する可能性はあると思っておいたほうがいいですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

キャピタル 世界株式ファンドの個人的評価と今後の見通し

いかがでしょうか?

全世界に分散投資ができるファンドというのは、最近は当たり前のように各社から登場していますが、ひと昔前はあまり設定されていませんでした。

そのため、当時は人気があったキャピタル世界株式ファンドですが、近年は低コストのインデックスファンドにその地位を取られ始めています。特にパフォーマンスがインデックスファンドを下回るような事態になると、資金の流出が止まらなくなる可能性があります。

現状eMAXIS Slim 全世界株式に負けてしまっているのですが、それでも資金は流入し続けています。

アクティブファンドは一時的にインデックスファンドにパフォーマンスで負けることはよくあるので、長い目線で見て、保有を続けている人が多いのかもしれません。

投資対象としてポートフォリオに入れておいてもいいですが、まずは全世界の株式に投資をしたいのであれば、eMAXIS Slim 全世界株式(オールカントリー)に投資をするほうが優先度は高いと言えますね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点