2019年のレバレッジファンド元年の初期に登場した楽天・米国レバレッジバランス・ファンド『USA360』。

レバレッジ型ファンドと一言にいっても、各社のレバレッジのかけ方や投資戦略は全く異なるためパフォーマンスにも大きく影響しています。

もともとはレバレッジ型ファンドに対して、否定的な意見を持っていたのですが、コロナショックで実際に運用した実績をみて私も考えを一部改めました。

米国株と米国債にレバレッジをかけて運用する戦略は果たしてどの程度効果があるのか、今日は様々なファンドとパフォーマンスを比較しながら、分析していきます。

こんなことがわかる

- USA360は投資対象として、あり?なし?

- USA360より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

楽天・米国レバレッジバランス・ファンド『USA360』の独自評価と分析

投資対象は?

楽天・米国レバレッジバランス・ファンド『USA360』の投資対象は米国の株式及び米国の債券です。基本配分比率は米国株1に対して米国債が3になるように運用をしていきます。

※引用:交付目論見書

ここで1つ押さえておきたいのは、レバレッジをかけるのはあくまでも米国債券部分だけという点です。

米国株式にレバレッジをかけると当然ですが、値動きが相当大きくなりますので、ギャンブルファンドになってしまいます。しかし、もともと値動きの小さい米国債券の比率をレバレッジをかけて高めることで、株式相場が下落した時などの影響を緩和できるというわけです。

ですので、バランスファンドと比較をすると、リスクは高く感じると思いますが、株式ファンドのリスクを抑えたバージョンであると考えるとよいと思います。

現在の組入資産を見てみると、株式部分はバンガードトータル・マーケットETF(VTI)に投資をしています。VTIは大小関わらず、米国の企業3600社以上に分散ができるETFで米国でも非常に人気の高いETFです。

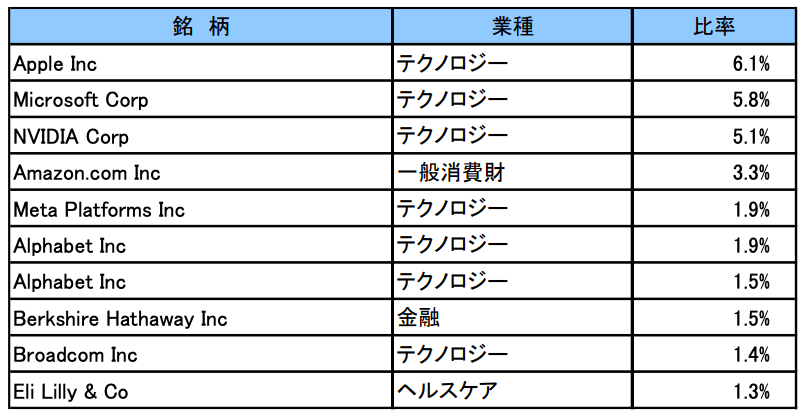

参考までにVTIの組入上銘柄を見ると、以下のように超一流の企業が名前を連ねています。

※引用:マンスリーレポート

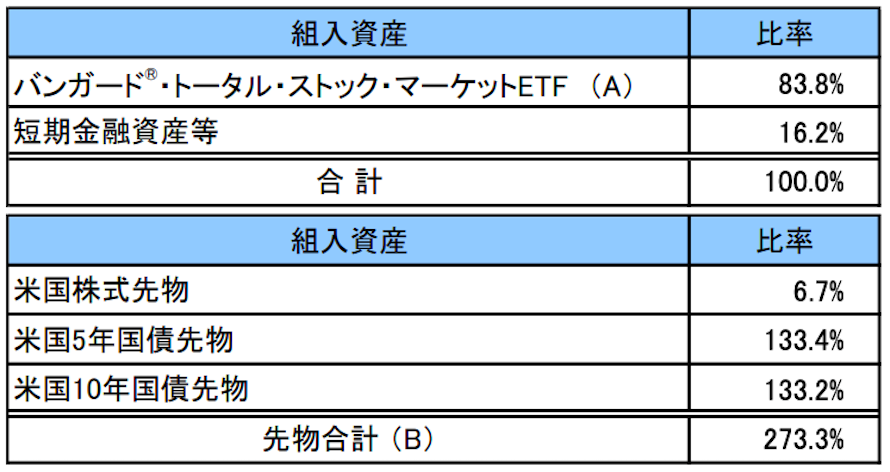

現在のUSA360の組入比率を見てみましょう。米国株式がVTI+米国株式先物で約90%、米国債が約270%となっており、おおまかにですが、1:3になっていることが確認できます。

※引用:マンスリーレポート

あまりこだわらなくても良い部分ではありますが、なぜ自己資金に対して3.6倍もの資産を保有できるのかと言えば、先物は100買うのに、100のお金が必要ではないので、短期金融資産で多くの先物を購入できているからです。

純資産総額は?

続いて、楽天・米国レバレッジバランス・ファンド『USA360』の純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

楽天・米国レバレッジバランス・ファンド『USA360』は現在193億円程度で規模としてはまだ小さいですが、この規模になれば、特に問題ないですね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

楽天・米国レバレッジバランス・ファンド『USA360』は購入時手数料がしっかり3.3%取られますので、この時点で評価が下がりますが、信託報酬は0.5%程度なので比較的健全な水準です。

ただし、実質コストは0.73%かかっており、信託報酬と比べるとコストが割高になっています。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 0.4945%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.73%※概算値 |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価格をどう見る?

楽天・米国レバレッジバランス・ファンド『USA360』は2022年に大きく下落し、2023年は横ばい、2024年にようやく戻ってきましたが、まだ直近の高値を更新できていません。

米国債が株式下落の緩衝材のような役割を想定して作られた商品ですが、債券にレバレッジがかかっているため、2022年は債券価格の下落の影響を大きく受けています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、楽天・米国レバレッジバランス・ファンド『USA360』の運用実績を見てみましょう。

| 平均利回り | |

| 1年 | 21.68% |

| 3年 | ▲1.74% |

| 5年 | - |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは21.68%とプラスですが、3年平均利回りはマイナスとなっています。後述しますが、S&P500部分はプラスの運用になっているので、債券価格の下落によるマイナスですね。

面白いファンドだと思っていましたが、やはりこういったファンドは長続きしないものが多いですね。

同カテゴリー内での利回りランキングは?

楽天・米国レバレッジバランス・ファンド『USA360』は、バランスファンドの成長カテゴリーに属しています。

ただ、レバレッジをかけているため、このようなカテゴリーになっていますが、USA360はS&P500に90%と米国債に270%組み入れているので、株式カテゴリー内でのパフォーマンスをみたほうが本来は良いと思います。

ですので、ここの数値はあまり気にしなくて良いでしょう。

| 上位●% | |

| 1年 | 1% |

| 3年 | 91% |

| 5年 | - |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

つづいて、楽天・米国レバレッジバランス・ファンド『USA360』の年別のパフォーマンスを見てみます。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2020年、2021年はしっかりプラスのリターンを残していますが、2022年は40%に迫るマイナスとなっています。さすがにこの下落幅は投資家としても見過ごせないですね。

それにしても米国債部分に3倍のレバレッジがかかっている影響がここまで出るとは思いませんでした。

| 年間利回り | |

| 2024年 | +16.28%(1~6月) |

| 2023年 | +23.79% |

| 2022年 | ▲35.27% |

| 2021年 | +25.46% |

| 2020年 | +31.54% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

楽天・米国レバレッジバランス・ファンド『USA360』に投資をするのであれば、より低コストのインデックスファンドとパフォーマンスを比較しておきたいところです。

USA360は米国株と米国債券で構成されているため、まったく同じ構成のインデックスファンドがありません。ただし、S&P500を90%、米国債券を270%で構成されているので、米国債をいれたほうがよいのかどうか比較することができます。

そのため、今回は、私がよくおすすめしているeMAXIS Slim米国株式(S&P500)と比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slim S&P500が大きくリードしています。

米国債の金利が大きく上昇している関係で、債券価格の下落もかなり大きくなっています。ただ、米国の利上げのペースが収まれば、当然債券価格は上昇に転じますので、このまま差を広げるということはないと思います。

| USA360 | slim 米国株式 | |

| 1年 | +21.68% | +24.15% |

| 3年 | ▲1.74% | +19.11% |

| 5年 | - | +22.66% |

| 10年 | - | - |

※2024年9月時点

アクティブファンドとのパフォーマンス比較

楽天・米国レバレッジバランス・ファンド『USA360』に投資をするのであれば、類似のアクティブファンドとパフォーマンスを比較してからでも遅くはありません。

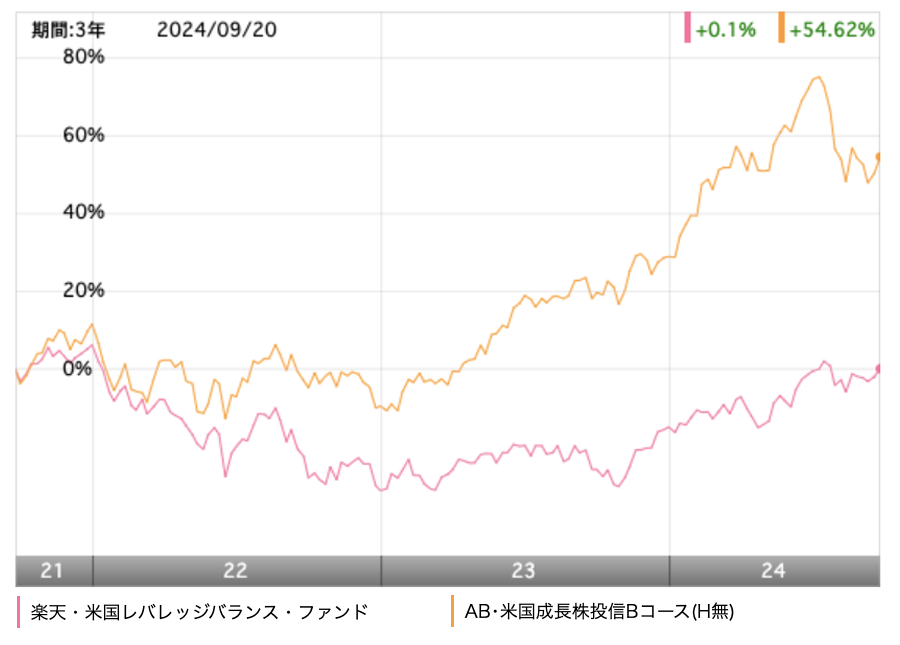

USA360は投資金額に対して90%程度の米国株が入っていますので、今回はS&P500の中から優れた銘柄を絞り込んで運用しているアライアンス・バーンスタインの米国成長株投信Bコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらも同じく直近3年間では、ほぼ全期間において、米国成長株投信がパフォーマンスで上抜いており、そのまま差を広げています。

米国債を組み入れたことが仇となっています。

| USA360 | 米国成長株投信 | |

| 1年 | +21.68% | +24.04% |

| 3年 | ▲1.74% | +14.36% |

| 5年 | - | +22.51% |

| 10年 | - | +18.35% |

※2024年9月時点

レバレッジ型ファンドとのパフォーマンス比較

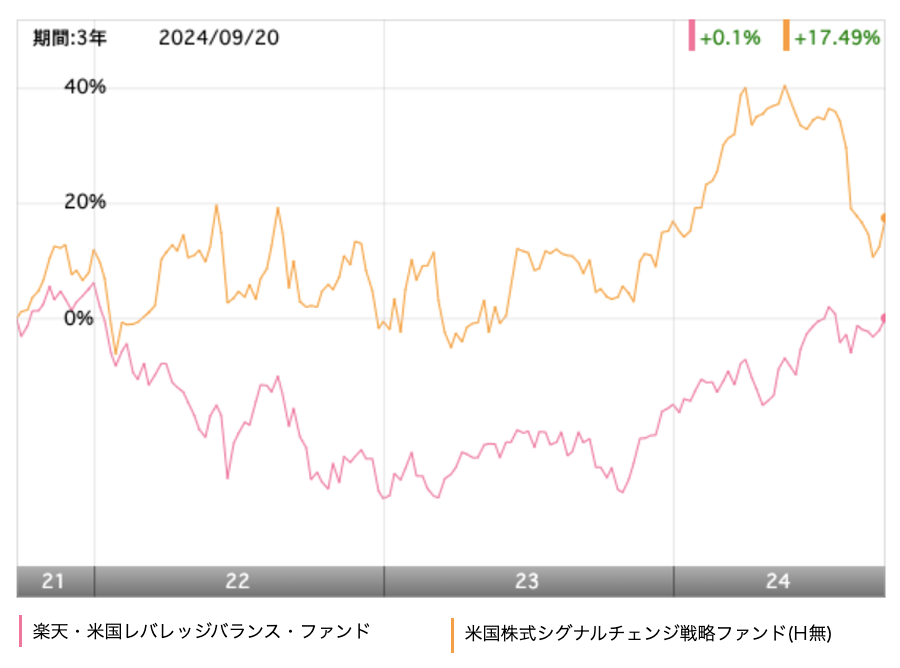

楽天・米国レバレッジバランス・ファンド『USA360』に投資をするのであれば、他のレバレッジ型ファンドともパフォーマンスを比較しておきましょう。

あまり類似のファンドはないのですが、米国株式シグナルチェンジ戦略ファンドは米国株の組入比率にレバレッジをかけて運用するので、比較してもよいでしょう。

※引用:ウエルスアドバイザー

思った以上に、値動きに差が出ており、債券を組み入れていなかった米国株式シグナルチェンジ戦略ファンドに軍配があがっています。

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、楽天・米国レバレッジバランス・ファンド『USA360』の最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲12.71% |

| 3カ月 | ▲14.68% |

| 6カ月 | ▲25.15% |

| 12カ月 | ▲35.27% |

※2024年9月時点

楽天・米国レバレッジバランス・ファンド『USA360』の最大下落率は2022年1月~2022年12月で▲35.27%となっています。債券へのレバレッジをかけているだけなので、下落率は通常の株式ファンド程度で済んでいます。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

続いて、楽天・米国レバレッジバランス・ファンド『USA360』の評判を見てみましょう。

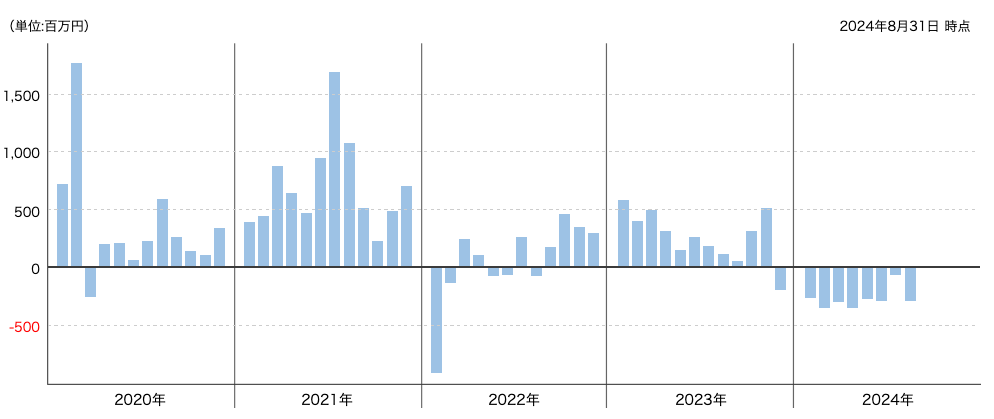

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

楽天・米国レバレッジバランス・ファンド『USA360』は2021年末まで非常にパフォーマンスが好調だったため、ほぼ毎月流入していました。2022年もあれだけ酷い運用でしたが、流入を続けており、2024年になって、ついに流出に転じています。思ったよりも評判は落ちてないようですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

楽天・米国レバレッジバランス・ファンド『USA360』のNISAとiDeCoの対応状況ですが、NISAは対応していますので、うまく活用してください。

| NISA | iDeCo |

| ○ | × |

※2024年9月時点

楽天・米国レバレッジバランス・ファンド『USA360』の個人的評価まとめと今後の見通し

2021年頃までは、楽天・米国レバレッジバランス・ファンド『USA360』は米国債が組み入れられているからこそ、下落幅が相対的に小さくなり、パフォーマンスが向上すると考えていました。

コロナショックもうまく立ち回れていましたし、まさかこんな手法があるとは!と思ったものです。

ただ、冷静に考えればわかったことなのですが、米国債部分でレバレッジを賭けている関係で、米国債の金利上昇局面では債券価格が下落するのでパフォーマンスが悪化します。

つまり2022年~2023年のように継続的に利上げをしていく局面ではUSA360には大きな悪影響がでるということです。その結果が40%近いマイナスなわけですが、いよいよ利下げ局面に入った、2024年以降は期待ができるのではと思っています。

こういった特殊な商品と言うのは長期的に良いパフォーマンスを継続することが難しいため、メインの投資にすべきではないですが、個人的には面白い商品だと思って投資を継続しています。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点