ゆうちょ銀行で、1番よく売れているファンドの種類をご存知でしょうか?実は、ゆうちょ銀行では、バランス型ファンドが一番人気です。

これにはわけがあり、投資信託の知識がない販売員が無理くり売っているというのと、投資初心者からみるとバランス型ファンドが一番リスクが低そうに見えるという両方の側面からこうなっています。

直近で、ゆうちょ銀行の無茶な投信販売が問題となっていますが、それでも、ゆうちょ銀行がかかえるマーケットというのは、運用会社から見ると非常に魅力的であり、わざわざゆうちょ専用のバランス型ファンドを作ったりしています。

そんな中、JPモルガンが設定したのがJP 4資産バランスファンド『ゆうバランス』です。

ゆうバランスには安定型、安定成長型、成長型の3コースがありますが、今日は、一番人気の安定成長型を中心に、他のコースと比較をしながら、独自目線で分析していきたいと思います。

「ゆうバランス 安定成長コースって持ってて大丈夫なの?」

「ゆうバランス 安定成長コースって投資対象としてどうなの?」

「ゆうバランス 安定成長コースより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

JP 4資産バランスファンド安定成長コース『ゆうバランス』の基本情報

投資対象は?

ゆうバランス 安定成長コースの投資対象は、日本および先進国の株式、債券を実質的な投資対象とし、安定収益の確保を目指します。

安定コース、安定成長コース、成長コースそれぞれで株式の組入比率は異なっていますが、実際の投資先には差異がなく、すべてインデックスファンドに投資することになります。

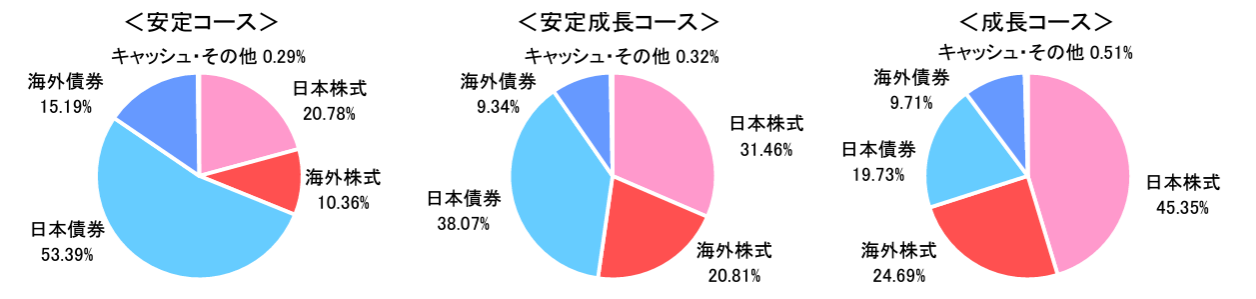

3コースのアセットアロケーションは以下のようになっており、安定成長コースは国内株式30%、海外株式20%、国内債券40%、海外債券10%となっています。

※引用:マンスリーレポート

注目すべきは日本債券部分で、組入られているファンドの最終利回りは0.40%しかありません。つまり、普通に保有をしているだけだと、信託報酬のほうが高いので、元本割れすることになります。

金利が上昇してこれば、すぐに元本割れすることになるので、こういったバランスファンドに投資をするのは私はおすすめしません。

純資産総額は?

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで売買できなかったり、コストが嵩みますので、事前に確認すべきポイントの1つです。

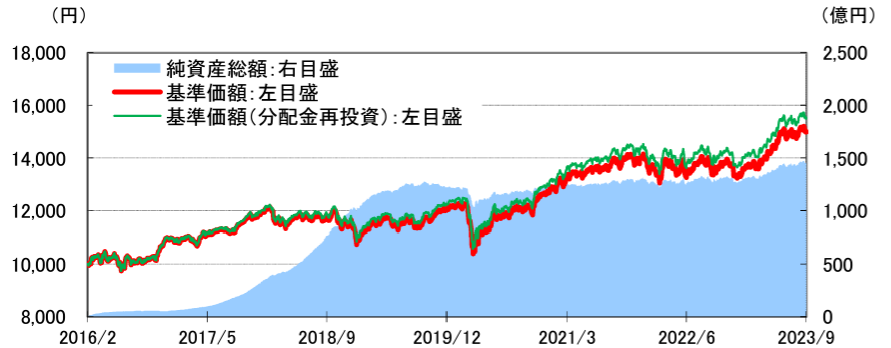

ゆうバランス 安定成長コースの純資産総額は約1450億円となっており、どんどん規模が大きくなっています。安定コースも870億円、成長コースも670億円となっており、どのコースを選択しても、規模によるデメリットはないと言えますね。

販売会社がゆうちょ銀行だけにもかからわず、この勢いというのは、改めてゆうちょ銀行の販売力は恐ろしいものがあります。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ゆうバランス 安定成長コースの実質コストは0.6372%とアクティブファンドの中では割安となっていますが、実質的にインデックスファンドに投資をしているだけにもかかわらずこの手数料は高すぎます。

さきほど説明したように国内債券部分は元本割れ必須ですね。

| 購入時手数料 | 1.1%(税込)※上限 |

| 信託報酬 | 0.6347%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.6372%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

JP 4資産バランスファンド『ゆうバランス』の評価分析

基準価額をどう見る?

ゆうバランス 安定成長コースの基準価額の推移を見てみましょう。

2022年はほぼ横ばいでしたが、2023年には株式部分が好調なこともあり、大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、ゆうバランス 安定成長コースの運用実績を見てみましょう。

直近1年間の利回りは11.98%です。3年平均、5年平均利回りも5~7%台ですのでバランスファンドとしては、十分な利回りではないでしょうか。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +11.98% |

| 3年 | +7.78% |

| 5年 | +5.05% |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

ゆうバランス 安定成長コースは、バランスファンドの中でも株式・RIETの組入比率が25~50%未満のカテゴリ―に属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

ゆうバランス 安定成長コースはどの期間でも平均的な水準なので、もっとパフォーマンスのいいファンドがあるのがわかります。

| 上位●% | |

| 1年 | 46% |

| 3年 | 64% |

| 5年 | 63% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

ゆうバランス 安定成長コースの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年はマイナスとなっていますが、それ以外の年はしっかりプラスで運用ができています。

バランスファンドでありながら、株式・RIETの比率が50%近くありますので、10%前後のプラスマイナスは普通に起こり得るファンドだということは注意しておかなければいけません。

| 年間利回り | |

| 2023年 | +12.75%(1-9月) |

| 2022年 | ▲5.04% |

| 2021年 | +10.80% |

| 2020年 | +5.08% |

| 2019年 | +11.45% |

| 2018年 | ▲7.26% |

| 2017年 | +9.81% |

| 2016年 | +5.88% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの比較

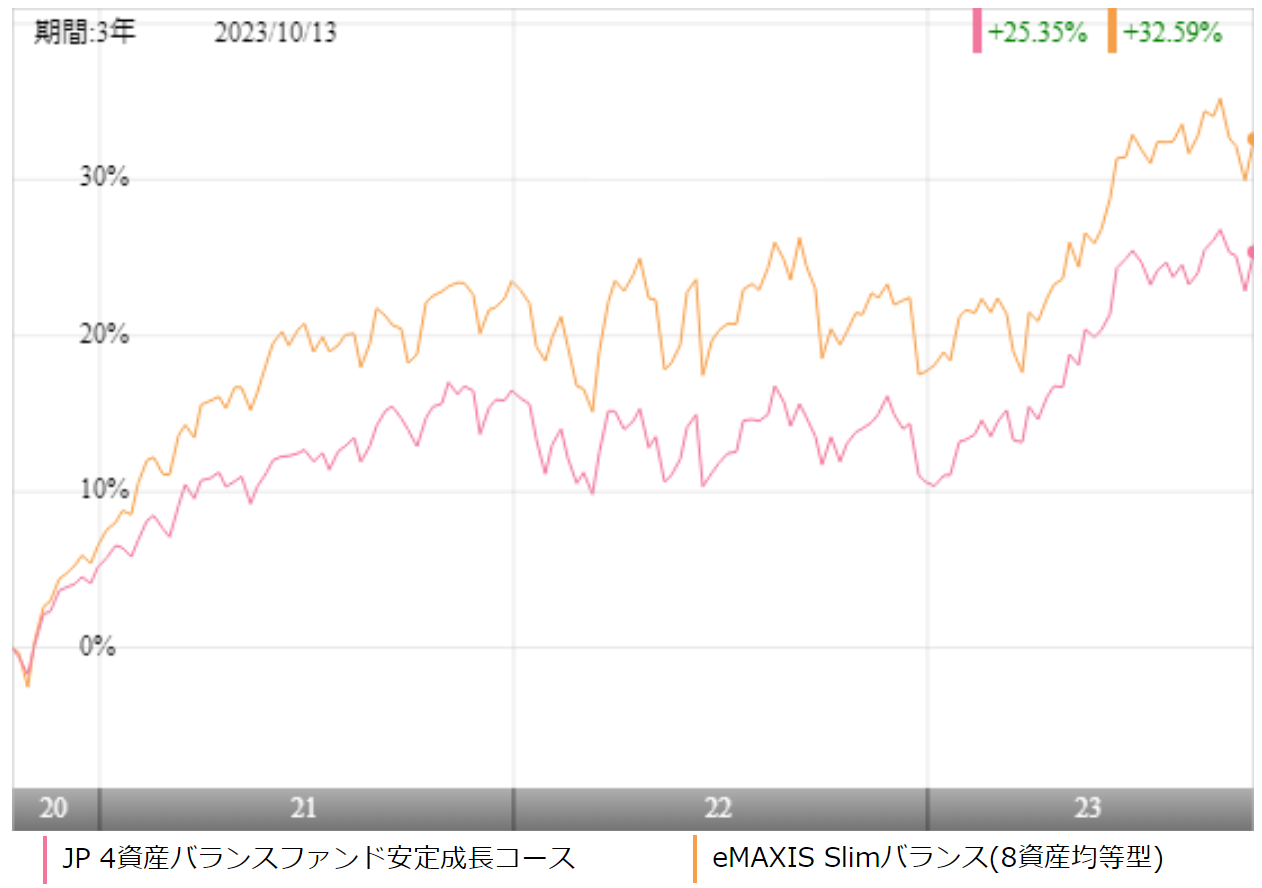

ゆうバランス 安定成長コースに投資をするのであれば、より低コストで運用ができるインデックスファンドファンドとパフォーマンスの比較はしておきたいところです。

今回は、ゆうバランス 安定成長コースと人気のバランス型インデックスファンドであるeMAXIS Slim バランス(8資産均等型)とを比較をしてみました。

※引用:ウエルスアドバイザー

ポートフォリオの構成が異なるため、一概に比較はできませんが、直近3年間では、どの期間においてもeMAXIS Slim バランス(8資産均等型)が優位にたっていることがわかります。

eMAXIS Slim バランス(8資産均等型)のほうが値動きが大きいので、その値動きに耐えられる人はeMAXIS Slim バランス(8資産均等型)を選択するのも1つです。

一方で、少しリスクが高いと感じる方はゆうバランス 安定成長コースを選択するとよいでしょう。

| 平均利回り | ゆうバランス | slimバラ8資産 |

| 1年 | +11.98% | +11.47% |

| 3年 | +7.78% | +10.11% |

| 5年 | +5.05% | +6.31% |

| 10年 | - | - |

※2023年10月時点

5年以上のパフォーマンスで比較をしても、eMAXIS Slim バランス(8資産均等型)の方がパフォーマンスが勝っています。

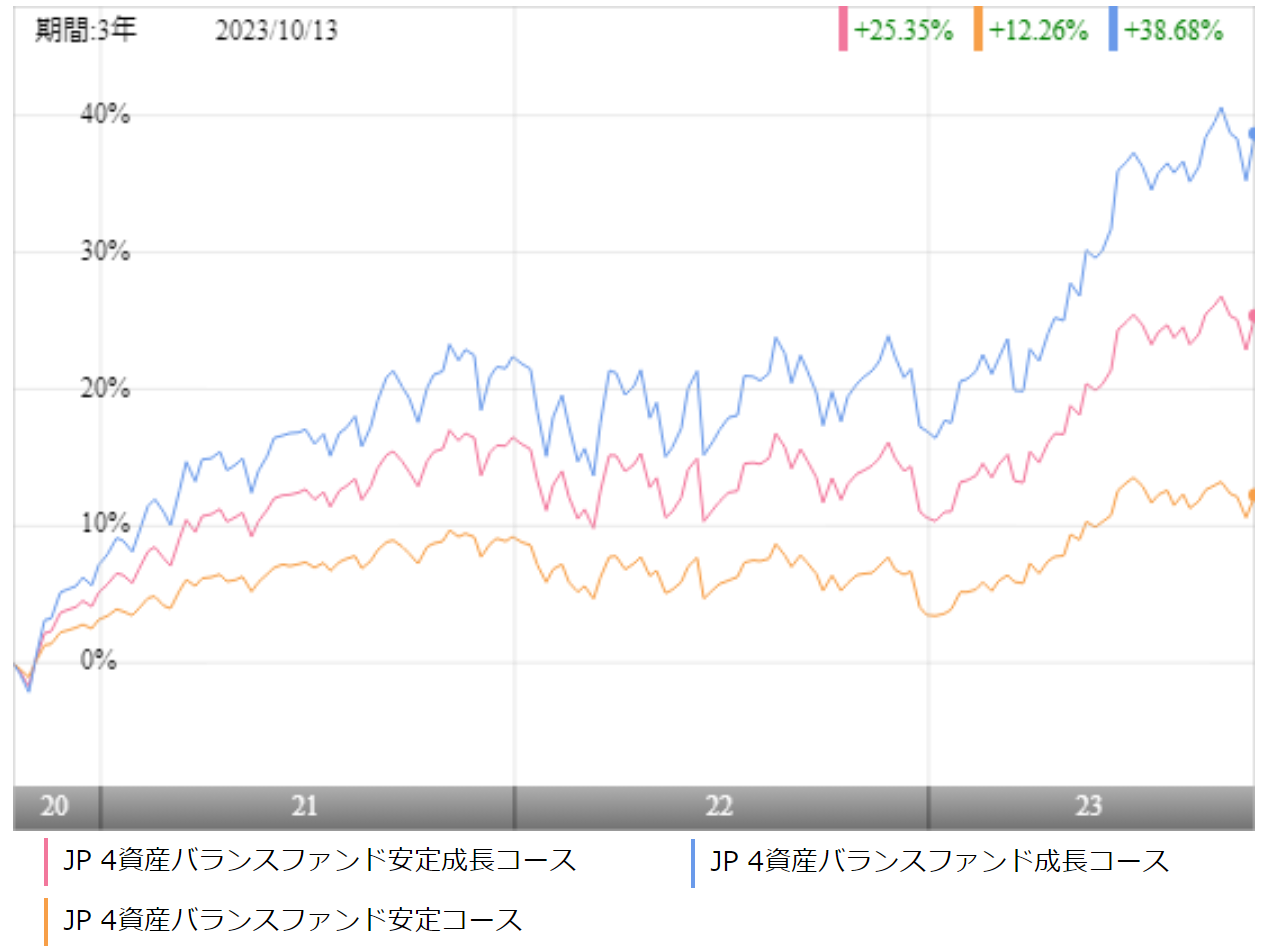

ゆうバランスシリーズのパフォーマンスの差は?

ゆうバランス 安定成長コースに投資をするのであれば、やはり安定コースと成長コースのパフォーマンスも気になるところでしょう。

そこで、ゆうバランス 安定コース、安定成長コース、成長コースの3つを比較しました。

※引用:ウエルスアドバイザー

とてもわかりやすいチャートパターンになっていますが、リスクが高いゆうバランス 成長コースが一番利回りは高くなっています。

当然、下落しているときも一番大きく下落しますので、このあたりはあなたのリスク許容度によって投資先を選択するべきでしょう。

分配金は?

ゆうバランス 安定成長コースの分配金は2017年に5円から10円に倍増しました。

基準価額に対する分配金の割合を示す分配利回りは0.4%程度なので適正な水準であると言えますね。この程度の分配金を出すくらいであれば、再投資に回して利益の追求を目指してほしいというのが私の正直な感想です。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | 当期収益以外 | 繰越対象額 | |

| 41期 | 10円 | ー | 4,159円 |

| 42期 | 10円 | ー | 4,239円 |

| 43期 | 10円 | ー | 4,794円 |

※引用:最新運用報告書

最大下落率は?

ゆうバランス 安定成長コースに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでゆうバランス 安定成長コースの最大下落率を見てみましょう。

最大下落率は2020年1月~3月の最大8.64%です。運用期間が短かったこともあり、コロナショックが一番影響が大きかったようです。

| 期間 | 下落率 |

| 1カ月 | ▲5.03% |

| 3カ月 | ▲8.64% |

| 6カ月 | ▲5.43% |

| 12カ月 | ▲7.26% |

※2023年10月時点

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

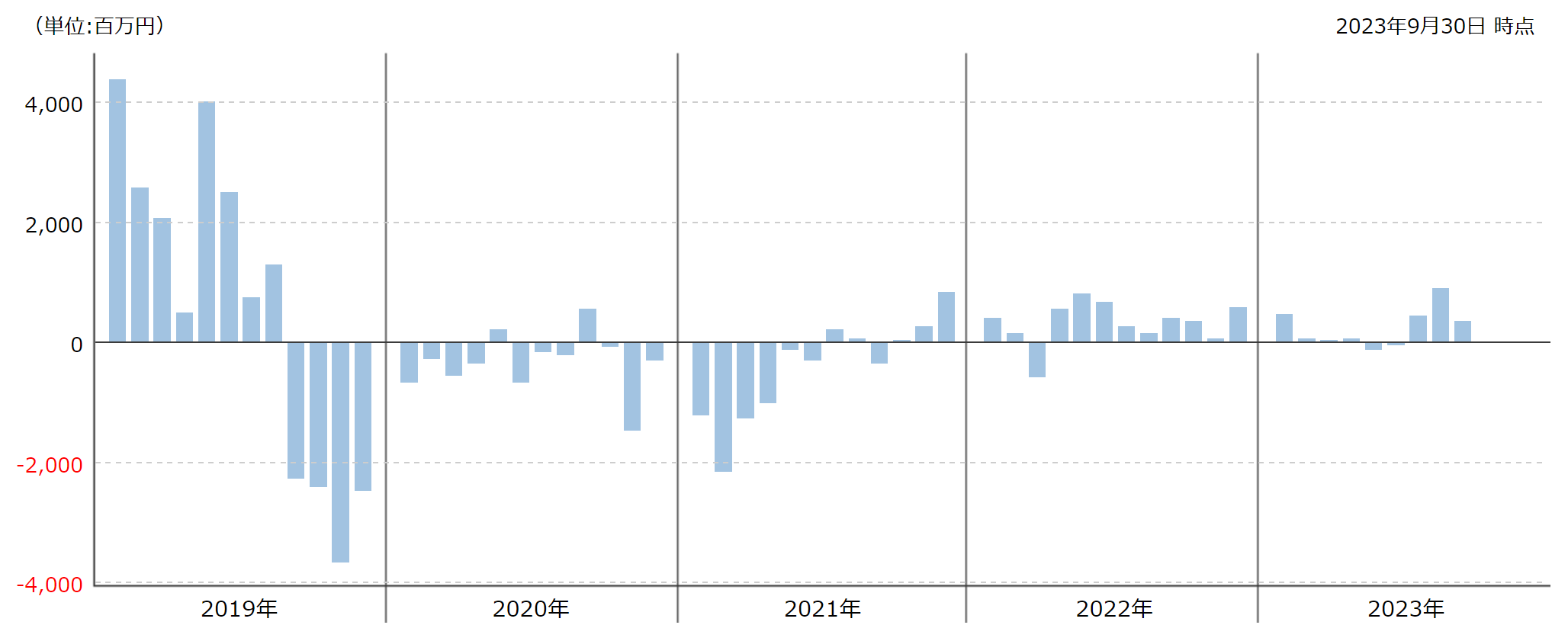

評判がどうなのかを判断するうえで資金の流出入額が役に立ちます。

資金が流入超過になっているということは、それだけ購入している人が多いということです。つまり評判が良いということです。

それでは、ゆうバランス 安定成長コースはどうでしょうか。

2019年の後半からは資金の流入と流出を交互に繰り返していましたが、2022年以降また流入超過に転じています。パフォーマンスが上がってきていることもあり、また窓口での販売が強化されているのかもしれません。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

ゆうバランス 安定成長コースのNISAやiDeCoの対応状況ですが、残念ながらどちらも対応していません。

| NISA | iDeCo |

| × | × |

※2023年10月時点

JP 4資産バランスファンド『ゆうバランス』の今後の見通しと評価まとめ

いかがでしょうか?

常々、このブログでは言っていますが、私個人としては、バランス型ファンドというものをおすすめはしていません。

ゆうバランス 安定成長コースもそうですが、高いコストを支払って国内債券を買うのは馬鹿らしいですし、他人任せになりすぎて自分の投資の自力がつかない点も気になります。

バランス型ファンドの本当のデメリット。なぜ私はおすすめしないのか

先進国の株式と債券ですので、中長期的には年数%のリターンは期待できると思いますが、投資機会を逆に逃してしまっている可能性もあります。

リスクを抑えた運用をしたいのであれば、投資資金でリスクを調整するのが一番理想です。余剰資金を100としたとき、株式ファンドを100買ったら、一番リスクが高くなり、株式ファンドの比率を50や30にすれば、あなたの余剰資金全体のリスクを下げられます。

無理に高いコストのかかるバランスファンドを買わなくてもリスクはいくらでも下げる方法があるので、何に投資をしているのかもよくわからないバランスファンドに投資をするのはやめてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点