20年近く前に設定されたテーマ型ファンドで、未だに高いパフォーマンスを出し続けているnetWIN GSテクノロジー株式ファンドB。

当時はまだインターネットが普及しておらず、まさに今から普及していくであろうというタイミングだったわけですが、先見の明があったと言えます。

今日は、netWIN GSテクノロジー株式ファンドBコース(為替ヘッジなし)の評価や評判を独自の目線で分析していきます。

こんなことがわかる

- netWIN GSテクノロジー株式ファンドBコースって投資対象としてどうなの?

- netWIN GSテクノロジー株式ファンドBコースって持ってて大丈夫なの?

- netWIN GSテクノロジー株式ファンドBコースより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

netWIN GSテクノロジー株式ファンドBコース(為替ヘッジなし)の基本情報

投資対象は?

netWIN GSテクノロジー株式ファンドBの投資対象は、米国を中心とした「インターネット・トールキーパー」企業の株式に投資をすることにより長期的な成長を目指します。

「インターネット・トールキーパー」企業とは、インターネットの世界において、高速道路などの料金所のように交通量「売上数量」や通行料「価格」の値上げによって、収益をあげることのできる企業のことです。

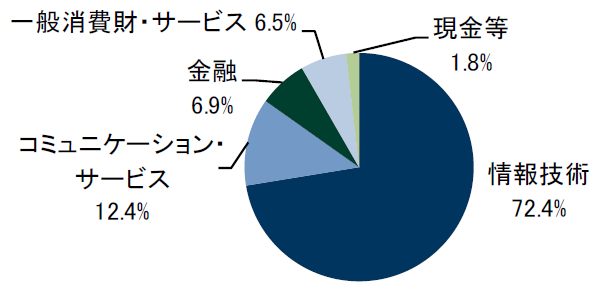

業種別の比率を見ると、情報技術系の銘柄の比率が高いことがわかります。

※引用:マンスリーレポート

具体的に組入銘柄を見たほうがイメージできるので、見ていきましょう。

現在28銘柄でかなり銘柄数を絞り込んでおり、その上位10社が以下になります。

名だたる企業が並んでいますね。

※引用:マンスリーレポート

純資産総額は?

続いて、netWIN GSテクノロジー株式ファンドBの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

最低でも50億円、余裕を持って100億円はほしいところです。

netWIN GSテクノロジー株式ファンドBは1兆を超えるまでに大きくなっており、非常に人気の高いファンドです。規模のデメリットもありません。

※GS HP

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

netWIN GSテクノロジー株式ファンドBの実質コストは2.12%とかなり割高の手数料となっています。

購入時手数料もかかってきますので、本当に良いと思わない限りは投資しないようにしましょう。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 2.09%(税込) |

| 信託財産留保額 | 0% |

| 実質コスト | 2.12%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

netWIN GSテクノロジー株式ファンドBコース(為替ヘッジなし)の独自評価と分析

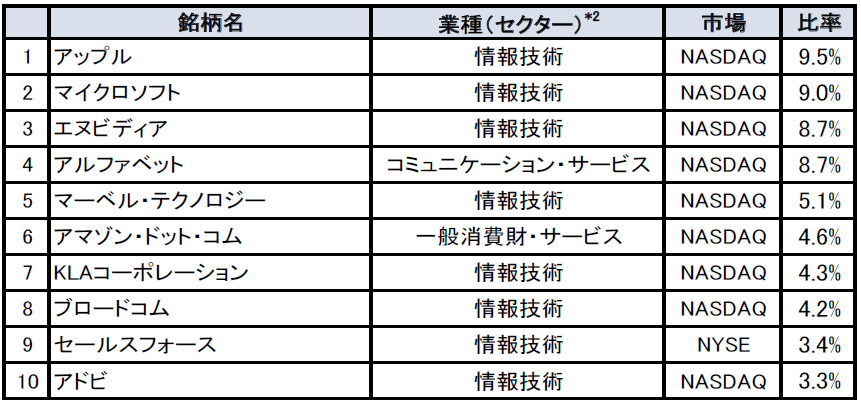

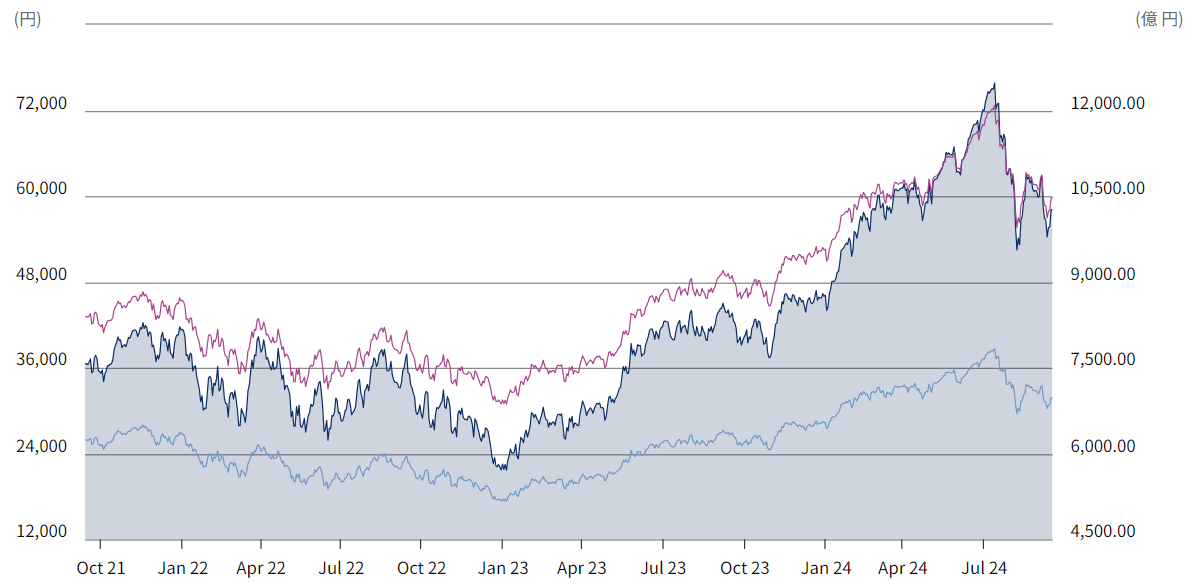

基準価額をどう見る?

netWIN GSテクノロジー株式ファンドBの基準価額は2022年は下落しましたが、2023年、2024年はまた大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、netWIN GSテクノロジー株式ファンドBの利回りを見てみましょう。

| 平均利回り | |

| 1年 | +25.73% |

| 3年 | +11.92% |

| 5年 | +22.24% |

| 10年 | +18.61% |

※2024年9月時点

直近1年間の利回りは+25.73%となっていますが、3年、5年、10年平均利回りでも10%を超えており、安定して高い利回りで運用ができています。

同カテゴリー内での利回りランキングは?

netWIN GSテクノロジー株式ファンドBは、優れたファンドが多い国際株式の北米株カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

netWIN GSテクノロジー株式ファンドBは、3年平均利回りだけ平均以下ですが、それ以外の期間では、上位20%以内に入っています。ここからも非常に優れたパフォーマンスであることがわかりますね。

これくらい中長期で優れた成果を残し続けているファンドに投資をしたいものです。

| 上位●% | |

| 1年 | 14% |

| 3年 | 58% |

| 5年 | 19% |

| 10年 | 4% |

※2024年9月時点

年別の運用利回りは?

netWIN GSテクノロジー株式ファンドBの年別のパフォーマンスを見てみましょう。

2022年に30%近いマイナスを出していますが、それ以外の年ではここ10年大きなマイナスがありません。

これくらい安定して大きなプラスを生み出してくれるファンドに投資をしたいですね。

| 年間利回り | |

| 2024年 | +30.84%(1-6月) |

| 2023年 | +66.84% |

| 2022年 | ▲30.62% |

| 2021年 | +34.67% |

| 2020年 | +33.68% |

| 2019年 | +36.09% |

| 2018年 | ▲1.48% |

| 2017年 | +31.94% |

| 2016年 | +0.63% |

| 2015年 | +6.81% |

| 2014年 | +27.60% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

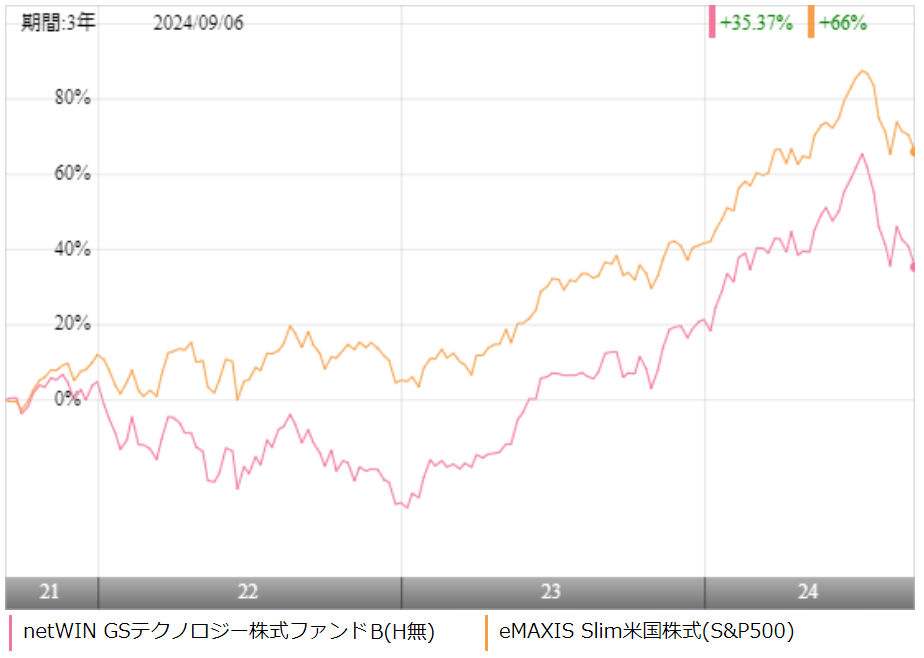

netWIN GSテクノロジー株式ファンドBに投資を検討するのであれば、同じように米国株式に投資をしているインデックスファンドと運用実績を比較しておいて損はありません。

今回は、netWIN GSテクノロジー株式ファンドBと同じく北米株で構成されているeMAXIS Slim 米国株式(S&P500)とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスでは、全期間において、eMAXIS Slim 米国株式(S&P500)が上回っています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスではどうでしょうか。

| netWIN B | Slim 米国株式 | |

| 1年 | +25.73% | +24.15% |

| 3年 | +11.92% | +19.11% |

| 5年 | +22.24% | +22.66% |

| 10年 | +18.61% | - |

※2024年9月時点

eMAXIS Slim 米国株式(S&P500)の運用期間が短いので、10年平均利回りの比較できませんが、他のインデックスファンドを参考にしてみると、netWIN GSテクノロジー株式ファンドBのほうが高いパフォーマンスとなっています。

類似ファンドとの利回り比較

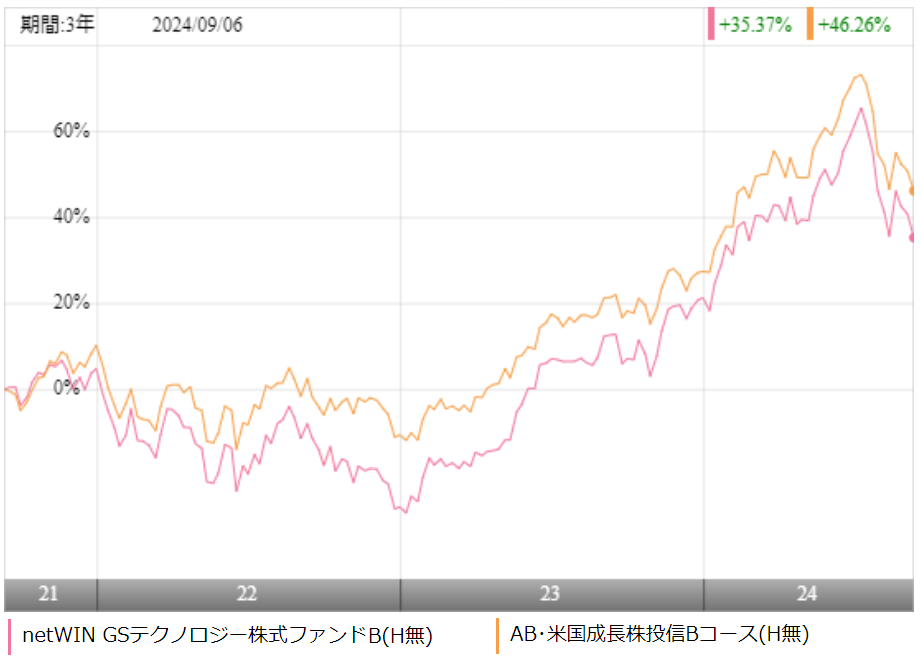

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

今回は、北米ファンドで何度も優秀ファンド賞を受賞をしたことがあるアライアンス・バーンスタインの米国成長株投信Bコースと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、netWIN GSテクノロジー株式ファンドBがパフォーマンスで下回っています。どうしても大きく上げ過ぎたファンドはその後大きく下落する傾向があるので、ある程度は仕方のないことですね。

より長期の利回りでのパフォーマンスも比較してみましょう。

| netWIN B | 米国成長株投信B | |

| 1年 | +25.73% | +24.04% |

| 3年 | +11.92% | +14.36% |

| 5年 | +22.24% | +22.51% |

| 10年 | +18.61% | +18.35% |

※2024年9月時点

5年、10年平均利回りでは、ほぼ互角のパフォーマンスとなっています。どちらも素晴らしいアクティブファンドですので、ぜひ投資をしたい1本です。

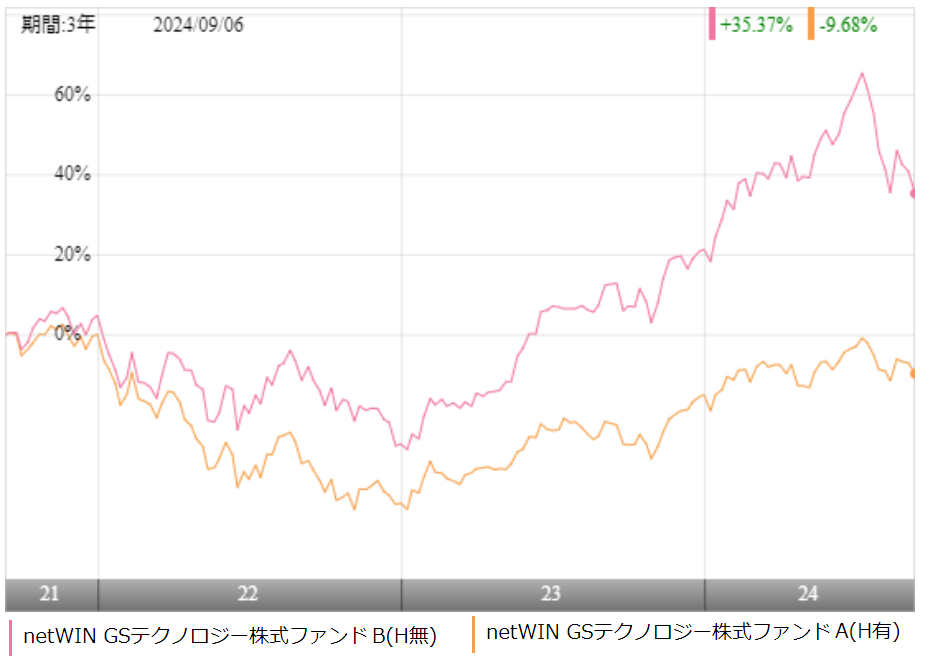

AコースとBコースの利回り比較

netWIN GSテクノロジー株式ファンドに投資をするにあたり、為替ヘッジ有のAコースと為替ヘッジ無のBコースのどちらに投資をすべきか迷う人もいると思います。

そこで、AコースとBコースのパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

netWIN GSテクノロジー株式ファンドBのほうが終始、パフォーマンスで上回っていることがわかります。

それでは、より長期の利回りはどうなっているでしょうか?

| netWIN B | net WIN A | |

| 1年 | +25.73% | +19.41% |

| 3年 | +11.92% | ▲2.52% |

| 5年 | +22.24% | +11.40% |

| 10年 | +18.61% | +12.20% |

※2024年9月時点

思った以上に為替の影響が大きく出ていることがわかります。

今後、為替がどう動くかはわかりませんが、原則、為替ヘッジなしを選んでおいて間違いないと思います。

私個人のスタンスとしては、将来の為替の予測などしようと思ってもできませんので、為替のヘッジコストを無駄にしないためにヘッジ無しを基本的には選ぶようにしています。

最大下落率はどれくらい?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それではnetWIN GSテクノロジー株式ファンドBの最大下落率を見ていきましょう。

| 期間 | 下落率 |

| 1カ月 | ▲24.84% |

| 3カ月 | ▲46.75% |

| 6カ月 | ▲48.21% |

| 12カ月 | ▲62.36% |

※2024年9月時点

netWIN GSテクノロジー株式ファンドBは2000年10月~2001年9月までの1年間で▲62.36%と大きな下落をしました。

ファンドの運用においては、大きく下落することもありますが、長期保有をすることでしっかりプラスのリターンが出ていますので、くれぐれもパニック売りはしないようにしてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の推移は?

netWIN GSテクノロジー株式ファンドBコースは年2回配当を行っており、毎年安定的に1000円程度の分配がされています。

安定的に高いリターンを維持できているからこそ、高い配当を出し続けられています。

このブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2024年 | 500円(1-9月) |

| 2023年 | 1000円 |

| 2022年 | 1000円 |

| 2021年 | 1,000円 |

| 2020年 | 1,000円 |

| 2019年 | 1,000円 |

| 2018年 | 1,000円 |

| 2017年 | 1,140円 |

| 2016年 | 780円 |

| 2015年 | 1,280円 |

※2024年9月時点

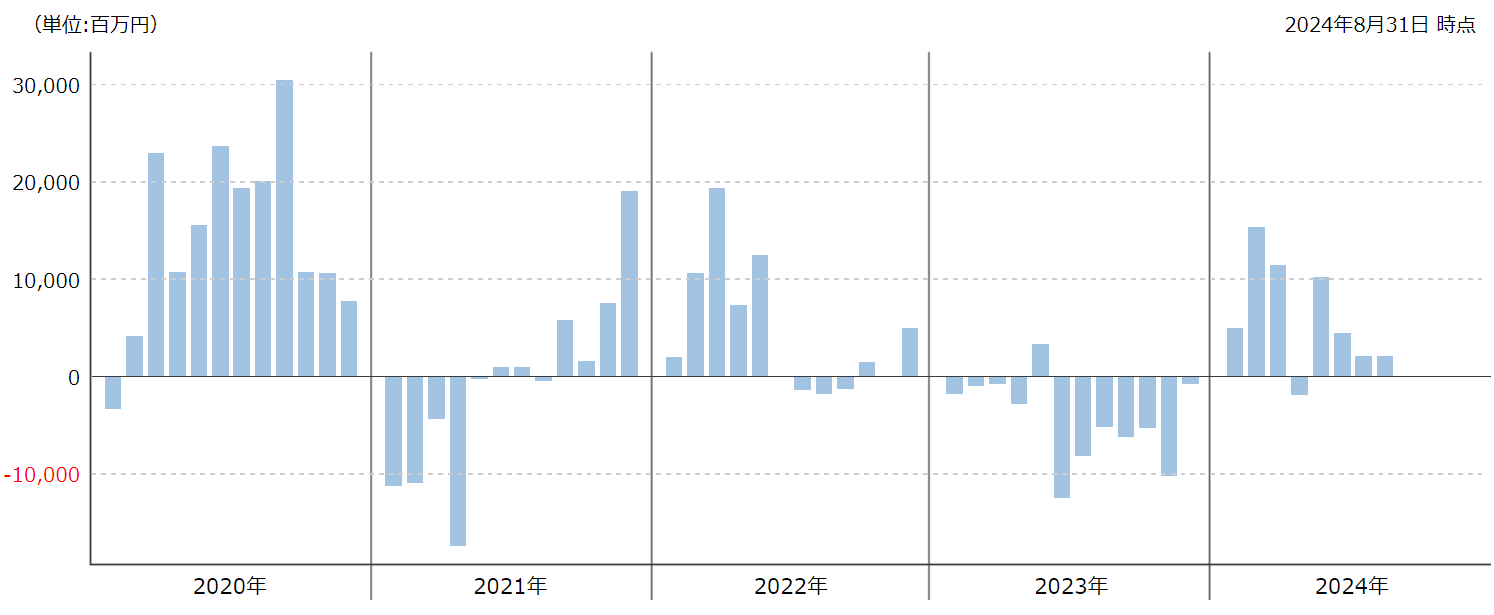

評判はどう?

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

思ったよりも資金が流出している月がありますが、総じて、流入している月の方が多く、評判は悪くありません。長期的に優れたパフォーマンスのファンドですので、人気の理由もわかりますね。

※引用:モーニングスター

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

netWIN GSテクノロジー株式ファンドBコースはNISAの取り扱いがありますので、うまく活用していきましょう。

| つみたてNISA | iDeCo |

| ○ | × |

※2024年9月時点

netWIN GSテクノロジー株式ファンドBコース(為替ヘッジなし)の個人的評価まとめと今後の見通し

世界で様々な技術革新が起きていますが、その土台になっているのがインターネットです。今後、数十年でインターネットが他に置き換わるとは到底考えられません。

また10年以上、高い運用実績を出している運用チームというのは、必ず他とは違う優位性を持っています。

S&P500もかなり優れた指数ですが、長期でそれを上回るパフォーマンスを維持できている点は評価できます。

直近はインデックスファンドよりもパフォーマンスが劣っていますが、アクティブファンドというのは、常にインデックスファンドをアウトパフォームできるわけではありません。

インデックスファンドよりもパフォーマンスが良いときと悪い時があり、トータルで見ると、インデックスファンドよりもパフォーマンスがいいというのがアクティブファンドです。

ですので、短期的に少し調子が悪いと言って、すぐに乗り換えてしまうのは一番コストがムダなのでやめてください。

米国成長株投信もそうですが、やはり銘柄をしっかりと調査し、組み入れる銘柄数を絞り込んでいるファンドというのは、コロナのような急落相場でもしっかりと基準価額を戻してくる場合が多いです。

今後も、大きく下落する局面は何度も来ると思いますが、過去10年以上しっかりパフォーマンスを残してくれていますので、今後もうまく乗り切ってくれるファンドでしょう。

アクティブファンドへの投資を検討しているのであれば、ぜひ検討したい一本と言えます。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点