モーニングスターのファンド・オブ・ザ・イヤー2021、リッパ―・ファンド・アワード2022で最優秀賞を受賞している野村世界業種別投資シリーズ(世界半導体株投資)。

10年以上前から運用されているグローバル株式ファンドの中でも、かなり優秀なパフォーマンスのファンドです。

今日は野村アセットマネジメントが運用する野村世界業種別投資シリーズ(世界半導体株投資)について独自目線で徹底分析していきます。

「野村世界業種別投資シリーズ(世界半導体株投資)って投資対象としてどうなの?」

「野村世界業種別投資シリーズ(世界半導体株投資)って持ってて大丈夫なの?」

「野村世界業種別投資シリーズ(世界半導体株投資)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

野村世界業種別投資シリーズ(世界半導体株投資)の基本情報

投資対象は?

まず投資対象は、世界各国の半導体関連企業の株式です。技術力、価格決定力、利益構造、財務内容などの観点からファンダメンタルズ分析を行い、銘柄を決定します。

ファンドは、MSCI All Contry World Semiconductors& Semiconductor Equipmentをベンチマークとしています。

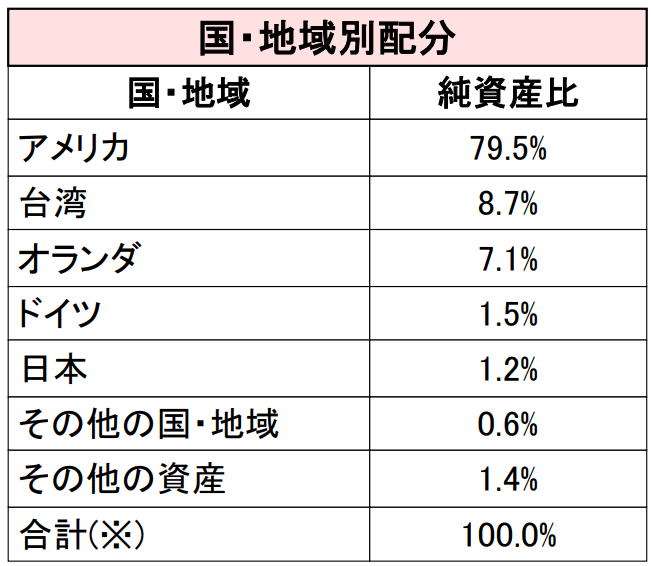

野村世界業種別投資シリーズ(世界半導体株投資)の国別の組入比率を見てみると、8割が米国株となっており、台湾、オランダと続きます。

※引用:マンスリーレポート

現在は23銘柄で構成されており、組入れ上位銘柄は以下のようになっています。オランダや台湾の組入れ比率が高かったのは、上位に入っているからのようですね。

23銘柄まで絞り込んでいるので、値動きはかなり大きくなりますがその分、リターンも期待できるファンドとなっています。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見ていきます。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

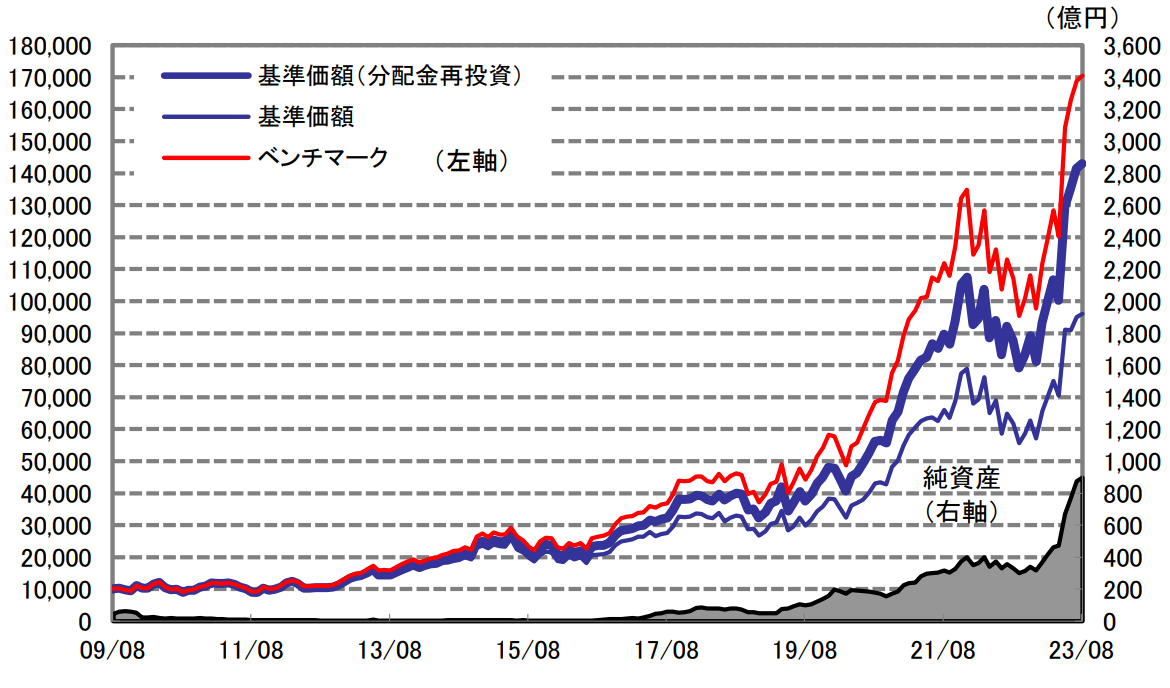

野村世界業種別投資シリーズ(世界半導体株投資)は2017年あたりからコツコツ純資産を伸ばしており、直近では約900億円まで増やしています。パフォーマンスが好調だからこそなのですが、規模としては問題ないレベルです。

※マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

野村世界業種別投資シリーズ(世界半導体株投資)の実質コストは1.718%と高くなっています。購入時手数料もかかることを考えると、この時点で手を出してはいけないファンドですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.65%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.718%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

野村世界業種別投資シリーズ(世界半導体株投資)の評価分析

基準価額をどう見る?

野村世界業種別投資シリーズ(世界半導体株投資)の基準価額は2022年に大きく下落しましたが、2023年はそれ以上に大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、野村世界業種別投資シリーズ(世界半導体株投資)の利回りを見ていきます。

直近1年間の利回りは+70.38%と驚異的な数字となっています。一方で3年、5年、10年平均利回りを見ると、20%以上の利回りで安定しているので、このあたりも高評価ですね。

投資信託は長期保有が前提になりますので、短期より長期のパフォーマンスのほうが参考になります。そういう意味では、野村世界業種別投資シリーズ(世界半導体株投資)も高いリターンが期待できそうです。

ただ、この時点で投資判断をするのは時期尚早です。他の類似ファンドとパフォーマンスを比較してから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +70.38% |

| 3年 | +33.56% |

| 5年 | +27.71% |

| 10年 | +24.31% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している先進国株式ファンドランキング

同カテゴリー内での利回りランキングは?

野村世界業種別投資シリーズ(世界半導体株投資)は日本株を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、誰しも優秀なパフォーマンスのファンドに投資をしたいので、同カテゴリー内でのパフォーマンスのランキングを調べました。

どの期間でも上位5%以内にランクインしており、かなり優秀な成果を残していることがわかります。

| 上位●% | |

| 1年 | 1% |

| 3年 | 1% |

| 5年 | 1% |

| 10年 | 2% |

※2023年10月時点

年別の運用利回りは?

野村世界業種別投資シリーズ(世界半導体株投資)の年別のパフォーマンスを見てみましょう。

2018年、2022年は2桁マイナスとなっていますが、それ以上に2019~2021年はとてつもないパフォーマンスです。銘柄を絞り込んでいるからこそ、銘柄選定がうまくいくと、このようなパフォーマンスになるわけですね。

| 年間利回り | |

| 2023年 | +57.85%(1-9月) |

| 2022年 | ▲24.47% |

| 2021年 | +64.20% |

| 2020年 | +36.18% |

| 2019年 | +48.63% |

| 2018年 | ▲15.49% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

野村世界業種別投資シリーズ(世界半導体株投資)への投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

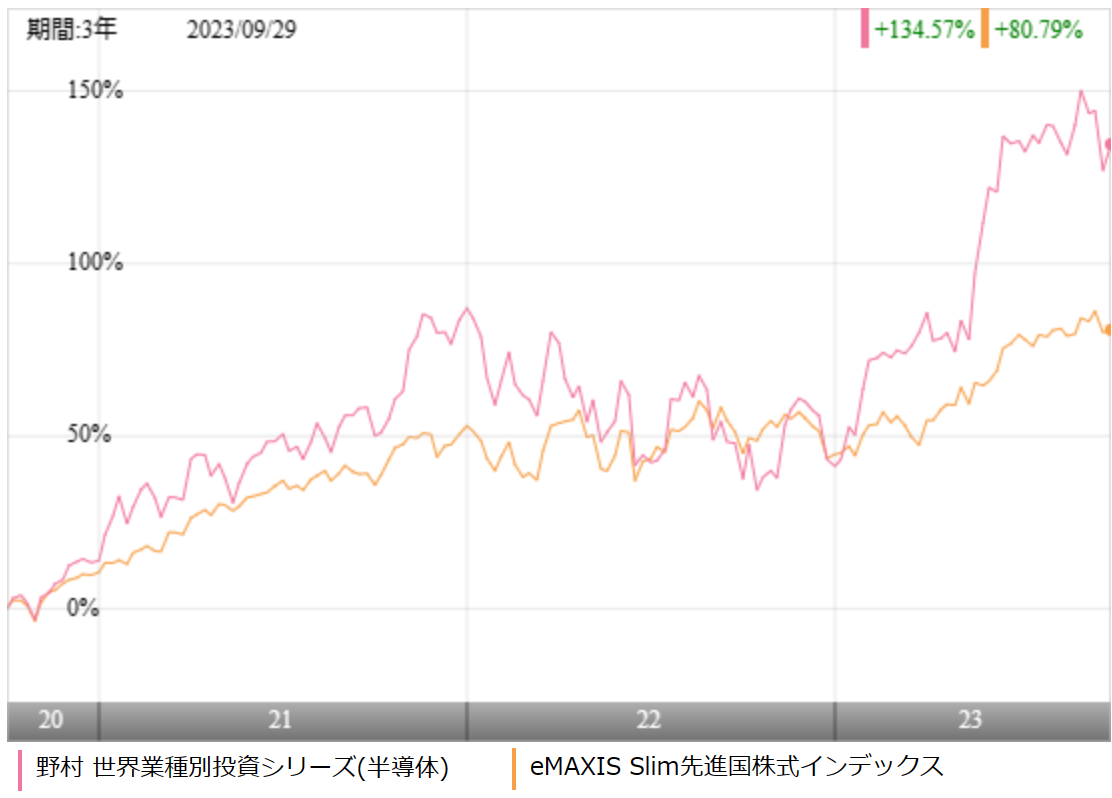

野村世界業種別投資シリーズ(世界半導体株投資)は、米国株を中心に先進国株式に分散投資をしていることから、先進国株式の人気ファンドであるeMAXIS Slim 先進国株式インデックスとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間にわたって、野村世界業種別投資シリーズ(世界半導体株投資)が大きくリードしていることがわかります。なかなかeMAXIS Slim先進国株式インデックスにパフォーマンスで勝てるファンドはないので、やはり優秀です。

より長期のパフォーマンスはどうなっているか見てみましょう。

| 野村 半導体 | Slim 先進国 | |

| 1年 | +70.38% | +24.67% |

| 3年 | +33.56% | +22.16% |

| 5年 | +27.71% | +13.93% |

| 10年 | +24.31% | - |

※2023年10月時点

5年平均でも、野村世界業種別投資シリーズ(世界半導体株投資)のほうがパフォーマンスで上回っており、これなら高いコストを支払ってでも投資をする価値があると言えます。

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

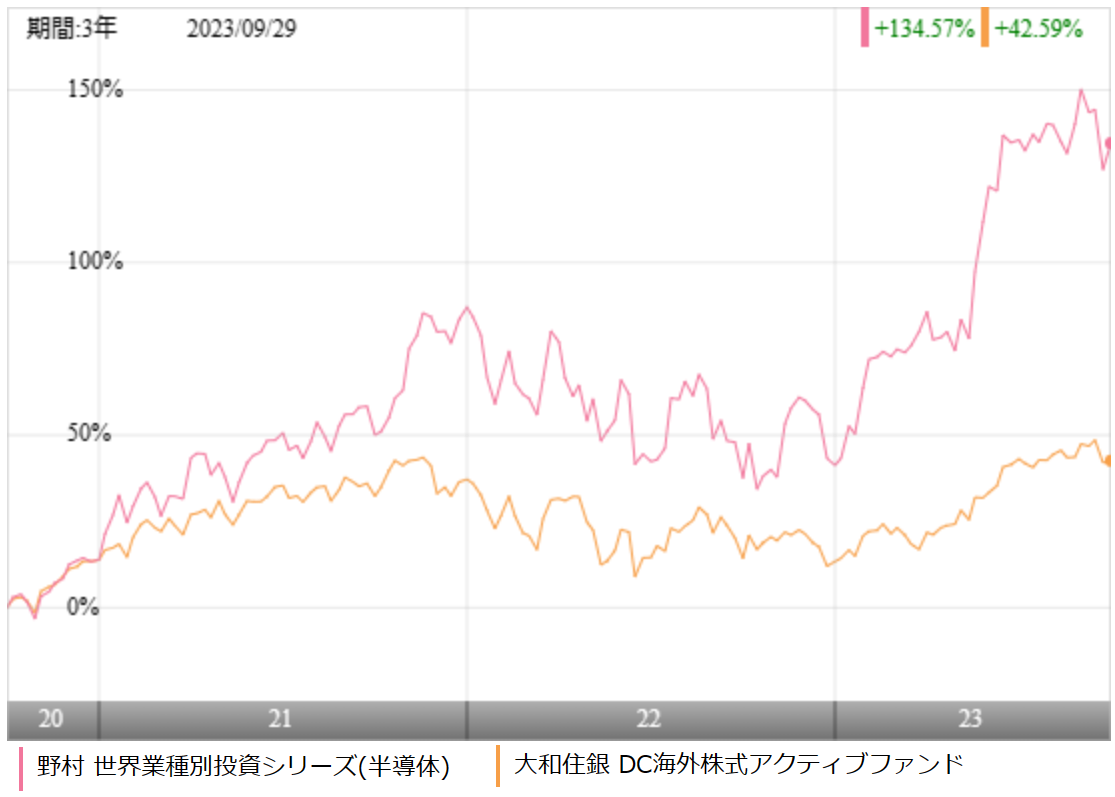

今回は、野村世界業種別投資シリーズ(世界半導体株投資)と同じように米国を中心に先進国株に分散投資をしている大和住銀 DC海外株式アクティブファンドと比較を行いました。

※引用:ウエルスアドバイザー

大和住銀 DC海外株式アクティブファンドもパフォーマンスはかなり優秀なのですが、それ以上に野村世界業種別投資シリーズ(世界半導体株投資)がずば抜けた結果を残しています。

より長期のパフォーマンスを比較してみるとどうでしょうか?

| 野村 半導体 | DC海外株式 | |

| 1年 | +70.38% | +24.67% |

| 3年 | +33.56% | +13.25% |

| 5年 | +27.71% | +13.76% |

| 10年 | +24.31% | +14.90% |

※2023年10月時点

どの期間においても、野村世界業種別投資シリーズ(世界半導体株投資)のほうが優れており、高いコストを支払ってでも投資する価値がありますね。

最大下落率はどれくらい?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、野村世界業種別投資シリーズ(世界半導体株投資)の最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲17.84% |

| 3カ月 | ▲21.26% |

| 6カ月 | ▲23.81% |

| 12カ月 | ▲19.55% |

※2023年10月時点

野村世界業種別投資シリーズ(世界半導体株投資)はリーマンショック後のタイミングでちょうど新規設定されたこともあり、あまり大きな下落をまだ経験していません。

ただ、コロナショックもあった中で、最大下落は2022年4月~2022年9月の半年間で23.81%なので、かなり下落幅を抑えられています。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の推移は?

野村世界業種別投資シリーズ(世界半導体株投資)は6月に1回分配金を払い出しています。

分配金利回りで言うと5%弱ですので、ファンドのパフォーマンスから考えれば、全く問題ない水準です。

下手にタコ足配当のREITに投資をするよりもよっぽど健全に分配金を受け取ることができます。

| 分配金 | |

| 2023年 | 4,350円 |

| 2022年 | 2,650円 |

| 2021年 | 2,800円 |

| 2020年 | 1,450円 |

| 2019年 | 1,010円 |

| 2018年 | 1,140円 |

※2023年10月時点

評判はどう?

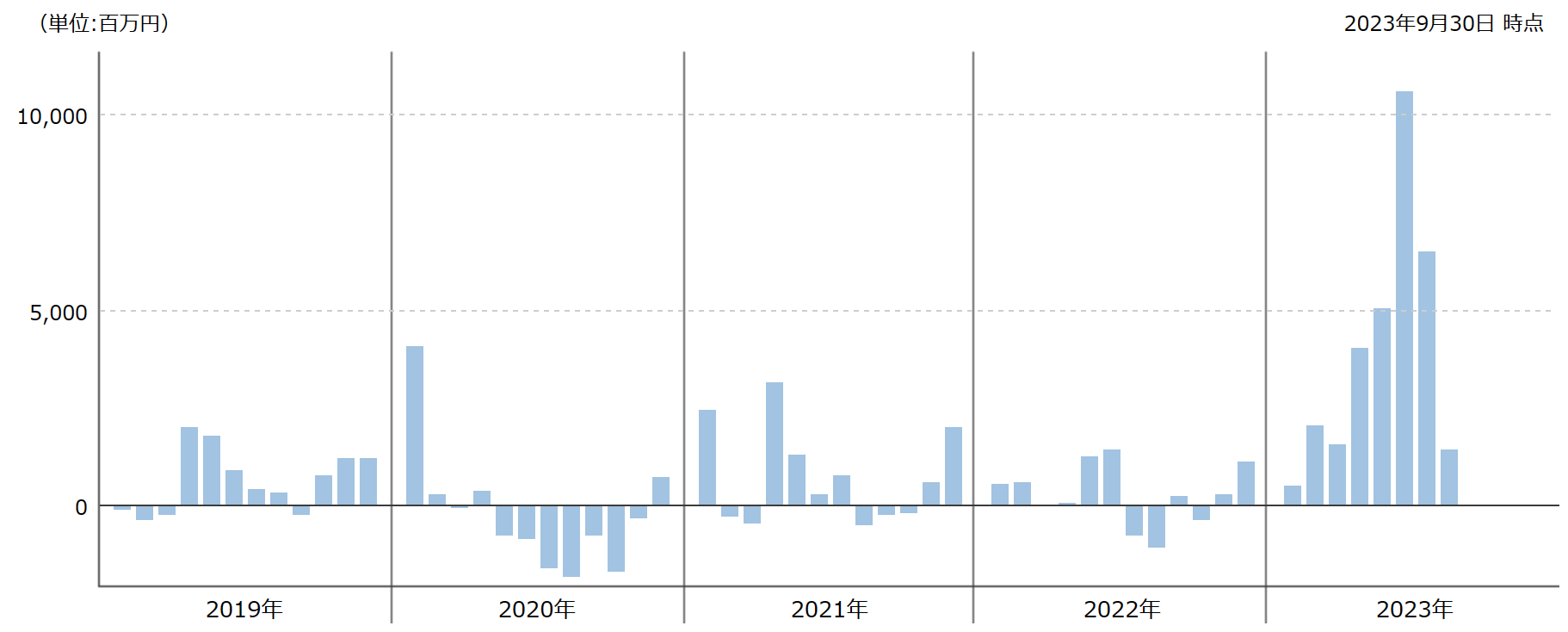

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。資金が流出しているということは、それだけこのファンドを解約している人が多いということなので、評判が悪くなっているということです。

野村世界業種別投資シリーズ(世界半導体株投資)は、パフォーマンスはかなり優れているのですが、資金の流出超過となっている月も多く、思ったよりも評判はよくありません。

ただ、直近はパフォーマンスが非常に好調ということもあり、流入量がかなり大きくなっています。インデックスファンドを大きくアウトパフォームしているので、当然と言えば、当然ですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

野村世界業種別投資シリーズ(世界半導体株投資)はNISAのみ対応しているので、うまく制度を活用していきましょう。

| NISA | iDeCo |

| ○ | × |

※2023年10月時点

野村世界業種別投資シリーズ(世界半導体株投資)の評価まとめと今後の見通し

いかがでしょうか?

半導体はITを密接に関連しており、これからも需要はますます増えていくことが予想されます。

テーマ型のアクティブファンドというのは、選択を間違えると、全く儲からない事態が発生することがありますが、少なくとも野村世界業種別投資シリーズ(世界半導体株投資)にはそれは当てはまらいことがわかります。

eMAXIS Slim先進国株式インデックスや大和住銀DC海外株式アクティブファンドといった先進国を中心に投資をしていくファンドの中でトップクラスのファンドとパフォーマンスを比較しても、まったく遜色ない、むしろアウトパフォームしていますので文句のつけようがありません。

銘柄数が23銘柄しかないので、銘柄選定を間違えると、かなり大きく基準価額が下落する可能性はありますが、過去10年のパフォーマンスを見ても、しっかり高いパフォーマンスを維持できているので、あまり心配はないと思います。

あまり知名度は高くありませんが、ポートフォリオに1本入れておきたくなるファンドですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点