野村アセットマネジメントが運用する野村インド債券ファンド(毎月分配型)。

2011年10月の設定来、幾度となく「リッパー・ファンド・アワード・ジャパン」や「ファンド オブ ザ イヤー」などの賞を総ナメにした実績があります。

テーマ型ファンドとしては息が長く現在でも根強い支持があるようですが、実際に中身はどうなのでしょうか?

今日は、独自の目線で野村インド債券ファンド(毎月分配型)を徹底分析していきます。

「野村インド債券ファンド(毎月分配型)って持ってて大丈夫なの?」

「野村インド債券ファンド(毎月分配型)って投資対象としてどうなの?」

「野村インド債券ファンド(毎月分配型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

野村インド債券ファンド(毎月分配型)の基本情報

投資対象は?

野村インド債券ファンド(毎月分配型)の投資対象は、インドの公社債です。

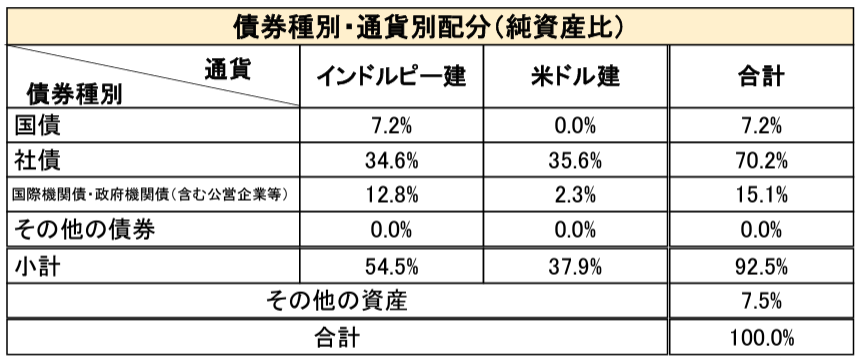

実際に組入状況を見てみると、国債1割弱、社債7割となっています。通貨もインドルピー建と米ドル建が1対1くらいの比率になるように、保有しているのが特徴です。

米ドル建てというのはあくまでインドの公社債を米ドルで保有しているというだけですので、安心してください。

※引用:マンスリーレポート

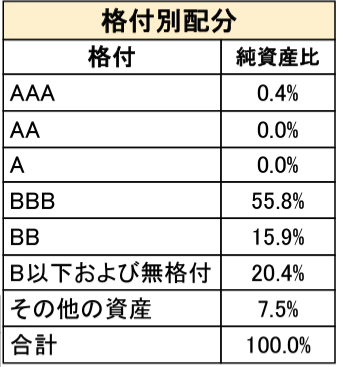

野村インド債券ファンド(毎月分配型)の債券の中身を見てみると、ほぼBBB以下となっています。BBBまではギリギリ投資適格債券なので、約40%が投資不適格債と呼ばれるリスクの高い債券に投資をしているということです。

A以上の債券がほとんどないことからもリスクの高い運用が行われているのは間違いありません。

※マンスリーレポート

運用体制は?

運用はノムラ・アセット・マネジメント・シンガポール・リミテッドが行っており、実質的に野村アセットマネジメントのインハウス運用です。このタイプのファンドにありがちな外部への運用委託を行っていない点は、さすが最大手です。

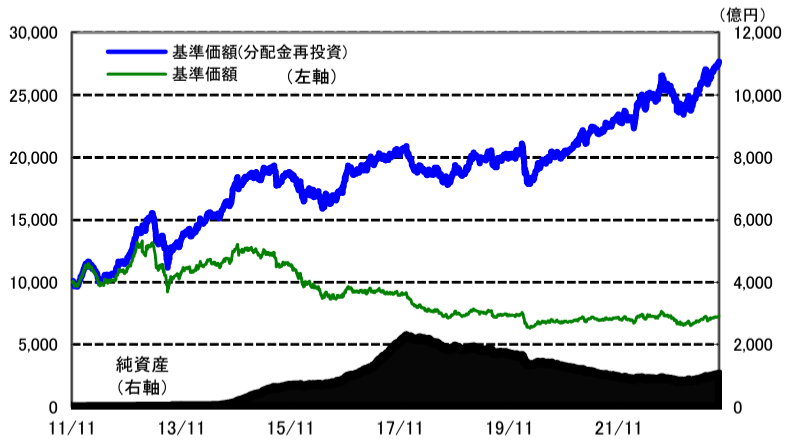

純資産総額は?

続いて、野村インド債券ファンド(毎月分配型)の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。純資産総額が小さいと運用が効率的に行えず、余計なコストが発生したり、運用会社も運用に力を入れないため、パフォーマンスが優れないといったデメリットが発生します。

販売会社は中小証券や地方銀行が中心であるにも関わらず、直近の純資産総額は約1050億円です。他のインド債券ファンドと比較しても純資産額の大きさは群を抜いており、商業的には成功していると言えます。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

野村インド債券ファンドの実質コストは1.60%となっており、コストは割高となっています。購入時手数料と併せて5%近くになりますので、本当に良いファンドでないとおすすめできません。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.584%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.60%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

野村インド債券ファンド(毎月分配型)の評価分析

基準価額をどう見る?

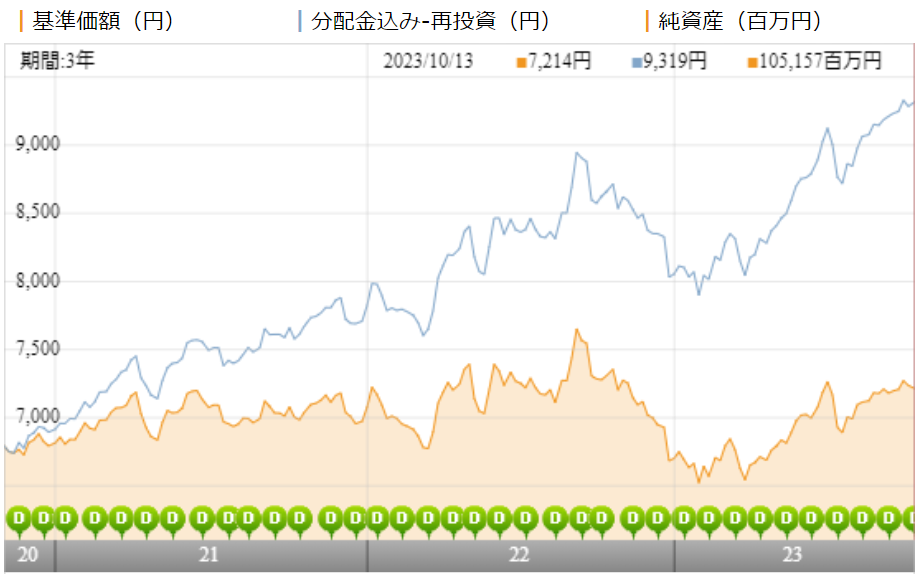

野村インド債券ファンド(毎月分配型)の基準価額は、直近3年間で変動はしているものの、3年前とほぼ変わらない水準です。

分配金を受け取らずに再投資して運用したときの基準価額(青線)は35%ほど上昇していますので、運用自体はうまくいっており、運用益はほとんど分配金で支払われていることがわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

では、野村インド債券ファンド(毎月分配型)の利回りはどうでしょうか。

ここ1年間のトータルリターンは8.50%です。3年、5年、10平均利回りも年8%以上のプラスとなっていますので、債券ファンドとしては十分でしょう。

ただし、このパフォーマンスだけを見て、投資判断をしてはいけません。他の類似ファンドとパフォーマンスを比較してから判断していきましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +8.50% |

| 3年 | +11.20% |

| 5年 | +8.60% |

| 10年 | +8.08% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

野村インド債券ファンド(毎月分配型)は、新興国債券(単一国)カテゴリーに属しています。

カテゴリー内でのランキングを見ることで、ただそのファンドのパフォーマンスを見るだけよりも多くの情報が手に入るので、必ず比較するようにしてください。

野村インド債券ファンド(毎月分配型)のランキングを確認すると、5年・10年平均は上位30%以上にはいることがわかります。

長期で上位に食い込んでいるファンドということで、優秀なパフォーマンスのファンドですね。

| 上位●% | |

| 1年 | 51% |

| 3年 | 59% |

| 5年 | 22% |

| 10年 | 3% |

※2023年10月時点

年別のパフォーマンスは?

では、野村インド債券ファンド(毎月分配型)の年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年はマイナスですが、それ以外の年では、着実にプラスを出しており、決して悪くない運用ができています。これだけ毎年プラスの運用ができていると投資家としても安心できます。

| 年間利回り | |

| 2023年 | +15.36%(1-9月) |

| 2022年 | +1.92% |

| 2021年 | +13.71% |

| 2020年 | +1.95% |

| 2019年 | +6.19% |

| 2018年 | ▲7.58% |

| 2017年 | +8.51% |

| 2016年 | +4.18% |

| 2015年 | +1.66% |

| 2014年 | +27.35% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

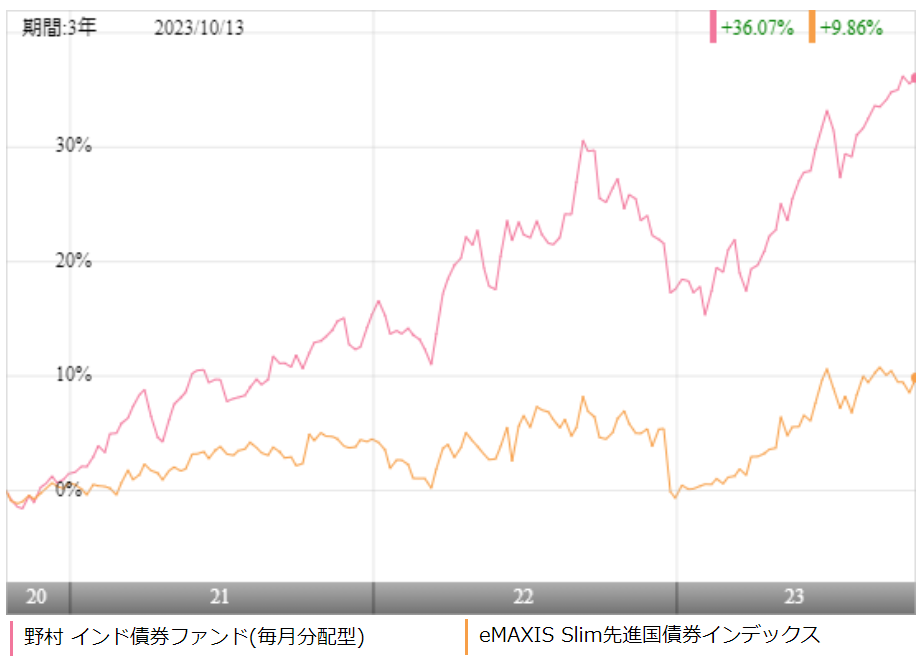

野村インド債券ファンド(毎月決算型)への投資を検討する上で、低コストで投資ができるインデックスファンドとパフォーマンスを比較しておいて損はありません。

インド債券に連動する指数に投資ができるファンドがないので、今回は試しに先進国債券に超低コストで投資ができるeMAXIS Slim 先進国債券インデックスと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、野村インド債券ファンド(毎月決算型)が、eMAXIS Slim 先進国債券インデックスを大きく突き放しています。

より長期のパフォーマンスで見ても、野村インド債券ファンド(毎月決算型)のほうが上回っていますね。

| 年平均利回り | 野村インド債券 | Slim 先進国債券 |

| 1年 | +8.50% | +4.63% |

| 3年 | +11.20% | +2.94% |

| 5年 | +8.60% | +3.38% |

| 10年 | +8.08% | - |

※2023年10月時点

ただ、野村インド債券ファンド(毎月決算型)は先進国債券と比べると、リスクの高い債券を組み入れている関係で利回りが高くなっているので、その点は注意してください。

最大下落率は?

最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それでは、野村インド債券ファンド(毎月分配型)の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲14.09% |

| 3カ月 | ▲23.61% |

| 6カ月 | ▲18.96% |

| 12カ月 | ▲14.73% |

※2023年10月時点

野村インド債券ファンド(毎月分配型)は2013年に3カ月で23.61%下落したことがあります。それと比べると今回のコロナショックの影響は比較的軽微で済んだようですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲159円 | 600円 | 73% |

※2022/10/19~2023/10/18

野村インド債券ファンド(毎月分配型)の直近1年間の分配健全度は73%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

野村インド債券ファンド(毎月分配型)の分配健全度は、70%台ということで、受け取った分配金の30%程度は、ファンドの運用益以外から支払われているということになりますね。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配利回り | |

| 1年 | +8.50% | 8.3% |

| 3年 | +11.20% | |

| 5年 | +8.60% | |

| 10年 | +8.08% |

※2023年10月時点

野村インド債券ファンド(毎月分配型)の分配金利回りは8%以上あるので、大きな分配金を受け取ることができます。

ただ、債券ファンドのパフォーマンスを考えたときに、今は運用利回りの方が高いですが、年8%の利回りで運用を続けるのは至難の業です。そのため今後パフォーマンスの悪化に伴い、タコ足配当が進んでいく可能性は十分にあります。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

野村インド債券ファンド(毎月分配型)の分配金余力は、あと15カ月程度ですので、そろそろ減配を気にしないといけない水準です。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 126期 | 50円 | 740円 | 15.8カ月 |

| 127期 | 50円 | 738円 | 15.8カ月 |

| 128期 | 50円 | 737円 | 15.7カ月 |

| 129期 | 50円 | 743円 | 15.9カ月 |

| 130期 | 50円 | 741円 | 15.8カ月 |

| 131期 | 50円 | 740円 | 15.8カ月 |

| 132期 | 50円 | 736円 | 15.7カ月 |

| 133期 | 50円 | 730円 | 15.6カ月 |

| 134期 | 50円 | 724円 | 15.5カ月 |

| 135期 | 50円 | 723円 | 15.5カ月 |

| 136期 | 50円 | 716円 | 15.3カ月 |

| 137期 | 50円 | 716円 | 15.3カ月 |

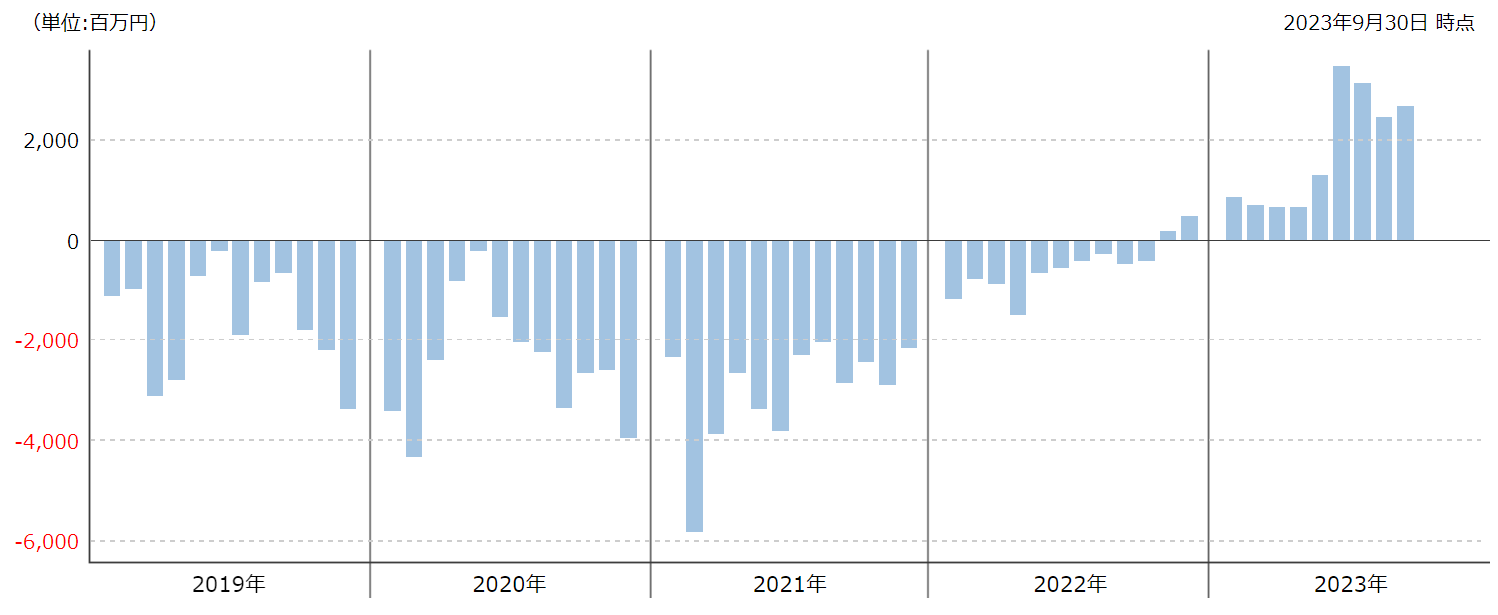

評判はどう?

野村インド債券ファンド(毎月分配型)の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけ野村インド債券ファンドを購入している人が多いということなので、評判が良いということです。

野村インド債券ファンドは3年ほど前から再燃したインドブームに乗り、ファンドの規模は順調に拡大してきました。しかし、2019~2022年までは毎年資金が流出していたのですが、2023年からはまた資金が流入しており、人気が出来ていますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

野村インド債券ファンド(毎月分配型)のNISAやiDeCoの対応状況ですが、NISAに対応しています。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

野村インド債券ファンド(毎月分配型)の評価まとめと今後の見通し

いかがでしょうか?

現在の野村インド債券ファンド(毎月分配型)の分配金利回りが8%台で、運用利回りも8%くらいありますので、現時点で言えば、分配金をすべてファンドの収益から支払うことができています。

ただ、覚えておいてほしいのは、ファンドの運用利回りと分配金利回りは全くの別物です。

運用利回り10%と言えば、100万円を投資した場合、年10万円の運用益を受け取ることができます。一方で、分配金利回り10%という場合は違います。

仮にファンドの運用利回りが3%しかなくても分配金利回りを10%にすることはできるのです。その結果、100万円投資をして、ファンドの運用益は3万円しかないにもかかわらず、あなたは10万円の分配金を受け取ることになります。

では、運用益と分配金の差額の7万円はどこから出てきているのかと言えば、あなたの投資した元本の100万円から支払われているのです。

つまり、分配金利回りがいくら高くても、ファンドの運用利回りが低ければ、まったく意味がないということです。

毎月分配型ファンドは私はそもそもおすすめはしませんが、それでも投資をしたいという場合、ファンドの選定基準は分配金利回りが高いか低いかではありません。

ファンドの運用利回りがちゃんとプラス(大きいほど良い)で、運用利回りの範囲内か、少し超える程度で分配金を出しているファンドを選ぶべきです。

投資対象としてのインドはまだ伸びる余地があるものの、あえて債券に投資をするメリットがどこまであるのかは疑問です。

インドルピーは値動きも相対的に大きく、債券以外の要因で基準価額が大きな変動を受けますし、社債比率が高いことを考えると株式ファンドで十分な気がします。

毎月分配型ファンド自体、私がおすすめすることは基本ありませんが、とはいえ、どうしても分配金が欲しいと方は、アライアンス・バーンスタインの米高成長株投信Dコースなどがよいでしょう。

しっかりと運用実績があり、その分しっかり分配がありますので、まさに理想的な分配型のファンドだと思います。

どちらにしても、野村インド債券ファンド(毎月分配型)を保有している方は一度、ファンドの見直しを検討するべきです。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点