バリュー投資において米国でも屈指の運用力を誇ることで有名なハリス・アソシエイツ社。そのハリスが運用しているのが朝日Nvest グローバルバリュー株オープン『Avest-E』です。

今日はAvest-Eについて独自目線で徹底分析していきます。

「Avest-Eって投資対象としてどうなの?」

「Avest-Eって持ってて大丈夫なの?」

「Avest-Eより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

朝日Nvest グローバルバリュー株オープン『Avest-E』の基本情報

投資対象は?

Avest-Eの投資対象は、世界各国の株式です。先進国だけでなく新興国株式にも投資をしていきます。

PERやPBRの指標による評価と独創的な投資アイデアを組み込み、300~500銘柄から最終的に30~50銘柄までに絞り込みます。

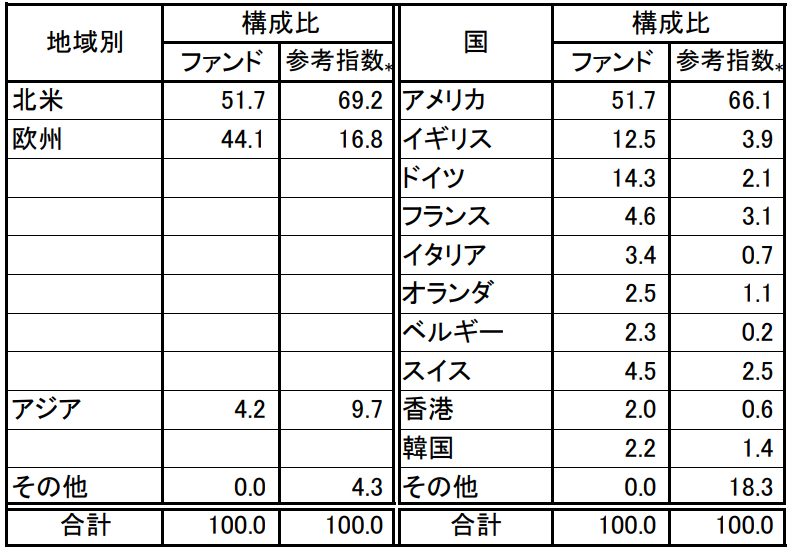

地域別の構成比を見てみると、米国が50%超、欧州が40%弱とそれ以外となっています。基本的には先進国株式への投資がメインのようですね。

※引用:マンスリーレポート

ハリス社のバリュー投資とは?

バリュー投資と一口に言っても、PERやPBR、配当利回りなど注目する指標は様々です。その中でハリスの行うバリュー投資は

①長期的に1株当たりの価値の増加が見込まれること

②株価が本源的価値から30%以上割安であること

③経営陣の質が高いこと

を重視しています。

株価が下落してくると、自分たちの判断が正しかったのか疑いたくなりますが、自分たちの投資判断を信じて、長期保有するスタイルを貫いています。

ちなみにAvest-Eのポートフォリオ・マネジャーであるデビット・ヒーロ氏は、米国モーニングスターのファンドマネージャー・オブ・ザ・イヤーで2度も受賞したことがある敏腕ファンドマネジャーです。

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認しておきたいポイントです。

純資産総額が多いほうが、ファンドマネジャーが資金を運用する際に有利であったり、保管費用や監査費用が相対的に低くなりますので、優れた投資信託と言えます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

Avest-Eは設定来、大きく増減を繰り返しながらも、純資産を増やしており、現在は800億円程度の規模となっています。ファンドの規模としては全く問題ありませんね。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

Avest-Eの実質コストは2.10%とかなり割高です。

ハリスへの運用委託の報酬がかなり割高になっているのが原因です。購入時手数料も3%かかってくることから、おすすめしづらいファンドですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.98%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 2.10%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

『Avest-E』朝日Nvest グローバルバリュー株オープンの評価分析

基準価額をどう見る?

Avest-Eの基準価額(青線)は、2021円、2022年と伸び悩んでいましたが、2023年に大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

Avest-Eの直近1年間の利回りは+28.77%となっています。3年、5年、10年平均利回りも9%を超えているので、悪くはないことがわかりますが、どの程度優れたパフォーマンスなのかはわかりません。

ですので、他のファンドと比較をしてから投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +28.77% |

| 3年 | +23.68% |

| 5年 | +9.28% |

| 10年 | +9.08% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

せっかく投資をするのであれば、同じカテゴリー内でも、優れたファンドに投資をするべきです。

Avest-Eは海外株式(除く日本)カテゴリーに属しており、1年、3年平均利回りは上位20%と好成績です。

ただし、5年、10年平均利回りは下位30%にランクインしており、長期保有前提の投資信託において、あまりおすすめできる順位のファンドではありません。

| 上位●% | |

| 1年 | 8% |

| 3年 | 12% |

| 5年 | 86% |

| 10年 | 76% |

※2023年10月時点

年別のパフォーマンスは?

Avest-Eの年別のパフォーマンスも見てみましょう。

プラスリターンの年は20%以上の年も多いので悪くはないですが、さきほどカテゴリー内での比較をしたとおり、下から数えたほうが早いパフォーマンスになっています。

| 年間利回り | |

| 2023年 | +20.36%(1-9月) |

| 2022年 | ▲4.65% |

| 2021年 | +30.14% |

| 2020年 | +1.54% |

| 2019年 | +27.93% |

| 2018年 | +22.74% |

| 2017年 | ▲21.74% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

Avest-Eへの投資を検討する上で、より低コストのインデックスファンドよりパフォーマンスが上回っていることは最低限、必要です。

今回は、全世界の株式に分散投資ができるeMAXIS Slim 全世界(オールカントリー)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間においては、ほぼ全期間において、Avest-Eが上回っています。

これであれば、高いコストを支払って投資をする価値があるように見えます。

| 朝日Nvest | Slim全世界株式 | |

| 1年 | +28.77% | +23.71% |

| 3年 | +23.68% | +20.23% |

| 5年 | +9.28% | - |

| 10年 | +9.08% | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

Avest-Eへの投資を検討する上で、アクティブファンドとのパフォーマンスを比較しておいて損はありません。

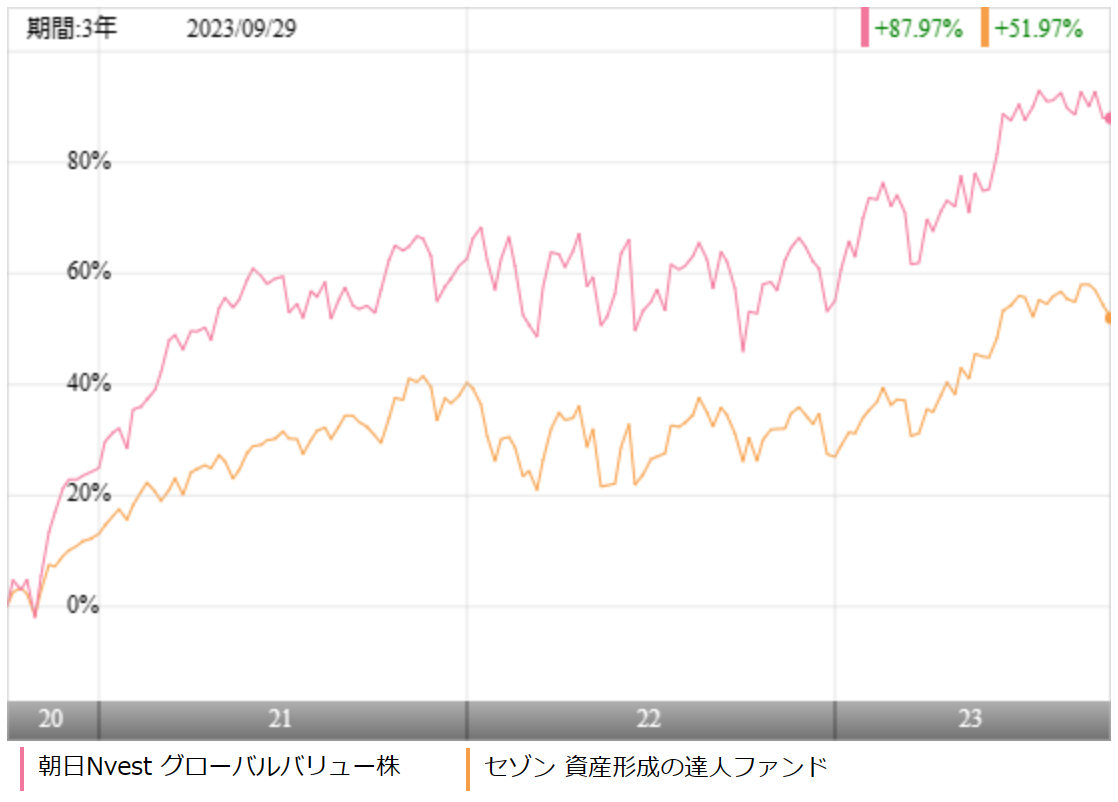

今回は、全世界の株式に分散投資をしており、非常に人気の高いセゾン投信の資産形成の達人ファンドと比較をしました。

※引用:ウエルスアドバイザー

こちらも直近3年間では、ほぼ全期間において、Avest-Eが圧勝しています。

ただ、より長期のパフォーマンスになると、資産形成の達人ファンドのほうが優れた成果を残しており、どちらを選択するほうがいいかと言えば、長期で優れた成果を出している資産形成の達人ファンドのほうがおすすめですね。

| 朝日Nvest | 資産形成の達人 | |

| 1年 | +28.77% | +20.46% |

| 3年 | +23.68% | +15.09% |

| 5年 | +9.28% | +9.75% |

| 10年 | +9.08% | +11.73% |

※2023年10月時点

最大下落率は?

Avest-Eに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでAvest-Eの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲25.64% |

| 3カ月 | ▲44.23% |

| 6カ月 | ▲52.01% |

| 12カ月 | ▲53.71% |

※2023年10月時点

最大下落率は2008年1月~2008年12月までで最大▲53.71%下落しました。リーマンショック時は平均で50%程度は下落しましたので、仕方ないといえばそれまでですが、大きく下落する可能性もあることは理解しておきましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の内訳と余力は?

Avest-Eでは、年1回分配を行っています。

かなり年によって分配金に差があるようですね。残念ながらそもそもパフォーマンスがあまり優れていないので、分配金を受け取るメリットを感じません。

また、こういったファンドの場合は、分配金をあてにして投資するものではないので、再投資に回すのが正解です。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2023年 | 300円 |

| 2022年 | 100円 |

| 2021年 | 3,200円 |

| 2020年 | 0円 |

| 2019年 | 0円 |

| 2018年 | 600円 |

| 2017年 | 1,300円 |

| 2016年 | 0円 |

評判はどう?

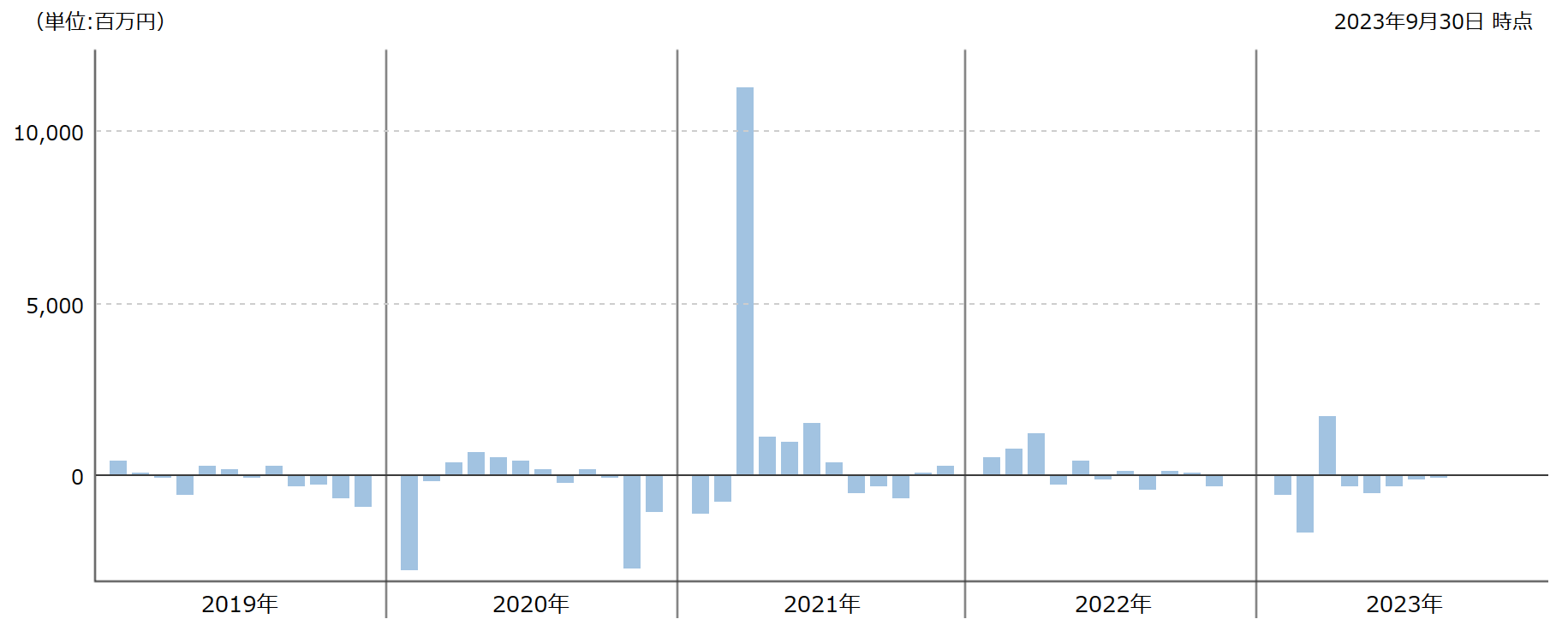

それでは、Avest-Eの評判はどうでしょうか?ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。

評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

Avest-Eは資金の流入超過と流出超過が交互になっており、評判はよくもなく、悪くもなくと言った状態です。

直近、数年はパフォーマンスも優れているのですが、思ったよりも資金が流入していません。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

Avest-EはNISAもiDeCoも取り扱いがありますので、投資をする際はうまく活用していきましょう。

| NISA | iDeCo |

| 〇 | 損保ジャパンDC証券、マネックス証券、SBI証券(セレクトプラン)、SBIベネフィット・システムズ、スルガ銀行 |

※2023年10月時点

朝日Nvest グローバルバリュー株オープン『Avest-E』の評価まとめと今後の見通し

いかがでしょうか?

数年前までは非常に優れたファンドということで名前もあがることが多かったAvest-Eですが、今ではだいぶ落ちぶれてしまったように感じます。

直近3年間ではインデックスファンドや他のアクティブファンドとパフォーマンスを比べても優秀な成果を出してはいますが、より長期のパフォーマンスとなると、インデックスファンドにも他のアクティブファンドにもパフォーマンスで劣っています。

投資信託は、長期保有前提の投資なので、より長期の利回りが高いほうが安心して投資ができます。

そういう意味では、全世界の株式に投資をするとなった場合に、あえてAvest-Eを選ぶかというとなかなか難しいと言わざるを得ません。

kjk_ab id="7"]

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点