他の運用会社と差別化をはかるためにニーズのありそうな面白いファンドを新規で設定することが大和アセットマネジメントですが、iFreeNEXTシリーズから新しくNASDAQ100に投資ができるインデックスファンドが登場しました。

これまで、日本国内では、NASDAQ100に投資できるのは、野村アセットのNEXT FUNDS NASDAQ-100連動型上場投信しかなかったこともあり、すでに1000億円を超える人気ファンドの仲間入りをしています。

今日は、このiFreeNEXT NASDAQ100インデックスについて独自目線で徹底分析していきます。

こんなことがわかる

- iFreeNEXT NASDAQ100インデックスは投資対象として、あり?なし?

- iFreeNEXT NASDAQ100インデックスより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

iFreeNEXT NASDAQ100インデックスの評判や口コミは?

まず、皆さんが一番気になるであろうiFreeNEXT NASDAQ100インデックスの評判や口コミを見ていきます。

iFreeNEXT NASDAQ100インデックスの評判を知る上でいくつかの方法があります。

①純資産総額から見える評判

純資産総額とは、投資家から集めまっている資金の総額(運用益を含む)だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

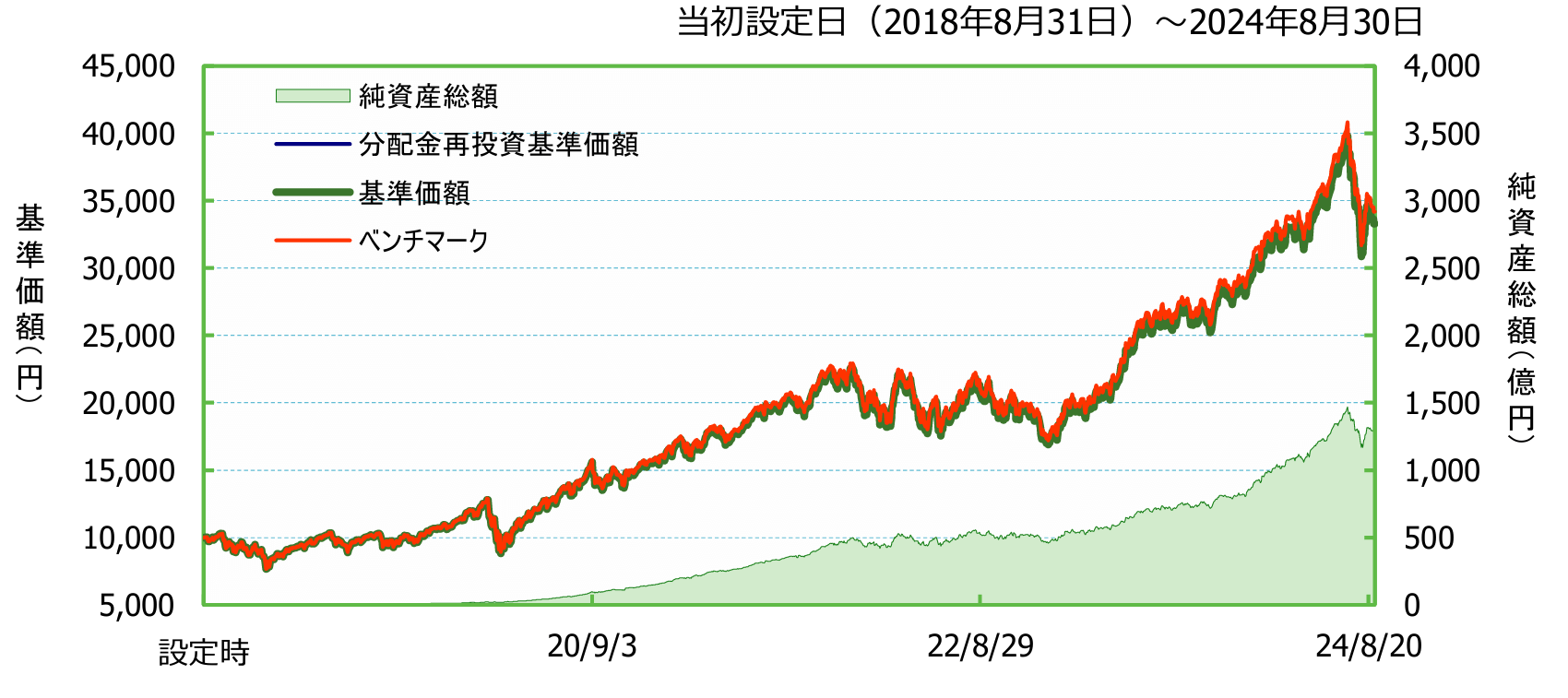

では、iFreeNEXT NASDAQ100インデックスの純資産総額がいくらかと言うと、2024年9月時点で約1283億円ですので、かなりの評判のいいファンドだと判断できます。

※引用:マンスリーレポート

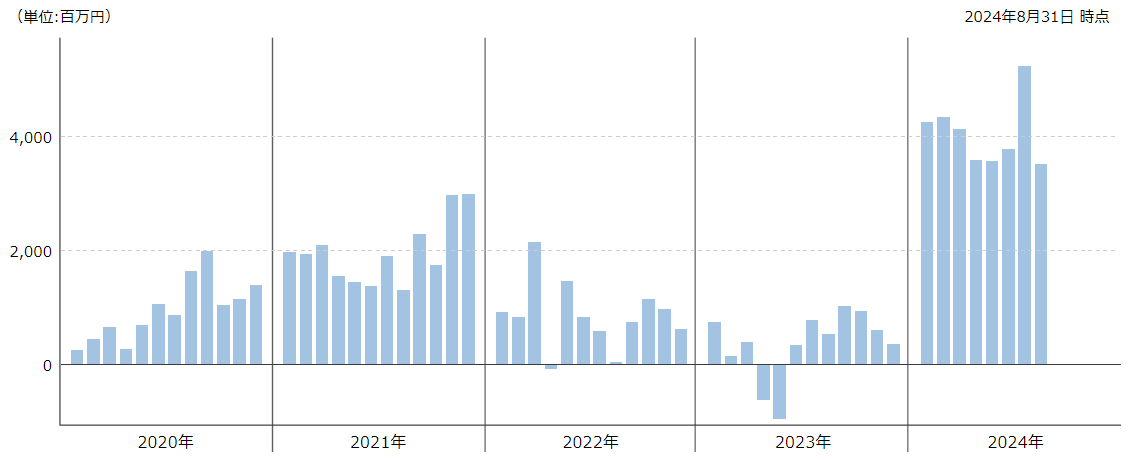

②月次の資金流出入額から見える評判

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

iFreeNEXT NASDAQ100インデックスは、資金が流出している月もありますが、ほとんど資金が流入しており、流入額も増えていることから、評判は良くなっていることがわかります。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミから見える評判

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

iFreeNEXT NASDAQ100インデックスの投資先であるNASDAQ市場というのは、米国のベンチャー企業向けの市場であり、株価の値動きも大きい銘柄が多いです。

NASDAQ100はその中でも、時価総額で上位100銘柄を取ってきているわけですが、この前提を知らずに、ただパフォーマンスが高いというだけで投資を始めると痛い目に遭います。

値動きは大きいが、総じてパフォーマンスは良いファンドなので、しっかりホールドを続けられる自信がある人だけが投資をするべきファンドです。

口コミ②

タイミングさえあえば、こういった値動きの大きなファンドというのは数年で資産が2倍になることもあります。

ただし、自分もこんな思いをしたいと思ってしまった人は要注意です。これはあくまでも入るタイミングが良かっただけであり、入るタイミングが悪ければ、いきなり資産が半分近くになることもあるということです。

どんな相場が来ても、iFreeNEXT NASDAQ100インデックスを売却しないという強い心を持っていないと、大抵はどこかのタイミングで来る大きな暴落に耐えきれなくなり、損切りするのがオチです。

口コミ③

どちらも長期で見ると、かなり優れたパフォーマンスになっていますが、投資家目線で一番大きな違いは値動きの大きさです。

NASDAQ100のほうが値動きが大きく、期待できるリターンが少し高い。S&P500のほうが値動きは安定していて、期待できるリターンは少し低い。イメージでしょうか。

投資を始めたばかりの人は、NASDAQ100の値動きはかなり荒いと思うので、無難にS&P500を選択するのがおすすめです。

さて、ここまでiFreeNEXT NASDAQ100インデックスの評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、iFreeNEXT NASDAQ100インデックスを評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

iFreeNEXT NASDAQ100インデックスの独自評価と分析

NASDAQ100とは?

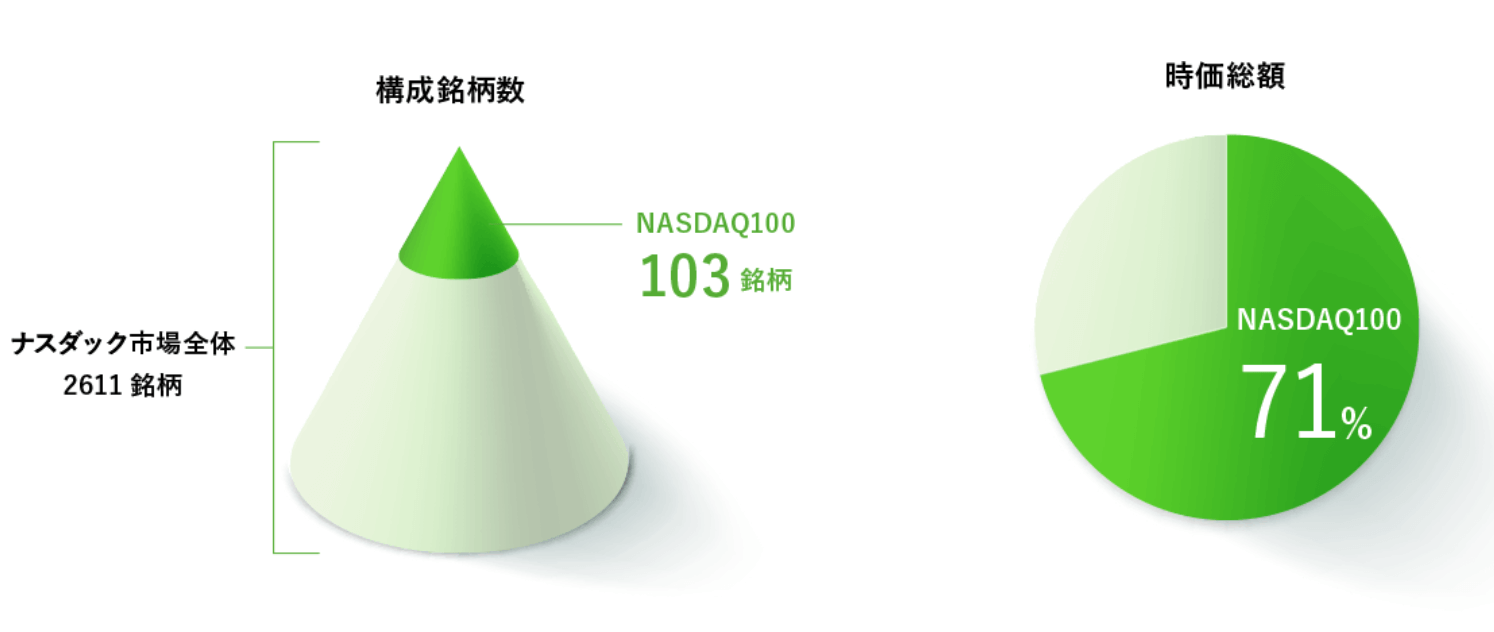

iFreeNEXT NASDAQ100インデックスは、NASDAQに上場する非金融銘柄の時価総額上位100銘柄の加重平均で算出しています。

NASDAQはもともと米国のベンチャー企業向けの株式市場として有名ですが、成長した後もナスダック市場に上場を続ける企業も多く、ニューヨーク証券取引所と並んで、アメリカの代表的な株式市場です。

NASDAQにはアップル、アマゾン、マイクロソフトといった一流企業が名前を連ねています。

一般的に使われるNASDAQ総合指数は3000近くの銘柄の加重平均となっていますが、NASDAQ100はその中でも、代表的な銘柄を約100銘柄選んだ指数です。

S&P500やNYダウとは異なり、金融会社が含まれていないことや、指数の乱高下が非常に大きいというのが特徴です。そして、セクター構成比でみると、50%以上が情報技術系の銘柄が占めているのも特徴です。

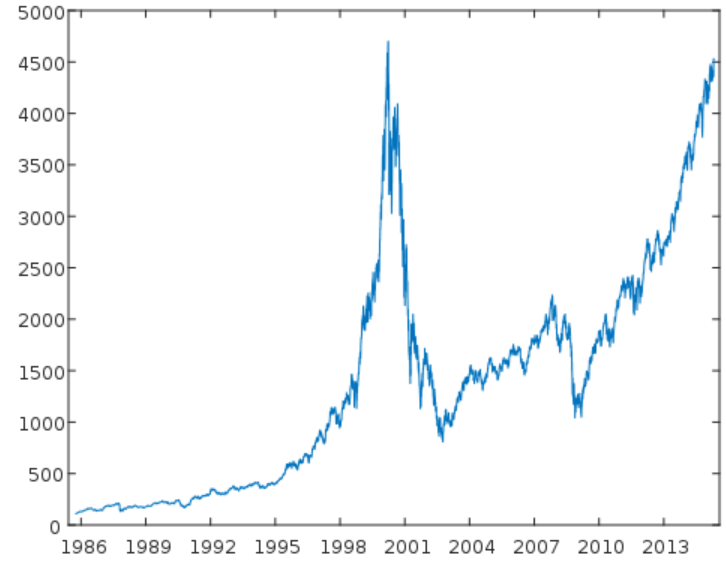

NASDAQ100の推移は?

インデックスファンドなので、NASDAQ100の過去の推移は必ず把握しておくべきポイントです。そこで、1986年来のNASDAQ100の推移を見てみましょう。

かなり大きく乱高下しているのがわかると思います。

2000年ごろの下落はいわゆるITバブルの影響ですが、最高値から約80%も下落しており、もしその時点で、NASDAQ100に投資をしていたらと思うとぞっとします。

その後、4倍以上に成長していますが、ここまで大きく下落されると、少し手が出しづらいですね。

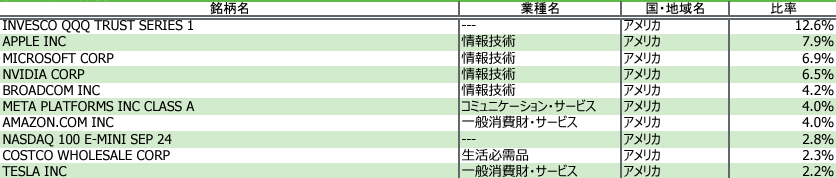

投資対象は?

iFreeNEXT NASDAQ100インデックスの投資対象は、NASDAQ100指数を構成する株式に投資をしていきます。

純資産が小さいときはQQQのようなNASDAQ100に連動するETFを一部組み入れていたのですが、純資産が大きく増加したことで、資金不足は解消したようです。

銘柄を見てもらうとわかりますが、NASDAQ100の上位銘柄はほとんどあなたが聞いたことのある会社で構成されていると思います。

※引用:マンスリーレポート

純資産総額は?

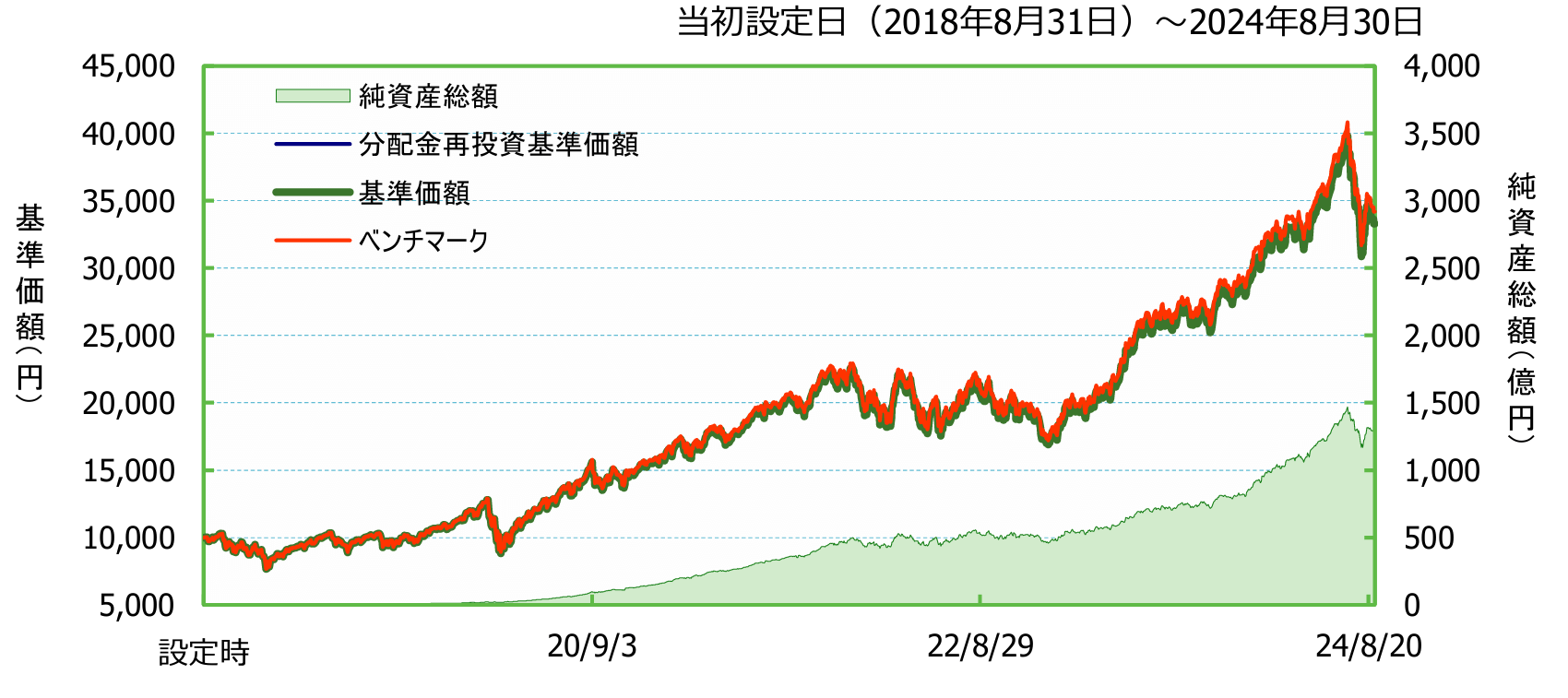

続いて、iFreeNEXT NASDAQ100インデックスの純資産総額がどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。インデックスファンドの運用において、純資産総額というのも見るべきポイントです。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

iFreeNEXT NASDAQ100インデックスは2020年以降大きく、純資産を伸ばしており、直近では1283億円に達しました。この規模であれば、問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

iFreeNEXT NASDAQ100インデックス の実質コストは、0.516%と近年の超低コストインデックスファンドと比較すると少し割高となっています。

| 購入時手数料 | 0 |

| 信託報酬 | 0.495%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.516%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

iFreeNEXT NASDAQ100インデックスの基準価額は、2022年は停滞していましたが、2023年以降にまた大きく上昇を始めています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、iFreeNEXT NASDAQ100インデックスの運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +24.01% |

| 3年 | +17.96% |

| 5年 | +27.98% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは+24.01%となっており、3年平均、5年平均利回りも17%を超えており、かなり好調のようです。

ただし、この利回りだけを見て、投資判断をしてはいけません。他の類似ファンドとのパフォーマンスをしっかり比較してから投資をするようにしてください。

同カテゴリー内での利回りランキングは?

iFreeNEXT NASDAQ100インデックスは、国際株式の北米カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

iFreeNEXT NASDAQ100インデックスは優れたファンドが多い北米株カテゴリーで5年平均利回りでは上位10%以内に入っています。インデックスファンドであれば、この順位は十分でしょう。

| 上位●% | |

| 1年 | 26% |

| 3年 | 22% |

| 5年 | 3% |

| 10年 | - |

※2024年9月時点

年別の運用利回りは?

つづいて、iFreeNEXT NASDAQ100インデックスの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2022年以外、年間利回りが30%を超えており、驚異的な伸びを見せています。これだけ強いと、2022年は大きく下落してもおかしくないですが、それでも23%程度の下落に収まっています。

多くの投資家がiFreeNEXT NASDAQ100インデックスに投資をしたがる理由がよくわかりますね。

| 年間利回り | |

| 2024年 | +30.75%(1-6月) |

| 2023年 | +65.32% |

| 2022年 | ▲23.2% |

| 2021年 | +42.79% |

| 2020年 | +38.26% |

| 2019年 | +37.93% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとの利回り比較

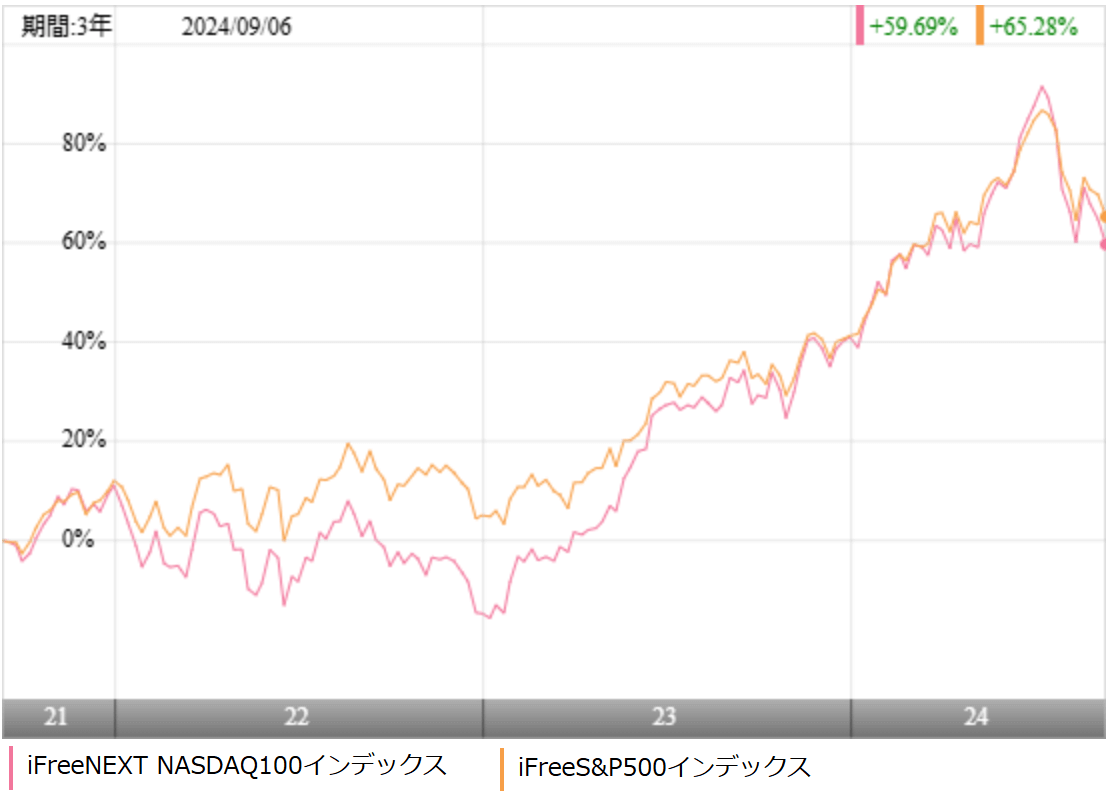

インデックスファンドに投資をするのであれば、類似のインデックスファンドとパフォーマンスを比較してから投資をしても遅くありません。

今回はS&P500に連動するiFree S&P500 インデックスとパフォーマンスの比較を行いました。

※引用:ウエルスアドバイザー

直近3年間では、かなり競ってはいますが、iFreeS&P500インデックスのほうがわずかにパフォーマンスで勝っています。

一方、より長期のパフォーマンスで比較をしてみると、iFreeNEXT NASDAQ100インデックスのほうが高い利回りとなっています。これであれば、NASDAQ100に投資をする価値があると言えますね。

| ifreeNAS100 | ifreeSP500 | |

| 1年 | +24.01% | +23.96% |

| 3年 | +17.96% | +18.95% |

| 5年 | +27.98% | +22.51% |

| 10年 | - | - |

※2024年9月時点

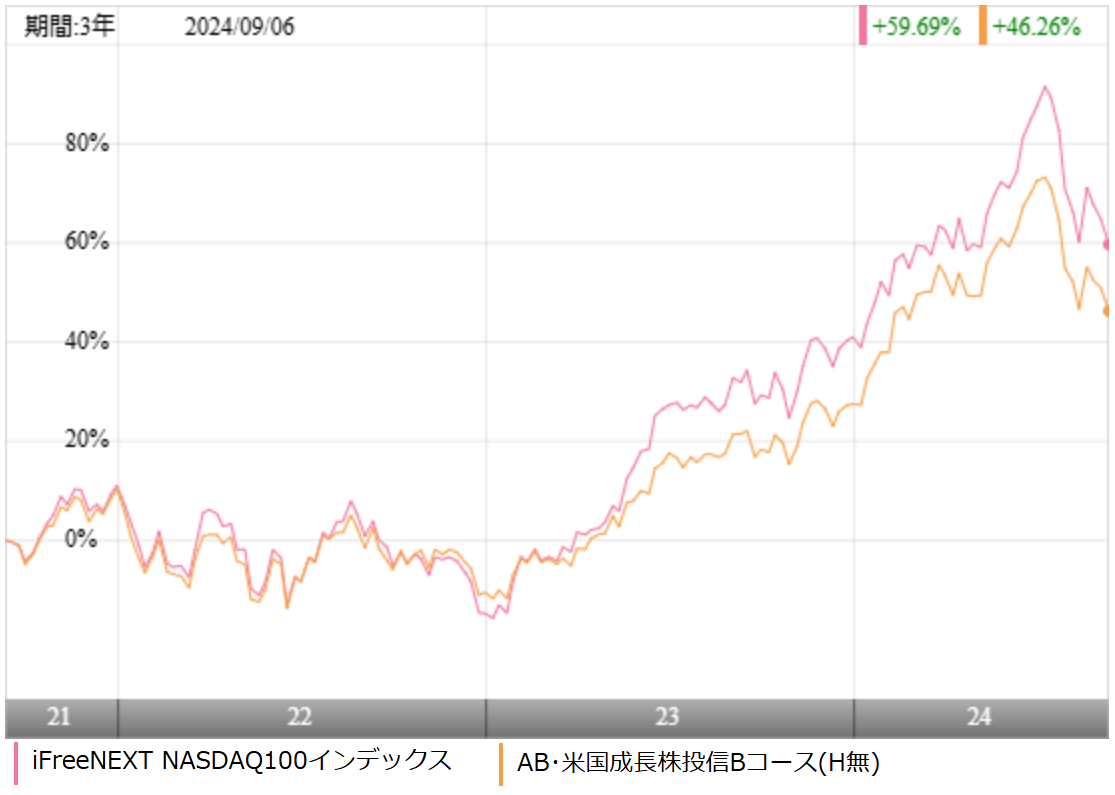

アクティブファンドとの利回り比較

iFreeNEXT NASDAQ100インデックスへの投資を検討するのであれば、同じように米国株式に投資ができるアクティブファンドと比較をしておいても損はありません。

今回は、S&P500構成銘柄の中から優れた銘柄を厳選して投資を行うアライアンス・バーンスタインの米国成長株投信Bコースと比較を行いました。

※引用:ウエルスアドバイザー

直近3年間では、iFreeNEXT NASDAQ100インデックスのほうがパフォーマンスで大きく上回っています。米国成長株投信は米国のアクティブファンドの中でも優秀な部類に入るファンドですので、それを上回っているインデックスファンドは恐ろしいですね。

| ifreeNAS100 | 米国成長株投信 | |

| 1年 | +24.01% | +7.78% |

| 3年 | +17.96% | +2.52% |

| 5年 | +27.98% | +9.15% |

| 10年 | - | +4.67% |

※2024年9月時点

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

そこでiFreeNEXT NASDAQ100インデックスの最大下落率を調べてみました。

| 下落率 | |

| 1カ月 | ▲12.04% |

| 3カ月 | ▲19.38% |

| 6カ月 | ▲15.91% |

| 12カ月 | ▲23.20% |

※2024年9月時点

iFreeNEXT NASDAQ100インデックスの最大下落率は、2022年1月~12月の▲23.20%となっており、今回のコロナショックはそこまで大きな影響がなかったことがわかります。

ただし、NASDAQ100はもともと値動きが大きい指数ですので、今は好調ですが、必ずどこかで大きな下落を経験することになります。その覚悟だけはしながら、投資をするようにしてください。

iFreeNEXT NASDAQ100インデックス の個人的評価まとめと今後の見通し

iFreeNEXT NASDAQ100インデックスはiFree S&P500インデックスやアライアンスバーンスタインの米国成長株投信と比較をしても、十分なパフォーマンスを残しています。

今後も一桁後半~二桁のリターンが期待できそうです。

コストはインデックスファンドにしては割高ですが、このパフォーマンスを維持できるのであれば、決して高い支払いではありません。

1点だけ注意しておいてほしいのは、iFreeNEXT NASDAQ100インデックスはもともと値動きが大きい銘柄です。

今は好調なので、急上昇していますが、どこかのタイミングで必ず大きく下落するタイミングをあなたは経験することになります。そこで慌てふためいてファンドを売却してしまっては元も子もありませんので、絶対売却しないという強い心構えで投資を始めるようにしてください。

そうすれば、中長期で大きなリターンが期待できるファンドだと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点