最近有名な運用会社と言えば、レオスキャピタルのひふみ投信だと思いますが、ひふみ投信の陰に隠れて、高いパフォーマンスを出しているファンドがあります。

それが、スパークス・M&S・ジャパン・ファンド『愛称:華咲く中小型』です。

スパークスの運用しているファンドは良いファンドが多いのですが、どうも知名度がないせいか、なかなか人気に火が付きませんでした。

そんな中でも2017年に人気に火が付いた華咲く中小型を徹底分析していきたいと思います。

「華咲く中小型って投資対象としてどうなの?」

「華咲く中小型って持ってて大丈夫なの?」

「華咲く中小型より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

スパークス・M&S・ジャパン・ファンド『華咲く中小型』の基本情報

投資対象は?

華咲く中小型の投資対象は、日本の上場株式のうち中小型株式を中心に投資していきます。

スパークスといえば、「マクロはミクロの集積である」という投資哲学の下、年間2800回以上の徹底したボトムアップのリサーチを強みに銘柄を選定しています。

私の周りでは、日本株ファンドといえば、スパークスと皆が言うくらいに人気がある会社ですね。

華咲く中小型の組入銘柄数は67銘柄となっています。

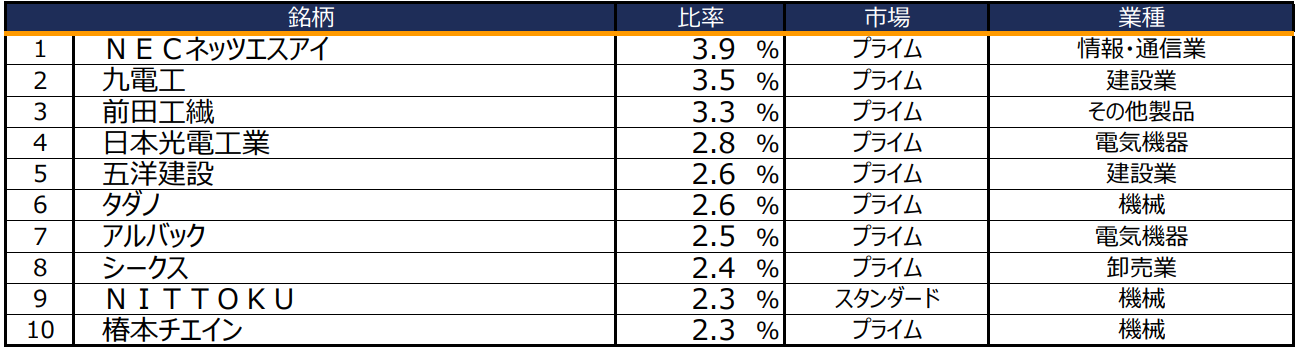

1位のNECネッツエスアイは、ネットワークをコアとするソリューション事業を手掛ける企業です。2位の九電工は電気設備工事、空調給排水衛生工事を主な事業とする会社です。3位の前田工繊は盛土、産業資材などの製造・販売する企業です。

※引用:マンスリーレポート

純資産総額は?

続いて、華咲く中小型の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで売買できなかったり、コストが嵩みますので、事前に確認すべきポイントの1つです。

華咲く中小型の純資産総額は、約187億円程度となっています。純資産の規模としては少し心許ないですが、ギリギリ許容範囲といった水準です。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

華咲く中小型の実質コストは2.16%となっており、かなり割高となっています。

購入時手数料もかかってくるので、普通のファンドであれば、まず投資をしてはいけないファンドです。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 2.057%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 2.16%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

スパークス・M&S・ジャパン・ファンド『華咲く中小型』の評価分析

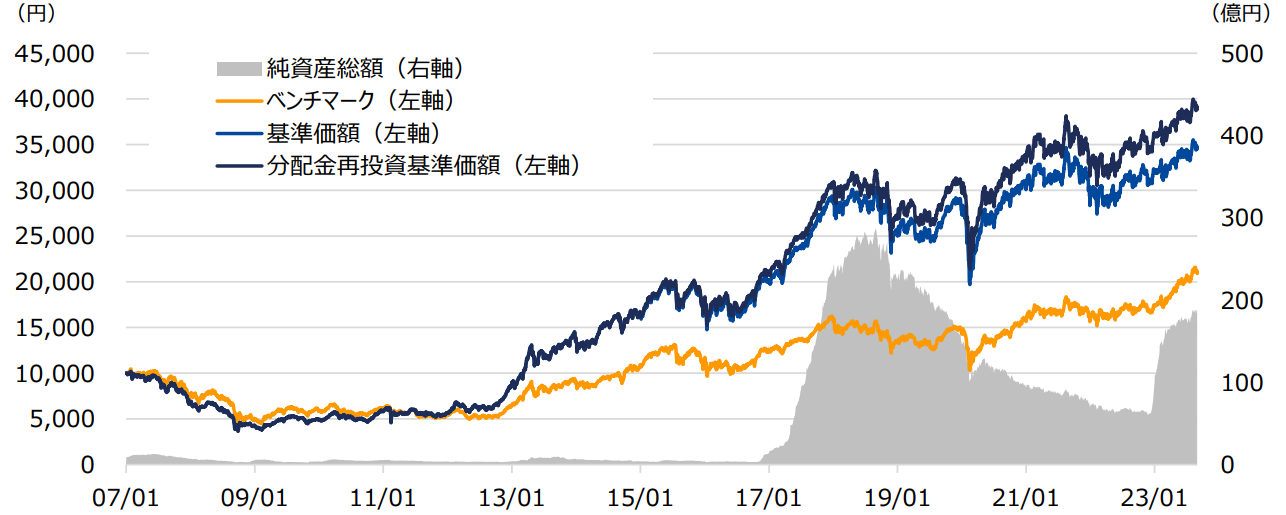

基準価額をどう見る?

華咲く中小型の基準価額は、2022年に一度下落していますが、2023年以降は大きく上昇を続けています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、華咲く中小型の運用実績を見てみましょう。

直近1年間の利回りは+14.61%となっています。3年、5年平均利回りはいまいちですが、10年平均利回りは10%前半のプラスとなっており、非常に優秀です。

小型株ファンドはどうしても値動きの振れ幅が大きいので、運用の良いとき悪いときで差がつきますね。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +14.61% |

| 3年 | +6.80% |

| 5年 | +3.83% |

| 10年 | +11.81% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内中小型株式ファンドランキング

同カテゴリー内での利回りランキングは?

華咲く中小型は、国内小型株ブレンドカテゴリーに属しています。

投資をするのであれば、小型株カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

華咲く中小型は、どの期間においても平均以上の成果を出しており、優秀な部類に入るファンドであることがわかります。

| 上位●% | |

| 1年 | 33% |

| 3年 | 19% |

| 5年 | 28% |

| 10年 | 35% |

※2023年10月時点

年別の運用利回りは?

華咲く中小型の年別の運用パフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の大きさを知ることができます。

直近2022年や2018年はマイナスとなっていますが、小型株ファンドにしては、2022年の下落幅がかなり抑えられている点は評価ポイントです。

| 年間利回り | |

| 2023年 | +11.35%(1-9月) |

| 2022年 | ▲1.94% |

| 2021年 | +6.77% |

| 2020年 | +6.13% |

| 2019年 | +18.14% |

| 2018年 | ▲11.83% |

| 2017年 | +44.56% |

| 2016年 | +6.68% |

| 2015年 | +15.22% |

| 2014年 | +22.03% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

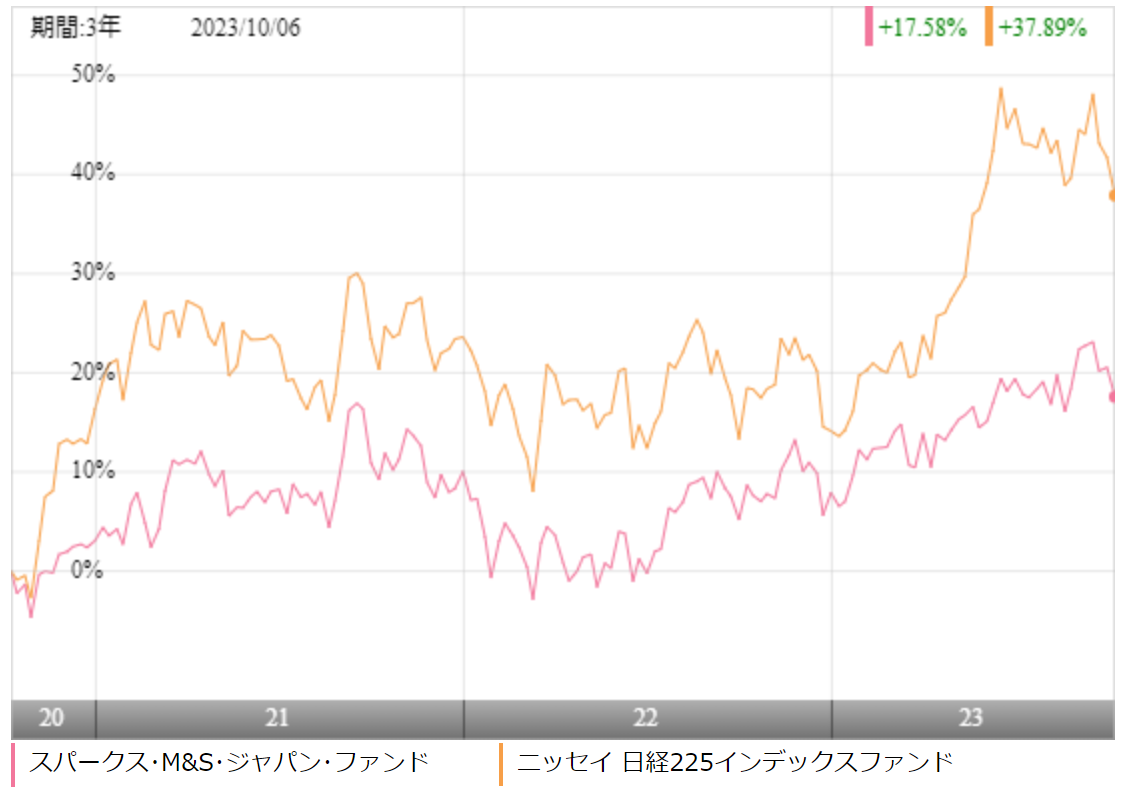

華咲く中小型に投資するにあたって、より低コストで運用できるインデックスファンドとのパフォーマンスを比較しておいて損はありません。

今回は、日経225をベンチマークとするニッセイ 日経225インデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスでは、全期間において、ニッセイ日経225インデックスファンドに大きく後れをとっています。これだけ差をつけられていると、あえて高コストのアクティブファンドに投資をする気になりません。

参考までにもう少し長期のパフォーマンスも比較しておきましょう。

| 華咲く | ニッセイ日経 225 | |

| 1年 | +14.61% | +25.03% |

| 3年 | +6.80% | +13.02% |

| 5年 | +3.83% | +7.56% |

| 10年 | +11.81% | +9.99% |

※2023年10月時点

短期のパフォーマンスでは負けていましたが、10年の平均利回りで見ると、華咲く中小型が差をつけて勝っています。

先述していますが、小型株ファンドは基準価額の振れ幅が大きいので、インデックスファンドよりも利回りが悪くなる時期がどうしても出てくる点は投資をする前に知っておいてください。

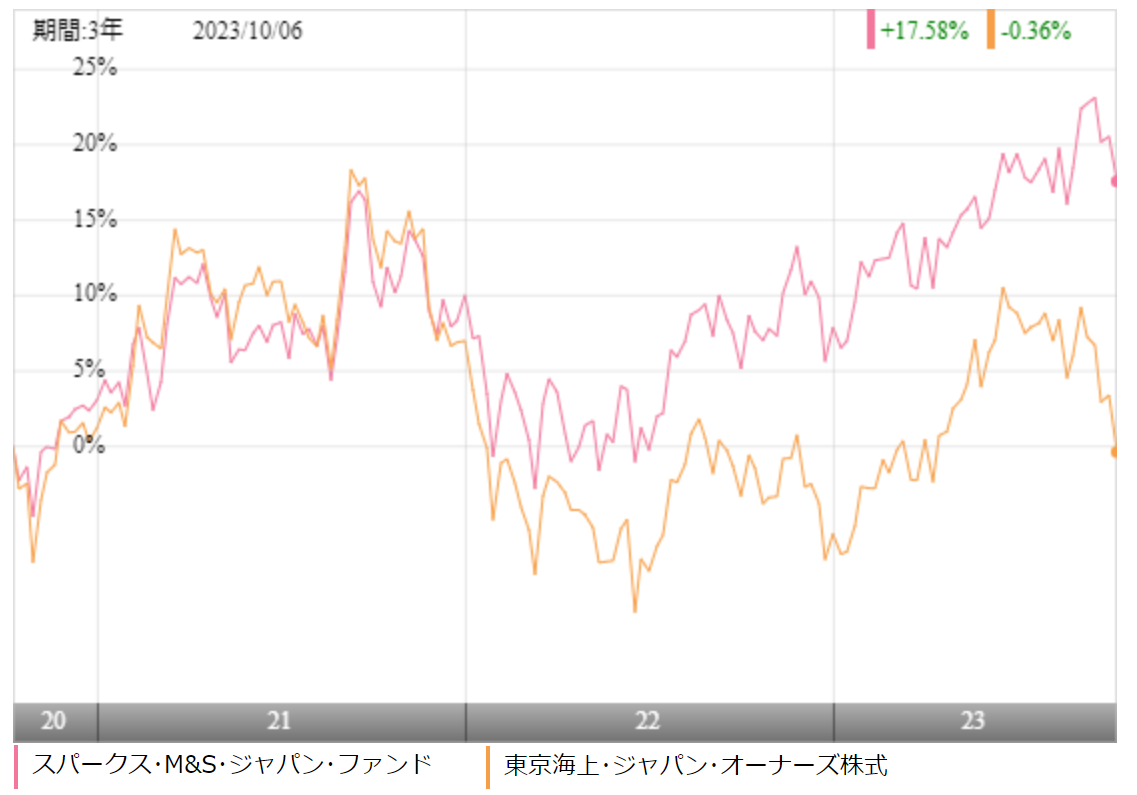

アクティブファンドとの利回り比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

今回は、国内小型株のアクティブファンドとして非常に優秀な運用を行っている東京海上・ジャパン・オーナーズ株式オープンと比較をしました。

※引用:ウエルスアドバイザー

直近3年間の運用では、東京海上・ジャパン・オーナーズ株式オープンに大きく差をつけていることがわかります。

一方、5年、10年平均利回りを見てみると、東京海上・ジャパン・オーナーズ株式オープンが大きく差をつけており、高いコストを支払うのであれば、東京海上・ジャパン・オーナーズ株式オープンに投資をするべきですね。

| 華咲く | 東京海上ジャパン | |

| 1年 | +14.61% | +6.88% |

| 3年 | +6.80% | +1.77% |

| 5年 | +3.83% | +6.18% |

| 10年 | +11.81% | +15.63% |

※2023年10月時点

最大下落率は?

投資するのであれば、ファンドがどの程度下落する可能性があるのかは知っておきたいところ。もちろん標準偏差から変動幅を予測することはできますが、やはり過去にどの程度下落したことがあるのかを調べるのがおすすめです。

それでは華咲く中小型の最大下落率を見ていきましょう。

| 期間 | 下落率 |

| 1カ月 | ▲18.60% |

| 3カ月 | ▲32.54% |

| 6カ月 | ▲37.67% |

| 12カ月 | ▲53.38% |

※2023年10月時点

華咲く中小型は2007年11月~2008年10月までの間に最大▲53.38%下落しています。日本株ファンドであれば、最悪この程度の下落が一時的にはあり得ると思っておいたほうがいいですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。ただ、次のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

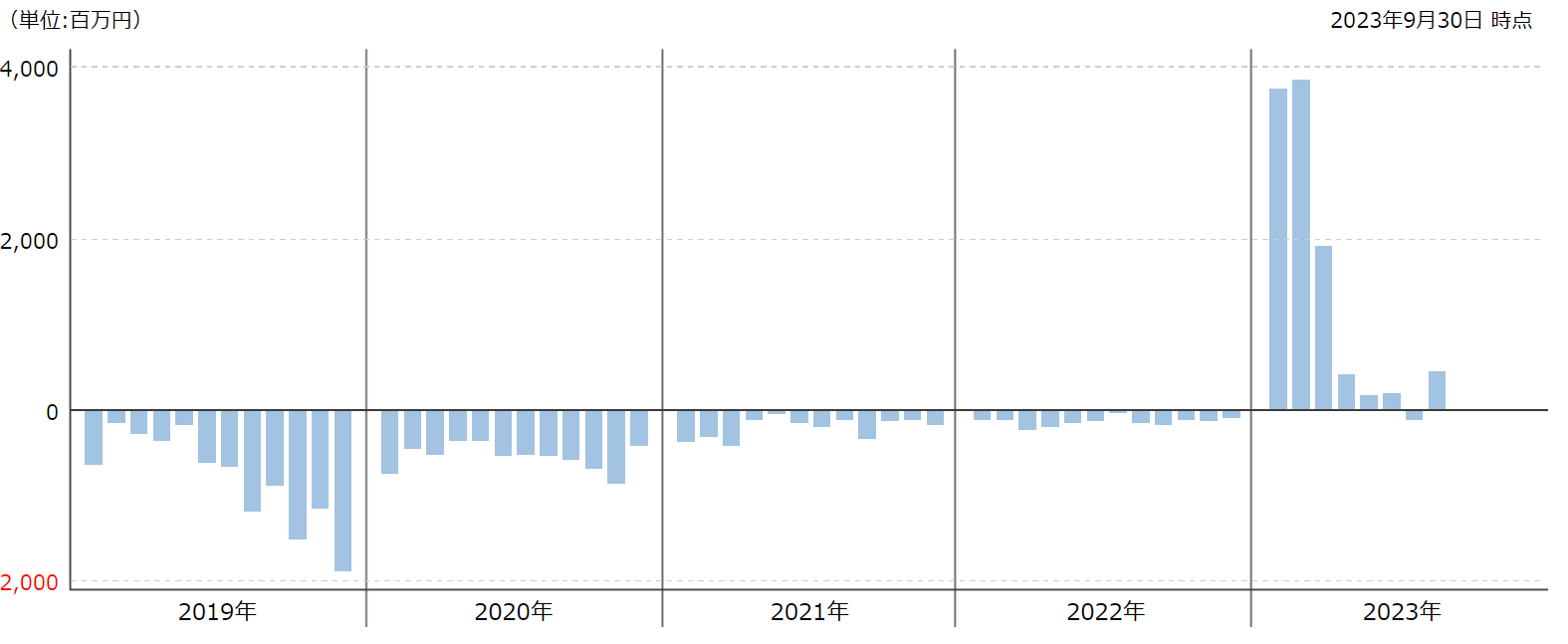

華咲く中小型の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけ華咲く中小型を購入している人が多いということなので、評判がよくなっているということです。

華咲く中小型は、2019年以降、2022年まで毎月資金が流出していましたが、2023年にはパフォーマンスの向上に伴い、資金が流入しており、評判は良くなっているようですね。

※引用:ウエルスアドバイザー

スパークス・M&S・ジャパン・ファンド『華咲く中小型』の今後の見通しと評価まとめ

いかがでしょうか?

国内の中小型株ファンドは2018年頃からどのファンドもパフォーマンスの伸びがよくありません。

華咲く中小型も同じようにパフォーマンスでインデックスファンドに大きく劣後しています。

ただ、中小型株は価格の変動幅が大きいことから、インデックスファンドよりもパフォーマンスが良いときに大きく抜き去る傾向があり、悪いときは今のようにインデックスファンドを下回ります。

ですので、パフォーマンスが悪いからという理由ですぐに解約し、他のファンドに乗り換えるのはもったいないと思います。

特に中長期で高いパフォーマンスを出しているファンドであれば、今後、パフォーマンスが回復してくる可能性は十分にあります。

他のファンドに目移りしてしまう気持ちもわかりますが、長期保有こそがあなたの資産を最大化するために一番の秘訣です。