毎月分配型のファンドというと、リートや債券ファンドが多いですが、分配金の原資を配当で賄うという運用スタイルの株式型ファンドもいくつか存在します。

その中でも圧倒的に多くの資金が集まっているのが、アジア・オセアニア好配当成長株(毎月分配型)です。

一時期は純資産総額が1兆円に迫る勢いでしたので、いかに注目を集めていたかがわかります。

今日は、アジア・オセアニア好配当成長株(毎月分配型)について徹底分析していきます。

「アジア・オセアニア好配当成長株(毎月分配型)って投資対象としてどうなの?」

「アジア・オセアニア好配当成長株(毎月分配型)って持ってて大丈夫なの?」

「アジア・オセアニア好配当成長株(毎月分配型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

アジア・オセアニア好配当成長株(毎月分配型)の基本情報

投資対象は?

アジア・オセアニア好配当成長株(毎月分配型)の投資対象は、日本を除くアジア・オセアニア地域の株式です。

MSCIオール・カントリー・アジア・パシフィック指数採用国が対象なのですが、どの国が対象かよくわからないと思いますので、下に載せておきます。以下の12か国が現在の投資対象となっています。

※引用:交付目論見書

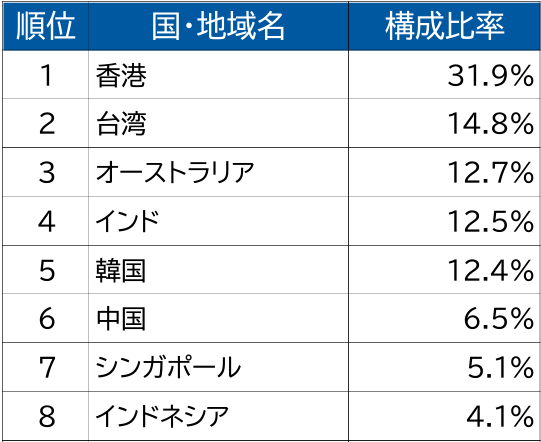

ただし、アジア・オセアニア好配当成長株(毎月分配型)の実際の組入状況は以下のようになっており、香港が約32%、台湾が約15%、次いでオーストラリア、インドとなっています。

均等にアジア・オセアニアの国に分散投資されているわけではないので、注意してください。

※引用:マンスリーレポート

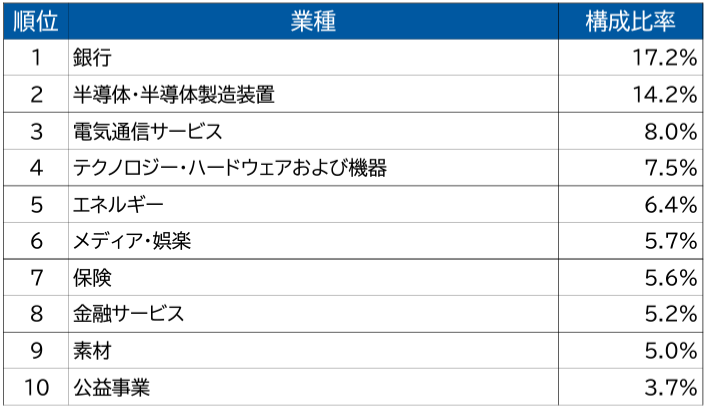

業種別の比率で見てみると、銀行の比率が最も高く次いで、半導体、電気通信サービスが続いています。

※引用:マンスリーレポート

純資産総額は?

純資産総額というのは、投資家から集めた資金の総額をさしますが、必ず確認しておきたいポイントです。

純資産総額が少なければ、効率よく運用ができないため、コストが嵩みますし、運用会社としても運用に力を入れないため、パフォーマンスに影響が出てきます。

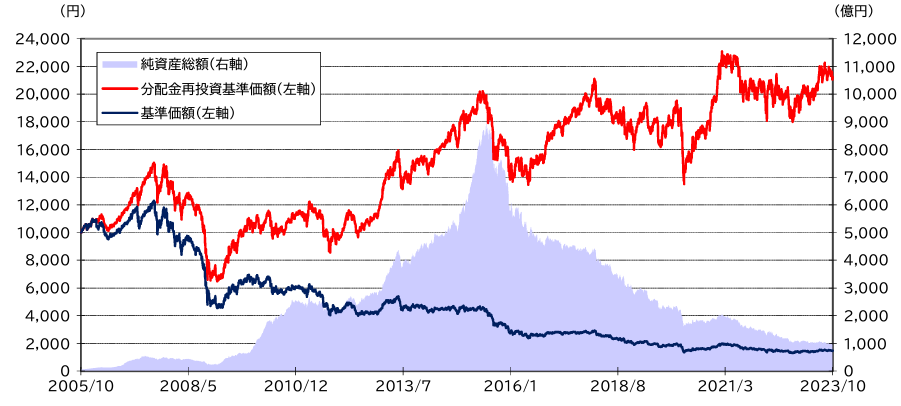

アジア・オセアニア好配当成長株(毎月分配型)の純資産総額は、約954億円となっており、かなり人気の高いファンドです。

一時期は9000億円ほどありましたが、毎月分配型ファンドへの風当たりが強くなっていることと、パフォーマンスも優れないことが要因と言えます。

※引用:マンスリーレポート

実質コストは?

投資信託には、販売時の手数料・信託報酬・信託財産保留金以外にも費用がかかっているのをご存知でしょうか?

これを実質コストと言いますが、実質コストにはファンドの銘柄を入れ替える際にかかる売買手数料や有価証券取引税、監査費用や印刷費用が含まれます。

目論見書の信託報酬よりも実質コストがかなり割高になっているファンドもあるので、必ずチェックしたいポイントです。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

アジア・オセアニア好配当成長株(毎月分配型)の実質コストは1.78%で、割高になっています。

購入時手数料も3.3%と高めの設定がされており、この程度のパフォーマンスでは、そうそう投資したいと思えませんね。

| 購入時手数料 | 3.3%(税込) |

| 信託報酬 | 1.76%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.78%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

アジア・オセアニア好配当成長株(毎月分配型)の評価分析

基準価額をどう見る?

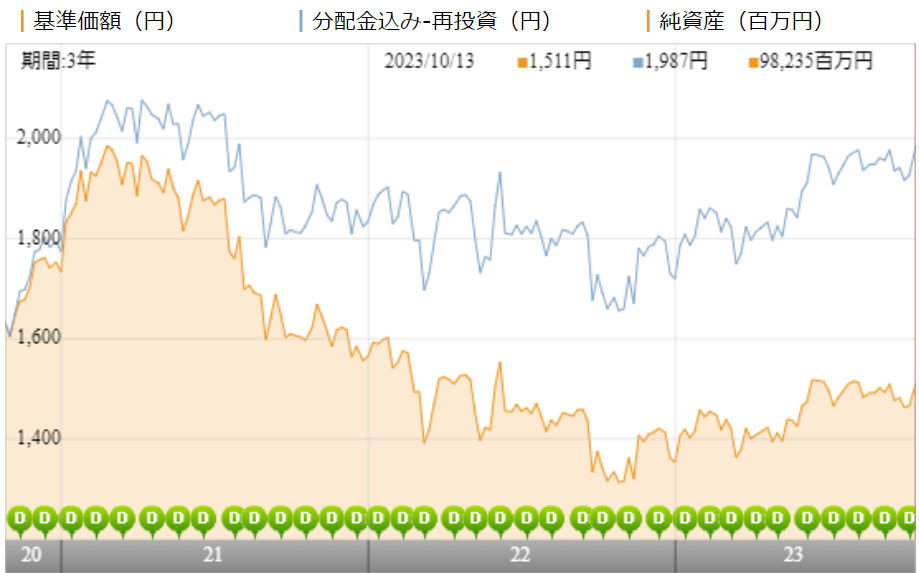

アジア・オセアニア好配当成長株(毎月分配型)の基準価額は、直近3年間で、大きく上昇後に下落しています。

分配金を受け取らずに再投資した基準価額(青線)を見てみると、こちらは25%ほど上昇していますので、無理な配当をしていることがわかります。

基準価額が1000円台となっていることからも、いかに過剰な分配が継続してきたかがわかりますね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

それでは、アジア・オセアニア好配当成長株(毎月分配型)の利回りはどうでしょうか?

直近1年間の利回りは15.84%となっています。一方、5年、10年平均利回りは2~3%となっており、直近の運用利回りだけが好調のようにも見えます。

どちらにしても、ここだけで判断せずに同カテゴリー内でも利回りが高いのかは比較をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +15.84% |

| 3年 | +7.87% |

| 5年 | +2.48% |

| 10年 | +3.87% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も

参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

アジア・オセアニア好配当成長株(毎月分配型)はグローバル株式のエマージングカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

アジア・オセアニア好配当成長株(毎月分配型)は、直近1年を除いて、下位から20~30%にランクしています。

つまり、アジア・オセアニア好配当成長株(毎月分配型)以外にもっと高い利回りのファンドがあるということです。

| 上位●% | |

| 1年 | 23% |

| 3年 | 70% |

| 5年 | 87% |

| 10年 | 82% |

※2023年10月時点

年別の運用利回りは?

アジア・オセアニア好配当成長株(毎月分配型)の年別の利回りを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

見てみると、10%超のプラスもありますが、10%超のマイナスの年も多々あり、総じてパフォーマンスは良くないですね。

| 年間利回り | |

| 2023年 | +12.59%(1-9月) |

| 2022年 | ▲7.13% |

| 2021年 | +3.58% |

| 2020年 | +3.19% |

| 2019年 | +14.68% |

| 2018年 | ▲16.88% |

| 2017年 | +19.66% |

| 2016年 | +3.74% |

| 2015年 | ▲13.12% |

| 2014年 | +19.63% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとの利回り比較

アジア・オセアニア好配当成長株(毎月分配型)への投資を検討するのであれば、類似ファンドとのパフォーマンス比較はしておいて損はありません。。

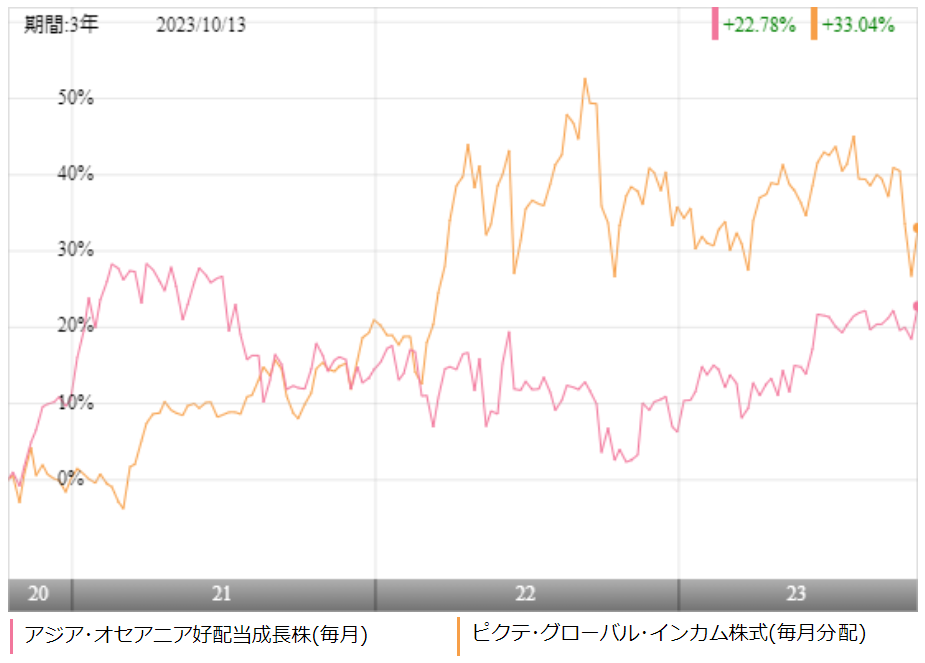

アジア・オセアニア好配当成長株(毎月分配型)と類似したファンドがありませんでしたので、今回は世界中の好配当株式に分散投資ができるピクテ グローバル・インカム株式ファンドとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、一時期はパフォーマンスが上回っている時期もありますが、2022年以降はアジア・オセアニア好配当成長株(毎月分配型)はパフォーマンスで劣っています。

やはり先進国の好配当株と比べると、アジアの好配当株は値動きが荒くなりがちなので、分配金を受け取るには向かないですね。

より長期のパフォーマンスで比較をしても同じような結果となっています。

| アジア・オセアニア好配当 | グロイン | |

| 1年 | +15.84% | ▲1.69% |

| 3年 | +7.87% | +11.86% |

| 5年 | +2.48% | +8.41% |

| 10年 | +3.87% | +6.58% |

※2023年10月時点

最大下落率は?

投資を検討するうえで、最大どの程度下落する可能性があるのかは事前にある程度把握しておきたいところです。

もちろん、標準偏差からある程度予測することはできますが、実際にどれくらい下落したことがあるのか確認するのは参考になります。

| 期間 | 下落率 |

| 1カ月 | ▲25.42% |

| 3カ月 | ▲38.96% |

| 6カ月 | ▲44.96% |

| 12カ月 | ▲49.40% |

※2023年10月時点

アジア・オセアニア好配当成長株(毎月分配型)の最大下落率は、2007年11月~2008年10月の1年間で、▲49.40%となっています。

毎月分配型でこれだけの下落をしてしまうと、分配金余力が一気に減りますので、恐いですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| 119円 | 60円 | 298% |

※2022/10/20~2023/10/20

アジア・オセアニア好配当成長株(毎月分配型)の直近1年間の分配健全度は298%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

アジア・オセアニア好配当成長株(毎月分配型)は元々、かなり高い分配金を払い出していましたが、2022年に分配金を4分の1にしたことで、分配健全度が大きく改善しました。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

(分配金利回りは1年間に受け取った分配金の合計金額を基準価額で割ることで算出できます。)

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | +15.84% | 4.1% |

| 3年 | +7.87% | |

| 5年 | +2.48% | |

| 10年 | +3.87% |

※2023年10月時点

アジア・オセアニア好配当成長株(毎月分配型)の分配金利回りは約4.1%なので、かなり健全な水準まで下がってきています。

ただ、ファンドの運用利回りのほうが低いので、あなたが受け取っている分配金の一部はあなたが投資した資金が戻ってきているに過ぎないと判断できます。

未だ多くの投資家が勘違いをしながら、分配金利回りが高いファンドに投資をしていますが、くれぐれも気をつけてほしいと思います。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

アジア・オセアニア好配当成長株(毎月分配型)の分配金余力は140カ月ほどありますので、まだ余裕があります。

減配の可能性はまだ低いですが、根本的にタコ足配当が続いているファンドであることには変わりありません。

ですので、分配金を受け取れているから安心ができるというわけではないので、くれぐれも注意してください。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 198期 | 5円 | 743円 | 149.6カ月 |

| 199期 | 5円 | 746円 | 150.2カ月 |

| 200期 | 5円 | 747円 | 150.4カ月 |

| 201期 | 5円 | 743円 | 149.6カ月 |

| 202期 | 5円 | 745円 | 150.0カ月 |

| 203期 | 5円 | 743円 | 149.6カ月 |

| 204期 | 5円 | 738円 | 148.6カ月 |

| 205期 | 5円 | 737円 | 148.4カ月 |

| 206期 | 5円 | 732円 | 147.4カ月 |

| 207期 | 5円 | 727円 | 146.4カ月 |

| 208期 | 5円 | 723円 | 145.6カ月 |

| 209期 | 5円 | 721円 | 145.2カ月 |

※引用:最新運用報告書

評判はどう?

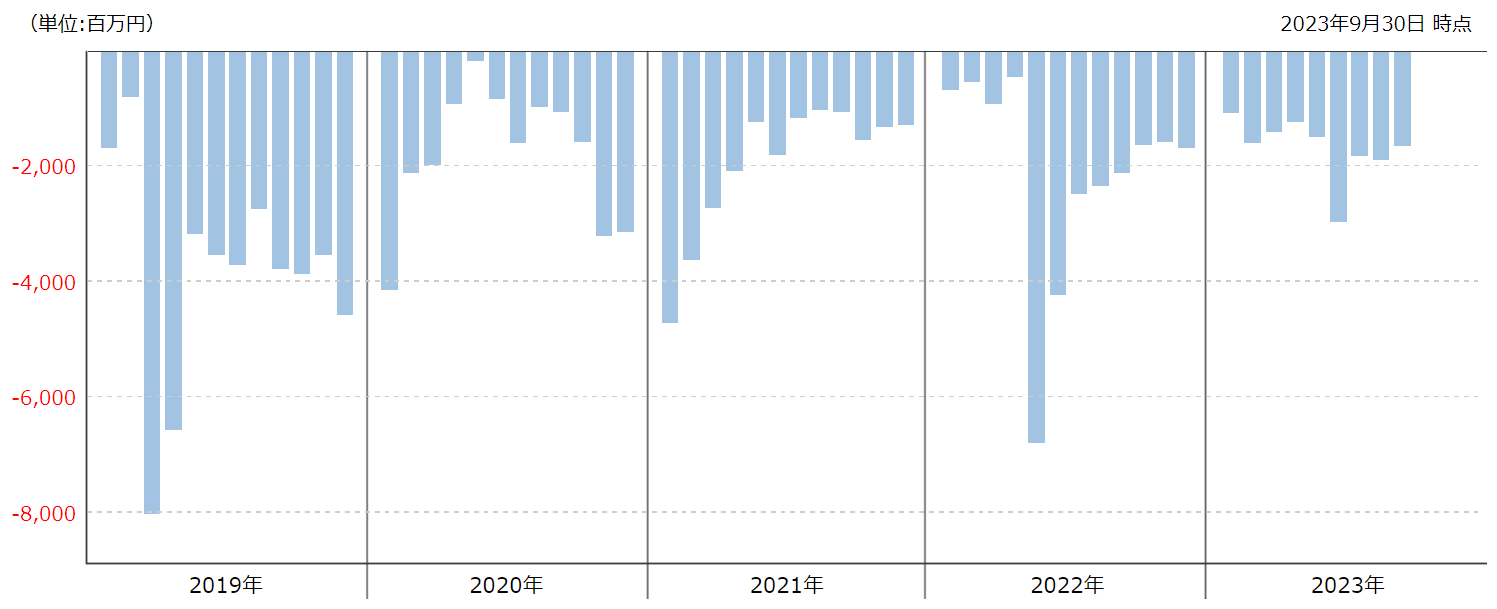

アジア・オセアニア好配当成長株(毎月分配型)の評判を確認する上で、毎月の資金の流出入が役立ちます。

資金流入が多くなっていれば、人気が出てきているファンドであるとわかりますし、流出が続いているようであれば、評判が悪くなっているファンドと言えます。

それでは、アジア・オセアニア好配当成長株(毎月分配型)の評価はどうでしょうか?

2019年以降は、毎月資金が流出しており、評判が悪くなっていることがわかります。

パフォーマンスも優れてないので、当然といえば、当然の結果ですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoで積立投資を検討している人も多いと思います。

そこで、NISAやiDeCoの対応状況をまとめました。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

アジア・オセアニア好配当成長株(毎月分配型)の評価まとめと今後の見通し

いかがでしたでしょうか?

まず、毎月分配型の株式ファンドが少ないとはいえ、アジア・オセアニア好配当成長株(毎月分配型)程度のパフォーマンスのファンドであれば、いくらでもあります

分配金利回りが高いので、投資をしている人もいると思いますが先述のとおり、分配金が高くても運用利回りが高くなければ、あなたの投資元本が戻ってきているだけですので、意味が全くありません。

当面、分配金余力はまだありますので、すぐに減配にはならないと思いますが、今後もタコ足配当は続くと思いますので、基準価額の下落と分配金の減配は避けては通れないでしょう。

少なくともファンドのパフォーマンスがそこそこ優れていないとあなたの受け取る分配金がファンドの運用益から支払われることはありませんので、くれぐれも注意してください。

ファンドの運用がうまくいっている毎月分配型ファンドへ投資をしたいということであれば、AB・米国成長株投信Dコースを検討すると良いと思います。

少なくとも、アジア・オセアニア好配当成長株(毎月分配型)よりは間違いなく優れています。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点