近年、投資家から非常に注目されているのが、SDGsやESGといったキーワードです。

一言で言ってしまえば、持続可能な社会の実現を目指して、様々な観点で目標をもって開発を進めていきましょうというものですが、SDGsやESGの観点で企業がどのような取り組みをしているのかで、集まる資金が1桁、2桁変わってくると言われています。

それだけ多くの投資家が注目を集めているテーマですが、今回、三井住友DSアセットからカーボンニュートラルをテーマにした新ファンドが登場しました。

「イノベーティブ・カーボンニュートラル戦略って投資対象としてどうなの?」

「イノベーティブ・カーボンニュートラル戦略って持ってて大丈夫なの?」

「イノベーティブ・カーボンニュートラル戦略より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

イノベーティブ・カーボンニュートラル戦略の基本情報

カーボンニュートラルとは?

まず、カーボンニュートラルについて簡単に説明しておきます。

科学技術の発展と急激な人口増加により、私たちが排出するCO2は自然が吸収可能な許容範囲を大きく超えて、地球の平均気温は毎年上昇しています。

この上昇を止めなければ、いずれ人間が地球上で生活できなくなるということで、掲げられたのが、「カーボンニュートラル」です。

カーボンニュートラルとは、企業や家庭から出る二酸化炭素(CO2)の温室効果ガスを減らし、森林による吸収分等と相殺することで、実質的な排出量をゼロにすることを言います。

この脱炭素社会を実現するために、イノベーションを起こしている企業に投資をしていくのが、イノベーティブ・カーボンニュートラル戦略です。

投資対象は?

イノベーティブ・カーボンニュートラル戦略の投資対象は、脱炭素社会に向けた取り組みやイノベーションに貢献する企業の株式です。

実質的な運用はアリアンツ・グローバル・インベスターズが行いますので、運用委託コストが割高になることが予想されます。

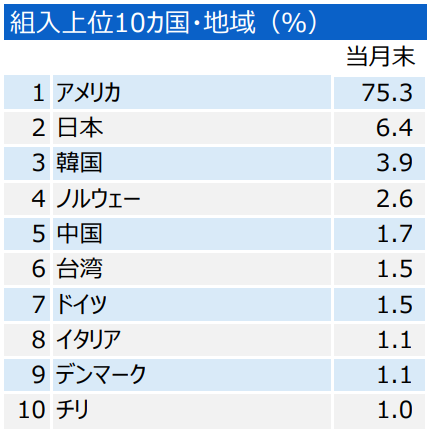

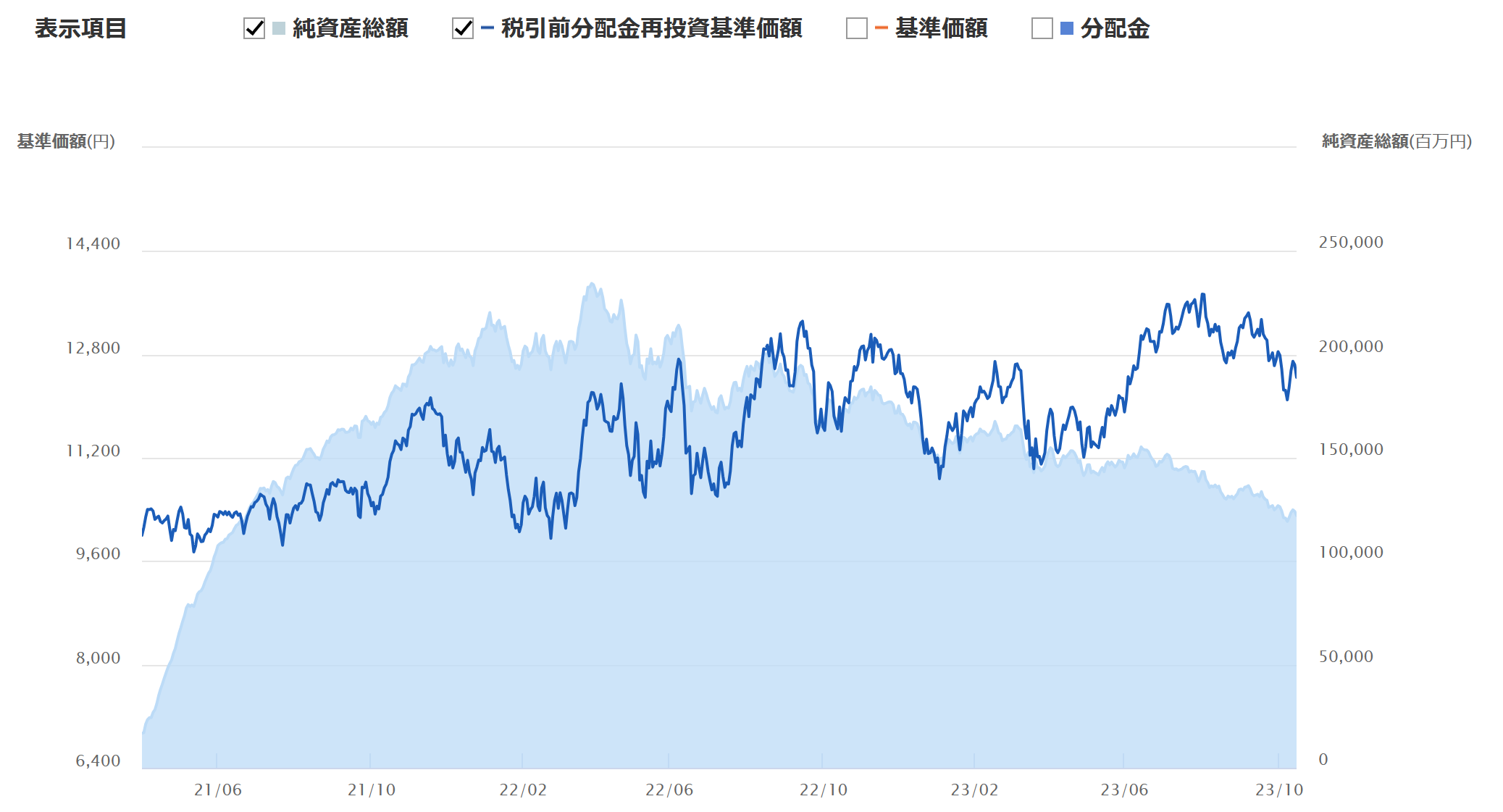

2021年1月時点のイノベーティブ・カーボンニュートラル戦略の国別の投資比率を見てみると、米国が約75%、残りの国は数%にとどまっていることがわかります。

※引用:マンスリーレポート

テーマ別の投資比率を見てみると、クリーンエネルギー、産業用エネルギーの転換というテーマの比率が高くなっています。

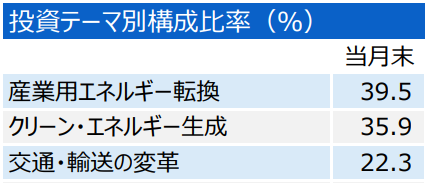

71銘柄で構成されており、その中の組入比率トップ5は以下のようになっています。

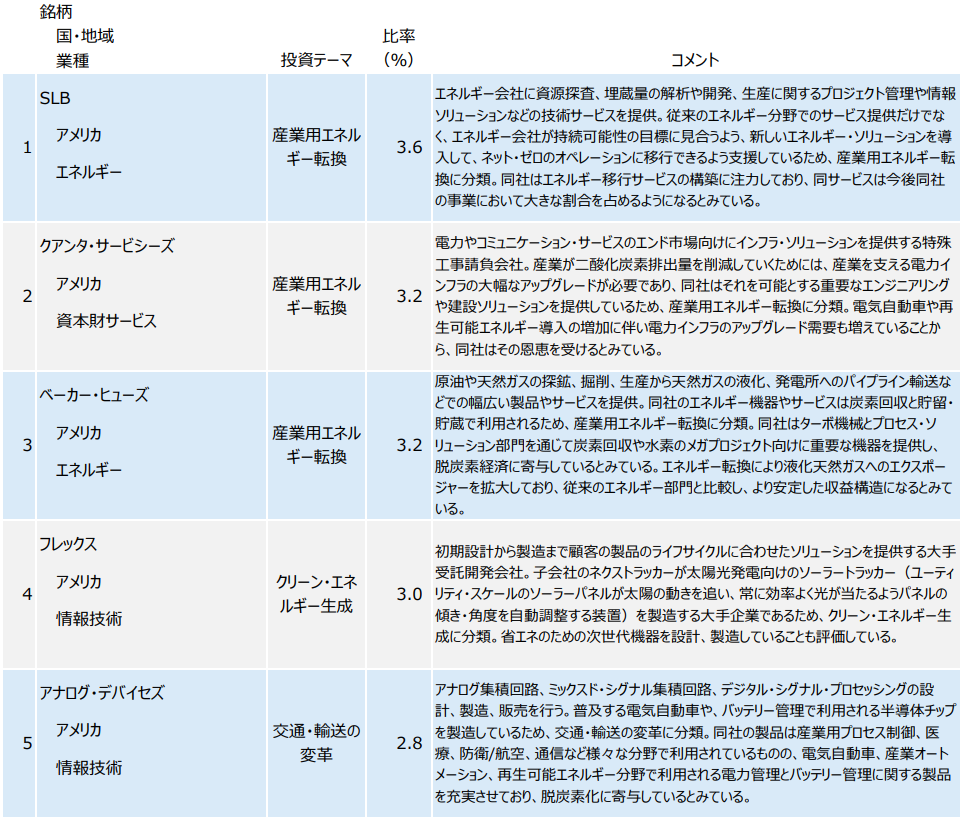

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額が多いほうが、ファンドマネージャーが資金を投資する際に有利であったり、他の投資家の解約の際の影響が小さくなりますので、優れた投資信託と言えます。

一方、投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

イノベーティブ・カーボンニュートラル戦略は1350億円程度あり、かなり大きなファンドとなっています。やはり多くの投資家がESGやSDGsに興味・関心を持っている証拠ですね。この規模であれば、全く問題ありません。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには株式売買手数料や有価証券取引税、監査費用などが含まれています。

特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

イノベーティブ・カーボンニュートラル戦略の実質コストは1.963%となっており、かなり割高な水準です。購入時手数料と信託報酬を合わせると、初年度は5%程度取られますので、投資する際は慎重に判断をする必要があります。

| 購入時手数料 | 3.3%※上限 |

| 信託報酬 | 1.925%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.9632%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

イノベーティブ・カーボンニュートラル戦略の評価分析

基準価額をどう見る?

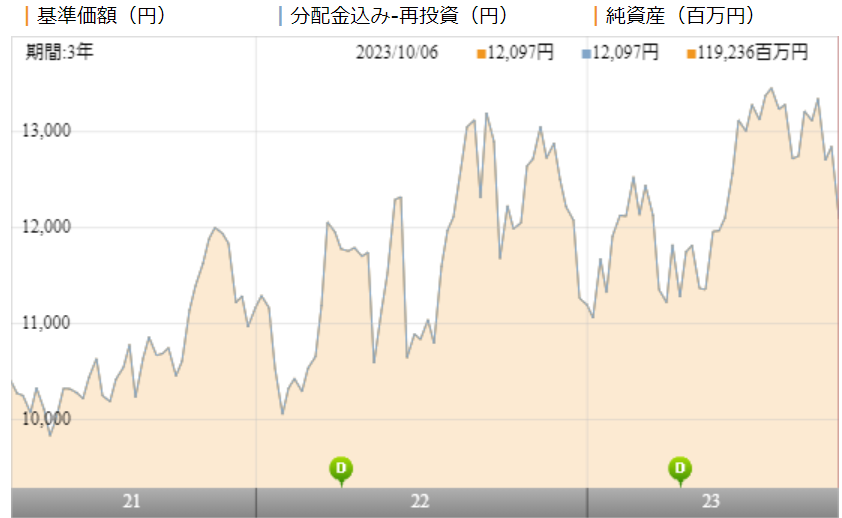

イノベーティブ・カーボンニュートラル戦略は大きく上下に変動しながら、基準価額を伸ばしています。

2022年は特に多くの株式ファンドが下落していますので、プラスになっているだけでも評価できます。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、イノベーティブ・カーボンニュートラル戦略の運用実績を見てみましょう。

直近1年間の利回りは+9.98%と悪くないように見えます。まだ運用期間が短いので注意は必要ですが、なかなか期待できるファンドかもしれません。

ただし、この利回りだけを見て、投資判断するのは時期尚早です。他のファンドの利回りと比較をしたうえで、投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +9.98% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

イノベーティブ・カーボンニュートラル戦略は、北米カテゴリーに属しています。

パフォーマンスが良く見えても、実はもっと優れたファンド見つかることもありますので、同カテゴリー内でのパフォーマンスは必ず比較するようにしてください。

北米カテゴリーはとにかく優秀なファンドが多いこともあり、下位10%にランクインしています。これではあえて投資をする理由がありませんね。

| 上位●% | |

| 1年 | 84% |

| 3年 | - |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

続いて、イノベーティブ・カーボンニュートラル戦略の年別のパフォーマンスを見ていきます。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

多くの株式ファンドが2022年は2桁のマイナスを出す中で、1%のマイナスに抑えているのはかなり評価に値します。ただ、やはりまだ評価するには運用期間が短いですね。

| 年間利回り | |

| 2023年 | +14.64%(1-9月) |

| 2022年 | ▲1.06% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

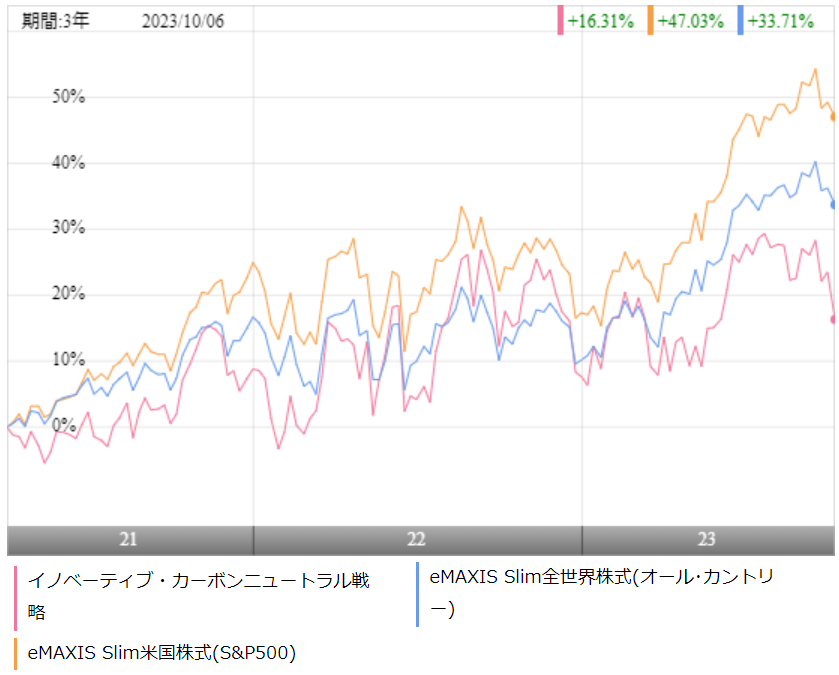

イノベーティブ・カーボンニュートラル戦略へ投資を検討するのであれば、より低コストで運用ができるインデックスファンドとパフォーマンスを比較してから投資をしても遅くはありません。

イノベーティブ・カーボンニュートラル戦略は米国株の比率が80%程度であることから、S&P500に連動する超低コストファンドであるeMAXIS Slim 米国株式(S&P500)と、全世界の株式に分散投資ができるeMAXIS Slim 全世界株式(オールカントリー)と比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、一番パフォーマンスが高いのが、eMAXIS Slim 米国株式(S&P500)です。2番目がeMAXIS Slim 全世界株式(オールカントリー)であり、ほぼ全期間において、最下位なのがイノベーティブ・カーボンニュートラル戦略となっています。

ただ、インデックスファンドにパフォーマンスで負けてしまうのであれば、わざわざ高いコストを支払ってまで投資をする必要はないと言えます。

| イノベーティブ | slim 米国株式 | |

| 1年 | +9.98% | +23.68% |

| 3年 | - | +23.72% |

| 5年 | - | +15.80% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとの利回り比較

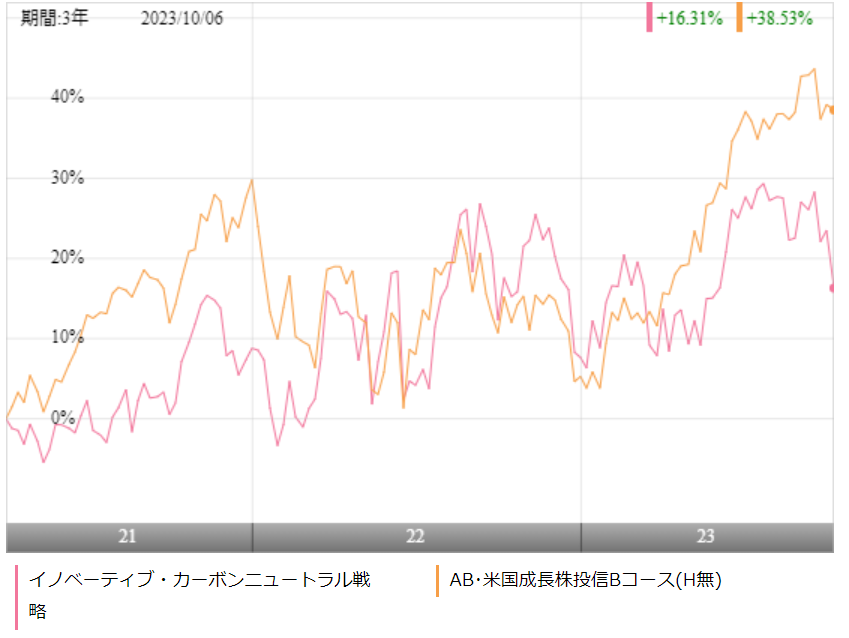

イノベーティブ・カーボンニュートラル戦略へ投資を検討するのであれば、他のアクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

今回は、米国株の代表的なアクティブファンドであるアライアンス・バーンスタインの米国成長株投信Bコースと比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、競っている時期もありますが、ほぼ全期間において米国成長株投信Bコースが上回っています。

米国成長株投信はかなり優秀な部類のアクティブファンドなので、このファンドとパフォーマンスで競えるファンドは早々いません。ただ、どちらにしても、高いコストを支払うのであれば、パフォーマンスの優れたアクティブファンドに投資をするべきです。

| イノベーティブ | 米国成長株投信 | |

| 1年 | +9.98% | +25.71% |

| 3年 | - | +18.31% |

| 5年 | - | +16.72% |

| 10年 | - | +18.21% |

※2023年10月時点

最大下落率は?

投資するにあたって、最大どの程度下落する可能性があるのか知っておくことは非常に重要です。結局、多くの人は大きな下落を経験すると、もうこれ以上は損をしたくないと思い、基準価額が大きく下がったタイミングで売却してしまいます。

しかし、大きく下げたあとは、大きく戻るというのが基本であり、事前にどの程度下落するかを知っておくことで、一番下げきったところで売却してしまうことを避けることができます。

それでは、イノベーティブ・カーボンニュートラル戦略の最大下落率を見ていきましょう。

| 期間 | 下落率 |

| 1カ月 | ▲10.65% |

| 3カ月 | ▲12.57% |

| 6カ月 | ▲11.62% |

| 12カ月 | ▲2.36% |

※2023年10月時点

イノベーティブ・カーボンニュートラル戦略の最大下落率は2021年11月~2022年1月の間で、最大で12%程度しか下落していませんが、今後のことを考えれば、30~40%は下落することがあると思っておいたほうがいいですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

それでは、イノベーティブ・カーボンニュートラル戦略の評判はどうでしょうか?

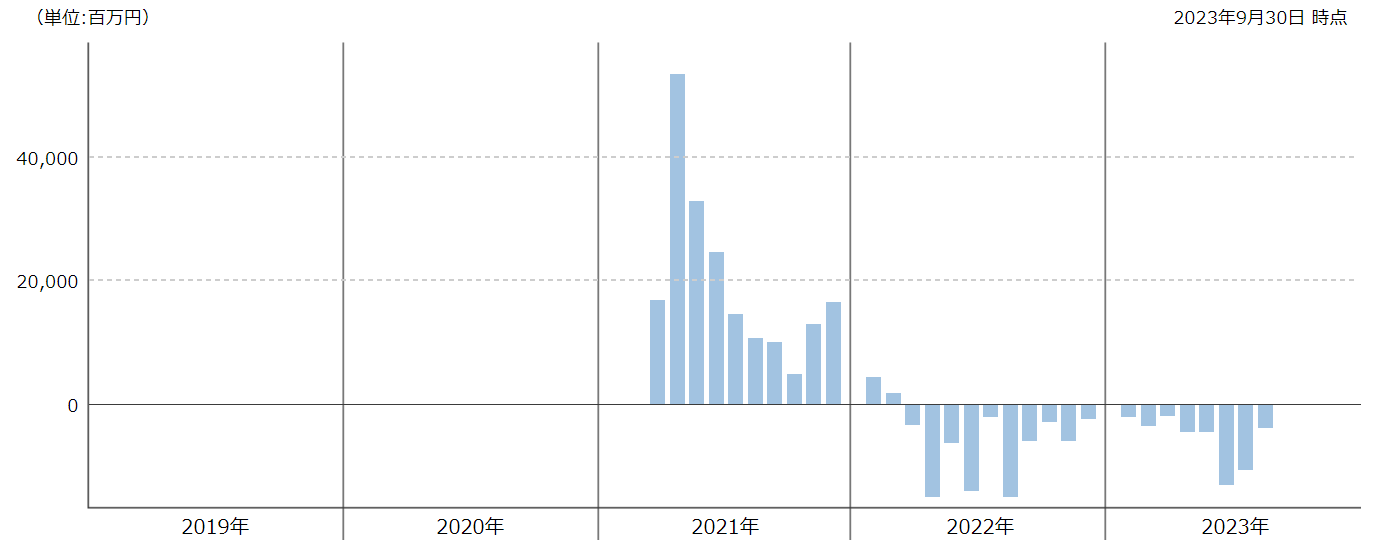

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

2021年は資金が流入超過となっており、評判も悪くなかったようですが、2022年入ってからは資金の流出が続いており、評判は悪くなっていることがわかります。

※引用:ウエルスアドバイザー

イノベーティブ・カーボンニュートラル戦略の今後の見通しと評価まとめ

いかがでしょうか?

私は大きく2つの点からイノベーティブ・カーボンニュートラル戦略は楽しみなファンドだと思っています。

1つは近年のSDGsやESGに対する投資家の姿勢です。冒頭にも述べましたが、多くの投資家がSDGsやESGに大きな関心を寄せています。

少なくとも当面はこういったテーマの銘柄には資金が集まってくると思いますので、組み入れられている銘柄も上昇していく可能性が大いにあります。一昔前は、なかなか資金が集まっていませんでしたが、大きく流れが変わってきていますね。

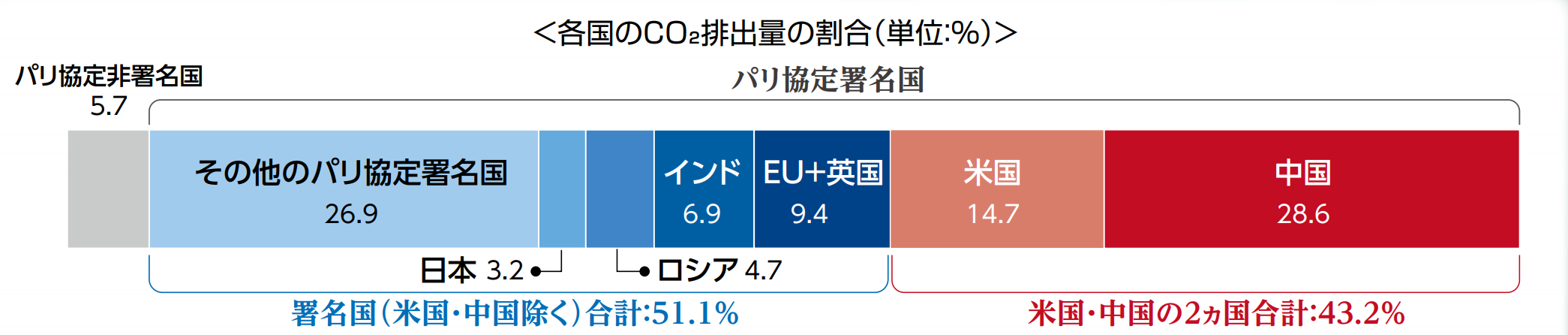

2つ目が、CO2排出量の40%以上を占めるアメリカと中国がいよいよ本腰を入れてカーボンニュートラルに舵を切り始めたという点です。

中国は2030年のCO2排出量削減目標を引き上げ、2060年までのカーボンニュートラル達成を表明しています。アメリカは大統領選の公約の1つとしてパリ協定への復帰を表明し、2021年2月にはパリ協定に正式復帰しました。

これによりカーボンニュートラルが世界の潮流となると考えられます。

今後も、カーボンニュートラルの分野には巨額の投資が見込まれていることからも、大きな成長が期待できる分野であると思います。

ただ、現時点ではまだ運用期間が短いので、もう少し長期のパフォーマンスを見てから判断したいという点と、現状eMAXIS Slim米国株式にパフォーマンスで負けてしまっているので、あえて投資をするメリットはないですね。

今後のパフォーマンスに注目したいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点