三井住友トラスト・アセットが運用しているコアラップ。市場の下振れリスクを抑制するためにヘッジファンド等のオルタナティブ運用を行っています。

確かに伝統的資産である株や債券だけより、リート、MLP、ヘッジファンド、バンクローンなど幅広く投資を行ったほうがリスクは下がるように見えるのですが、実際はどうなのでしょう?

今日は、コア投資戦略ファンド『コアラップ(成長型)』について、独自の目線で分析していきます。

「コアラップ(成長型)って投資対象としてどうなの?」

「コアラップ(成長型)って持ってて大丈夫なの?」

「コアラップ(成長型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

コア投資戦略ファンド『コアラップ(成長型)』の基本情報

投資対象は?

コア投資戦略ファンド『コアラップ(成長型)』は、株式や債券といった伝統的資産以外に、ヘッジファンド、リート、MLP、バンクローン、コモディティなどへも投資をしていきます。

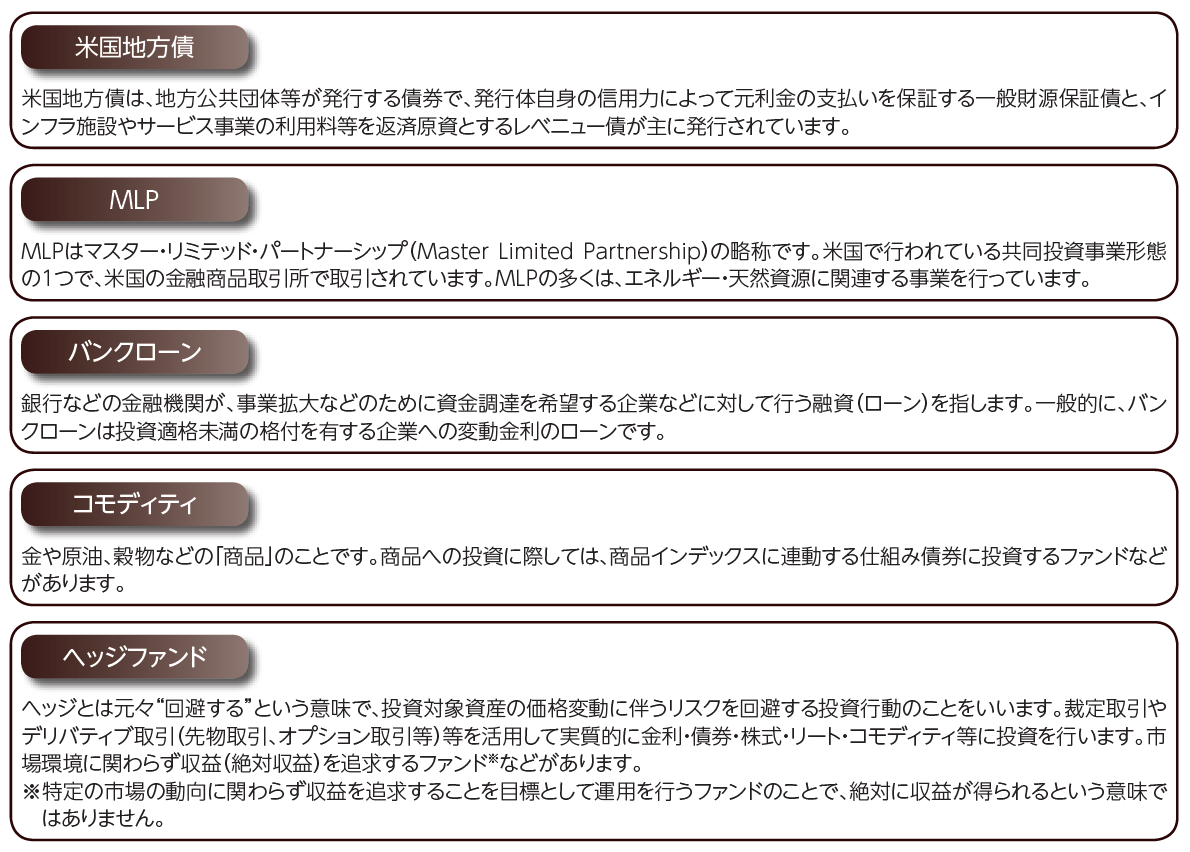

普段聞かない名前が並んでいると思いますので、下図で内容を確認しておいてください。

引用:交付目論見書

引用:交付目論見書

このように普段聞きなれない資産に投資をしている理由は、これらの資産は一般的に株式や債券と価格連動性の相関が低く、分散投資の効果があるからです。

成長型の場合は、「株式」「リート」「コモディティ」の投資割合が原則75%未満になるように運用されます。

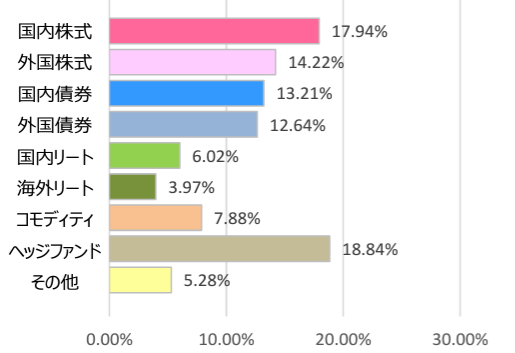

組み入れ銘柄のほとんどがインデックスファンドとなっており、現在の投資比率は下記のようになっています。ざっとですが、株式が約30%、債券が約25%、リートが約10%、コモディティやヘッジファンドが約25%ですね。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

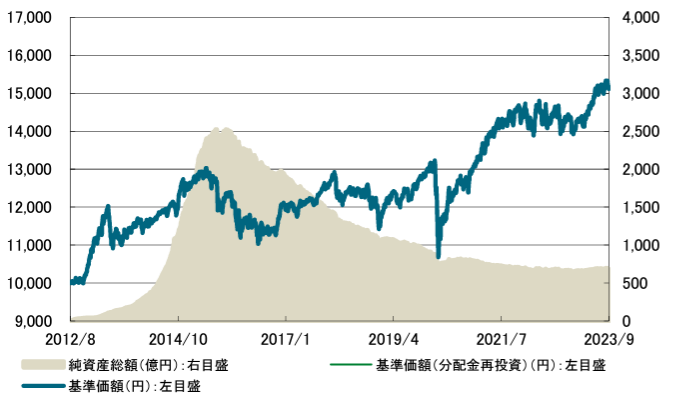

コア投資戦略ファンド『コアラップ(成長型)』は一時期2500億円程度まで増えていましたが、パフォーマンスの悪化に伴い、純資産が減り、現在は680億円程度となっています。純資産の規模としては全く問題ありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

コア投資戦略ファンド『コアラップ(成長型)』の実質コストは1.535%となっています。

コアラップは実質インデックスファンドで運用をしているので、もう少し実質コストを下げられると思いますし、バランス型ファンドのため、そこまで高いリターンが期待できない中での1.535%ですので、手数料はかなり高く設定されています。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.518%~2.00946%程度(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.535%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

コア投資戦略ファンド『コアラップ(成長型)』の評価分析

基準価格をどう見る?

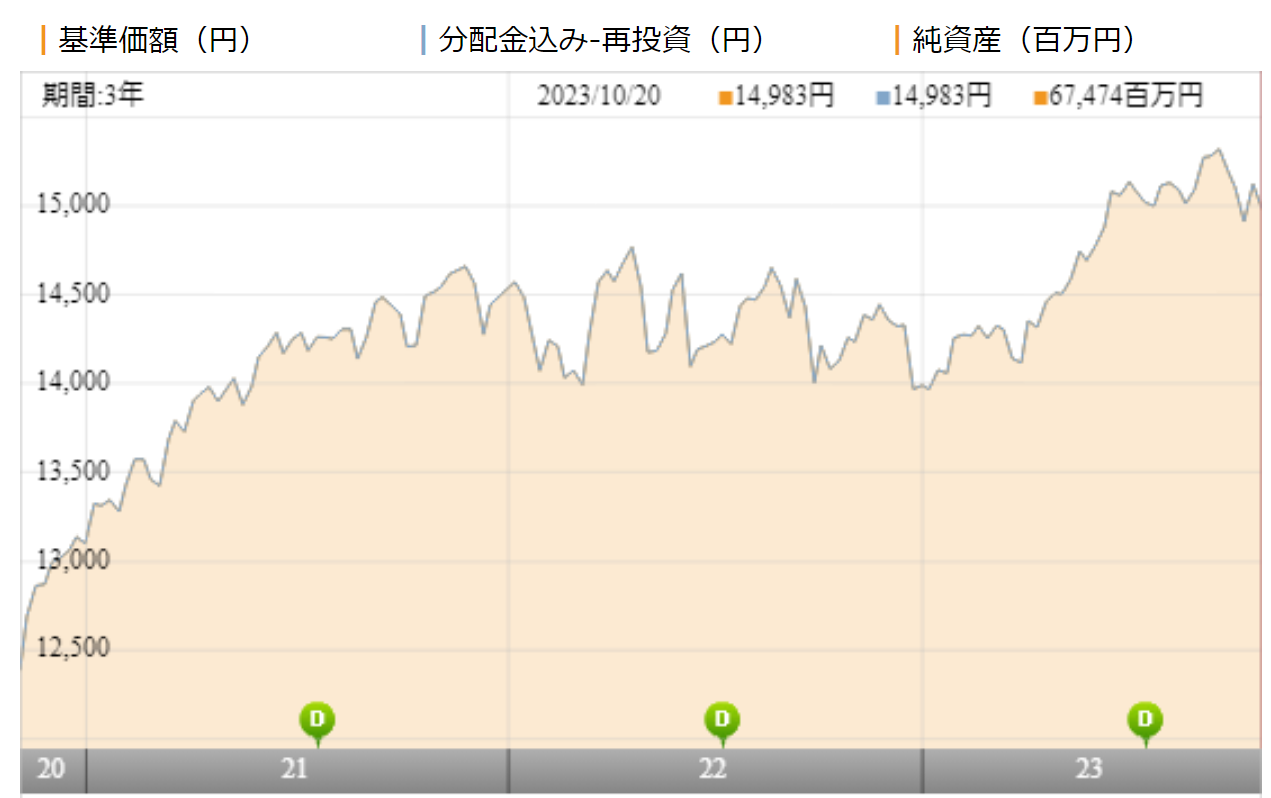

コア投資戦略ファンド『コアラップ(成長型)』の基準価額は、2022年はほぼ横ばいですが、2023年以降は大きく上昇し続けています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいてコア投資戦略ファンド『コアラップ(成長型)』の利回りを見てみましょう。

直近1年間の利回りは7.90%となっています。直近の利回りは高くなっていますが、5年平均、10年平均利回りは3%程度ですので、バランスファンドとしては妥当な水準ですね。

ただ、この時点では良し悪しはわかりませんので、他の類似ファンドとパフォーマンスを比較するようにしましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +7.90% |

| 3年 | +6.21% |

| 5年 | +3.77% |

| 10年 | +2.97% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年平均利回りランキングで見る圧倒的に優れた投資信託まとめ

同カテゴリー内での利回りランキングは?

コアラップ(成長型)は、バランス型ファンドの中でも株式やREITの組入比率が25~50%に収まるカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

コアラップ(成長型)の利回りは10年を除き、上位30%程度にランクインしています。

ただ、10年平均は下位20%になっていますので、ほかにもっと優れたファンドがあることがわかります。

| 上位●% | |

| 1年 | 36% |

| 3年 | 31% |

| 5年 | 37% |

| 10年 | 81% |

※2023年10月時点

年別の運用利回りは?

コア投資戦略ファンド『コアラップ(成長型)』の年別の運用パフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

二桁のマイナスがないだけ、下落してもまだ心穏やかに見ていられる水準ですが、もう少しパフォーマンスは頑張ってほしい水準です。

| 年間利回り | |

| 2023年 | +7.86%(1-9月) |

| 2022年 | ▲4.39% |

| 2021年 | +10.77% |

| 2020年 | +1.50% |

| 2019年 | +11.89% |

| 2018年 | ▲8.37% |

| 2017年 | +5.42% |

| 2016年 | ▲0.73% |

| 2015年 | ▲3.94% |

| 2014年 | +7.89% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンスの差は?

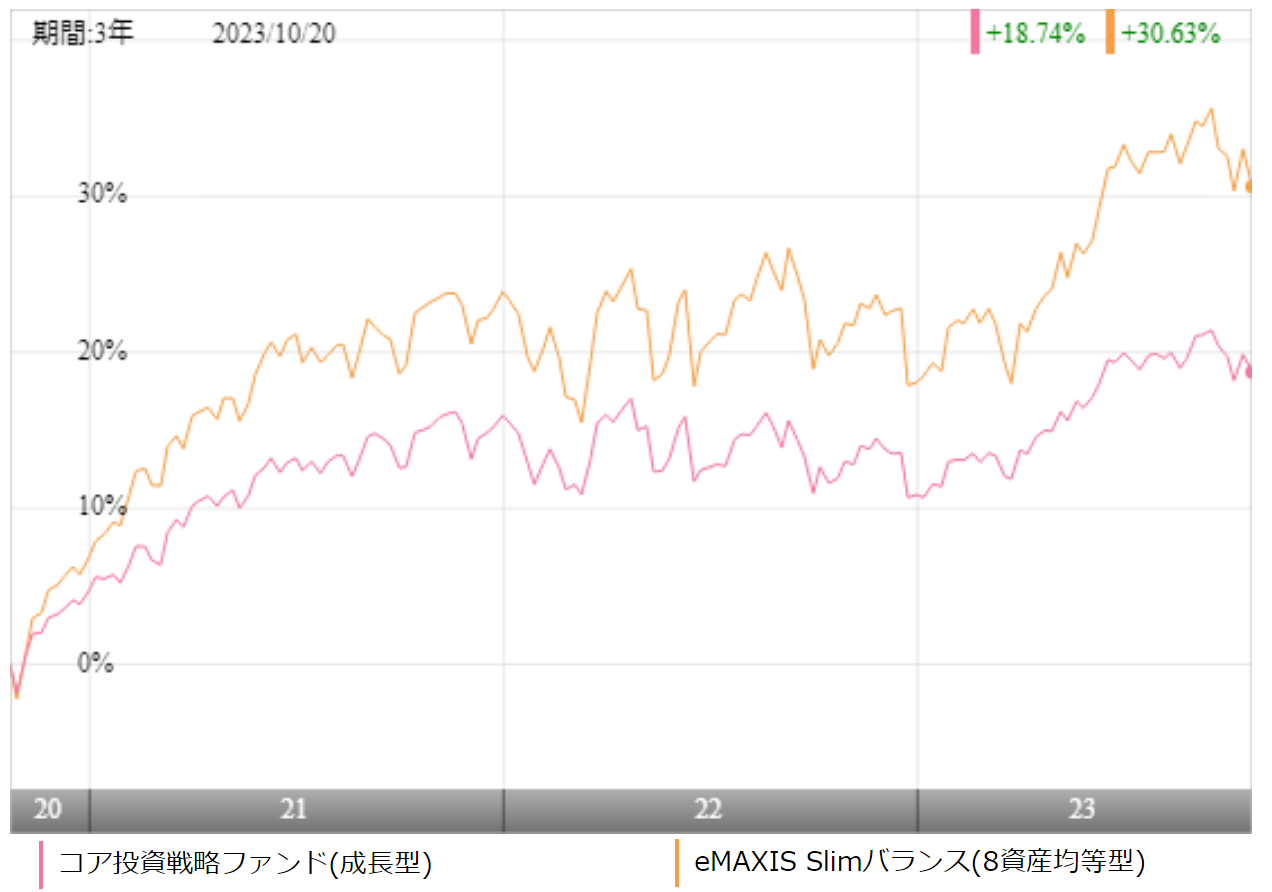

高いコストを支払ってアクティブファンドに投資をする前に、低コストのインデックスファンドとパフォーマンスを比較しておいて損はありません。

今回は、超低コストで非常に人気の高いeMAXIS Slimバランス(8資産均等型)とパフォーマンスを比べてみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slimバランス(8資産均等型)がパフォーマンスで上回っています。

コアラップ(成長型)の場合、組み入れ比率を相場状況によって変更しているので、一概に比較はできませんが、これだけ差がつくのであれば、eMAXIS Slimバランス(8資産均等型)を選択したほうがよいでしょう。

もしくは、もっと安定運用を目指すのであれば、現金比率を高めて、残りはeMAXIS Slimバランス(8資産均等型)に投資をするというのも悪くないですね。

| コアラップ(成長型) | slimバランス | |

| 1年 | +7.90% | +11.47% |

| 3年 | +6.21% | +10.11% |

| 5年 | +3.77% | +6.31% |

| 10年 | +2.97% | - |

※2023年10月時点

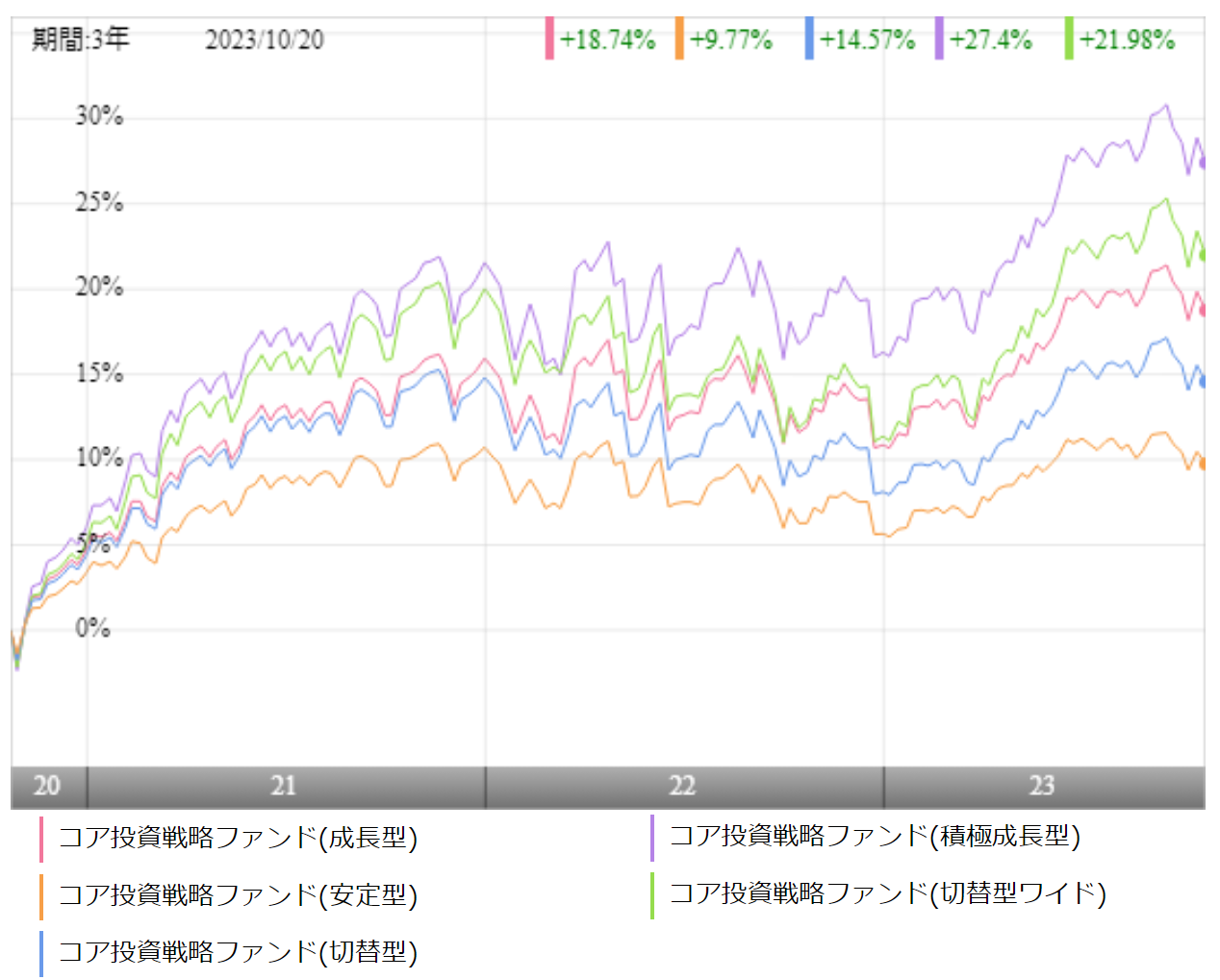

類似ファンドとのパフォーマンスの差は?

コアラップは安定型、成長型、積極成長型、切替型、切替型ワイドの5種類がありますので、参考までにどの程度パフォーマンスに差があるのか比較をしてみました。

※引用:モーニングスター

コアラップ(積極成長型)がパフォーマンスが高いことがわかります。

リスク許容度次第ではありますが、リターンを狙っていくのであれば、低コストのeMAXIS Slimバランス(8資産均等型)で十分でしょう。

最大下落率はどのくらい?

投資を検討する上で、最大どの程度下落する可能性があるのかは知っておきたいところです。

標準偏差から導くこともできますが、やはり実際に下落した幅を見たほうがイメージがわくでしょう。

コアラップは、2015年7月~2016年6月までの1年間で▲12.06%下落しています。

| 期間 | 下落率 |

| 1カ月 | ▲8.50% |

| 3カ月 | ▲11.73% |

| 6カ月 | ▲8.77% |

| 12カ月 | ▲12.06% |

※2023年10月時点

コロナショックの影響は短期間のマイナスには影響を与えていますが、1年という括りでみると、まだそれ以外の期間のほうが大きな影響を与えているようです。

中長期で保有することで、こういった下落も相殺できるわけなので、くれぐれもすぐに売却しないようにしてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

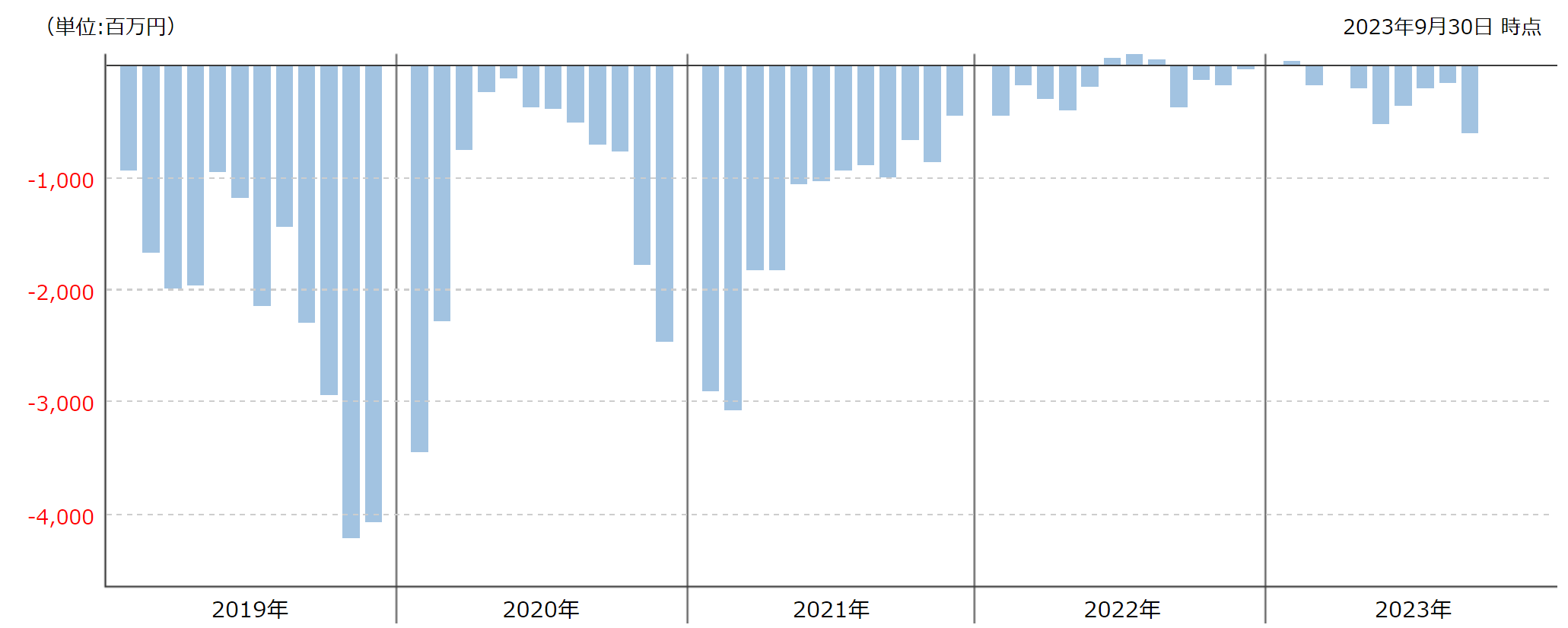

評判はどう?

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流出しているということは、それだけこのファンドを解約している人が多いということなので、評判が悪いということです。

コア投資戦略ファンド『コアラップ(成長型)』は昨年2015年末から毎月資金が流出しており、解約が続出しています。

様々なアセットに分散するのはよいですが、この程度のパフォーマンスでは投資家も納得できませんね。

※引用:ウエルスアドバイザー

コア投資戦略ファンド『コアラップ(成長型)』の今後の見通しと評価まとめ

伝統的資産である株や債券以外のリート、MLP、ヘッジファンド、バンクローンにも分散していくという発想自体は面白いと思いますが、結局手数料が高すぎます。

色々な資産を組み合わせる=自分が理解できないけれど、何か良い効果があるに違いないと思ってしまいがちですが、基本的に自分が理解できない場合に良い結果を生むことはありません。

そして、分散投資されていて、運用がうまくないと大きく下落したあとに、元の水準まで戻すのに相当の時間を要します。

私個人としては、よく調べもしないで、多くの種類の資産にとりあえず分散しておくという投資はあまりお勧めしていません。

しかし、それでも分散させたいんだという人は、少なくともコストが安いeMAXIS slim バランス(8資産均等型)などのほうがよほど高いパフォーマンスが期待できると思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点