グローバルに分散投資をしたいというと、eMAXIS Slim全世界株式や楽天・全世界インデックスファンドなどがありますが、世界中の成長著しい中小企業に投資をしたいというときに最適なインデックスファンドというのはほとんどありませんでした。

そんな中、SBIアセットのEXE-i グローバル中小型株式ファンドが出てきましたので、今日は徹底的に分析したいと思います。

「EXE-i グローバル中小型株式ファンドって投資対象としてどうなの?」

「EXE-i グローバル中小型株式ファンドって持ってて大丈夫なの?」

「EXE-i グローバル中小型株式ファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

EXE-i グローバル中小型株式ファンドの基本情報

投資対象は?

EXE-i グローバル中小型株式ファンドの投資対象は、ETFへの投資を通じて、世界(日本を含む)の中小型株式に投資を行います。

そして、FTSEグローバル スモール・キャップ インデックスに連動する投資成果を目指します。

このベンチマークはあまり聞いたことがないかもしれませんが、世界の中小型株式市場全体の動きを示す指数で、日本を含む先進国・新興国47か国で、約4400銘柄で構成されています。

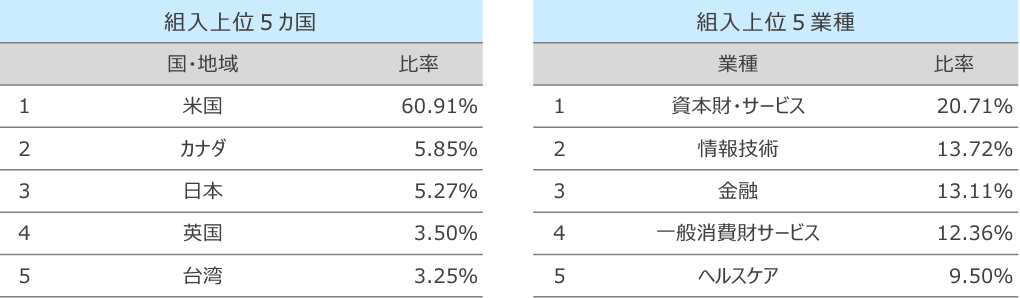

国別で組み入れ上位比率を見ると、下図のようになっています。

※引用:マンスリーレポート

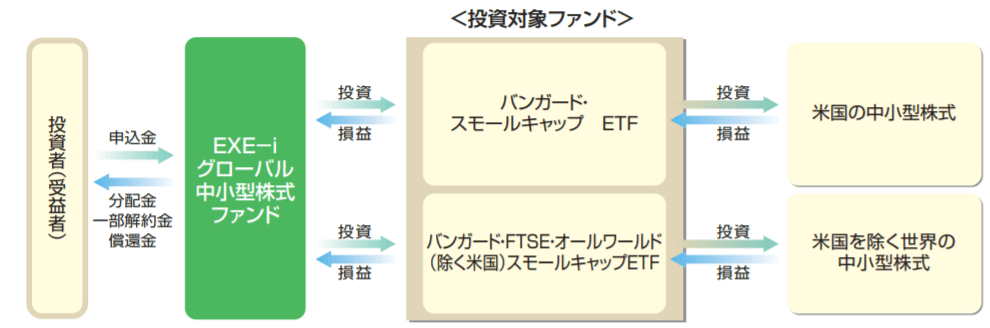

EXE-i グローバル中小型株式ファンドは、ファンド・オブ・ファンズ方式で世界の中小型株式に投資をします。

実質は、米国の中小型株式に投資するために、バンガード・スモールキャップ ETFを、米国を除く世界の中小型株式に投資するために、バンガード・FTSE・オールワールド・スモールキャップETFに投資をします。

※引用:交付目論見書

純資産総額は?

続いて、EXE-i グローバル中小型株式ファンドの純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。インデックスファンドの運用において、純資産総額というのも見るべきポイントです。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができず、インデックスから乖離してしまうリスクがあります。また純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性があります。

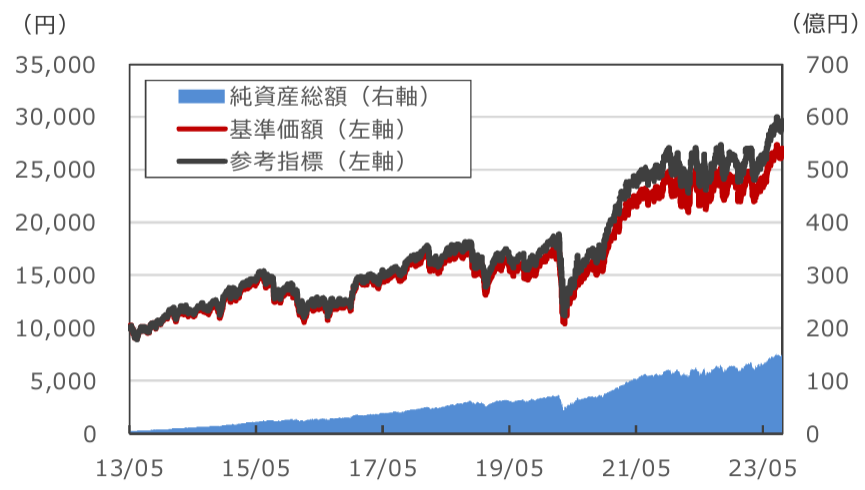

EXE-i グローバル中小型株式ファンドは下図のように2013年の新規設定以来、着実に純資産総額を伸ばしており、現在の純資産総額は約150億円となっています。

ファンドの規模としては全く問題ありません。類似のインデックスファンドもありませんので、今後まだまだ伸びそうです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

インデックスファンドにおいて、実質コストというのは何よりも重要な項目です。

FTSEグローバル スモール・キャップ インデックス連動型のファンドは現在、他にありませんのでライバルはいませんが、今後同じベンチマークのインデックスファンドが設定されると、実質コストの部分で良し悪しを決めることになります。

EXE-i グローバル中小型株式ファンドの実質コストは約0.277%となっており、十分低水準のコストとなっています。

| 購入時手数料 | 0 |

| 信託報酬 | 0.253(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.277%(概算値) |

※引用:最新運用報告書

類似ファンドの信託報酬比較

EXE-i グローバル中小型株式ファンドには類似のファンドがないと先ほど説明しました。

ただ、多くの方が、投資をする際に全世界の株式に分散投資ができるeMAXIS Slim 全世界株式や楽天・全世界インデックスファンドと比べてどうなのかという点は気になっていると思います。

比較をしてみると、EXE-i グローバル中小型株式ファンドがコスト面ではかなり割高となっていることがわかります。ファンド・オブ・ファンズで投資をしているのが、大きな要因です。とは言っても、ファンド全体からみれば、かなり割安な水準ではあります。

| 信託報酬(税込) | |

| EXE-i グローバル中小型株式ファンド | 0.253% |

| 楽天・全世界株式インデックス・ファンド | 0.132% |

| eMAXIS Slim全世界株式(オール・カントリー) | 0.05775% |

※2023年10月時点

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

EXE-i グローバル中小型株式ファンドの評価分析

基準価額をどう見る?

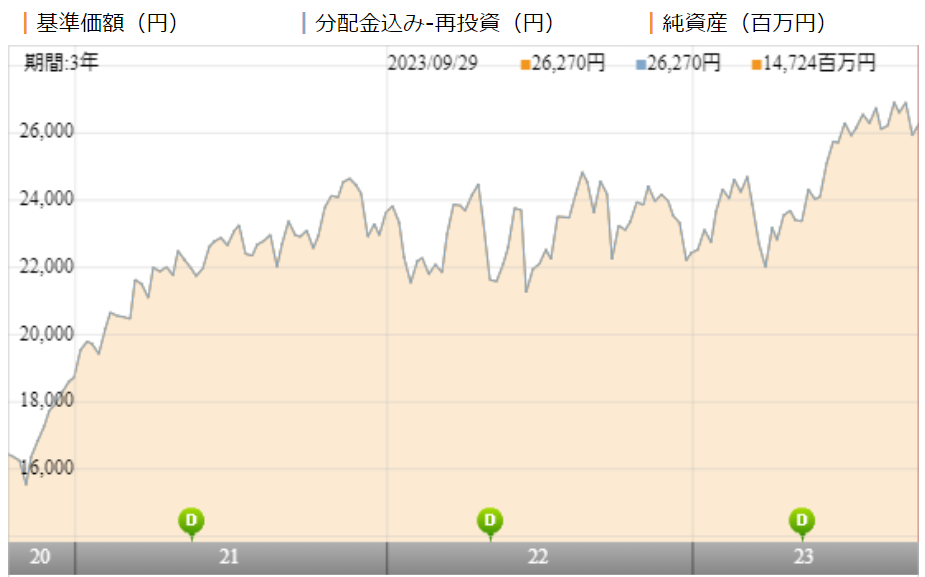

EXE-i グローバル中小型株式ファンドの基準価額は、2021年まで大きく上昇し、2022年以降は横ばいとなっており、2023年も他のファンドと比べると上昇幅は小さくなっています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、EXE-i グローバル中小型株式ファンドの運用実績を見てみましょう。

直近1年間の利回りは13.74%となっています。3年平均、5年平均も9%以上の利回りとなっていますので、インデックスファンドとしては十分な利回りと言えるでしょう。

ただ、この段階で投資判断するのは時期尚早です。他のファンドと比較をした上で投資するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +13.74% |

| 3年 | +19.04% |

| 5年 | +9.24% |

| 10年 | +10.78% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

EXE-i グローバル中小型株式ファンドは、日本を含む国際株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資すべきですので、同カテゴリー内でのパフォーマンスのランキングを調べました。

平均的な順位なので、悪くないですね。インデックスファンドであれば、これくらいの順位が妥当です。

| 上位●% | |

| 1年 | 60% |

| 3年 | 30% |

| 5年 | 72% |

| 10年 | 40% |

※2023年10月時点

年別のパフォーマンスは?

EXE-i グローバル中小型株式ファンドの年別のパフォーマンスも見てみましょう。

2018年は苦戦しましたが、トータルで見ると、総じてプラスの年が多く、2桁近いプラスの年が多いので、インデックスファンドであれば、十分満足のいく結果となっています。

| 年間利回り | |

| 2023年 | +16.70%(1-9月) |

| 2022年 | ▲6.57% |

| 2021年 | +28.90% |

| 2020年 | +8.58% |

| 2019年 | +23.98% |

| 2018年 | ▲17.41% |

| 2017年 | +16.92% |

| 2016年 | +7.72% |

| 2015年 | ▲1.18% |

| 2014年 | +16.78% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

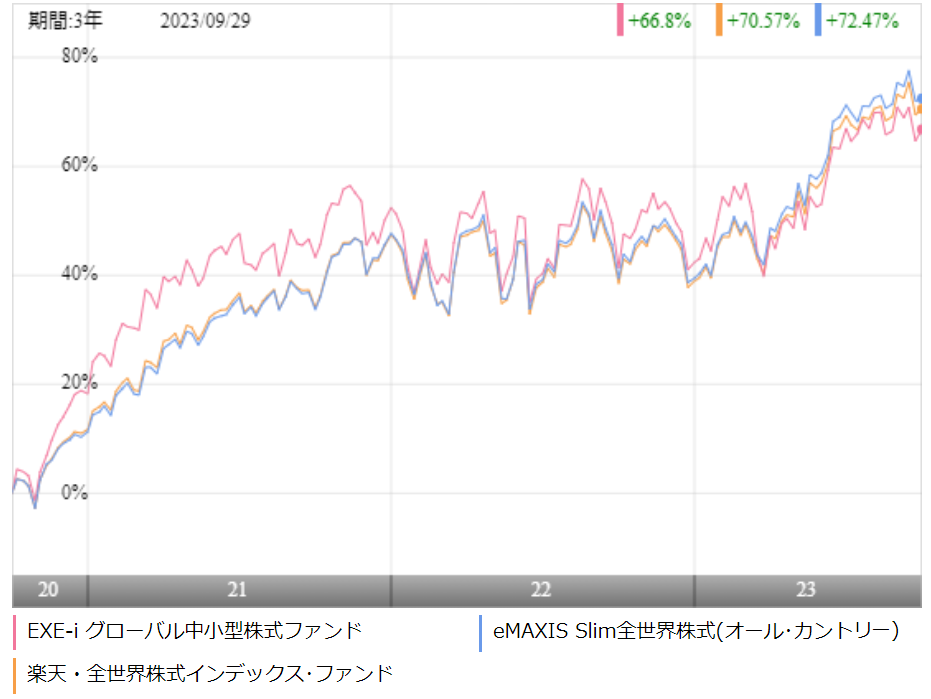

EXE-i グローバル中小型株式ファンドの投資にするのであれば、グローバルに投資ができるインデックスファンドと比較をしておいたほうがよいでしょう。

今回は、グローバル株式に投資できるインデックスファンドである楽天・全世界株式インデックス・ファンドとeMAXIS Slim 全世界株式(オールカントリー)と比較をしてみました。

※引用:ウエルスアドバイザー

2021年までは、EXE-i グローバル中小型株式ファンドが頭一つ抜け出ていましたが、2022年以降は逆転されており、直近3年間のパフォーマンスでは最下位となっています。

大きな差ではありませんが、あえて高いコストのEXE-i グローバル中小型株式ファンドを選択する理由がなくなりますね。

| EXE-i グロ中小型 | slim オールカントリー | |

| 1年 | +13.74% | +19.84% |

| 3年 | +19.04% | +19.63% |

| 5年 | +9.24% | - |

| 10年 | +10.78% | - |

※2023年10月時点

アクティブファンドとの利回り比較

インデックスファンドに投資をするのであれば、同じカテゴリーの中でも優秀なアクティブファンドとパフォーマンスを比較してからでも遅くはありません。

今回は、全世界の株式に分散投資ができて、アクティブ運用しているグローバル・ハイオクリティ成長株式ファンド『未来の世界』とパフォーマンスを比較してみます。

※引用:ウエルスアドバイザー

直近3年間においては、EXE-i グローバル中小型株式ファンドが圧倒しています。

しかし、より長期の5年平均利回りで見ると、未来の世界のほうが上回っていますので、価格変動は大きくても長期保有できる自信がある人は、未来の世界を選択しても構いません。

| EXE-i グロ中小型 | G・ハイクオリティ | |

| 1年 | +13.74% | +30.91% |

| 3年 | +19.04% | +6.36% |

| 5年 | +9.24% | +12.42% |

| 10年 | +10.78% | - |

※2023年10月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

下に、ファンド設定来の最大下落率を期間別に集計したものを載せます。

EXE-i グローバル中小型株式ファンドは2020年1月~3月で最大29.75%も下落しました。

| 期間 | 下落率 |

| 1カ月 | ▲22.05% |

| 3カ月 | ▲29.75% |

| 6カ月 | ▲22.00% |

| 12カ月 | ▲23.82% |

※2023年10月時点

コロナショック時は、急回復したのでよかったのですが、30%台の下落は今後もあることを念頭において投資をするようにしてください。

一番、最悪なのは、大きく下落しているときに売却してしまうことです。長期で保有をすれば、基本は回復してきますので、我慢して保有できるだけの精神力を身に付けていきましょう。

評判はどう?

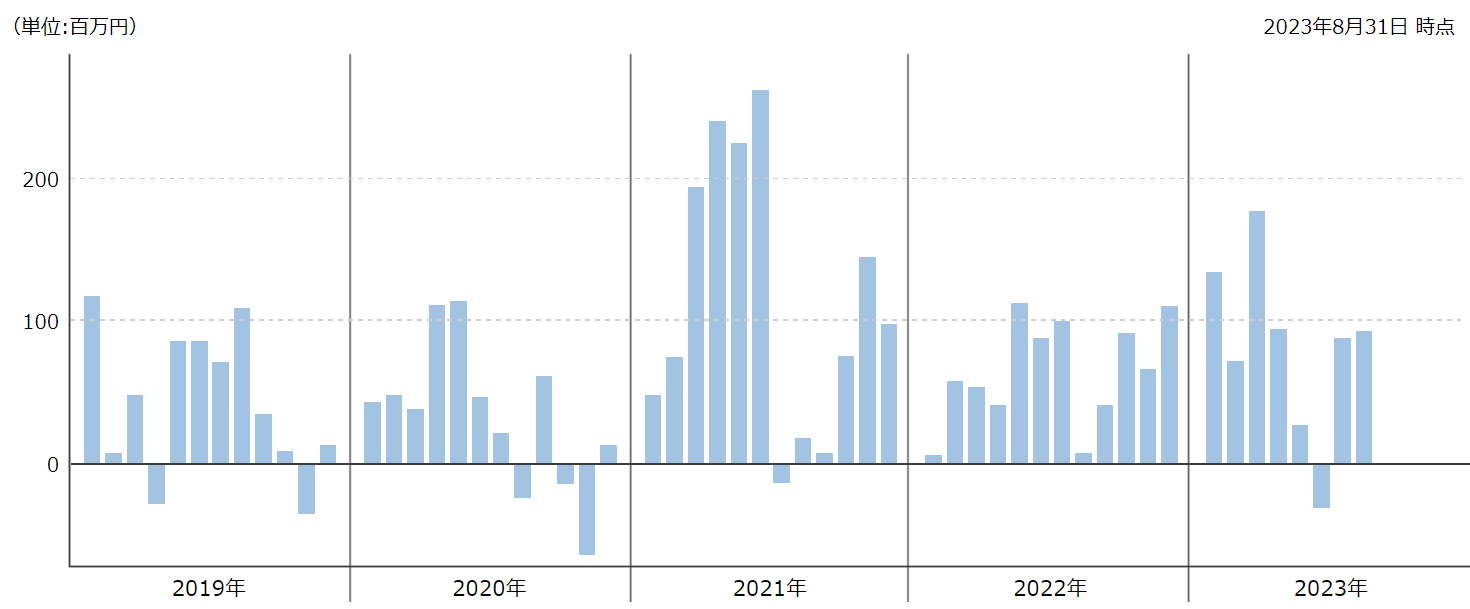

続いて、EXE-i グローバル中小型株式ファンドの評判を見ていきたいと思います。ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

EXE-i グローバル中小型株式ファンドは2013年の新規設定以来、ほぼ毎月資金が流入しており、人気のファンドとなっています。同類のファンドがないというのもひとつ大きなポイントですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

EXE-i グローバル中小型株式ファンドのNISAとiDeCoの対応状況を確認しておきましょう。

NISAもiDeCoも対応していますので、もし購入をするのであれば、これらを使わない手はないですね。

| NISA | iDeCo |

| 〇 | SBI証券(セレクトプラン) |

※2023年10月時点

EXE-i グローバル中小型株式ファンドの評価まとめと今後の見通し

EXE-i グローバル中小型株式ファンドは今まで投資家が投資をしたいと思ってもできていなかった世界の中小型株式にだけ絞って投資ができるインデックスファンドです。

たいていの人は、楽天・バンガード・世界株ファンドのように大型株~小型株まで含んだ全世界の7000銘柄以上に分散投資ができるファンドを好みます。しかし、中には、リスクを取って、中小型株に投資をし、大きなリターンを狙いたいという人もいると思います。

そうなったときに、EXE-i グローバル中小型株式ファンドが出るまでは、高コストのアクティブファンドに投資するか、もしくは、海外ETFを利用するしかありませんでした。

海外ETFは購入したことがある人はわかりますが、購入手数料が高い、定期買付が面倒など、色々と手間がかかるため、まだあまり浸透していません。

そういう意味では、世界中の中小型株に絞って投資ができるインデックスファンドというのは、このファンドのみであり、とても魅力的だと思います。

ただ、もう少しパフォーマンスが奮ってくれないと今のままでは、eMAXIS Slim 全世界株式や楽天・バンガード・全世界株式インデックスファンドに投資をするほうが良いと判断せざるを得ません。

もしくは、もう少し積極的な運用を考えるのであれば、全世界の株式に投資ができるアクティブファンドも選択肢の1つとして検討する余地があると思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点