三菱UFJ国際から新しくつみたて8資産均等バランスファンドが登場しました。コロナショックで多くのファンドがの基準価額が大暴落して、資金流出が続く中、つみたて系のファンドは着実に純資産を増やしています。

今日は、その中でもとても人気の高いつみたて8資産均等バランスについて徹底分析していきます。

「つみたて8資産均等バランスって投資対象としてどうなの?」

「つみたて8資産均等バランスって持ってて大丈夫なの?」

「つみたて8資産均等バランスより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

つみたて8資産均等バランスの基本情報

投資対象は?

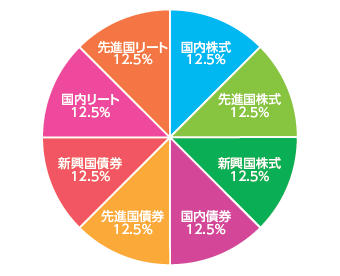

つみたて8資産均等バランスの投資対象は日本を含む世界各国の株式、公社債およびリートです。国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内リート、先進国リートの8つの資産に均等分配していきます。

※引用:交付目論見書

そして、この8資産それぞれがインデックスファンドに投資をしていきます。具体的にどこに投資をしているのかは下図をご覧ください。

※引用:交付目論見書

バランスファンドは初心者向きなんて言う人もいますが、8つのインデックスファンドに投資をする時点で、何に投資をしているのかよくわからなくなる人がほとんどだと思います。

そうすると、結局あとは放置することになるので、投資の地力がつきません。ですので、私は投資初心者の方はバランスファンドはやめておいたほうがよいと思っています。

eMAIXS Slim バランス(8資産均等型)との違いは?

ある程度インデックスファンドに詳しい人であれば、「あれ?三菱UFJ国際と言えば、eMAXIS Slim バランス8資産均等型があったような・・・」と思うかもしれません。

そう思ったあなたはさすがです。

つみたて8資産均等バランスはeMAXIS Slimバランス8資産均等型と中身は同じファンドになります。違うのは、コストと販売会社ですね。

eMAXIS Slimバランス8資産均等型は基本、ネット証券で販売されています。一方で、つみたて8資産均等バランスは地方銀行が名前を連ねています。

純資産総額は?

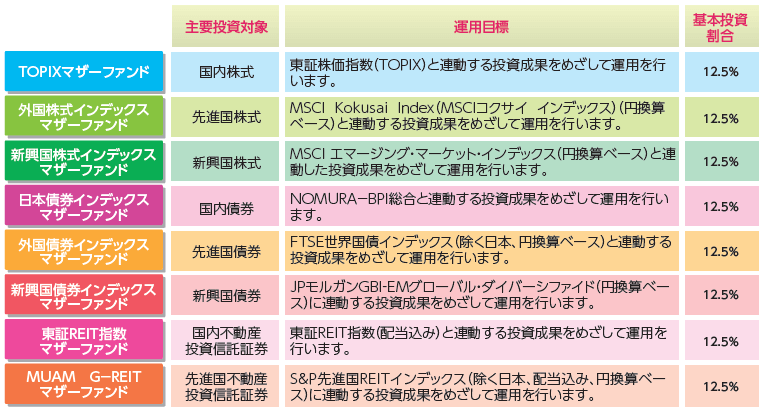

続いて、つみたて8資産均等バランス の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、コストが嵩みます。

また純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

つみたて8資産均等バランスの純資産総額は、すでに1,000億円を突破しました。きれいな右肩上がりの曲線を描いているのは、毎月の積立額が純資産に反映されていくからですね。

純資産が増えることにより、来期以降は実質コストも下がっていきそうです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

つみたて8資産均等バランスの実質コストは0.29%となっており、バランスファンドの中でもかなり割安です。つみたて資金は毎月着実に流入していますので、今後も純資産は増加し、コストはさらに安くなると思います。

| 購入時手数料 | 0 |

| 信託報酬 | 0.242%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.29%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

つみたて8資産均等バランスの評価分析

基準価額をどう見る?

つみたて8資産均等バランスの基準価額は、2022年は停滞していましたが、2023年以降、また大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、つみたて8資産均等バランスの運用実績を見てみましょう。

直近1年間の利回りは11.39%と、3年平均、5年平均利回りも6%以上ありますので、バランスファンドとしては申し分ない利回りにも思えますが、他のファンドとパフォーマンスを比較してから投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +11.39% |

| 3年 | +10.03% |

| 5年 | +6.21% |

| 10年 | - |

※2023年10月時点

同カテゴリー内での利回りランキングは?

つみたて8資産均等バランスは、株式・REITの組入比率が50%~75%未満のバランスカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

つみたて8資産均等バランスは上位40%内に入っており、インデックスファンドとしては十分な成果を残しています。

| 上位●% | |

| 1年 | 53% |

| 3年 | 38% |

| 5年 | 33% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

つみたて8資産均等バランスの年別の運用パフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

バランスファンドと聞くと、運用もかなり安定的なイメージがありますが、実際はマイナスの年もあれば、10%以上のプラスが出る年もあります。

| 年間利回り | |

| 2023年 | +11.98%(1-9月) |

| 2022年 | ▲4.77% |

| 2021年 | +15.89% |

| 2020年 | +0.80% |

| 2019年 | +16.22% |

| 2018年 | ▲6.72% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略類似ファンドとのパフォーマンスの差は?

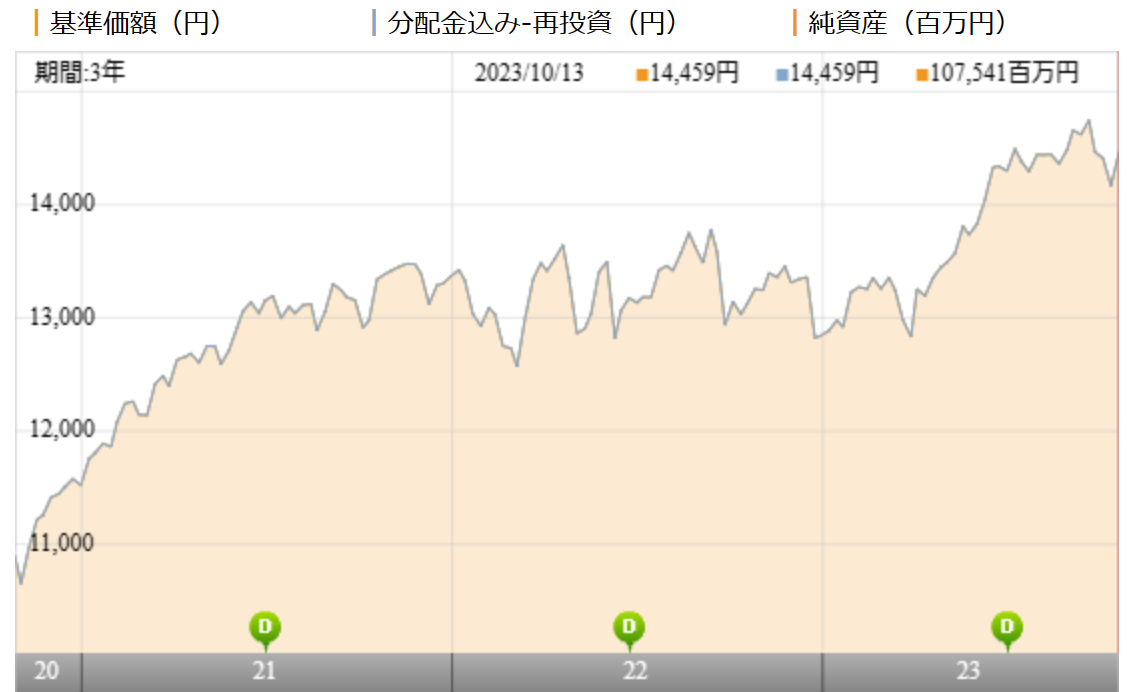

つみたて8資産均等型バランスへの投資を検討しているのであれば、それ以外の8資産バランスファンドとパフォーマンスを比較してから投資をしても遅くはありません。

そこで、今回は三菱UFJ国際投信が設定している、eMAXIS Slimバランス8資産均等型と大和アセットのiFree 8資産バランスと比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、iFree 8資産バランスファンドだけ頭一つ抜け出ています。これは組入れている新興国株と新興国債券のファンドが他の2ファンドと違うことによる影響です。

アクティブファンドとのパフォーマンス比較

つみたて8資産均等型バランスへの投資を検討している方は手堅く資産を増やしたいという思いが強いと思います。

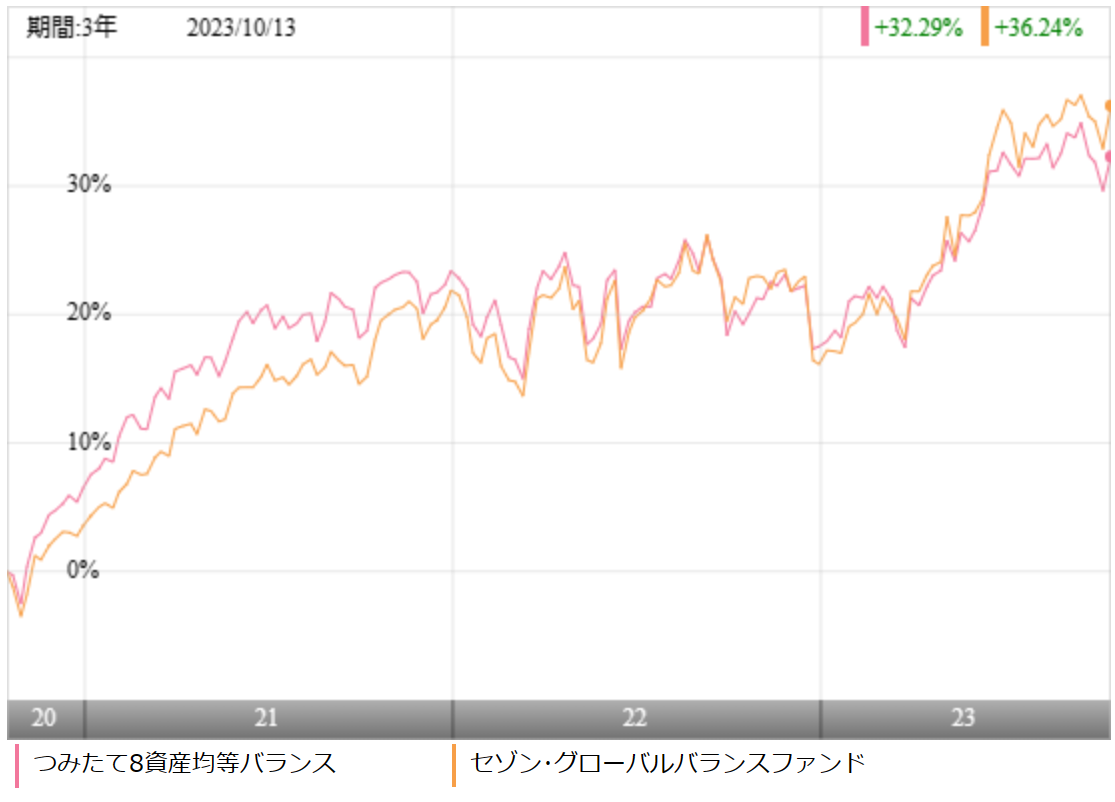

そこで、組入れ比率は違いますが、非常に人気の高いバランスファンドであるセゾン投信のセゾン・グローバルバランスとパフォーマンスを比較してみましょう。

※引用:ウエルスアドバイザー

直近3年間では、かなり競っていますが、セゾン・グローバルバランスのほうが勝っています。

セゾン・グローバルバランスはREITが組み入れられていないので、その差がパフォーマンスとなっていますが、より長期のパフォーマンスを見ても、同じ結果ですので、RIETはポートフォリオに組み入れなくてもいいかもしれませんね。

| つみたて8資産バランス | セゾン・グロバラ | |

| 1年 | +11.39% | +12.97% |

| 3年 | +10.03% | +11.05% |

| 5年 | +6.21% | +7.80% |

| 10年 | - | +7.51% |

※2023年10月時点

最大下落率は?

つみたて8資産均等型バランスに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでつみたて8資産均等型バランスの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲12.40% |

| 3カ月 | ▲16.47% |

| 6カ月 | ▲12.18% |

| 12カ月 | ▲9.87% |

※2023年10月時点

つみたて8資産均等型バランスの最大下落率は2020年1~3月の3カ月間で最大▲16.47%となっています。

まだ運用期間が短いので、そこまで大きな下落は経験していませんが、万が一急落が来ても、焦って売却しなようにしてください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

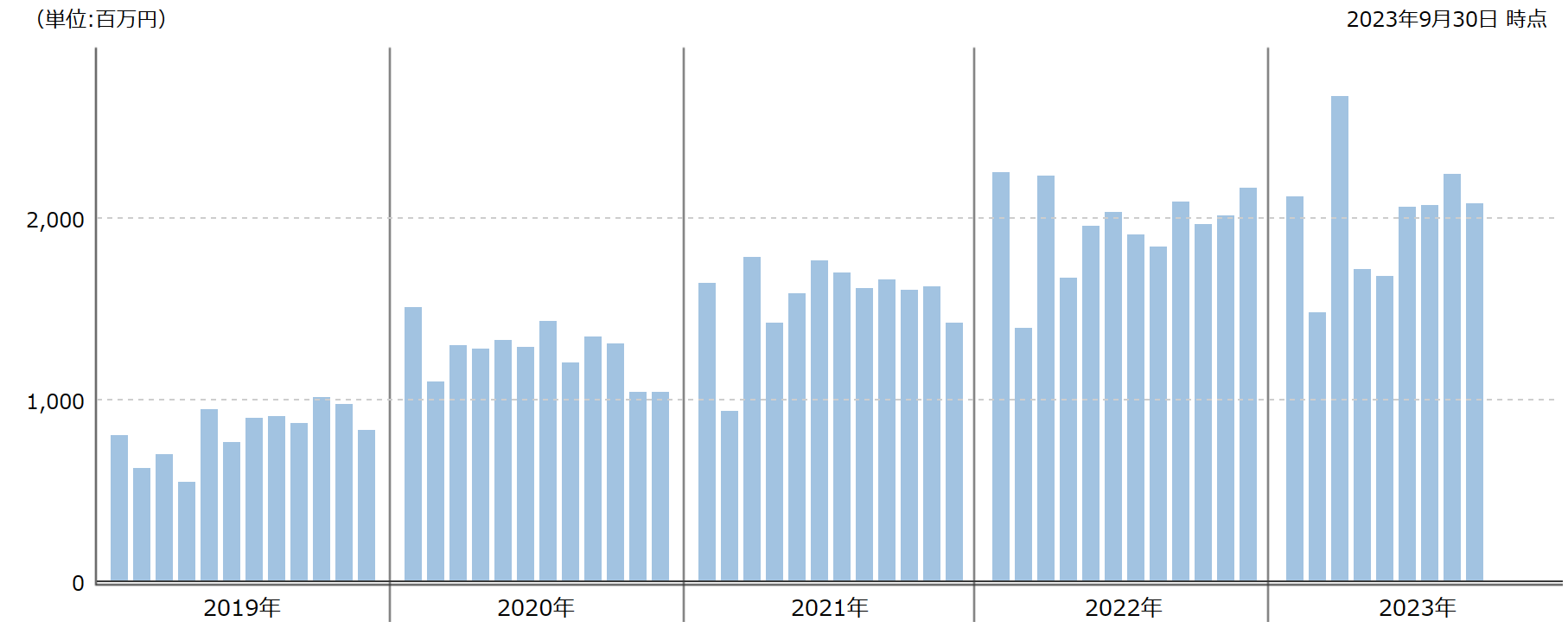

つみたて8資産均等バランスの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけつみたて8資産均等バランスを購入している人が多いということなので、評判がよくなっているということです。

つみたて8資産均等バランス は、つみたてNISAの始まりと同時に人気が爆発しており、毎月資金が流入しています。それだけ評判がよいということですね。

※引用:ウエルスアドバイザー

つみたて8資産均等バランスの評価まとめと今後のまとめ

いかがでしょうか?

10年以上続いているバランスファンドでも1桁前半の利回りは確保できているので、同程度の利回りは期待できると思います。ただ、何度も言いますが、私個人としては、バランスファンドに魅力があるとは思えません。

バランス型ファンドの本当のデメリット。なぜ私はおすすめしないのか

内容もよく調べず、よくわらかないまま投資するようなスタンスでは、いつか必ず大きな失敗をしてしまいます。

つみたて8資産均等バランスに投資を検討しているのであれば、最低でも8本のインデックスファンドについて、それぞれがどのような動きをしているのか等、自分で調べることは必要でしょう。

また繰り返しになりますが、単純にコストでみれば、eMAXIS Slimバランス(8資産均等型)のほうが優れています。どうしてもということがない限りはネット証券口座を開設して、eMAXSI Slim シリーズを購入することをお勧めします。

そして、コストは高くなりますが、アクティブファンドであれば、よりリスクを抑えつつも、リターンが狙えるファンドがあります。

インデックスファンドだけに絞り込まずにアクティブファンドも幅広く見ていくと、よりあなたに最適なファンドが見つかると思いますよ。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点