インデックスファンドの低コスト競争において、最前線で戦っている大和証券投資信託委託のiFreeシリーズ。

今日は、大和証券投資信託委託のiFree新興国株式インデックスについて徹底的に分析したいと思います。

- iFree新興国株式インデックスって投資対象としてどうなの?

- iFree新興国株式インデックスって持ってて大丈夫なの?

- iFree新興国株式インデックスより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

iFree新興国株式インデックスの基本情報

投資対象は?

投資対象は、新興国の株式とし、FTSE RAFI エマージングインデックス(円換算)に連動する運用成果を目指します。

FTSE RAFI エマージング インデックスとは、FTSE社による基準をクリアした新興国上場株式の中から、4つのファンダメンタル指標(株主資本、キャッシュフロー、売上、配当)に着目し、リサーチ・アフィリエイツ社独自の手法により、上位約400銘柄の選定を行っている指標です。

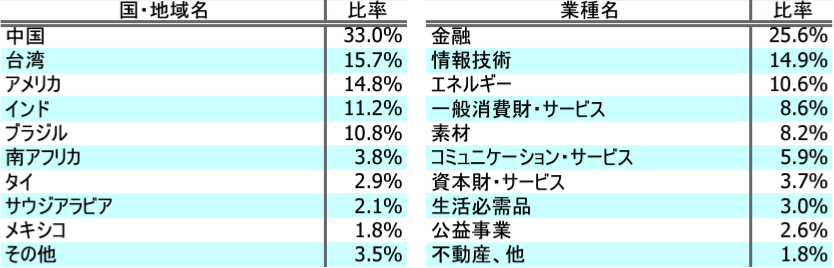

国別の構成比率は以下のようになっており、中国、台湾、アメリカの比率が高くなっています。業種別で見ると、金融・情報技術の比率が高いです。

※引用:マンスリーレポート

純資産総額は?

続いて、iFree新興国株式インデックスの純資産総額はどうなっているか見ていきます。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。インデックスファンドの運用において、純資産総額というのも見るべきポイントです。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

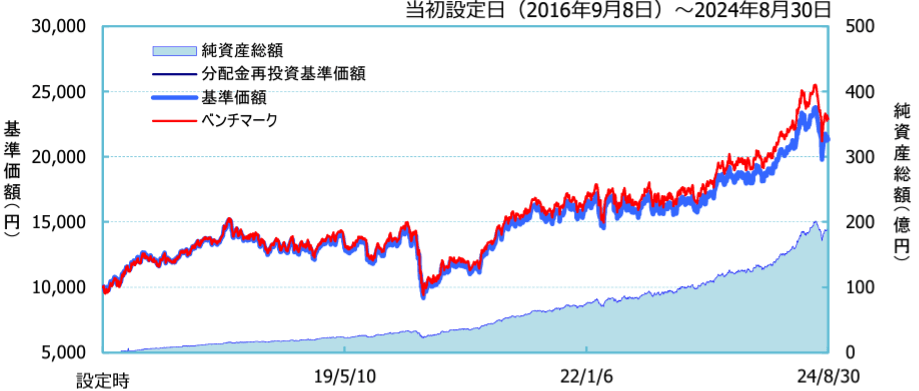

iFree新興国株式インデックスは下図のように2016年の新規設定以来、純資産総額を伸ばしており、現在の純資産総額は約187億円となっています。

ファンドの規模としては100億円を超えてきているので、もう心配はないでしょう。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

インデックスファンドにおいて、実質コストというのは何よりも重要な項目です。

FTSE RAFI エマージング インデックス連動型のファンドは運用会社各社が作っていますが、運用リターンはFTSE RAFIエマージング インデックスに連動するため、どこも差がつきません。そうすると、実質コストの部分で良し悪しを決めることになるわけです。

iFree新興国株式インデックスの実質コストは0.853%となっており、信託報酬の2.3倍くらいになっています。新興国系の株式ファンドはやはり実質コストが高くなりがちで、よくないですね。

| 購入時手数料 | 0 |

| 信託報酬 | 0.374%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.853%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

iFree新興国株式インデックスの独自評価と分析

基準価額をどう見る?

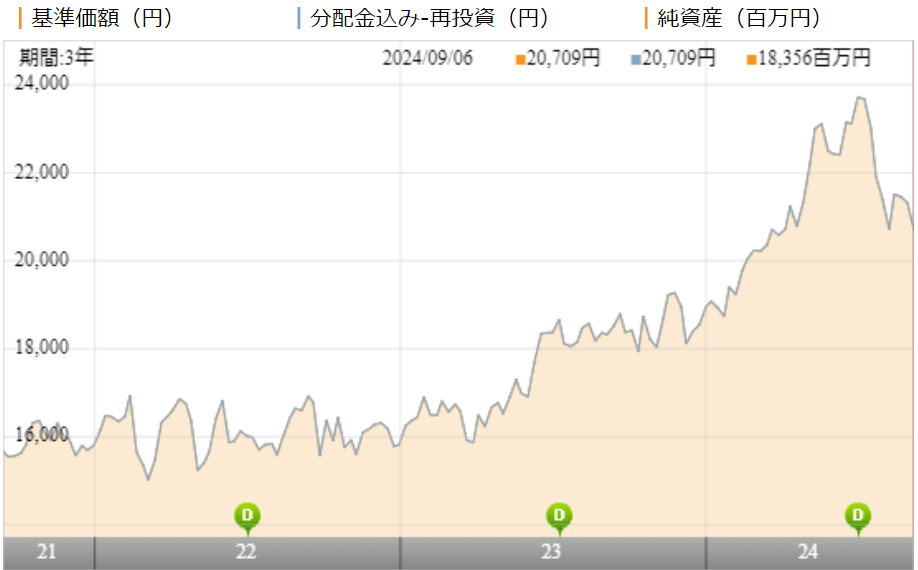

iFree新興国株式インデックスの基準価額は、2022年は停滞していましたが、2023年、2024年と大きく上昇を続けています。

※引用:ウエルスアドバイザー

利回りはどう?

つづいて、iFree新興国株式インデックスの運用実績を見ていきます。

直近1年間の利回りは14.70%となっています。3年平均利回りも約11%ですので、悪くなさそうです。

ただし、この利回りだけをみてパフォーマンスの判断をするのは時期尚早です。しっかりと他のファンドとパフォーマンスを比較したうえで投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +14.70% |

| 3年 | +11.11% |

| 5年 | +12.17% |

| 10年 | - |

※2024年9月時点

同カテゴリー内での利回りランキングは?

iFree新興国株式インデックスは新興国株式(複数国)カテゴリーに属しています。

同じカテゴリー内でのパフォーマンスのランキングを見ることで、ファンドの利回りを見るだけではわからなかったことが見えてくるので、おすすめです。

全期間を通じて平均利回りは上位20%に入っており、かなり優秀です。

インデックスファンドでこのランキングなのであれば、十分と言えますね。

| 上位●% | |

| 1年 | 16% |

| 3年 | 13% |

| 5年 | 13% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

つづいてiFree新興国株式インデックスの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2桁のプラスを出しては、翌年に2桁のマイナスを出しており、これでは投資家も安心して投資をすることができません。

平均するとプラスの利回りで運用ができていますが、毎年プラスの運用ではなく、マイナスの年もありながら、平均するとプラスという運用スタイルなので、その点は理解した上で投資をするようにしてください。

| 年間利回り | |

| 2024年 | +20.90%(1-6月) |

| 2023年 | +19.75% |

| 2022年 | ▲0.45% |

| 2021年 | +20.29% |

| 2020年 | ▲7.80% |

| 2019年 | +16.23% |

| 2018年 | ▲11.57% |

| 2017年 | +20.55% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの比較

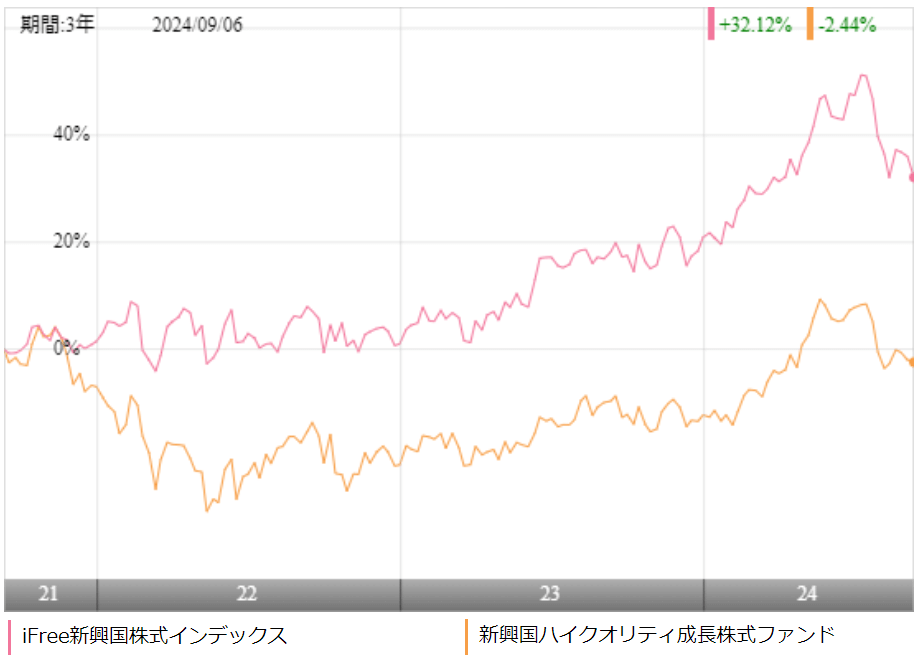

iFree新興国株式インデックスへの投資を検討するのであれば、他のインデックスファンドとパフォーマンスを比較してから投資をしても遅くはありません。

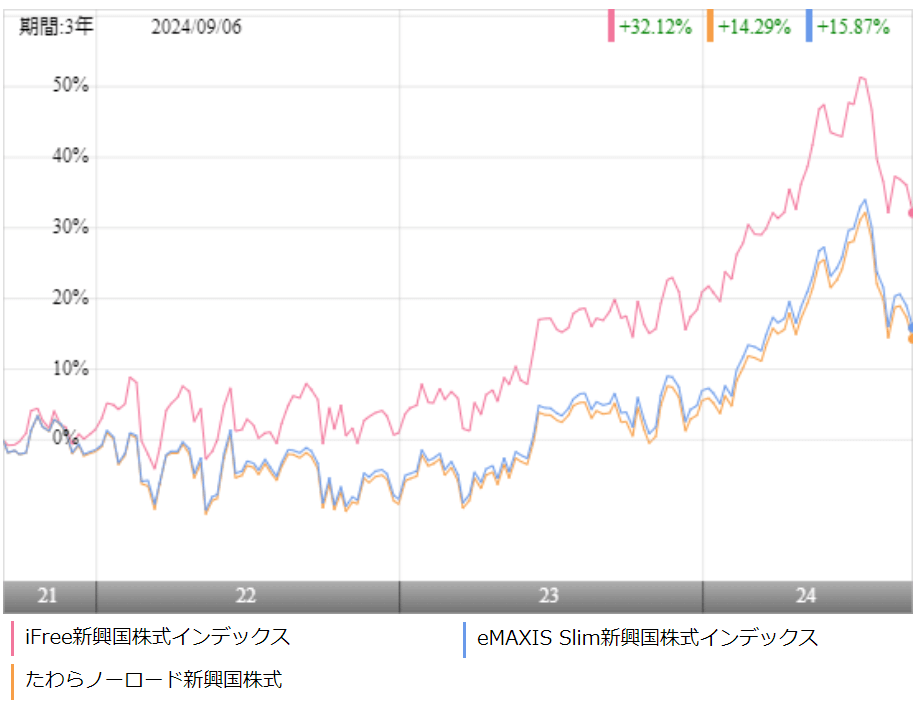

iFree新興国株式インデックスと同じように、新興国株式に分散投資ができるインデックスファンドである、eMAXIS Slim新興国株式インデックスとたわらノーロード新興国株式と比較しました。

※引用:ウエルスアドバイザー

直近3年間では、iFree新興国株式インデックスが大きく差をつけています。

同じインデックスファンドなのになぜここまでパフォーマンスに差が出るのかというと、ベンチマークとしている指数が異なるからですね。

iFree新興国株式インデックスでは、FTSE RAFI エマージングインデックス(円換算)を参照しており、他の2ファンドでは、MSCIエマージング・マーケット・インデックス(円換算)を参照しています。

ここまで差がつくと、どの指数を選ぶのかも思った以上に重要であることがわかりますね。

アクティブファンドとの比較

新興国株式のインデックスファンドに投資をするのであれば、アクティブファンドとパフォーマンスを比較してからでも、遅くありません。

今回は、新興国株式ファンドの中でも純資産の大きい新興国ハイクオリティ成長株ファンド(未来の世界(新興国))と比較をしました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、iFree新興国株式インデックスが大きく差をつけています。わざわざ高いコストを支払ってまで、アクティブファンドに投資をするメリットがないですね。

新興国株式に投資をするなら、無難にiFree新興国株式インデックスでいいです。

| ifree新興国株式 | 未来の世界(新興国) | |

| 1年 | +14.70% | +8.39% |

| 3年 | +11.11% | ▲0.07% |

| 5年 | +12.17% | +9.81% |

| 10年 | - | - |

※2024年9月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点です。

もちろん標準偏差である程度計算することもできますが、やはり実際にどれくらい下落したことがあるのか把握したほうがイメージが湧きます。

下記に、ファンド設定来の最大下落率を期間別に集計したものを載せます。

| 期間 | 下落率 |

| 1カ月 | ▲23.08% |

| 3カ月 | ▲31.95% |

| 6カ月 | ▲22.92% |

| 12カ月 | ▲27.08% |

※2024年9月時点

iFree新興国株式インデックスの最大下落幅は、2020年1月~3月の31.95%となっています。新興国株ならこれくらいの下落は当然と思ったほうがいいですね。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

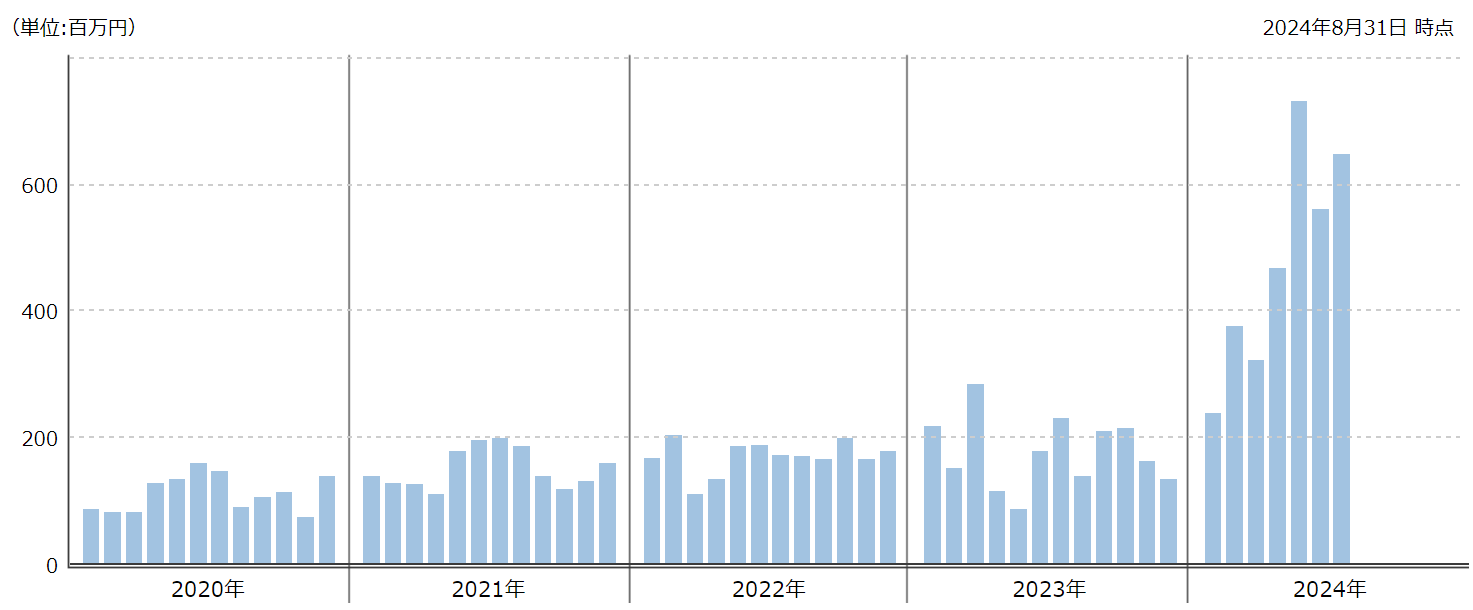

評判はどう?

続いて、iFree新興国株式インデックスの評判を見ていきます。

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

iFree新興国株式インデックスは2020年以降もほとんど毎月資金流入超過となっており、かつ2024年になると流入超過額が増えていることから、新NISA効果で人気が出てきていることがわかります。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

iFree新興国株式インデックスはNISAでもDeCoでも取り扱いがありますので、投資をする場合は、積極的に活用していきましょう。

| NISA | iDeCo |

| 〇 | ソニー銀行、auアセットマネジメント、松井証券、鹿児島銀行、マネックス証券、SBI証券(セレクトプラン)、滋賀銀行 |

※2024年9月時点

iFree新興国株式インデックスの個人的評価まとめと今後の見通し

今回、iFree新興国株式インデックスのベンチマークとなっているFTSE RAFI エマージング インデックスはスマート・ベータ指数といって、一般的なベンチマークより高い収益を狙うために売買頻度を高めています。

そのため、通常のインデックスファンドよりもコストが高くなりがちですが、高いリターンも期待できます。

直近数年は、スマート・ベータ指数を使ったiFree 新興国株式インデックスの運用がかなりうまく行っていますね。

新興国株式を検討している人は、全世界に分散投資をしたいからという人が多いと思いますが、パフォーマンスだけで見ると、先進国株式のほうがかなり優位にたっています。

また先進国株式に投資をするだけでも十分分散効果はありますので、新興国株式投資をするべきなのかという点は一度考えてみても良いと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点