国内には6000本以上の投資信託がありますが、その中でもとにかく様々なアセットクラスに分散投資をしているのがピクテ・マルチアセット・アロケーションファンド『愛称:クアトロ』です。

今日は、このピクテ クアトロについて私の独自目線で徹底分析していきます。

「ピクテ クアトロって投資対象としてどうなの?」

「ピクテ クアトロって持ってて大丈夫なの?」

「ピクテ クアトロより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

ピクテ クアトロの基本情報

投資対象は?

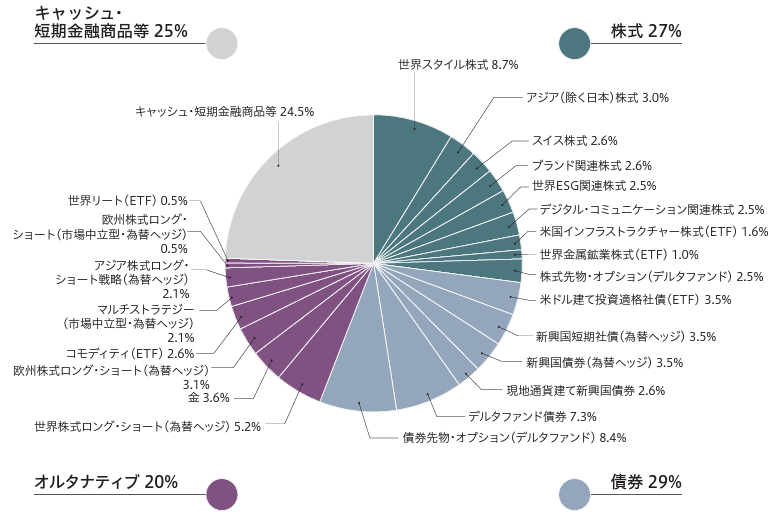

ピクテ クアトロの投資対象は、日本を含む世界の株式、債券及び、デリバティブ取引です。様々なアセットクラスへ分散投資をすることで、下落リスクを抑えつつ、中長期で安定した収益を獲得する運用をしていきます。

ピクテ クアトロの投資対象は以下のようになっており、株式、債券、オルタナティブと分散されているだけでなく、国、テーマなどでさらに細かく分散投資をしている点が特徴です。

ここまで細かく分散投資を行っているファンドというのは、そう多くありません。

分散の極みといえます。

※引用:目論見書

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額が多いほうが、ファンドマネージャーが資金を投資する際に有利であったり、他の投資家の解約の際の影響が小さくなりますので、優れた投資信託と言えます。

一方、投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

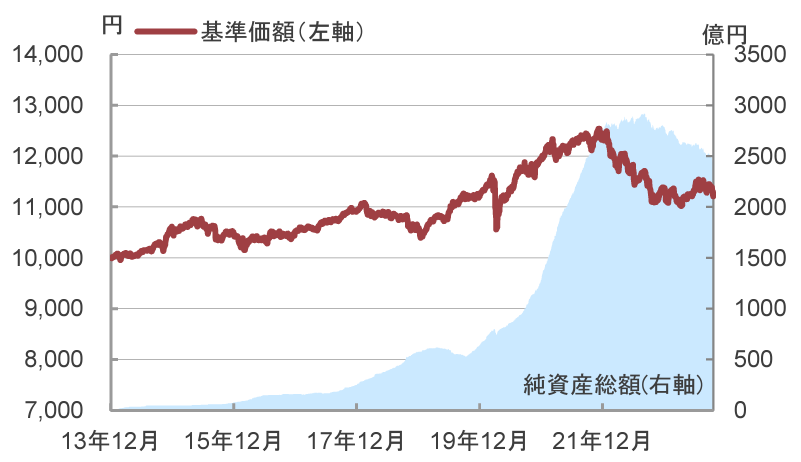

ピクテ クアトロは2019年以降、大きく純資産を増やしており、すでに2420億円を超える規模にまで成長しています。規模としては問題ありませんね。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには株式売買手数料や有価証券取引税、監査費用などが含まれています。

特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ピクテ クアトロの実質コストは1.87%となっています。購入時手数料も4%近く、実質コストも2%近いので、いくら運用が安定しているとはいえ、この手数料は高すぎます。

運用のパフォーマンスが悪くない分、投資資金がこのコストでも投資資金が集まってきていますが、これでパフォーマンスが悪くなれば、間違いなく資金が急速に流出することは間違いない手数料水準です。

| 購入時手数料 | 3.85%※上限 |

| 信託報酬 | 1.1275%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.87%※概算値 |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ピクテ クアトロの評価分析

基準価額をどう見る?

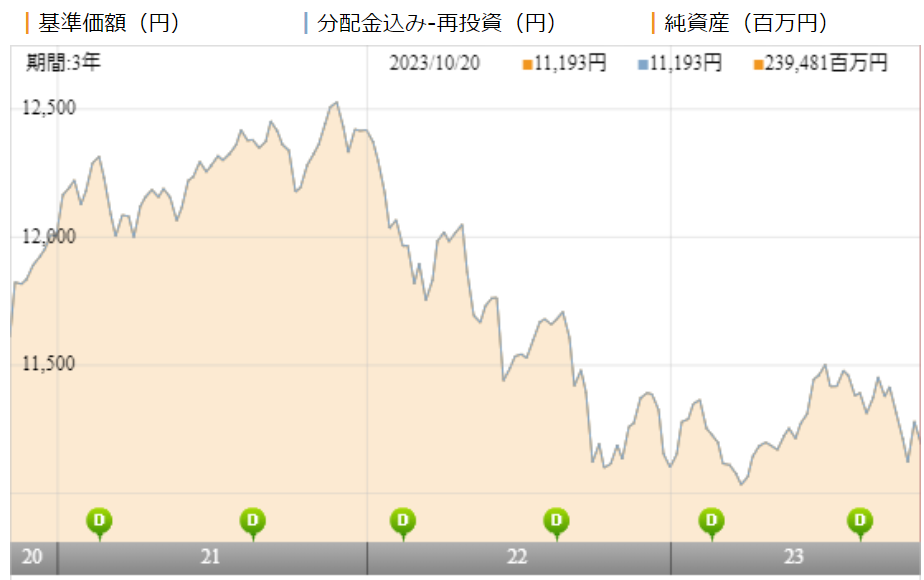

ピクテ クアトロは、2021年以降、大きく下落しており、2023年になってもまったく回復の目途がたっていません。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、ピクテ クアトロの運用利回りを見ていきましょう。

1年利回りは0.81%のプラス、5年平均もわずかにプラスといった程度になっており、運用会社と販売会社だけが儲かっている状況です。かなり悲惨な状況ですね。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +0.81% |

| 3年 | ▲1.47% |

| 5年 | +0.69% |

| 10年 | - |

※2023年10月時点

10年間安定した運用をしている優秀なファンド達も参考にしてみてください。

安定運用した人は見ておきたい。10年間安定運用できているバランスファンドランキング

同カテゴリー内での利回りランキングは?

ピクテ クアトロはバランスファンドの中で、株式・REITの組み入れ比率が合計50%以下の安定成長カテゴリーに属しています。

せっかく投資をするのであれば、同じカテゴリーの中でも優れたパフォーマンスのファンドに投資をしたいものです。

そこで、ピクテ クアトロのランキングを見てみると、3年を除いて平均を上回る順位になっています。あのパフォーマンスでこのランキングとは驚きました。

| 上位●% | |

| 1年 | 48% |

| 3年 | 60% |

| 5年 | 33% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

ピクテ クアトロの年別の運用利回りを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年はマイナスですが、それ以外の年ではプラスの運用ができています。バランスファンドに投資をしている人たちは、安定した運用を求めていると思いますので、これくらいの変動幅で運用ができていると安心ですね。

| 年間利回り | |

| 2023年 | +1.07%(1-9月) |

| 2022年 | ▲10.92% |

| 2021年 | +3.42% |

| 2020年 | +6.30% |

| 2019年 | +8.80% |

| 2018年 | ▲5.12% |

| 2017年 | +4.07% |

| 2016年 | +1.12% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

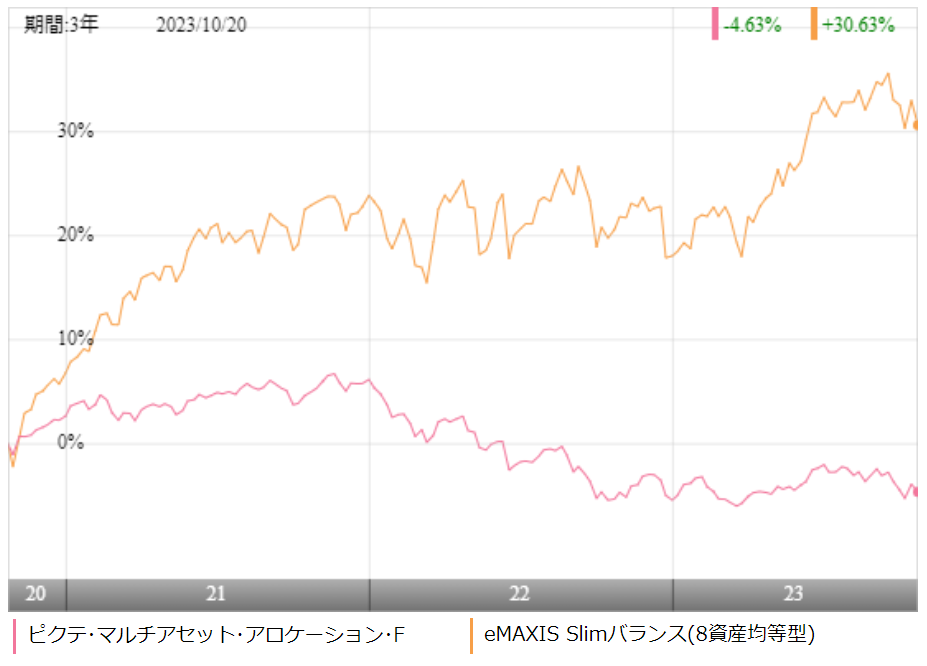

ピクテ クアトロへ投資をするのであれば、より低コストで運用ができるインデックスファンドとパフォーマンスを比較してから投資をしても遅くはありません。

そこで、今回は超低コストで非常に人気の高いeMAXIS Slim バランス(8資産均等型)と比較をしました。

株式・RIETの比率がeMAXIS Slim バランス(8資産均等型)のほうが高いので、同じ条件ではないのですが、参考にはなります。

※引用:ウエルスアドバイザー

ある程度予想はしていましたが、直近3年間では、ほぼ全期間において、eMAXIS Slim バランス(8資産均等型)のほうが株式・RIET比率が高いため、基準価額の変動がかなり大きくなっています。

長期保有を前提に考えるのであれば、eMAXIS Slim バランス(8資産均等型)に投資をしたほうが資産は増えると思いますが、その分、変動幅も大きくなりますので、その変動に耐えられるかが勝負となります。

| ピクテ クアトロ | slim バランス | |

| 1年 | +0.81% | +11.47% |

| 3年 | ▲1.47% | +10.11% |

| 5年 | +0.69% | +6.31% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

ピクテ クアトロへ投資をするのであれば、他のアクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

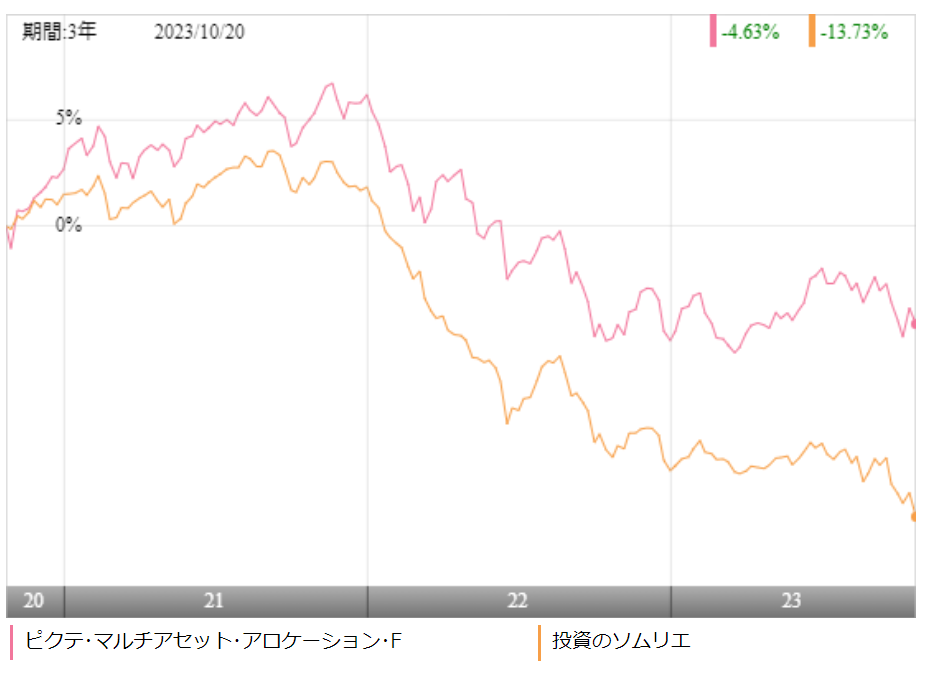

今回は、安定した運用に定評のある投資のソムリエとパフォーマンスを比較してみます。

※引用:ウエルスアドバイザー

どちらも悲惨な運用状況なので、あまり参考になりませんでした。

| ピクテ クアトロ | 投資のソムリエ | |

| 1年 | +0.81% | ▲2.70% |

| 3年 | ▲1.47% | ▲4.49% |

| 5年 | +0.69% | ▲0.91% |

| 10年 | - | +0.76% |

※2023年10月時点

最大下落率は?

投資信託の運用において、一番やってはいけないことは、大きな急落相場で、大きな含み損を抱えたときに、慌てて保有していた投資信託を売却してしまうことです。これをやってしまうと、あなたの運用パフォーマンスは相当悪くなってしまいます。

そこで、事前にピクテ クアトロがどの程度、下落するかを把握しておけば、少しは気持ちに余裕を持てます。

標準偏差からもどの程度、下落する可能性があるのかを計算することはできますが、やはり過去にどの程度下落したことがあるのかを調べると一番イメージがわきます。

ピクテ クアトロの最大下落率を調べてみると、2022年1月~2022年12月の1年間で11%程度となっています。

| 期間 | 下落率 |

| 1カ月 | ▲4.15% |

| 3カ月 | ▲4.00% |

| 6カ月 | ▲7.66% |

| 12カ月 | ▲10.92% |

※2023年10月時点

最大で11%程度の下落で済んでいるのであれば、気持ち的にも余裕をもって保有を続けられそうですね。

評判はどう?それでは、ピクテ クアトロの評判はどうでしょうか?

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

ピクテ クアトロは2019年に資金が流出超過となっている月が続きましたが、それ以外の年では基本的に資金が流入超過となっています。

そこまでパフォーマンスも良いわけではないですが、なぜここまで評判が良かったのか逆に疑問が残ります。

※引用:ウエルスアドバイザー

ピクテ クアトロの今後の見通しと評価まとめ

いかがでしょうか?

株式ほどリターンはなくてもいいから、貯金よりはリターンが欲しいといった投資家にとって、ピクテクアトロのようなファンドは魅力的です。

資産クラス、テーマ、国、など様々な切り口で分散投資をしており、どんな相場が来たとしても負けにくいポートフォリオになっているといえるでしょう。

ただ、直近のパフォーマンスは優れているわけでもなく、やはり購入時手数料がかなり割高である点と、信託報酬も割高ですね。

銀行口座にお金を残しておくよりは、投資をしたほうが間違いなく良いですが、10年以上の期間運用できる資産があるのであれば、より低コストのインデックスファンドに投資をしたほうがあなたの資産が増えることは間違いありません。

もし、ピクテ クアトロに投資をするのだとしたら、定年を迎え、年金生活などが始まっており、あまり積極的にリスクをとるフェーズでない投資家の方が一番対象になるでしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点