ここ数年で非常に注目されているのがインド株式ファンドです。パフォーマンスも非常に好調であることから多くの資金が集まってきています。

今日はその中でも、SBIアセットマネジメントのSBI・UTIインドファンドについて徹底分析していきます。

「SBI・UTIインドファンドって投資対象としてどうなの?」

「SBI・UTIインドファンドって持ってて大丈夫なの?」

「SBI・UTIインドファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

SBI・UTIインドファンドの基本情報

なぜインドが注目されているのか

まず、SBI・UTIインドファンドについて具体的に分析していく前に、なぜ今、インドが注目されているのかを説明します。

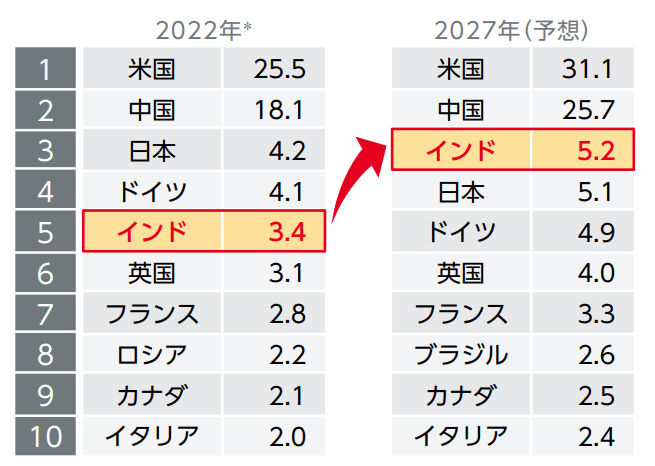

まずインドの名目GDPは2027年には、日本、ドイツを抜き、世界第3位の経済大国になると予想されています。

※引用:販売資料

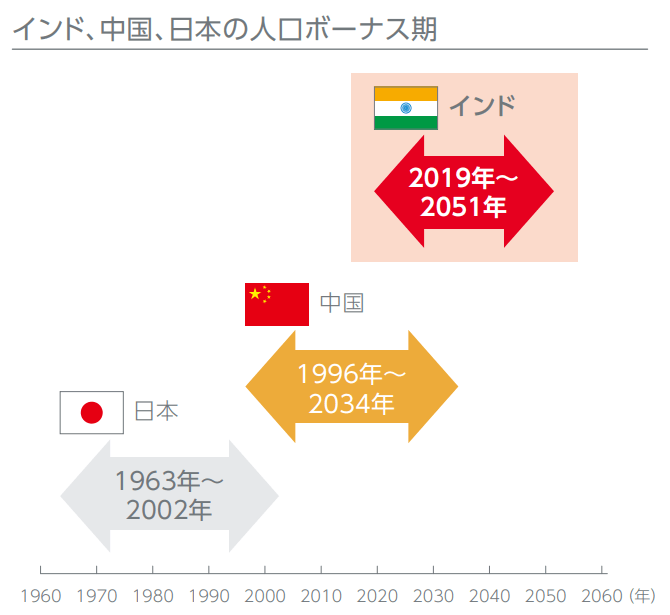

また経済成長には、労働人口の拡大が不可欠ですが、インドでは2050年頃まで豊富な労働力が経済成長を支えると予想されています。

日本や中国も人口ボーナス(15歳~65歳が総人口の3分の2以上を占める)期間に大きく、経済成長してきたことを考えると、インド市場もかなり有望な市場と期待が持てます。

※引用:販売資料

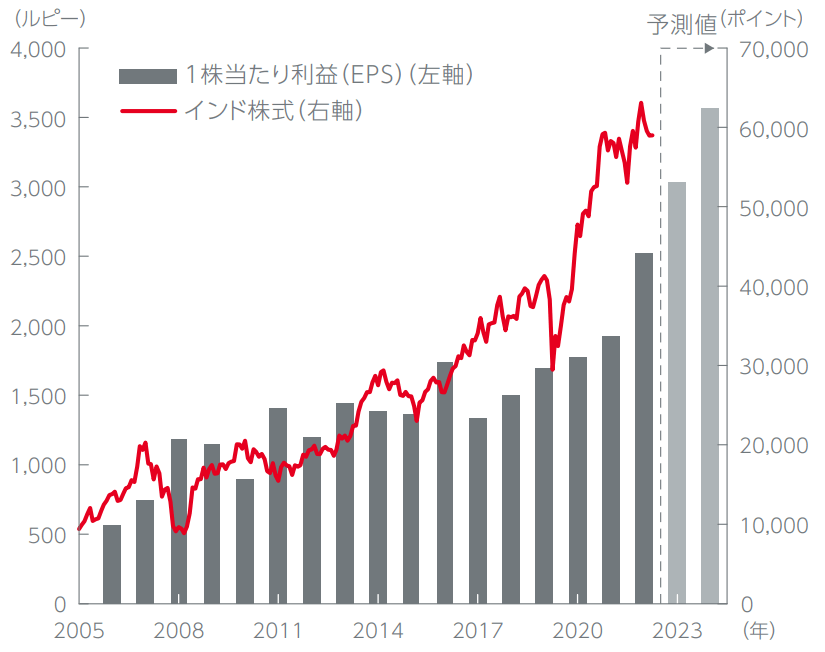

このような将来性から、インド株式の主要な指数であるSENSEX指数も大きく上昇を続けており、今後の成長に更なる期待が持てるというわけです。

※引用:販売資料

投資対象は?

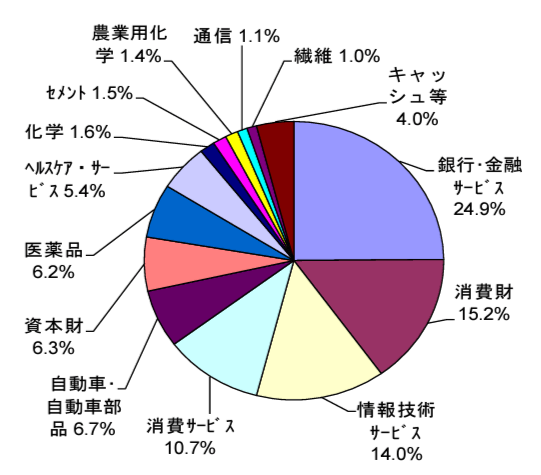

SBI・UTIインドファンドの投資対象は、インドの株式です。ボンベイ証券取引所もしくはナショナル証券取引所に上場している株式に投資を行い、中長期でのリターンを狙っていきます。

業種別の構成比率をいると、銀行・金融サービスの比率が高くなっていますね。

※引用:マンスリーレポート

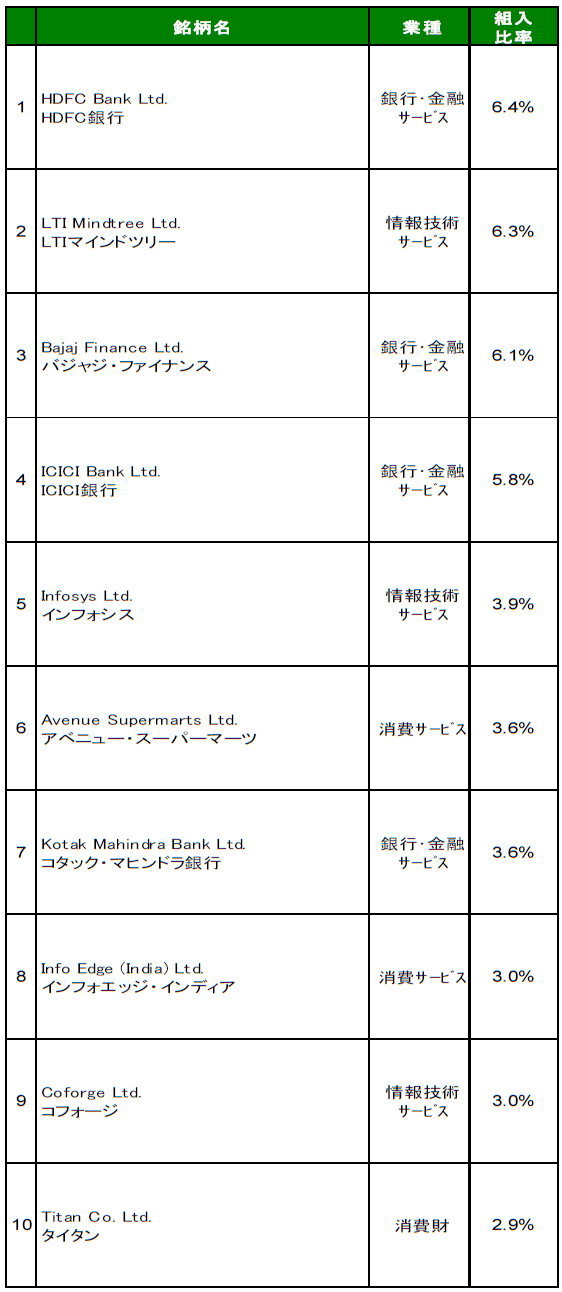

SBI・UTIインドファンドの現在の組入銘柄数は56銘柄で構成されており、組入上位10銘柄は以下のようになっています。

※引用:マンスリーレポート

純資産総額は?

つづいて、SBI・UTIインドファンドの純資産総額を見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

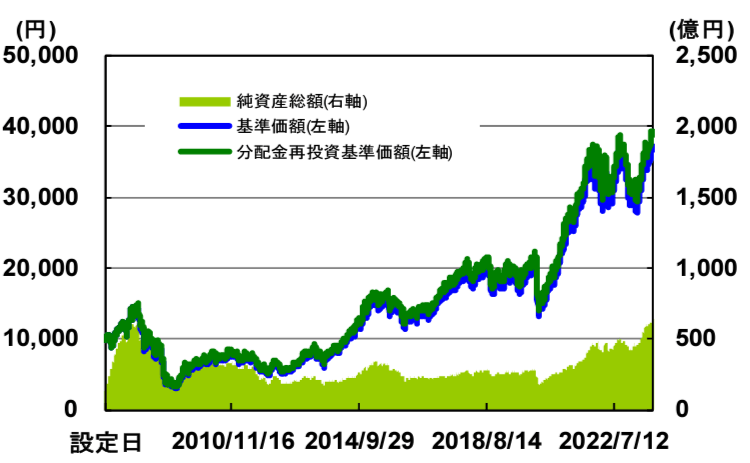

SBI・UTIインドファンドの純資産総額は、現在約639億円です。10年以上運用されていますが、最近になってまた人気が出始めています。規模としては問題ないですね。

※引用:マンスリーレポート

実質コストは?

投資信託を運用する際には、購入時手数料や信託報酬以外にも、実際にはコストがかかっています。具体的には、株式売買手数料や有価証券取引税、印刷費用などが該当します。

これを実質コストと言いますが、実質コストが信託報酬よりもかなり高くなっていることもありますので、必ず事前に確認しておいたほうがよいポイントです。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

SBI・UTIインドファンドの実質コストは1.867%となっており、かなり割高です。何より購入時手数料が3.85%と高くなっているので、いくらパフォーマンスが良かったとしても、このコストではそう簡単に投資できません。

| 購入時手数料 | 3.85%(税込)※上限 |

| 信託報酬 | 1.854%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.867%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

SBI・UTIインドファンドの評価分析

基準価額をどう見る?

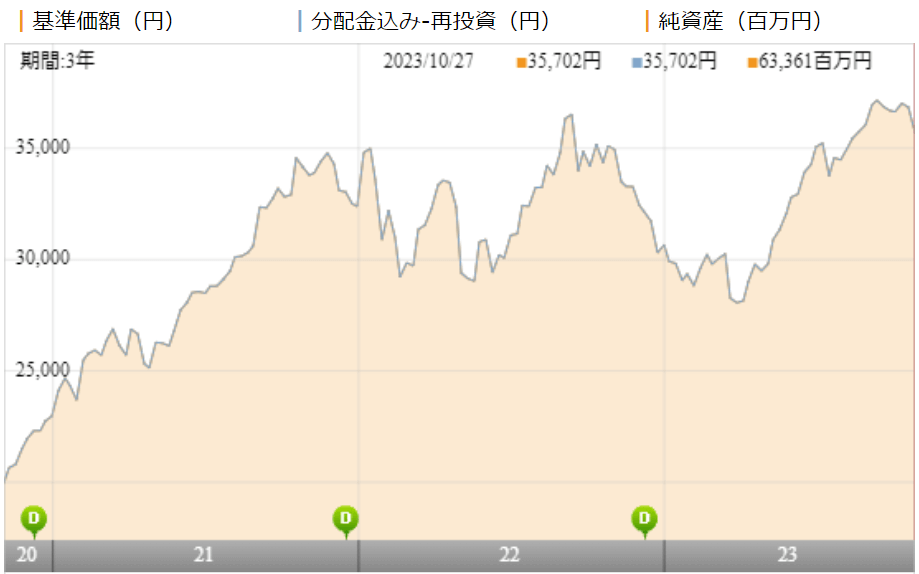

SBI・UTIインドファンドの基準価額を見てみましょう。

2021年は大きく上昇しましたが、2022年、2023年は上下に大きく変動してはいるものの、伸び悩んでいます。

※引用:ウエルスアドバイザー

利回りはどれくらい?

それでは、SBI・UTIインドファンドの運用実績を見ていきます。

直近1年間の利回りは7.92%となっています。長期の運用利回りが15%以上あるので、パフォーマンスはかなり良さそうです。

ただし、この時点で良し悪しを判断するのは時期尚早です。他の類似ファンドとパフォーマンスを比較してから投資判断するようにしましょう。

| 平均利回り | |

| 1年 | +7.92% |

| 3年 | +25.43% |

| 5年 | +15.46% |

| 10年 | +17.58% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内中小型株式ファンドランキング

同カテゴリー内での利回りランキングは?

SBI・UTIインドファンドは、国際株式・インドカテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

利回りが良く見えても、実は同カテゴリー内では、ランキングが低かったということがよくあります。

SBI・UTIインドファンドは、直近1年、3年は下から数えたほうが早いですが、5年、10年平均利回りでは優秀なランキングになっています。

| 上位●% | |

| 1年 | 100% |

| 3年 | 80% |

| 5年 | 32% |

| 10年 | 9% |

※2023年10月時点

年別のパフォーマンスは?

SBI・UTIインドファンドの年別の利回りを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

思ったよりもマイナス幅が小さい一方で、数年に一度、40%超えの大きなプラスを出すことで、平均利回りの底上げが起きています。ですので、毎年10%以上のリターンが得られるわけではないので、注意してください。

| 年間利回り | |

| 2023年 | +21.00%(1-9月) |

| 2022年 | ▲8.06% |

| 2021年 | +43.04% |

| 2020年 | +18.43% |

| 2019年 | +9.62% |

| 2018年 | ▲7.53% |

| 2017年 | +41.74% |

| 2016年 | ▲3.47% |

| 2015年 | +3.19% |

| 2014年 | +62.81% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

SBI・UTIインドファンドに投資をするかを考える上で、超低コストで投資ができるインデックスファンドとパフォーマンスの比較は必須です。

パフォーマンスが大きく劣るようであれば、わざわざ高いコストを支払ってまで投資をする価値がないからです。

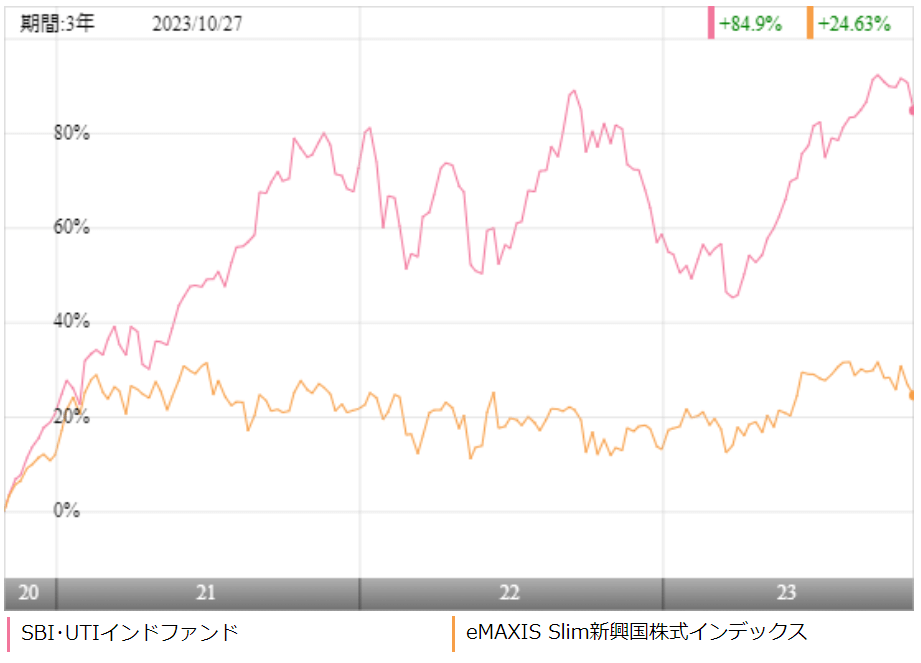

そこで、今回は、SBI・UTIインドファンドと新興国株式の代表的なインデックスファンドであるeMAXIS Slim新興国株式インデックスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、SBI・UTIインドファンドが大きく上抜けています。一方、eMAXIS Slim新興国株式インデックスはここ3年間伸び悩んでいますね。

5年、10年の期間で比較をしても、SBI・UTIインドファンドは大きく上回っており、これであれば、高いコストを支払って、SBI・UTIインドファンドに投資をする価値があると言えます。

| 年平均利回り | SBI・UTIインドファンド | slim 新興国株式インデックス |

| 1年 | +7.92% | +14.15% |

| 3年 | +25.43% | +10.01% |

| 5年 | +15.46% | +5.60% |

| 10年 | +17.58% | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

SBI・UTIインドファンドに投資をするかを検討するのであれば、アクティブファンドともパフォーマンスを比較しておきましょう。

投資信託は6000本以上ありますので、もっと優れたファンドが見つかるかもしれません。

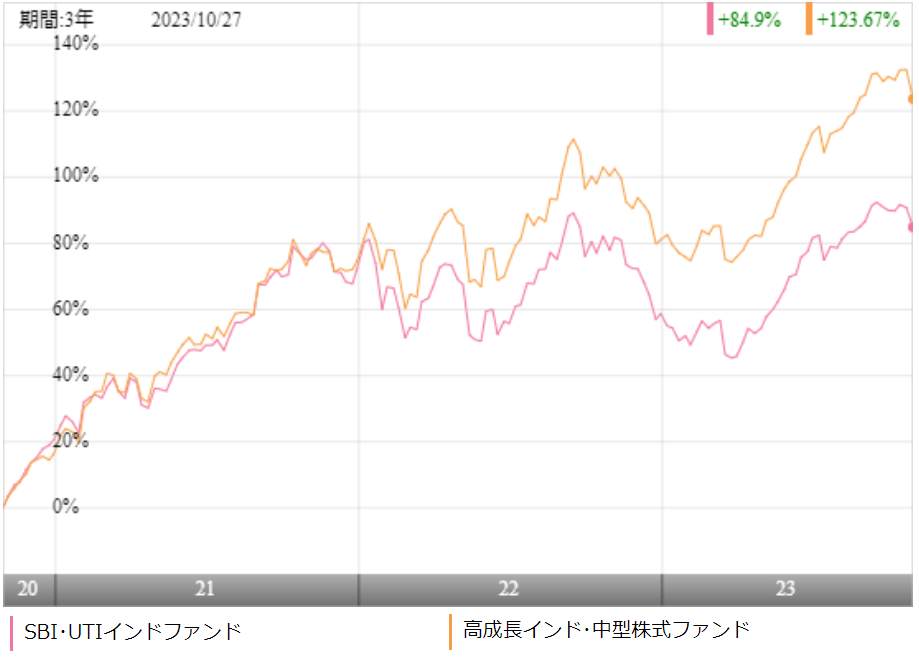

今回は、インド株ファンドの中でも、パフォーマンスが好調な高成長インド・中型株式ファンドと比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、高成長インド・中型株式ファンドのほうがパフォーマンスで上回っています。

5年、10年平均利回りで比較をしても、高成長インド・中型株式ファンドのほうが優れているので、高いコストを支払って、インド株式ファンドに投資をするのであれば、高成長インド・中型株式ファンドに投資をしたほうが良いですね。

| 年平均利回り | SBI・UTIインドファンド | 高成長インド・中型株式 |

| 1年 | +7.92% | +17.28% |

| 3年 | +25.43% | +31.85% |

| 5年 | +15.46% | +16.58% |

| 10年 | +17.58% | +18.58% |

※2023年10月時点

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

それでは、SBI・UTIインドファンドの最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲39.95% |

| 3カ月 | ▲56.30% |

| 6カ月 | ▲62.45% |

| 12カ月 | ▲74.11% |

※2023年10月時点

SBI・UTIインドファンドの最大下落率は2008年1月~2008年12月で▲74.11%となっています。高いリターンが期待できる一方で、インド株式のこの下落幅の大きさは正直怖いですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を

限りなく低くすることが可能です。

評判はどう?

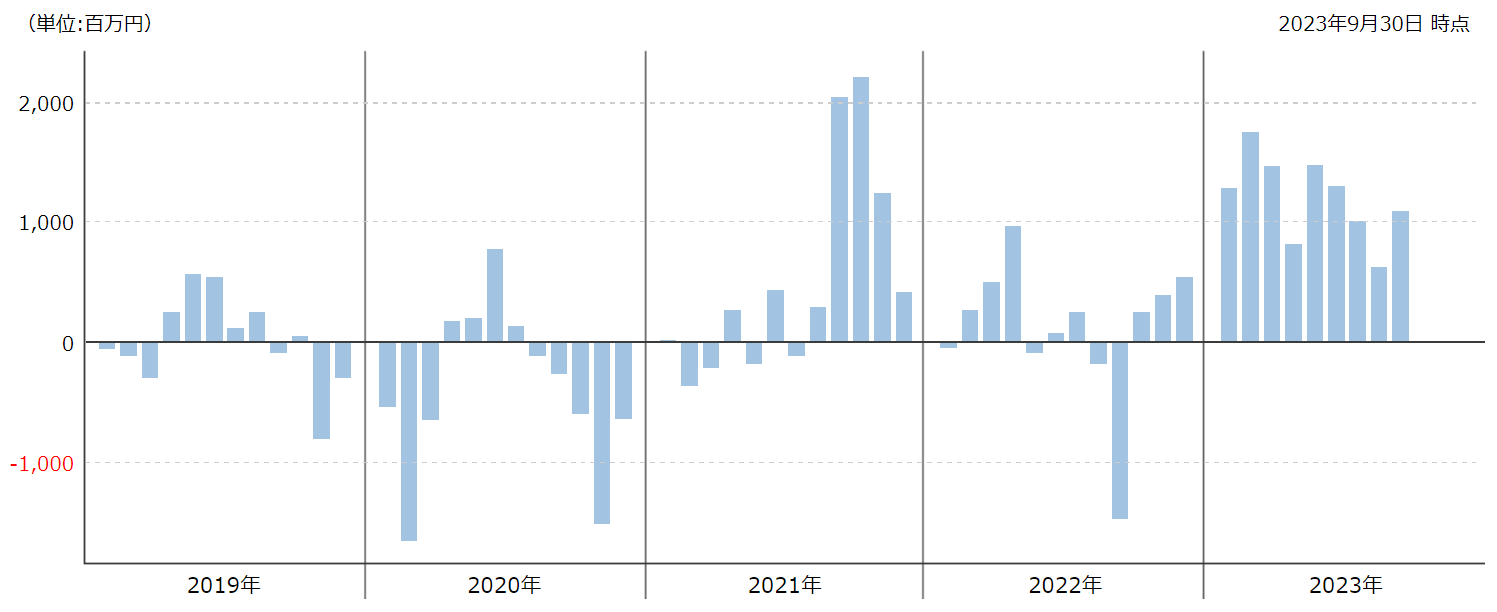

SBI・UTIインドファンドの評判を確認する上で、毎月の資金の流出入が役立ちます。

資金流入が多くなっていれば、人気が出てきているファンドであるとわかりますし、流出が続いているようであれば、評判が悪くなっているファンドと言えます。

それでは、SBI・UTIインドファンドの評判を見てみましょう。

2021年以降は流入超過となっている月が多く、評判はよくなっていることがわかります。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

SBI・UTIインドファンドはNISAのみ取り扱いがありますので、投資をする場合は積極的にこの制度を活用していきましょう。

| NISA | iDeCo |

| 〇 | SMBC日興証券 |

※2023年10月時点

SBI・UTIインドファンドの評価まとめと今後の見通し

いかがでしょうか?

まず、インドという将来性を考えると、インド株式に投資をするという考え方は悪くありません。

ただし、インド株式は、大きなリターンが期待できる一方で、大きな下落も起こり得ます。その点は理解した上で、大きな下落が来ても慌てふためいてすぐに売却しないようにしてください。

SBI・UTIインドファンドは新興国株式の代表的なインデックスファンドであるeMAXIS Slim新興国株式インデックスと比較をしても、パフォーマンスではかなり差をつけているので、投資をする価値があると言えます。

ただ、高いコストを支払うのであれば、SBI・UTIインドファンドも悪くはないですが、より高い利回りで運用できている高成長インド・中型株式ファンドへの投資を検討してみても良いかもしれません。

とにかく値動きが大きいファンドですので、それなりの覚悟を持って投資をするようにしてください。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点