インデックスファンドの低コスト競争において、最前線で戦っている大和証券投資信託委託のiFreeシリーズ。

NYダウに投資できるファンドは実はあまり多くなく、他のインデックスファンドと比較すると、低コストファンドも少ないため、iFree NYダウ・インデックスは貴重な存在です。

今日は、大和証券投資信託委託のiFreeNYダウ・インデックスについて徹底的に分析したいと思います。

- iFree NYダウ・インデックスって投資対象としてどうなの?

- iFree NYダウ・インデックスって持ってて大丈夫なの?

- iFree NYダウ・インデックスより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

iFreeNYダウ・インデックスの基本情報

投資対象は?

投資対象は、米国の株式とし、ダウ・ジョーンズ工業株価平均(円ベース)の動きに連動する運用成果を目指します。

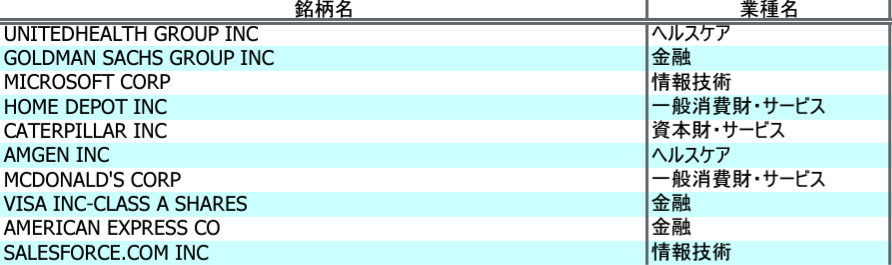

ダウ・ジョーンズ工業株価平均とは、「NYダウ」「ダウ・ジョーンズ工業株30種平均」とも呼ばれ、S&P Dow Jones Indicesが米国を代表する優良30銘柄を選出し、算出した指標です。米国株式の代表的な指標として世界中で注目されています。

組み入れ銘柄を見てみると、ユナイテッド・ヘルス・グループ、ゴールドマン・サックス・グループ、マイクロソフトなど米国の大手企業が組み入れられていますね。

※引用:マンスリーレポート

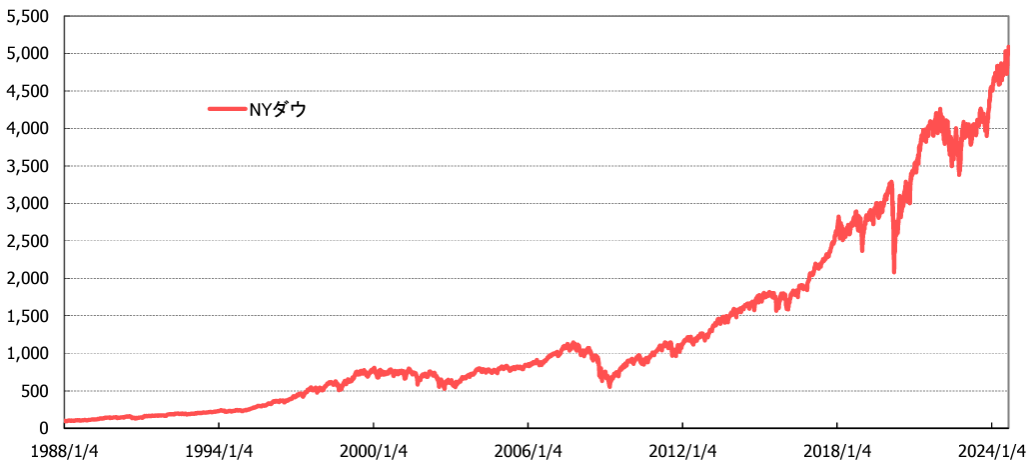

次に、ファンドの値動きのイメージがつきやすいように、ベンチマークの過去の推移を見てみましょう。

私がS&P500とともにNYダウをよくお勧めする理由は、2007年のリーマンショックをはるかに上回る推移をしているという点です。このように右肩上がりに成長しているのは、世界的にみてもS&PとNYダウくらいだと思います。

※引用:マンスリーレポート

純資産総額は?

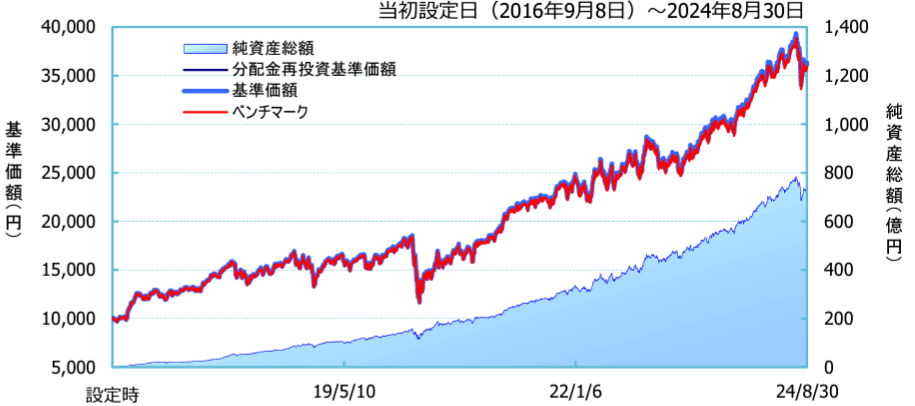

続いて、iFreeNYダウ・インデックスの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

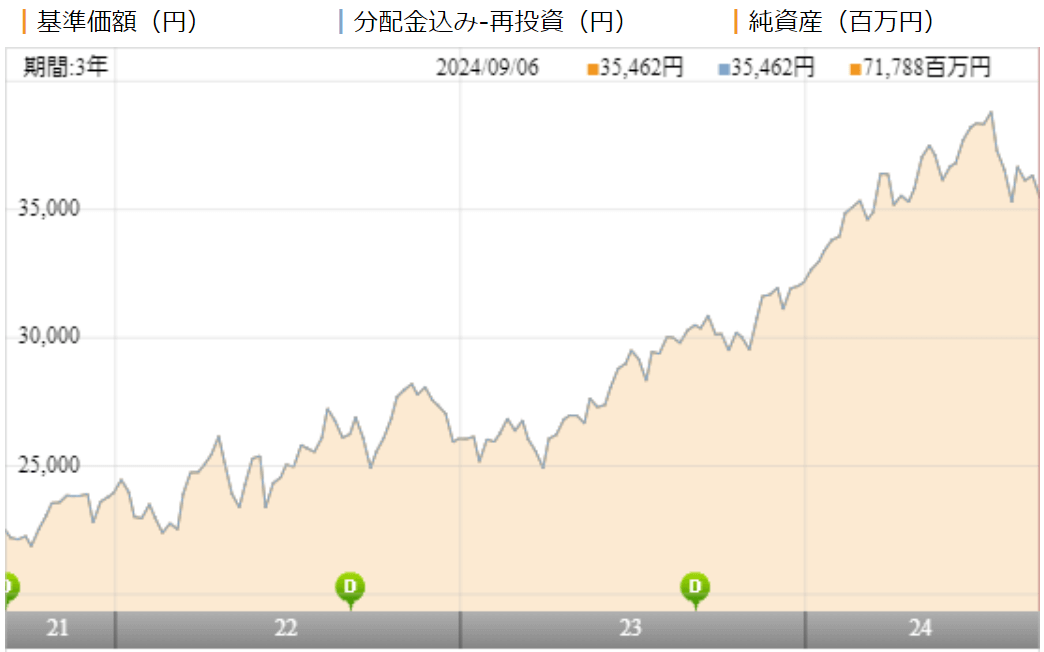

iFreeNYダウ・インデックスは下図のように2016年の新規設定以来、純資産総額を伸ばしており、現在の純資産総額は約734億円となっています。ファンドの規模として734億円あれば、まったく問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

インデックスファンドにおいて、実質コストというのは何よりも重要な項目です。NYダウ連動型のファンドは運用会社各社が作っていますが、運用リターンはNYダウに連動するため、どこも差がつきません。そうすると、実質コストの部分で良し悪しを決めることになるわけです。

iFreeNYダウ・インデックスの実質コストは、0.261%になっており、NYダウに連動するインデックスファンドと比較しても割安の水準となっています。

| 購入時手数料 | 0 |

| 信託報酬 | 0.2475%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.261%(概算値) |

※引用;最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

iFreeNYダウ・インデックスの独自評価と分析

基準価額をどう見る?

iFreeNYダウ・インデックスの基準価額は、2021年以降、非常に堅調に推移しています。ただ、注意点としては、30銘柄で構成されているので、落ちるときは大きく落ちることがあります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、iFreeNYダウ・インデックスの運用実績を見てみましょう。

直近1年間の利回りは+19.03%となっています。3年、5年平均利回りも15%を超えており、インデックスファンドとしては十分な利回りとなっています。

ただ、この段階で投資判断をするのは時期尚早です。他のファンドと比較をしてから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +19.03% |

| 3年 | +17.25% |

| 5年 | +18.18% |

| 10年 | - |

※2024年9月時点

同カテゴリー内での利回りランキングは?

せっかく投資をするのであれば、同じカテゴリー内でも、優れたファンドに投資をするべきです。iFreeNYダウ・インデックスは北米株カテゴリーに属しています。

このカテゴリー内でのランキングを確認すると、1年を除いて上位30%程度になっています。インデックスファンドであれば十分な水準です。

このように単に利回りだけを見ていると、気づけないことが色々見えてきますので、カテゴリー内での比較や類似ファンドとの比較は必ずするようにしてください。

| 上位●% | |

| 1年 | 48% |

| 3年 | 27% |

| 5年 | 34% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

つづいて、iFreeNYダウ・インデックスの年別のパフォーマンスを見てみましょう。2018年はマイナスですが、それ以外の年ではしっかりとプラスで運用できています。

投資をするのであれば、これくらい毎年安定してプラス運用できるファンドがいいですね。

| 年間利回り | |

| 2024年 | +18.12%(1-6月) |

| 2023年 | +23.37% |

| 2022年 | +6.73% |

| 2021年 | +35.50% |

| 2020年 | +1.70% |

| 2019年 | +24.49% |

| 2018年 | ▲6.91% |

| 2017年 | +23.77% |

| 2016年 | - |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンスの差は?

インデックスファンドに投資をするのであれば、同じベンチマークを採用している類似ファンドとのパフォーマンス比較は不可欠です。

特に最終的には実質コストが安いインデックスファンドを選択するべきですが、目論見書などからはその情報がわかりません。ですので、パフォーマンスの差が実質コストの差になります。

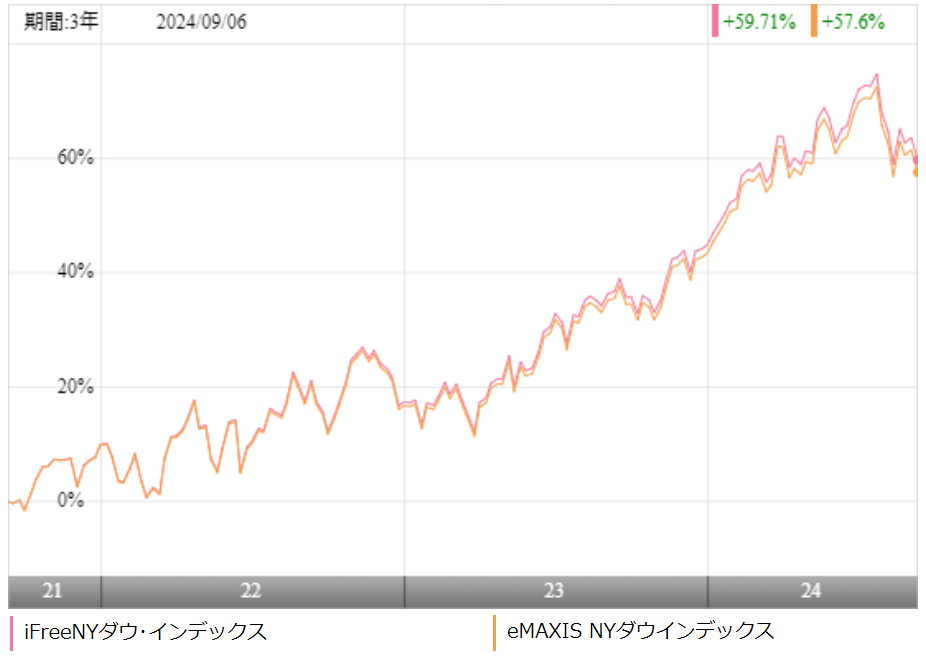

今回は、iFreeNYダウ・インデックス(黄線)と同じNYダウを採用しているeMAXIS NYダウインデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

やはりコスト面で一番優れているiFreeNYダウ・インデックスがパフォーマンスでリードしています。NYダウに連動するインデックスファンドに投資をするのであれば、iFreeNYダウ・インデックスでしょう。

| 年平均利回り | iFreeNYダウ | eMAXIS NYダウ |

| 1年 | +19.03% | +18.50% |

| 3年 | +17.25% | +16.72% |

| 5年 | +18.18% | +17.66% |

| 10年 | - | +14.36% |

※2024年9月時点

アクティブファンドとのパフォーマンス比較

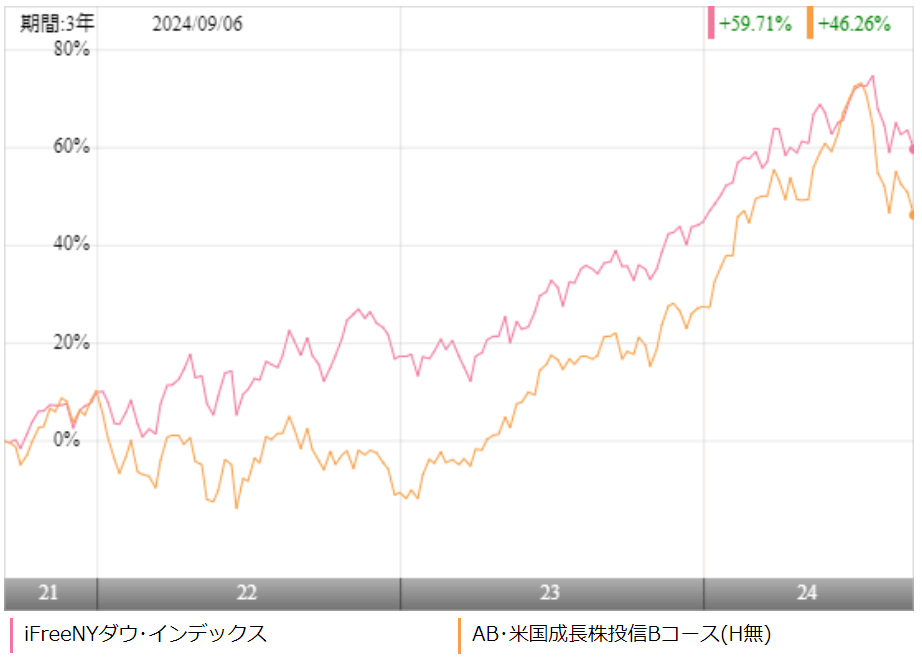

iFreeNYダウ・インデックスへの投資を検討するのであれば、同じように米国株に投資ができるアクティブファンドと比較をしておいても損はありません。

今回は、米国株を絞り込みアクティブ運用しているアライアンス・バーンスタインの米国成長株投信Bコースと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスでは、ほぼ全期間において、iFreeNYダウ・インデックスが大きく差を広げて勝っています。

ただ、5年以上の中長期のパフォーマンスで見ると、米国成長株投信Bコースが大きく差を広げています。そのため、iFreeNYダウ・インデックスも良いですが、米国成長株投信Bコースのような優れたアクティブファンドに投資をするのも面白いと思います。

| 年平均利回り | iFreeNYダウ | 米国成長株投信 |

| 1年 | +19.03% | +24.04% |

| 3年 | +17.25% | +14.36% |

| 5年 | +18.18% | +22.51% |

| 10年 | - | +18.35% |

※2024年9月時点

他の指数に連動するインデックスファンドとのパフォーマンス比較

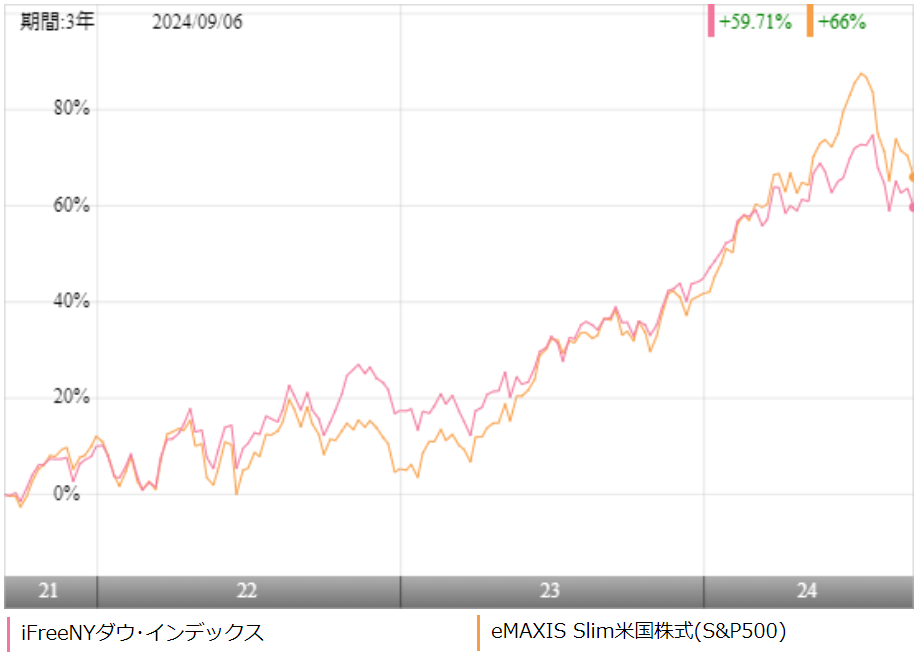

iFreeNYダウ・インデックスへの投資を検討する上で、他の指数に連動するファンドと比べてパフォーマンスはどうなのかと気になる人もいると思います。

そこで、今回は米国株でもS&P500に連動するインデックスファンドであるeMAXIS Slim米国株式(S&P500)と比較をしてみます。

※引用:ウエルスアドバイザー

直近3年間では、かなり競ってはいますが、eMAXIS Slim米国株式(S&P500)のほうがパフォーマンスで上回っているという結果になりました。

NYダウは銘柄がかなり絞り込まれていますが、S&P500はその名の通り、500銘柄くらいに分散されている中で、このパフォーマンスなので、安定感と言う意味でも、eMAXIS Slim米国株式(S&P500)に分があると言えます。

| 年平均利回り | iFreeNYダウ | slim S&P500 |

| 1年 | +19.03% | +24.15% |

| 3年 | +17.25% | +19.11% |

| 5年 | +18.18% | +22.66% |

| 10年 | - | - |

※2024年9月時点

最大下落率は?

iFreeNYダウ・インデックスへの投資を検討するのであれば、どの程度下落する可能性があるのかは事前に知っておくのは重要です。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられるからです。

標準偏差から変動幅を予測することはできますが、やはり過去に実際にどの程度下落したことがあるのかを調べたほうがイメージしやすいので、おすすめです。

それでは、iFreeNYダウ・インデックスの最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲13.73% |

| 3カ月 | ▲22.26% |

| 6カ月 | ▲15.31% |

| 12カ月 | ▲13.32% |

※2024年9月時点

iFreeNYダウ・インデックスの設定来の最大下落率は2020年1月~3月の3カ月間で22.26%の下落をしています。

NYダウは非常に魅力的なベンチマークですが、デメリットとしては、30銘柄に厳選しておりますので、値動きは通常より大きくなると思っておいたほうがよいでしょう。

今後、当然、これ以上の下落タイミングはあると思いますが、しっかり長期保有することで、リターンを狙っていけると思います。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

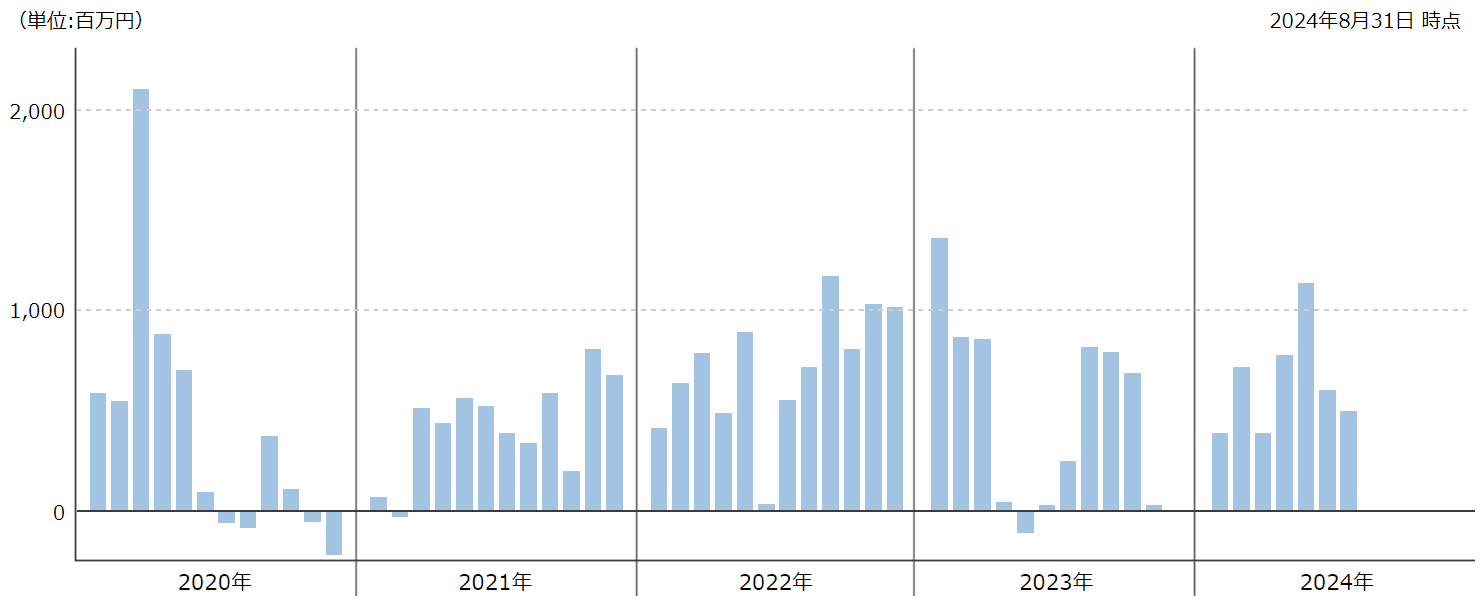

続いて、iFreeNYダウ・インデックスの評判を見ていきます。ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

iFreeNYダウ・インデックスは、2016年の新規設定以来、ほとんど毎月資金流入しています。積立投資で投資をしている人も多いので、安定した人気があるファンドとなっていますね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

iFreeNYダウ・インデックスはNISAもiDeCoも対応していますので、これらの制度をうまく活用するのがおすすめです。

| NISA | iDeCo |

| ○ | SBI証券(セレクトプラン)、信金中央金庫、松井証券、SMBC日興証券、北陸銀行 |

※2024年9月時点

iFreeNYダウ・インデックスの個人的評価まとめと今後の見通し

私はこのブログで常々言っているのが、インデックスファンドはコストの安さだけで選んではいけない。ということです。

しっかりベンチマークとなっている指標が右肩上がりに成長していなければ、あなたの資産も増えない可能性が十分にあり得ます。

そういう意味では日経平均やTOPIX連動型のインデックスファンドはあまりおすすめできないと思っていますが、逆にS&P500やNYダウに連動しているインデックスファンドはとても魅力的だと思っています。

NYダウ連動型のインデックスファンドでは、ifreeNYダウインデックスはコスト最安値の最前線にいますので、投資を検討する価値があると言えますね。

あとは、年2桁の利回りを狙っていきたいのであれば、やはり米国株でもアクティブファンドに投資をすることを検討してみると良いですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点