日本国内の数少ない独立系運用会社であるポートフォリア。

お客様から預かる大切な資産という大地に、世界中から選りすぐった企業の素晴らしい種をまき、丹精を込めて育て、芳醇な成果を収穫するというコンセプトのもと、みのりの投信というファンド1本のみを運用しています。

果たして、みのりの投信とはどのようなファンドなのか、徹底分析していきます。

- みのりの投信って投資対象としてどうなの?

- みのりの投信って持ってて大丈夫なの?

- みのりの投信より良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

みのりの投信の基本情報

投資対象は?

みのりの投信の投資対象は、国内外の株式です。

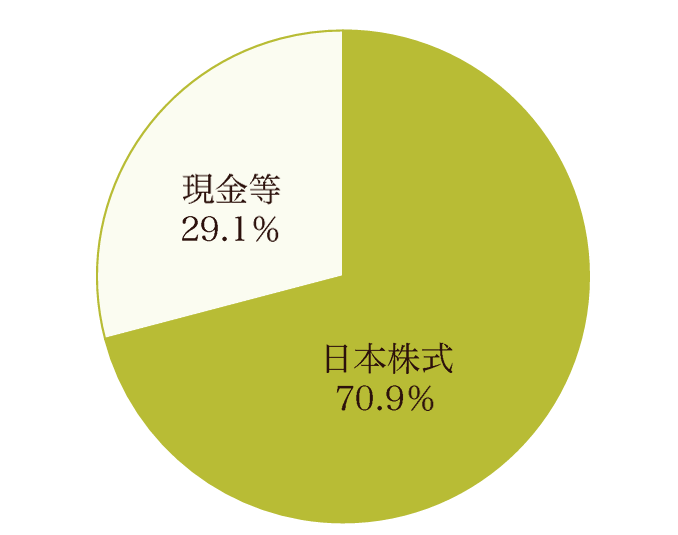

投資比率を見てみると、ポートフォリオの現金比率が30%あり、この部分は信託報酬がとられるだけですので、運用に回してほしいものです。

※引用:マンスリーレポート

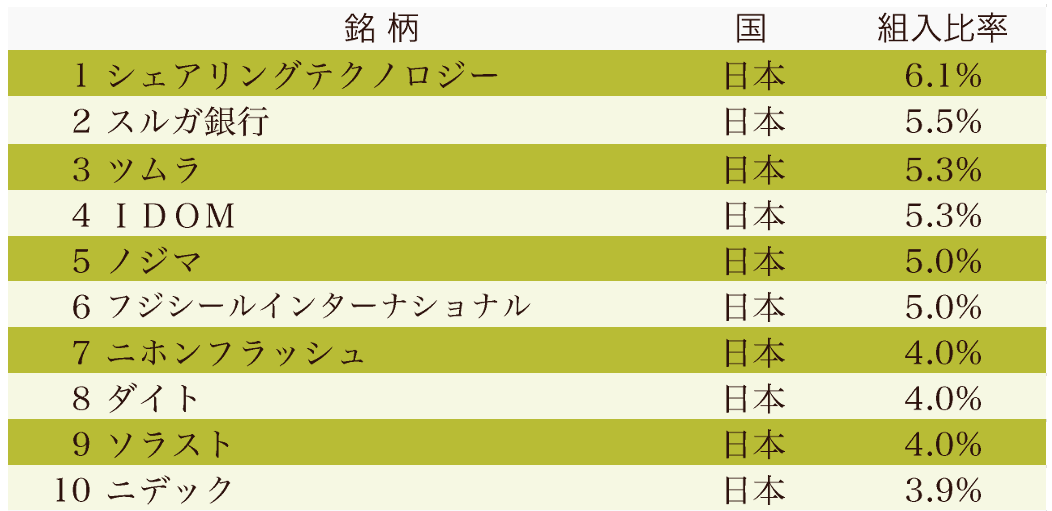

みのりの投信は現在34銘柄で構成されており、組入上位10銘柄を見てみましょう。

1位のシェアリングテクノロジーは住まい関連トラブル対応のマッチングサイトを運営会社です。2位のスルガ銀行は静岡と神奈川を基盤とする銀行です。3位のツムラは、医療用漢方薬で国内シェア8割超を誇る企業です。

※引用:マンスリーレポート

運用体制は?

みのりの投信の運用チームはあのひふみ投信で有名なレオスキャピタル出身の2人が中心となっています。

運用部長の立田氏は20年超の運用経験を持ち、過去にはForbesが選ぶ20 of the world Best Fund Maneger の1人に選出されたほどの実力者です。

純資産総額は?

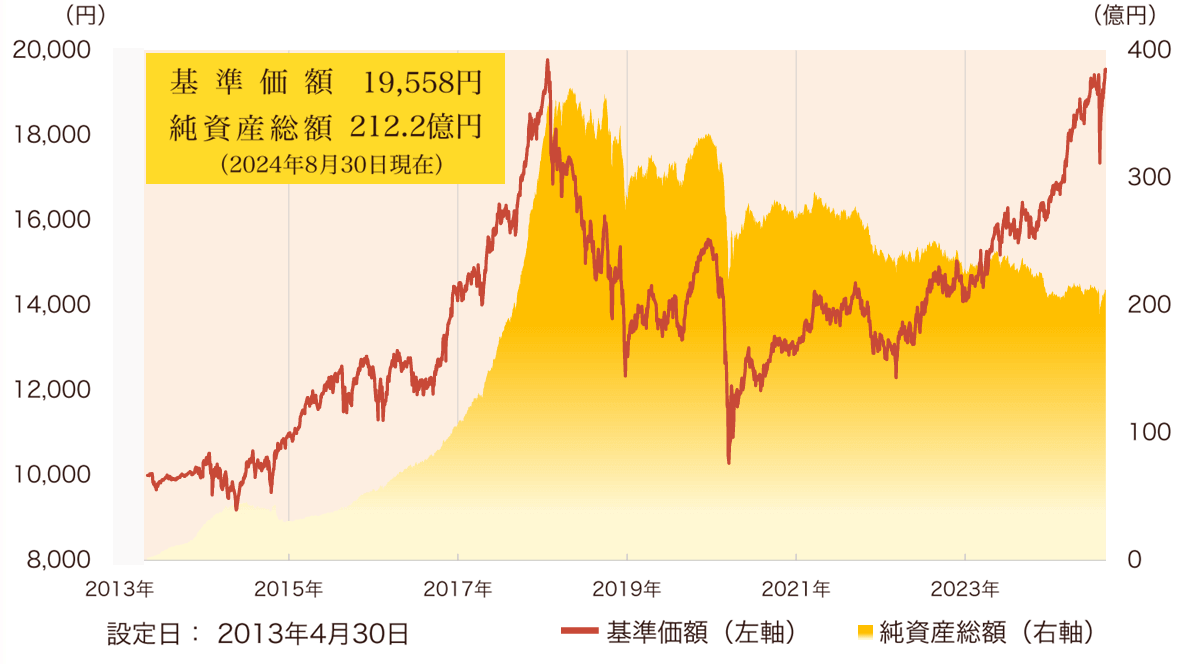

つづいて、みのりの投信の純資産総額を見てみましょう。

純資産総額が小さいと運用が効率的に行えず、余計なコストが発生したり、運用会社も運用に力を入れないため、パフォーマンスが優れないといったデメリットが発生します。ですので、必ずチェックするようにしてください。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

みのりの投信の純資産総額は、現在約212億円です。

2018年までは毎年着実に純資産総額を増やしていましたが、パフォーマンスの悪化に伴い、資金が流出し続けています。メインのファンドがこの結果はかなり厳しいですね。

※引用:マンスリーレポート

実質コストは?

投資信託を運用する際には、購入時手数料や信託報酬以外にも、実際にはコストがかかっています。具体的には、株式売買手数料や有価証券取引税、印刷費用などが該当します。

これを実質コストと言いますが、実質コストが信託報酬よりもかなり高くなっていることもありますので、必ず事前に確認しておいたほうがよいポイントです。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

みのりの投信の実質コストは1.947%となっており、かなり割高です。何より購入時手数料が4.4%と異常に高くなっているのが気になります。

何より、現金比率が30%ありますので、この部分は信託報酬をただ取られるだけの構造になっています。

| 購入時手数料 | 4.4%(税込)※上限 |

| 信託報酬 | 1.925%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.947%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

みのりの投信の独自評価と分析

基準価額をどう見る?

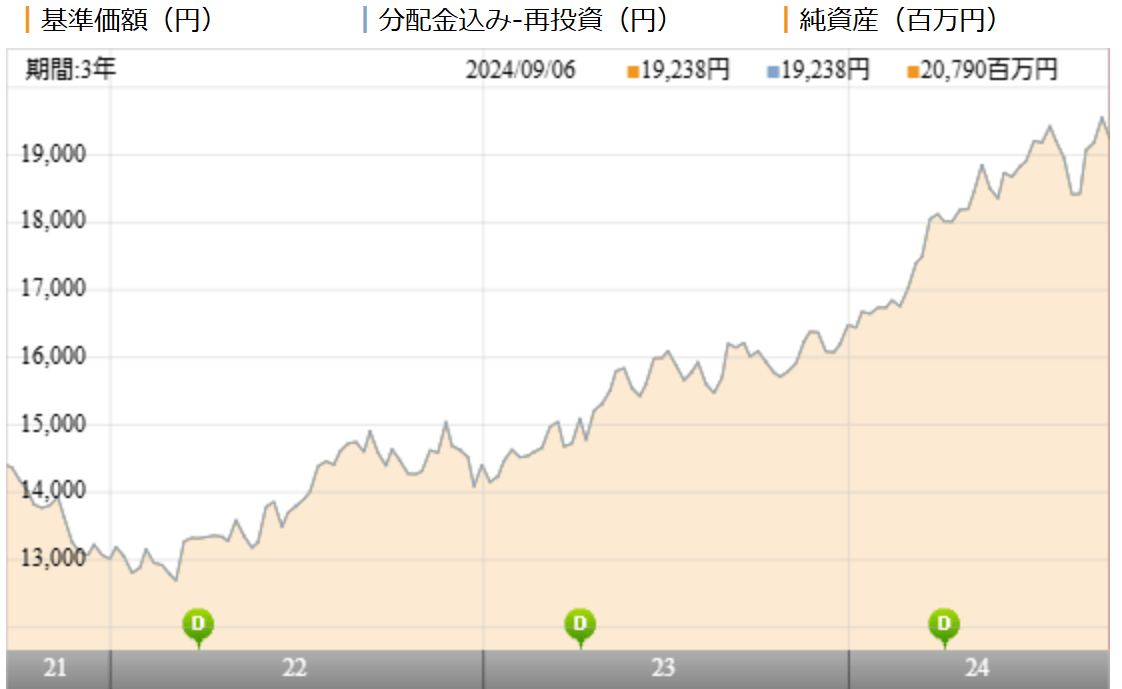

みのりの投信の基準価額を見てみましょう。

2021年までかなりパフォーマンスが悪かったこともあり、2022年以降は大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

それでは、みのりの投信の利回りはどうでしょうか?

直近1年間の利回りは+21.83%となっています。3年、5年、10年もプラスの利回りなので、悪くないように見えますが、他のファンドと比べるまでは良し悪しを判断しないでください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +21.83% |

| 3年 | +11.38% |

| 5年 | +7.75% |

| 10年 | +6.71% |

※2024年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内中小型株式ファンドランキング

同カテゴリー内での利回りランキングは?

みのりの投信は、国内小型ブレンドカテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

みのりの投信は、もともとかなりランキングは低かったのですが、長期ではほぼ最下位となっています。この順位では誰もみのりの投信を買うわけがありません。

| 上位●% | |

| 1年 | 39% |

| 3年 | 54% |

| 5年 | 100% |

| 10年 | 100% |

※2024年9月時点

年別のパフォーマンスは?

みのりの投信の年別の利回りを見てみましょう。

2018年に大きくマイナスを出し、2020年にも大きくマイナスとなっています。

プラスを出している年もあるので、一見すると、そこまで悪くないのでは?と思ってしまいますが、他のファンドと比較をするとその差が明確でしたね。

| 年間利回り | |

| 2024年 | +15.96%(1-6月) |

| 2023年 | +14.36% |

| 2022年 | +8.54% |

| 2021年 | +1.89% |

| 2020年 | ▲15.50% |

| 2019年 | +18.73% |

| 2018年 | ▲30.37% |

| 2017年 | +32.21% |

| 2016年 | +12.41% |

| 2015年 | +14.33% |

| 2014年 | +6.11% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、低コストで投資ができるインデックスファンドよりも優れたパフォーマンスでなければ投資をする価値がありません。

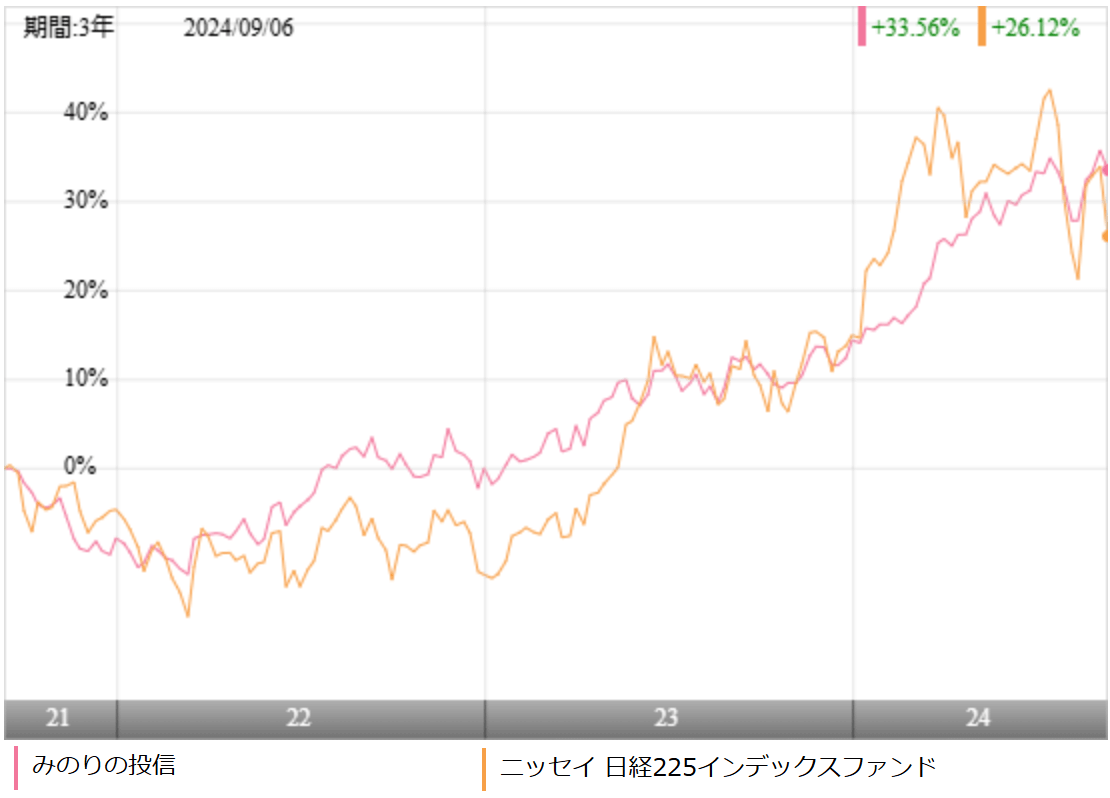

今回は、みのりの投信と日経225に連動するニッセイ 日経225インデックスファンドとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間は、全期間良い勝負をしていました。

ただ、5年、10年の期間を見ると、ニッセイ 日経225インデックスファンドに大きく差をつけられており、これでは高いコストを支払ってまで投資をするメリットを感じません。

| 年平均利回り | みのりの投信 | ニッセイ日経 225 |

| 1年 | +21.83% | +20.41% |

| 3年 | +11.38% | +13.16% |

| 5年 | +7.75% | +15.19% |

| 10年 | +6.71% | +11.42% |

※2024年9月時点

類似ファンドとのパフォーマンス比較

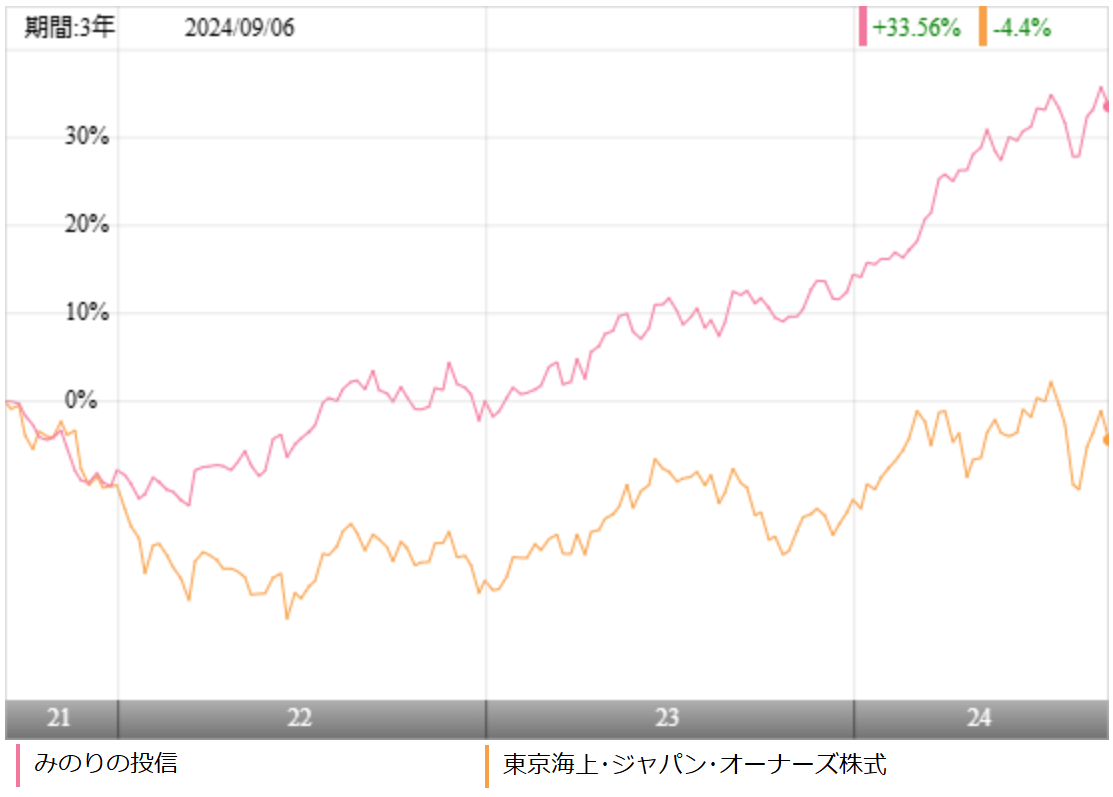

せっかくアクティブファンドに投資をするのであれば、アクティブファンドの中でも優秀なファンドに投資をしたいと思うもの。

今回は、国内小型株カテゴリーで中長期で高いパフォーマンスを残している東京海上・ジャパン・オーナーズ株式オープンとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

ほぼ全期間にいて、みのりの投信が上回っています。

しかし、東京海上・ジャパン・オーナーズ株式オープンの長期パフォーマンスと比較すると、みのりの投信は大きく負け越しており、アクティブファンドに投資をするにしても、みのりの投信は選択肢に入って来ないですね。

| 年平均利回り | みのりの投信 | ジャパン・オーナーズ |

| 1年 | +21.83% | +7.89% |

| 3年 | +11.38% | +1.81% |

| 5年 | +7.75% | +9.33% |

| 10年 | +6.71% | +15.12% |

※2024年9月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、みのりの投信の最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲14.63% |

| 3カ月 | ▲23.93% |

| 6カ月 | ▲19.70% |

| 12カ月 | ▲30.37% |

※2024年9月時点

みのりの投信の最大下落率は2018年1月~2018年12月で▲30.37%となっています。多くの小型株ファンドは20%台の下落でおさまっているので、完全に運用の失敗と言えます。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

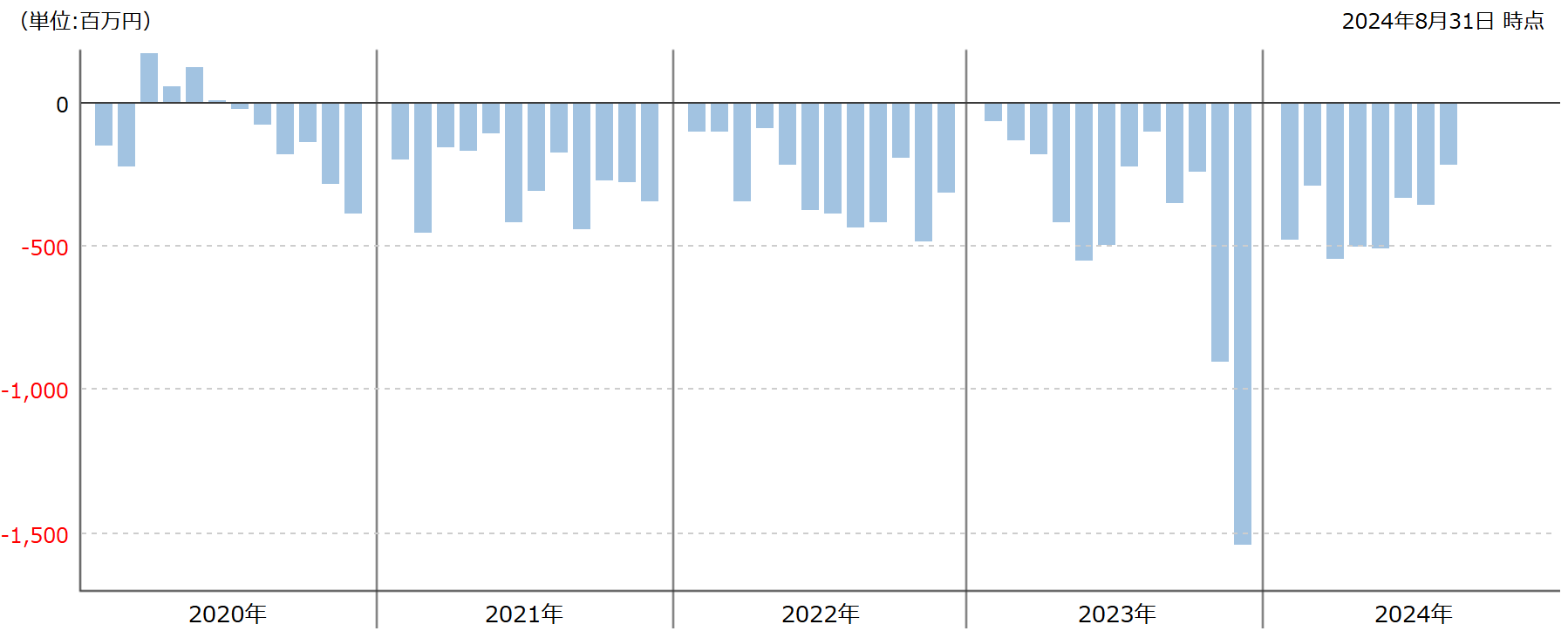

評判はどう?

みのりの投信の評判を確認する上で、毎月の資金の流出入が役立ちます。

資金流入が多くなっていれば、人気が出てきているファンドであるとわかりますし、流出が続いているようであれば、評判が悪くなっているファンドと言えます。

それでは、みのりの投信の評判を見てみましょう。

2020年以降は毎月資金が流出超過となっており、かなり厳しい結果となっています。パフォーマンスが優れませんので、評判が良くないのは当然と言えば当然の結果ですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

みのりの投信はNISAのみ取り扱いがありますので、投資をする場合は積極的にこの制度を活用していきましょう。

| NISA | iDeCo |

| 〇 | × |

※2024年9月時点

みのりの投信の個人的評価まとめと今後の見通し

いかがでしょうか?

アクティブファンドに投資をするのであれば、最低限、インテックスファンドよりもパフォーマンスが上回っている必要があります。

しかし、みのりの投信はそもそもパフォーマンスでインデックスファンドに負けてしまっています。

かつ同カテゴリーのアクティブファンドの中で比較をしても、大きく負け越しています。

中長期でみれば、年数%のリターンは期待できますが、他にもっと優れたファンドがある中で、あえて、みのりの投信に投資を続ける理由もありません。

購入時手数料が異常に高いのも気になりますし、信託報酬もかなり割高です。運用会社を儲けさせたい人以外は投資をしないほうが賢明と言えるでしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点