今や投資信託をある程度勉強したことがある人であれば、まず名前を知っているセゾン投信。

特に何かすごいことをやっているかというと決してそういうわけではないのですが、投資の王道である良いファンドを長期保有して着実にリターンを出しています。

セゾン投信といえば、セゾン 資産形成の達人ファンドとセゾン・バンガード・グローバルバランスファンドが有名ですが、今回は、セゾン資産形成の達人ファンドについて独自目線で分析していきます。

こんなことがわかる

- セゾン 資産形成の達人ファンドは投資対象として、あり?なし?

- セゾン 資産形成の達人ファンドより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

セゾン 資産形成の達人ファンドの評判や口コミは?

まず、皆さんが一番気になるであろうセゾン 資産形成の達人ファンドの評判や口コミを見ていきます。

セゾン 資産形成の達人ファンドの評判を知る上でいくつかの方法があります。

①純資産総額から見える評判

純資産総額とは、投資家から集めまっている資金の総額(運用益を含む)だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

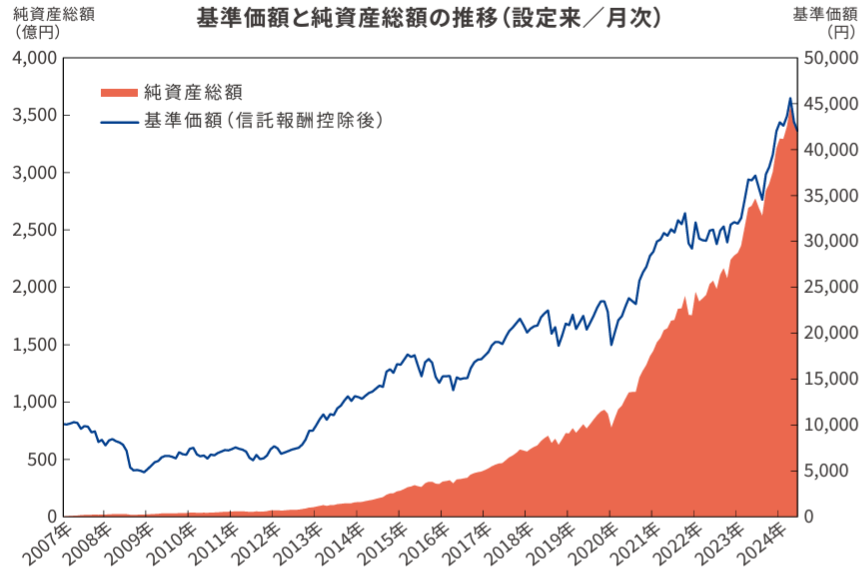

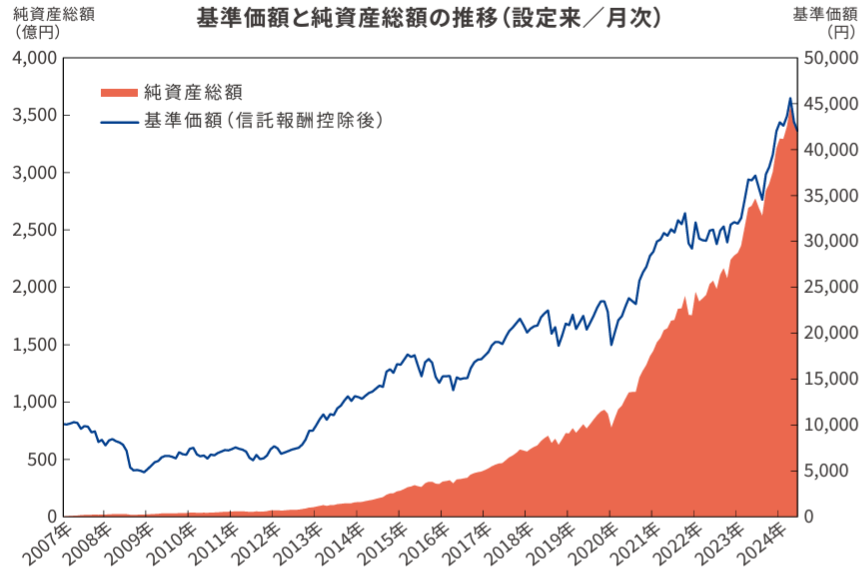

では、セゾン 資産形成の達人ファンドの純資産総額がいくらかと言うと、2024年9月時点で約3300億円ですので、かなり評判のいいファンドだと判断できます。

※引用:マンスリーレポート

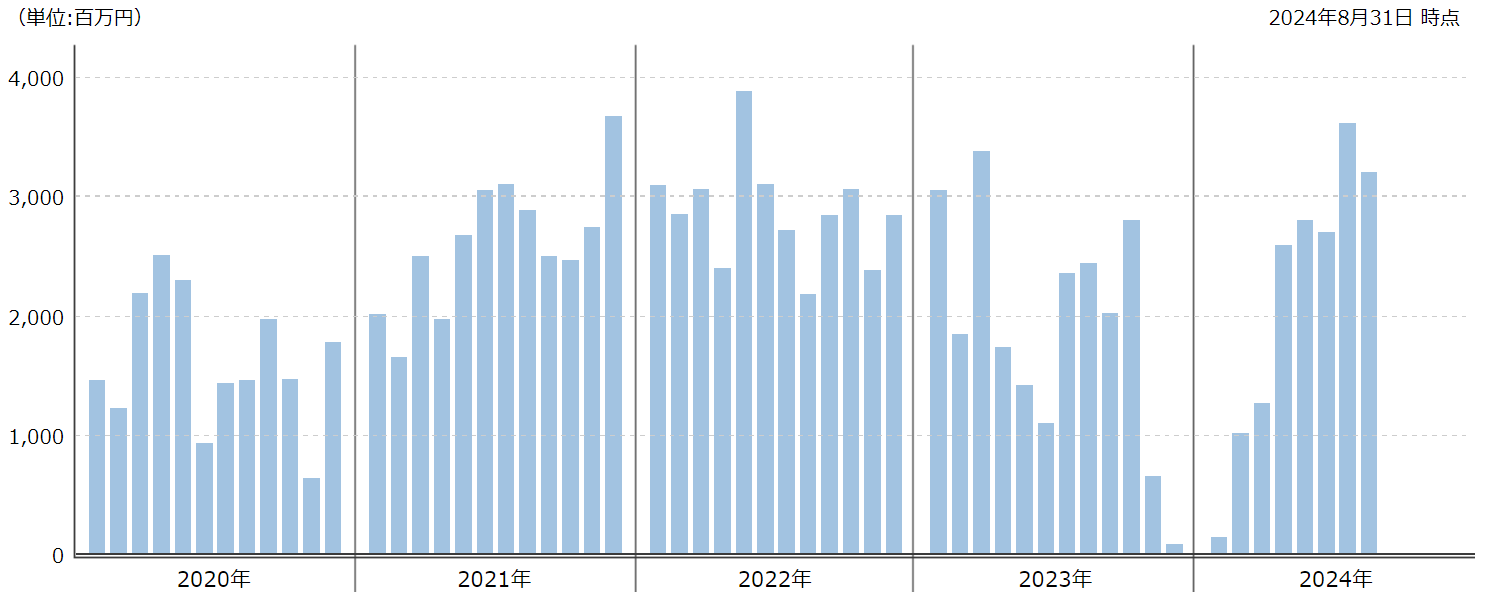

②月次の資金流出入額から見える評判

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

セゾン 資産形成の達人ファンドは、ほぼ毎月資金が流入しており、評判が非常に良いことが分かります。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミから見える評判

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

直近数年は株式市場全体が好調ですが、とくに米国株を中心とするインデックスファンドがとても高パフォーマンスで、インデックスファンドにもかかわらず、同カテゴリー内のパフォーマンスで上位20%以内に入ることもざらです。

セゾン 資産形成の達人ファンドもパフォーマンス自体は悪くないのですが、実際に先進国株式に連動するインデックスファンドと比較をしてしまうと、劣後してしまっており、コストベースで考えると、eMAXIS Slim先進国株式インデックスを代表とする超低コストインデックスファンドに投資をしたほうがいいですね。

セゾン投信のようなブティック型の運用会社に投資をする場合は、やはりファンドマネージャーが信頼できて、この人に任せたいと思えるかが一番重要です。

口コミ②

口コミ①と似ていますが、シンプルにコストやパフォーマンスで比較をして、優位なファンドを選択したいというのであれば、セゾン 資産形成の達人ファンドよりもeMAXIS Slim米国株式や、先進国株式のほうが確実にいいです。

そういう数値的な面だけで判断したい人にはセゾン投信は合わないと思います。

口コミ③

セゾン投信自体、つみたて王子こと中野社長のカリスマ性によって、ここまで大きくなってきたというのもあり、中野社長に運用を任せたいと思っている人が一定数いるようです。

この人の任せたおけば大丈夫。と思える安心感が、最終的には長期投資につながり、大きな利益につながるわけなので、この人に任せたいと思える人がいるのであれば、さっさと乗り換えるのが最善だと思います。

さて、ここまでセゾン 資産形成の達人ファンドの評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、セゾン 資産形成の達人ファンドを評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

セゾン 資産形成の達人ファンドの独自評価と分析

投資対象は?

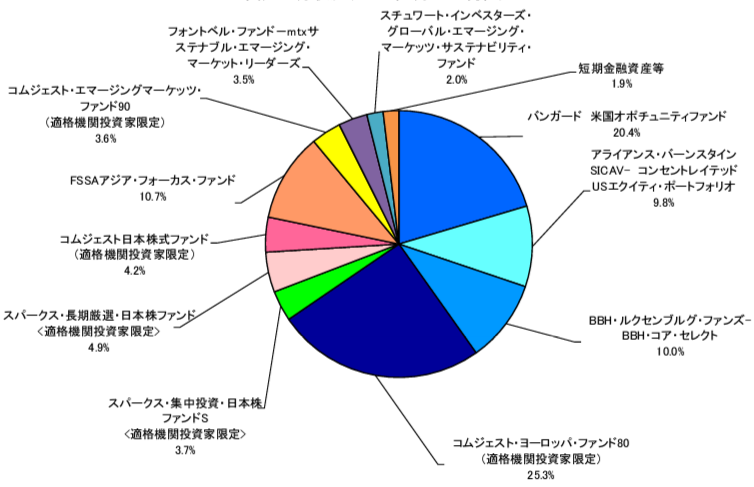

セゾン 資産形成の達人ファンドはファンズ・オブ・ファンズ方式を採用しており、投資信託証券を通じて、海外および日本の株式に幅広く投資をします。

投資先ファンドの選定条件は、各ファンドが企業分析をしっかり行っていること、長期的な視点で運用されていること、手数料が適正なこと、などがあります。

セゾン 資産形成の達人ファンドに組入られている運用会社は、運用のプロから見ても、しっかり企業調査をしている運用会社と言えますので、スパークスやアライアンス・バーンスタイン、バンガードのファンドやETFを直接買うのも面白いと思います。

※引用:マンスリーレポート

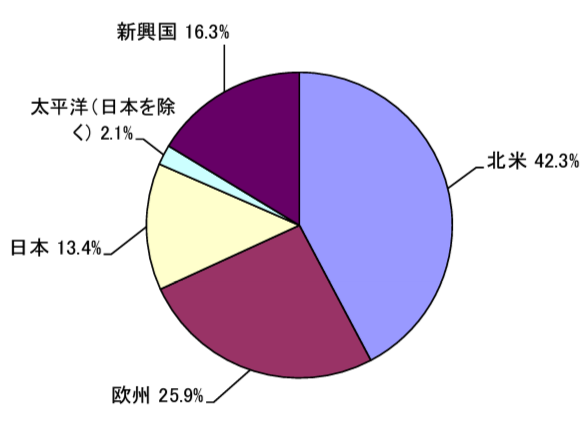

ちなみに組入ファンドの国別の構成比率を見ると以下のようになります。

MSCIコクサイの国別比率と比べてみると、北米比率が少なく、欧州、日本、新興国の比率が高くなっています。

※引用:マンスリーレポート

セゾン投信って?

セゾン投信といえば、やはり創業者の中野社長が有名です。数多くのセミナーで講演されており、直接お会いしたことがある方も多いのではないでしょうか。

つみたて王子と呼ばれたり、独立系のコモンズ、レオスと並んで、草食投資隊として全国で講演されています。

日本の多くの運用会社では、ファンドマネージャーが表に出てくることはなく、結局誰が運用しているのかわからないファンドが大半です。

サラリーマン体制の運用会社では、損失を出した時に、ファンドマネージャーが攻められないように守っているわけですね。

そんな覚悟のない人たちが多いのが運用会社の実態なわけですが、中野さんは積極的セミナーで講演されており、どのような考え方で運用を行っているのかも非常によくわかるので、多くの投資家が投資をしていました。

しかし、2023年7月にファンドの販売方針をめぐる対立により、中野社長が退任となってしまいました。

精神的な柱であった中野社長がいなくなったセゾン投信が今後どうなっていくのか非常に注目しています。

純資産総額は?

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

セゾン 資産形成の達人ファンドは2020年以降、急激に伸びており、純資産総額は3366億円程度ありますので、規模としては、全く問題ありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

セゾン 資産形成の達人ファンドの実質コストは、1.342%とアクティブファンドの中では平均的な水準です。ただし超低コストのインデックスファンドが多数出てきているので、それらと比較するとかなり高いですね。

とはいえ、優れたパフォーマンスなので、これなら投資するに値します。

| 購入時手数料 | なし |

| 信託報酬 | 1.34±0.2%(税込) |

| 信託財産留保額 | 0.1% |

| 実質コスト | 1.342%(概算値) |

※引用:運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

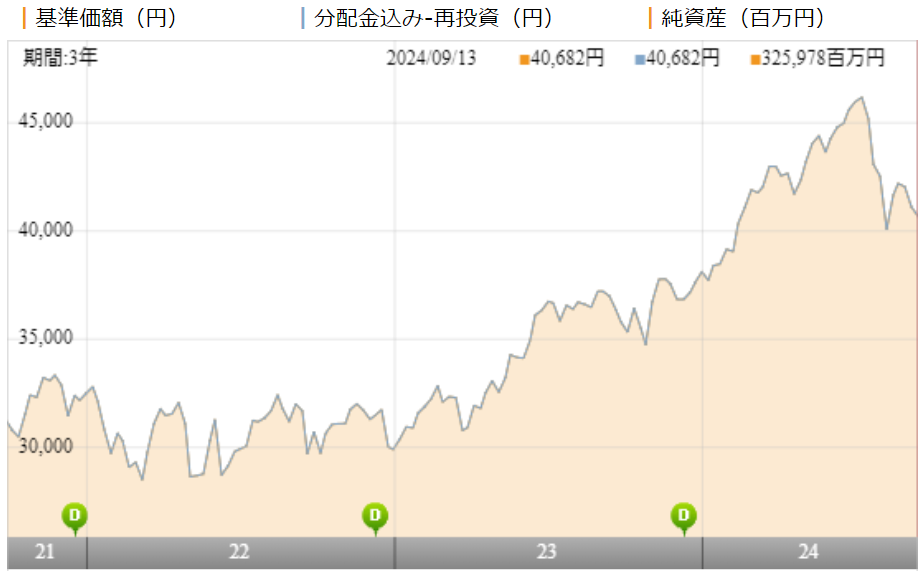

セゾン 資産形成の達人ファンドの基準価額を見てみましょう。2022年は停滞していましたが、2023年に入り、また大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、セゾン 資産形成の達人ファンドの利回りを見ていきます。

| 平均利回り | |

| 1年 | +13.13% |

| 3年 | +10.31% |

| 5年 | +15.56% |

| 10年 | +11.65% |

※2024年9月時点

直近1年間の利回りは+13.13%となっています。3年、5年、10年平均利回りは10%を超える利回りで運用できているので、悪くないですね。

ただし、この時点ではまだ判断するのは時期尚早です。他のファンドとパフォーマンスを比較したうえで、投資判断するようにしてください。

同カテゴリー内での利回りランキングは?

セゾン 資産形成の達人ファンドは日本株を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

セゾン 資産形成の達人ファンドは、5年平均までは平均的な順位になっていますが、10年平均利回りでは、かなり上位に常にランクインしています。少なくともパフォーマンスは悪くないと言えるでしょう。

| 上位●% | |

| 1年 | 67% |

| 3年 | 48% |

| 5年 | 51% |

| 10年 | 20% |

※2024年9月時点

年別の運用利回りは?

セゾン 資産形成の達人ファンドの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年はマイナスとなっていますが、トータルでみると十分プラスになっています。

大前提は長期積立投資ですので、この利回りで運用ができれば、まずまずの結果です。

| 年間利回り | |

| 2024年 | +18.85%(1-6月) |

| 2023年 | +27.46% |

| 2022年 | ▲9.55% |

| 2021年 | +24.08% |

| 2020年 | +13.56% |

| 2019年 | +25.86% |

| 2018年 | ▲11.75% |

| 2017年 | +25.51% |

| 2016年 | +0.18% |

| 2015年 | +4.56% |

| 2014年 | +22.47% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

セゾン 資産形成の達人ファンドへの投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

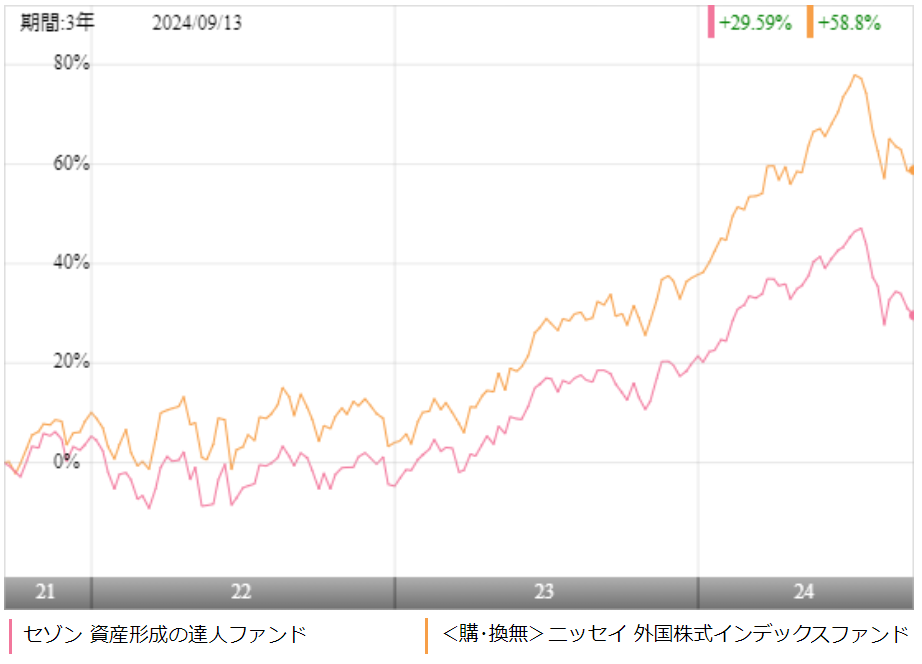

今回は同じカテゴリーに属する、先進国株式ファンドの代表格のニッセイ 外国株式インデックスとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間のパフォーマンスでは、全期間において、ニッセイ 外国株式インデックスファンドが大きくリードしています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| 資産形成の達人 | ニッセイ 外国株式 | |

| 1年 | +13.13% | +22.40% |

| 3年 | +10.31% | +17.16% |

| 5年 | +15.56% | +20.67% |

| 10年 | +11.65% | +13.50% |

※2024年9月時点

5年平均利回り、10年平均利回りも、ニッセイ 外国株式インデックスファンドのほうがパフォーマンスで上回っています。

インデックスファンドに負けてしまうようであれば、あえて、高いコストを支払ってまで投資をするメリットは何もありません。

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

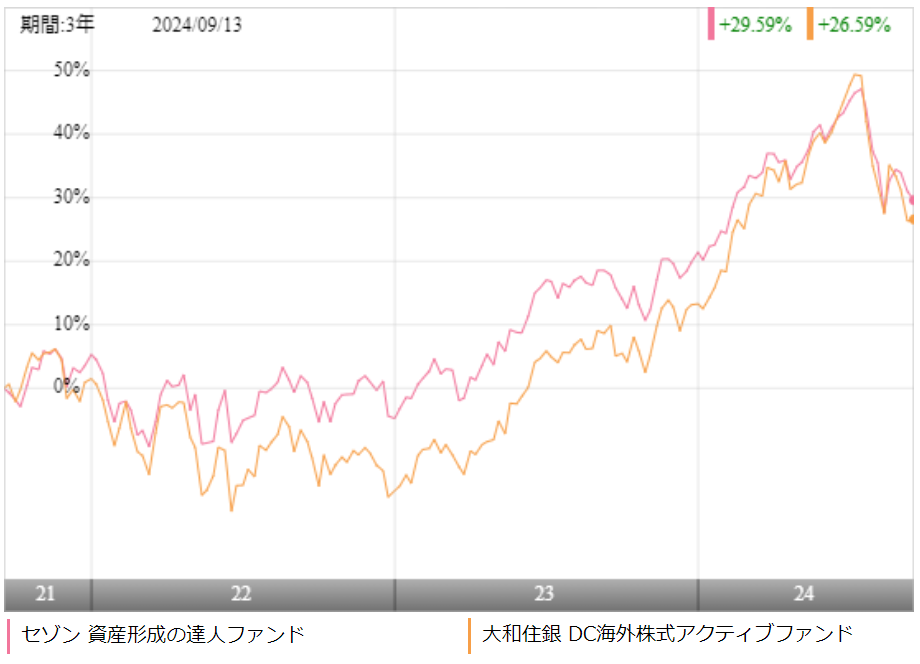

今回は、セゾン 資産形成の達人ファンドと同じように米国を中心に先進国株に分散投資をしている大和住銀 DC海外株式アクティブファンドと比較を行いました。

※引用:ウエルスアドバイザー

直近3年間においては、セゾン 資産形成の達人ファンドのほうがパフォーマンスで上回っています。

ただ、より長期のパフォーマンスはどうでしょうか?

| 資産形成の達人 | DC海外株式 | |

| 1年 | +13.13% | +19.92% |

| 3年 | +10.31% | +9.12% |

| 5年 | +15.56% | +20.19% |

| 10年 | +11.65% | +15.00% |

※2024年9月時点

5年平均、10年平均利回りともに、大和住銀 DC海外株式アクティブファンドのほうがパフォーマンスで上回っています。こう比較すると、アクティブファンドに投資をするにしても、大和住銀 DC海外株式アクティブファンドのほうがいいですね。

最大下落率は?

セゾン 資産形成の達人ファンドへの投資を検討するのであれば、どの程度下落する可能性があるのかは知っておきたいところです。

標準偏差からある程度の変動範囲は予測できますが、過去に実際にどの程度下落したのかを確認しておいたほうがよいでしょう。

| 期間 | 下落率 |

| 1カ月 | ▲25.30% |

| 3カ月 | ▲35.46% |

| 6カ月 | ▲40.20% |

| 12カ月 | ▲45.22% |

※2024年9月時点

セゾン 資産形成の達人ファンドの最大下落率は、2008年1月〜2008年12月で▲45.22%となっています。株式ファンドですので、最悪これくらい下落することもあり得るというのは、心にとどめておいてください。

リーマンショックと比べると、コロナショックはまだまだかわいいレベルだというのがよくわかりますね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

※引用:ウエルスアドバイザー

セゾン 資産形成の達人ファンドの個人的評価まとめと今後の見通し

いかがでしょうか?

何度か下落する局面もある中で、資金流出することなく純資産を増やし続けているのは、さすがセゾン投信と言えます。

投信運用で運用パフォーマンスも当然大事になりますが、どこまで運用会社ひいてはファンドマネジャーを信じられるかというのも重要です。

コロナショックで慌ててファンドを売却してしまった人がたくさんいましたが、結局のところそれは長期投資の重要性を理解していなかったり、運用会社を最後まで信じられなかったことが原因です。

そういう意味では中野さんはセミナーにもよく登壇していましたし、彼の考え方もよく発信してくれるので、投資家としても、この人を信じていこうと思える安心感は実はとても大きなポイントだったと思います。

資産形成の達人ファンドは、インデックスファンドと比較をしても、正直そこまで優れているとは言えません。今後もインデックスファンドと、ほぼトントンのパフォーマンスでの運用になると思います。

そうなると、冷静に分析すれば、超低コストの先進国株式であるニッセイ 外国株式インデックスやアクティブファンドとして非常に優秀な大和住銀 DC海外株式アクティブファンドのほうが選択肢にはなりますね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点