新規設定から30年超、未だに1000億円以上の純資産総額があり、根強い人気のある三井住友DSアセットのトヨタ自動車/トヨタグループ株式ファンド。

世界のトヨタグループのファンドであるがゆえに、人気も落ちないわけですが、分析してみると色々気になる点が出てきました。

今日は、トヨタ自動車/トヨタグループ株式ファンドについて徹底的に分析していきます。

「トヨタ自動車/トヨタグループ株式ファンドって投資対象としてどうなの?」

「トヨタ自動車/トヨタグループ株式ファンドって持ってて大丈夫なの?」

「トヨタ自動車/トヨタグループ株式ファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

トヨタ自動車/トヨタグループ株式ファンドの基本情報

投資対象は?

投資対象は、トヨタグループ株式マザーファンドへの投資を通じて、トヨタ自動車およびそのグループ会社の株式で東証第一部に上場している株式を対象とします。

また投資比率はトヨタ自動車の株式が約50%、残りの50%でグループ会社の株式に投資をしていきます。

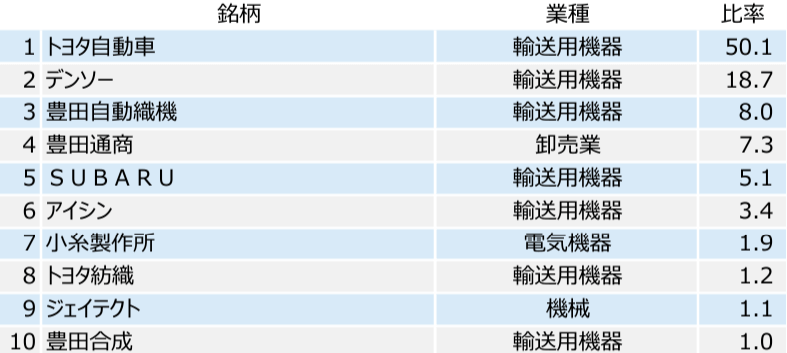

引用:マンスリーレポート

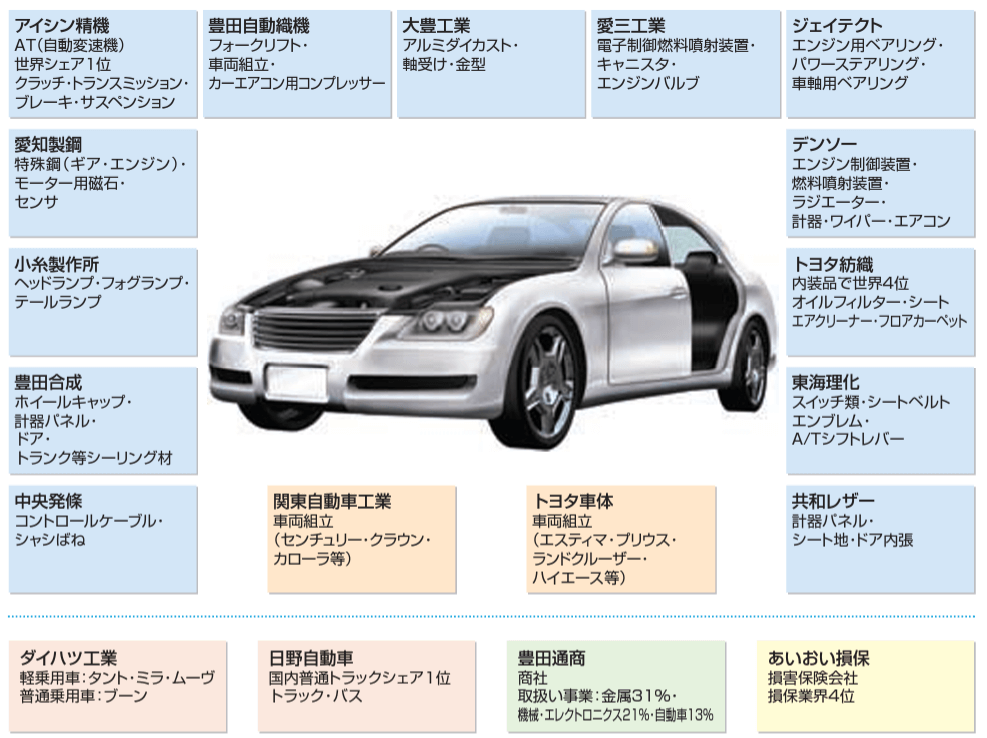

トヨタ自動車のグループ会社なので当然といえば当然ですが、組入銘柄は下図のように車のパーツを作っている企業が組入られています。現在は19銘柄で構成されています。

引用:販売用資料

純資産総額は?

続いて、トヨタ自動車/トヨタグループ株式ファンドの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、ファンドの運用で必ず発生する運営コストが相対的に高くなるので、ファンドのパフォーマンスを悪化させる原因になります。

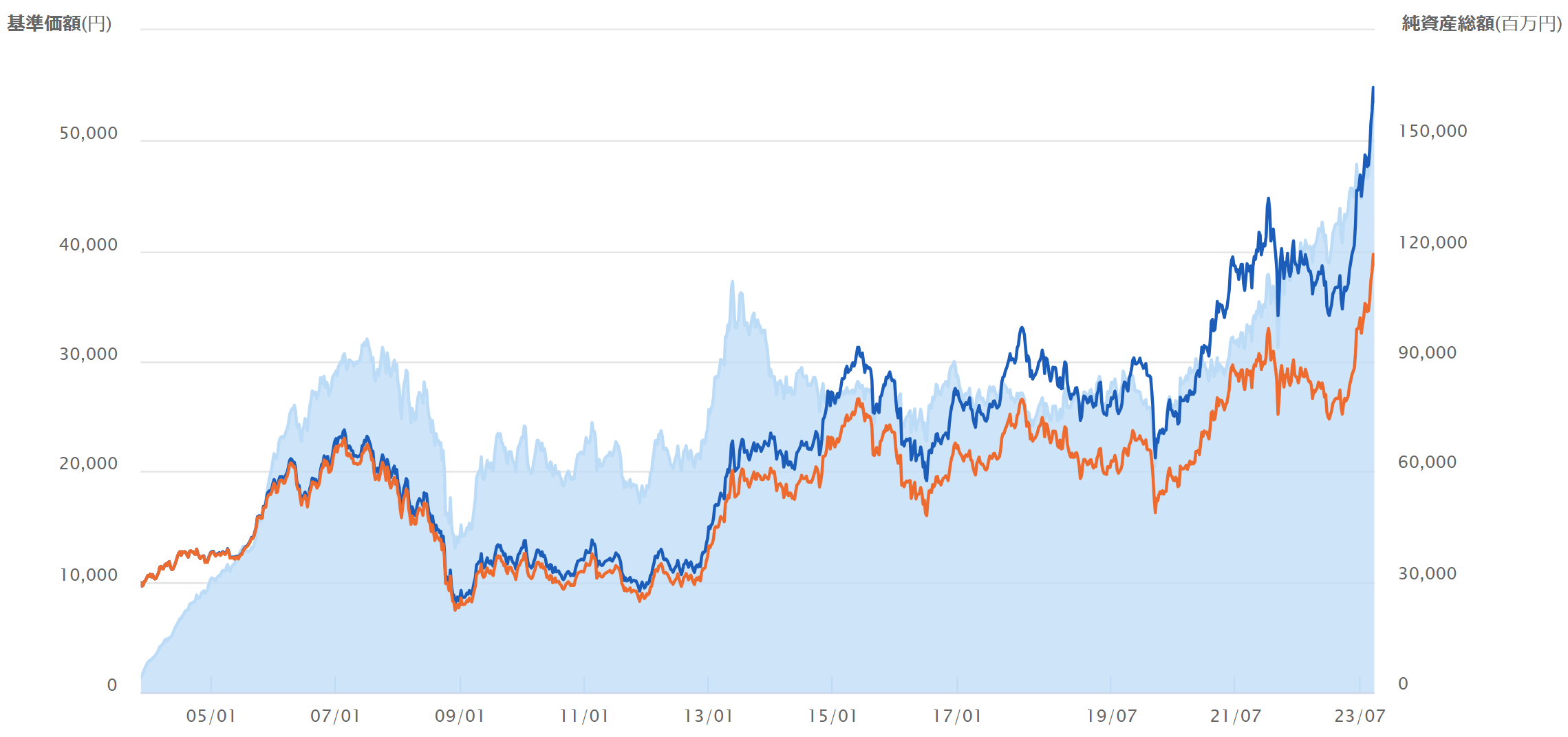

トヨタ自動車/トヨタグループ株式ファンドの純資産総額は大きく上下に変動しながら、増え続けており、現在は約1,470億円です。非常に規模の大きなファンドなので、規模によるデメリットはありませんね。

※引用:三井住友DSアセットマネジメント HP

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが、通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

トヨタ自動車/トヨタグループ株式ファンドの購入時手数料は3.3%となっていますが、実質コストは0.793%となっており、比較的低コストとなっています。

これは銘柄の入れ替えがほとんど起こらないためですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 0.759%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.793%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

トヨタ自動車/トヨタグループ株式ファンドの評価分析

基準価額をどう見る?

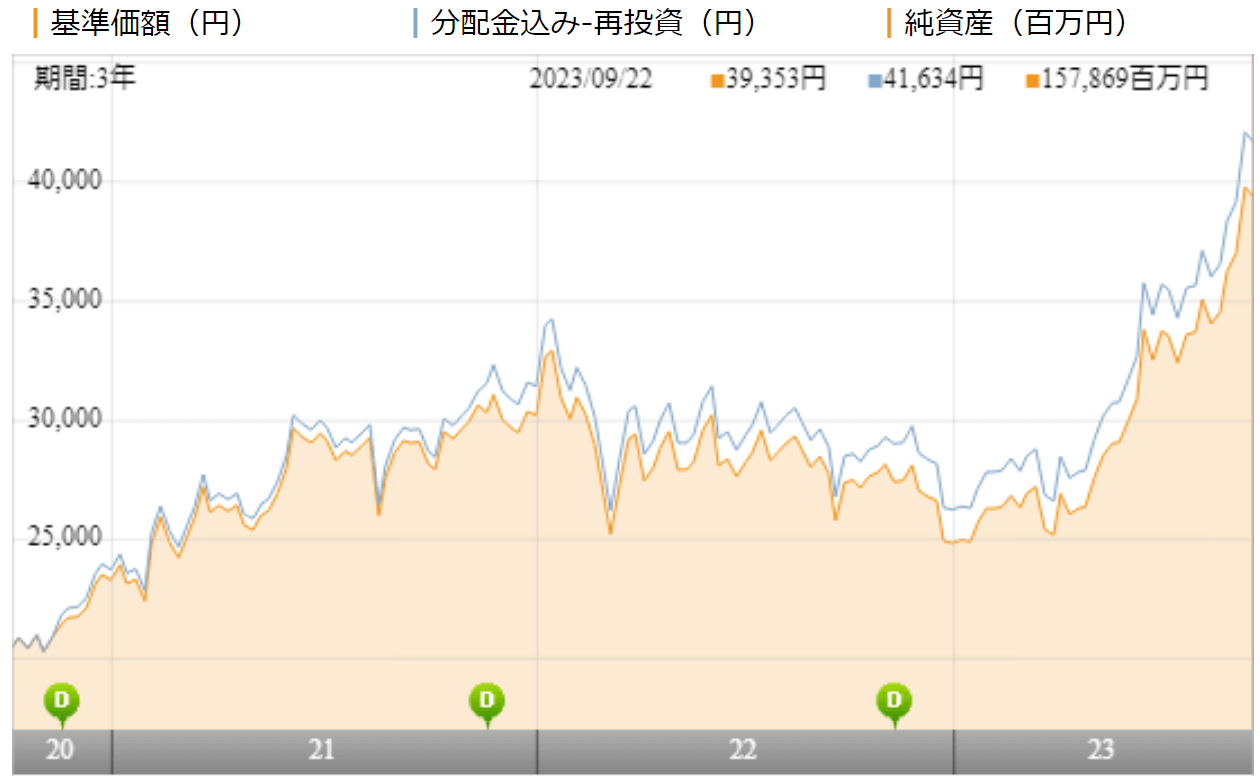

トヨタ自動車/トヨタグループ株式ファンドの基準価額は、2021年末まで大きく上昇し、2022年は下落に転じました。

しかし、2023年は日経平均が30,000円を突破し、大きく上昇した恩恵を受けて、かなり大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、トヨタ自動車/トヨタグループ株式ファンドの運用実績を見てみましょう。

1年平均は+27.86%です。長期のパフォーマンスも9%以上のプラスとなっています。

すでに優れたパフォーマンスのように見えますが、この利回りだけを見て、判断するのは時期尚早です。他の類似ファンドとパフォーマンスを比較してから投資判断をしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +27.86% |

| 3年 | +23.59% |

| 5年 | +12.04% |

| 10年 | +9.22% |

※2023年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内大型株式ファンドランキング

同カテゴリー内での利回りランキングは?

トヨタ自動車/トヨタグループ株式ファンドは、国内大型のバリュー株カテゴリーに属しています。

投資をするのであれば、大型株カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

トヨタ自動車/トヨタグループ株式ファンドは、10年平均利回りこそ平均以下ですが、そのほかは上位約30%程度以内にはいっており、悪くない結果となっています。

ただ、他にもっと優れたファンドがあるかもしれませんので、比較をしたうえで投資をするか決めるべきです。

| 上位●% | |

| 1年 | 33% |

| 3年 | 27% |

| 5年 | 18% |

| 10年 | 59% |

※2023年9月時点

年別のパフォーマンスは?

では、トヨタ自動車/トヨタグループ株式ファンドの年別のパフォーマンスを見てみましょう。

マイナスの年もポツポツありますが、それ以上にプラスの年が多くなっています。ただ、他の類似ファンドと比較をしたときに、利回りが少し物足りないというのはありますね。

| 年間利回り | |

| 2023年 | +46.82%(1-9月) |

| 2022年 | ▲16.97% |

| 2021年 | +31.30% |

| 2020年 | +5.97% |

| 2019年 | +17.32% |

| 2018年 | ▲19.38% |

| 2017年 | +17.67% |

| 2016年 | ▲5.41% |

| 2015年 | +4.70% |

| 2014年 | +14.77% |

※2023年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、低コストのインデックスファンドよりパフォーマンスが優れているか事前に確認することが重要です。

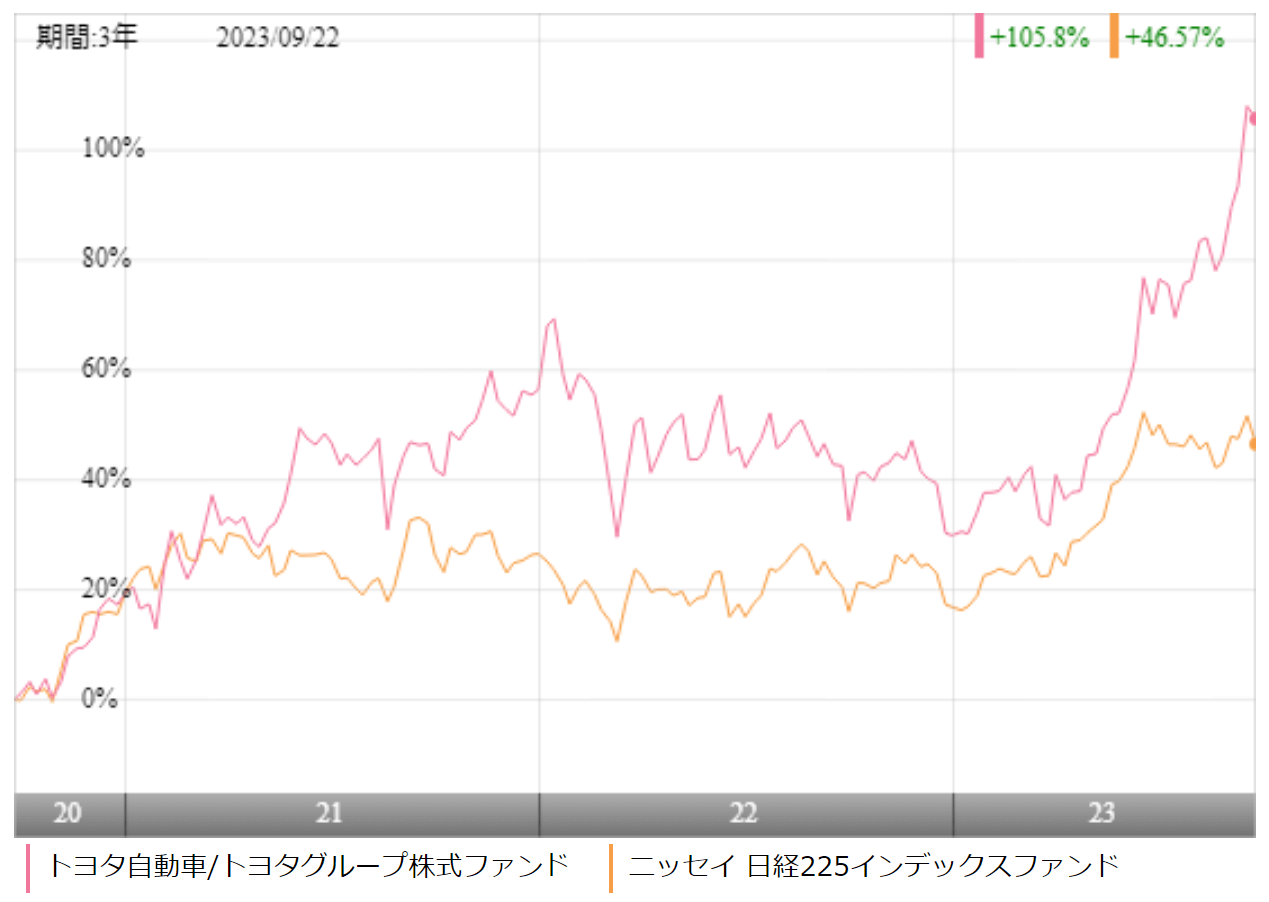

そこで、今回はインデックスファンドとして、人気が非常に高い日経平均と連動するニッセイ日経225インデックスファンドを比較してみました。

※引用:ウエルスアドバイザー

2021年前半まではニッセイ日経225インデックスファンドと競っていましたが、2022年以降は圧倒しています。

一方で、中長期のパフォーマンスはどうでしょうか?

| 年平均利回り | トヨタグループ株式F | ニッセイ 日経225 |

| 1年利回り | +27.86% | +18.36% |

| 3年平均 | +23.59% | +13.94% |

| 5年平均 | +12.04% | +9.22% |

| 10年平均 | +9.22% | +11.08% |

※2023年9月時点

5年平均利回りで見ると、トヨタ自動車/トヨタグループ株式ファンドのほうがパフォーマンスで上回っていることが、10年平均利回りではニッセイ 日経225インデックスファンドが優位です。

なかなか判断に悩む結果ですね。

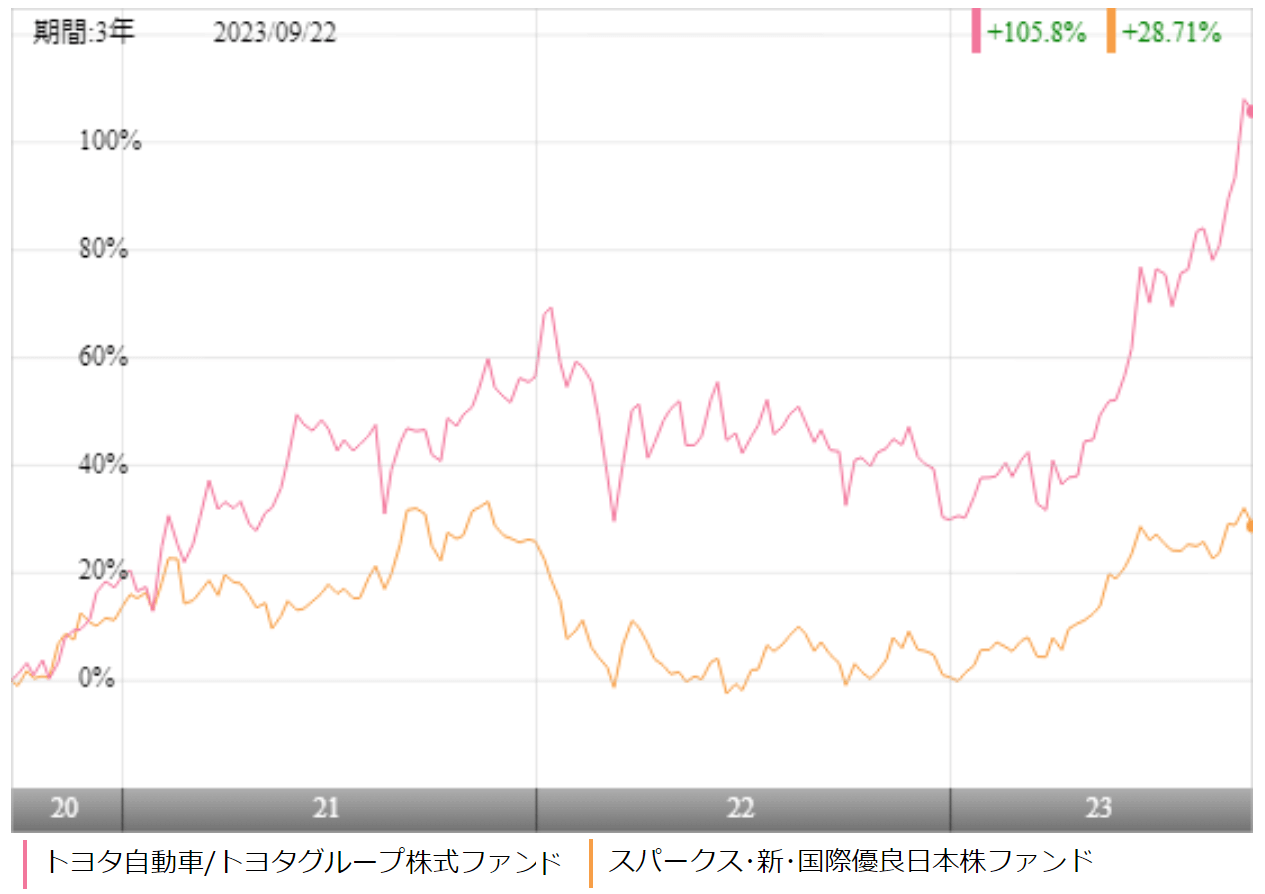

アクティブファンドとのパフォーマンス比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

今回は、同じく国内大型株カテゴリーで中長期で高いパフォーマンスの残しているスパークスの新・国際優良株式ファンド「厳選投資」とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらもトヨタ自動車/トヨタグループ株式ファンドが、2021年頃から厳選投資に大きな差をつけて勝っています。

より長期のパフォーマンスはどうでしょうか?

| 年平均利回り | トヨタグループ株式F | 厳選投資 |

| 1年 | +27.86% | +19.03% |

| 3年 | +23.59% | +8.78% |

| 5年 | +12.04% | +7.50% |

| 10年 | +9.22% | +14.63% |

※2023年10月時点

先ほどと同じく10年利回りで見ると、トヨタ自動車/トヨタグループ株式ファンドはパフォーマンスで負けてしまっていますが、より短い期間では上回っているため、なかなか評価が難しいですね。

最大下落率はどれくらい?

投資するにあたって、最大どの程度下落する可能性があるのか知っておくことは非常に重要です。

結局、多くの人が、大きな下落を経験すると、もうこれ以上は損をしたくないと思い、基準価額が大きく下がったタイミングで売却してしまうからです。

トヨタ自動車/トヨタグループ株式ファンドの最大下落率は、リーマンショック時で▲56.85%となっています。

| 期間 | 下落率 |

| 1カ月 | ▲20.74% |

| 3カ月 | ▲41.44% |

| 6カ月 | ▲50.25% |

| 12カ月 | ▲56.85% |

※2023年9月時点

100年に一度と言われたリーマンショックの時期なので、また同じレベルの下落は来ないと思いますが、これくらいの下落はあり得ると思っておいたほうがよいかと思います。

下落したタイミングで売らなければ、しっかり挽回できますので、事前に想定しておくことは重要です。

分配金の推移は?

トヨタ自動車/トヨタグループ株式ファンドは毎年11月に分配金が支払われており、直近5年間は500円前後の金額が分配されています。利回りにして2%程度ですので、持続できるレベルの安定した分配金と言えるでしょう。

ただ、このブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2022年 | 470円 |

| 2021年 | 640円 |

| 2020年 | 400円 |

| 2019年 | 610円 |

| 2018年 | 410円 |

| 2017年 | 560円 |

| 2016年 | 350円 |

| 2015年 | 400円 |

※2023年9月時点

評判はどう?

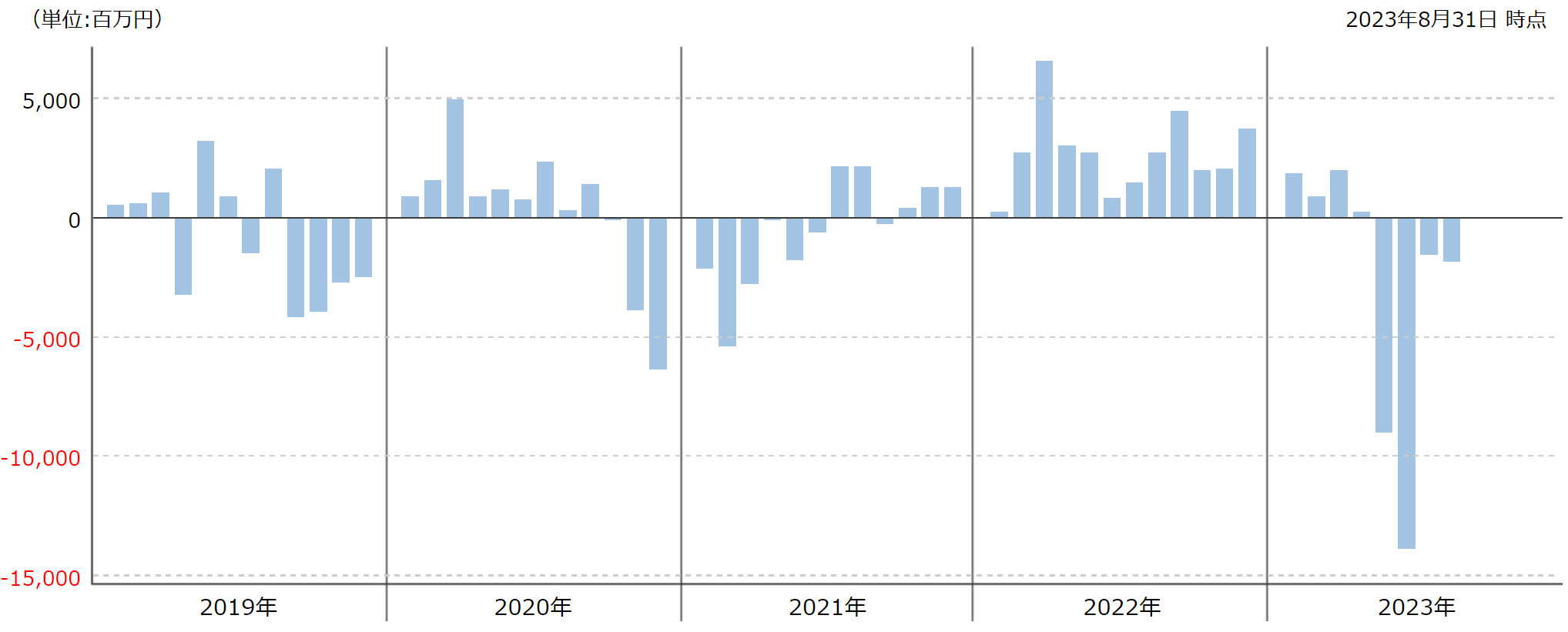

トヨタ自動車/トヨタグループ株式ファンドの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流出しているということは、それだけこのファンドを解約している人が多いということなので、評判が悪いということです。

2021年後半までは出たり入ったりしており、評判がいいとは言えませんでしたが、2021年後半からはパフォーマンスが好調であることを背景に資金流入が続いていました。

しかし、パフォーマンスが好調な2023年になぜか資金が大きく流出しており、一部利益確定売りが出ているのかもしれません。

※引用:ウエルスアドバイザー

トヨタ自動車/トヨタグループ株式ファンドの評価まとめと今後の見通し

いかがでしょうか?

30年以上の長期にわたって運用がされているファンドは珍しく、未だ1000億円規模の純資産があるというのは、さすがトヨタと言えます。

ただ、ひと昔前とはファンドのコストの状況も大きく変わる中で、未だに高コストの運用がなされています。

ファンドの運用を始めると、リターンのみが気になり、コストを気にすることがなくなってしまいますが、3~4倍高いコストを支払っている可能性があります。

幸いにも日経225インデックスファンドとパフォーマンスを比較しても悪くない運用ができているので、高い手数料を支払ってでも投資をする価値があると言えますが、そもそも論として、トヨタ関連株式は、トヨタ自動車の株式の値動きに引きずられる傾向があります。

投資信託の魅力のひとつは、分散投資によるリスクヘッジですが、トヨタ自動車/トヨタグループ株式ファンドにおいては、その恩恵をほぼ受けられません。

トヨタ株が下がれば他も軒並み下がりますし、トヨタ株が上がれば、引きずられて上昇します。

であれば、直接トヨタ自動車の株式を購入して保有したほうが、手数料もかかりませんし、よほどお勧めです。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点