2019年に続き、2020年の旧モーニングスターのファンド・オブ・ザ・イヤーで最優秀ファンドを受賞したモルガン・スタンレー グローバル・プレミアム株式オープン。

海外株式ファンドは優れたパフォーマンスを残しているファンドが多い中で、2年連続で最優秀賞を受賞するのは並大抵のことではありません。早速、どんなファンドなのかを見ていきましょう。

こんなことがわかる

- モルガン・スタンレー グローバル・プレミアム株式オープンは投資対象として、あり?なし?

- モルガン・スタンレー グローバル・プレミアム株式オープンより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

モルガン・スタンレー グローバル・プレミアム株式オープン(為替ヘッジなし)の独自評価と分析

投資対象は?

モルガン・スタンレー グローバル・プレミアム株式オープンの投資対象は、世界各国のプレミアム企業です。

プレミアム企業というのは各国で圧倒的なシェアの獲得や商品展開を行い、優良な特許、強固な販売網を裏付けに、持続的に高い収益率や潤沢なキャッシュフローの増大が期待できる企業です。

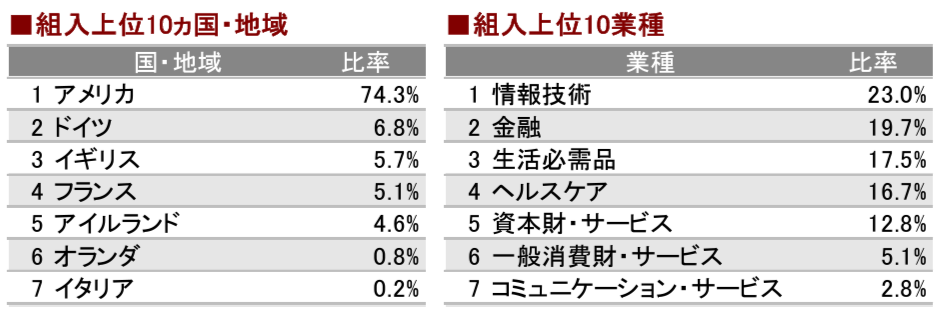

銘柄を20~40銘柄に絞り込む点も私としては好みですね。現在は41銘柄となっています。現在の組別の組入比率を見てみると、アメリカが約70%、次いでドイツ、イギリス、フランスと続きます。

※引用:マンスリーレポート

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

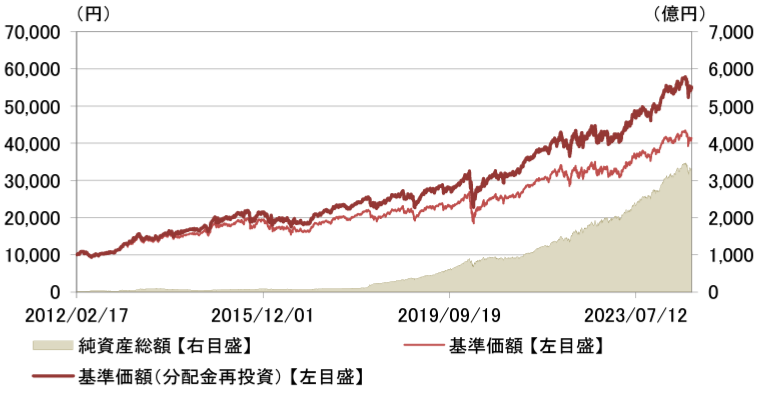

モルガン・スタンレー グローバル・プレミアム株式オープンは現在3330億円程度で、為替ヘッジありも合わせると4000億円近い巨大なファンドとなっています。これだけの規模があれば、全く問題ありません。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

モルガン・スタンレー グローバル・プレミアム株式オープンの実質コストは2.010%とかなり割高です。

それに加えて高い購入時手数料もかかりますので、購入した初年度から5%近く資産が目減りしてしまいます。優れたファンドでなければ、まず投資をしてはいけませんが、コストに見合うリターンを提供してくれるのであれば、投資をする価値も出てきます。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.980%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 2.010%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

モルガン・スタンレー グローバル・プレミアム株式オープンの基準価額は、2022年はほぼ横ばいでしたが、2023年、2024年は着実に上昇を続けています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、モルガン・スタンレー グローバル・プレミアム株式オープンの運用実績を見てみましょう。

| 平均利回り | |

| 1年 | +10.61% |

| 3年 | +12.69% |

| 5年 | +14.73% |

| 10年 | +12.45% |

※2024年9月末時点

直近1年間の利回りは10.61%で、3年、5年、10年平均利回りは12%を超えており、安定したリターンを維持しています。

利回りもとても重要な指標ですが、この段階で投資判断をしてしまうのは時期尚早です。他のファンドをパフォーマンスを比較してから投資をしても遅くはありませんので、本当に優れた成果を出しているファンドなのか調べてから投資をしましょう。

同カテゴリー内での利回りランキングは?

モルガン・スタンレー グローバル・プレミアム株式オープンは、日本を除くグローバル株式カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

モルガン・スタンレー グローバル・プレミアム株式オープンは、どの期間で見ても、平均以下となっており、思ったよりもパフォーマンスが良くないようです。

| 上位●% | |

| 1年 | 86% |

| 3年 | 75% |

| 5年 | 81% |

| 10年 | 56% |

※2024年9月末時点

年別のパフォーマンスは?

モルガン・スタンレー グローバル・プレミアム株式オープンの年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年は2桁マイナスになっている株式ファンドが多い中で、1桁マイナスに抑えている点は評価できますね。

| 年間利回り | |

| 2024年 | +15.57%(1-6月) |

| 2023年 | +21.78% |

| 2022年 | ▲5.33% |

| 2021年 | +34.22% |

| 2020年 | +5.46% |

| 2019年 | +27.94% |

| 2018年 | ▲5.10% |

| 2017年 | +20.18% |

| 2016年 | ▲0.53% |

| 2015年 | +5.33% |

※2024年9月末時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

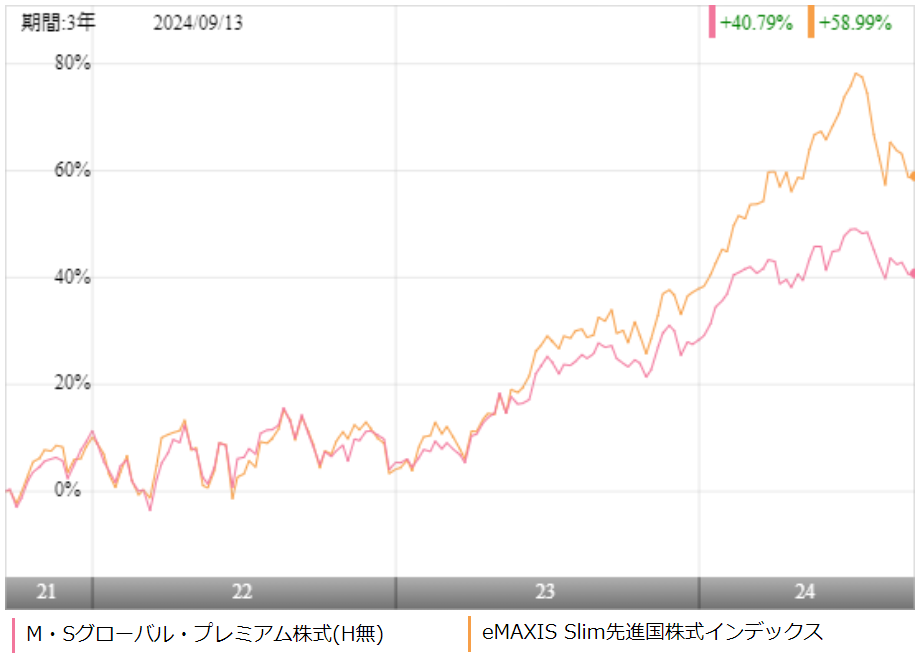

モルガン・スタンレー グローバル・プレミアム株式オープンに投資を検討する上で、より低コストで投資ができるインデックスファンドとパフォーマンスを比較しておいて、損はありません。

今回は、同カテゴリーで、超低コストファンドとして、非常に人気の高い、eMAXIS Slim 先進国株式インデックスとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

2022年までは、モルガン・スタンレー グローバル・プレミアム株式オープンも拮抗していましたが、2023年に入ってからは大きく差をつけられています。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| M・Sグローバル | slim 先進国 | |

| 1年 | +10.61% | +22.39% |

| 3年 | +12.69% | +17.20% |

| 5年 | +14.73% | +20.70% |

| 10年 | +12.45% | - |

※2024年9月末時点

5年平均利回りも負けてしまっており、これでは高いコストを支払ってまで、投資をするメリットを感じません。

アクティブファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、他のアクティブファンドをパフォーマンスを比較してから投資をしても、遅くはありません。

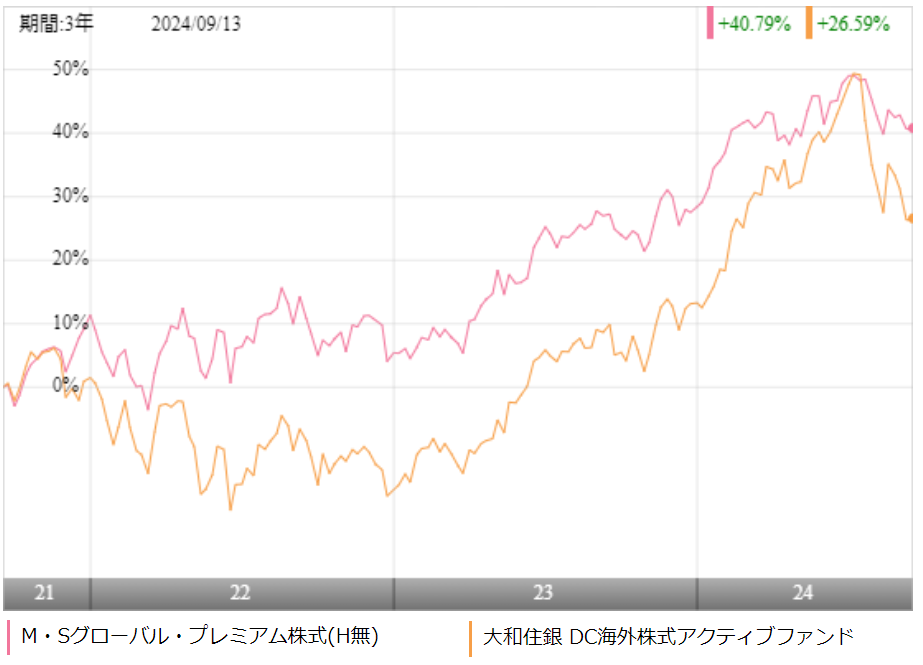

そこで、今回は先進国株式を投資対象にアクティブ運用している大和住銀DC海外株式アクティブファンドを比較をしました。

※引用:ウエルスアドバイザー

直近3年間においては、モルガン・スタンレー グローバル・プレミアム株式オープンのほうがパフォーマンスで上回っています。

では、より長期のパフォーマンスはどうでしょうか?

| M・Sグローバル | 大和住銀DC | |

| 1年 | +10.61% | +19.92% |

| 3年 | +12.69% | +9.12% |

| 5年 | +14.73% | +20.19% |

| 10年 | +12.45% | +15.00% |

※2024年9月末時点

5年、10年平均利回りでは、大和住銀DC海外株式アクティブファンドに大きく差をつけられる形となっています。これだけ差がついてしまうと、あえてモルガン・スタンレー グローバル・プレミアム株式オープンに投資をする理由が見つかりません。

最大下落率は?

モルガン・スタンレー グローバル・プレミアム株式オープンに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでモルガン・スタンレー グローバル・プレミアム株式オープンの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲10.76% |

| 3カ月 | ▲13.28% |

| 6カ月 | ▲12.14% |

| 12カ月 | ▲13.02% |

※2024年9月末時点

最大下落率は運用期間がまだ短いので13%程度しかありませんが、リーマンショックのときは株式ファンドは50%程度下落したこともありますので、今後、まだまだ大きな下落をすることはあると思っておいたほうがいいですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

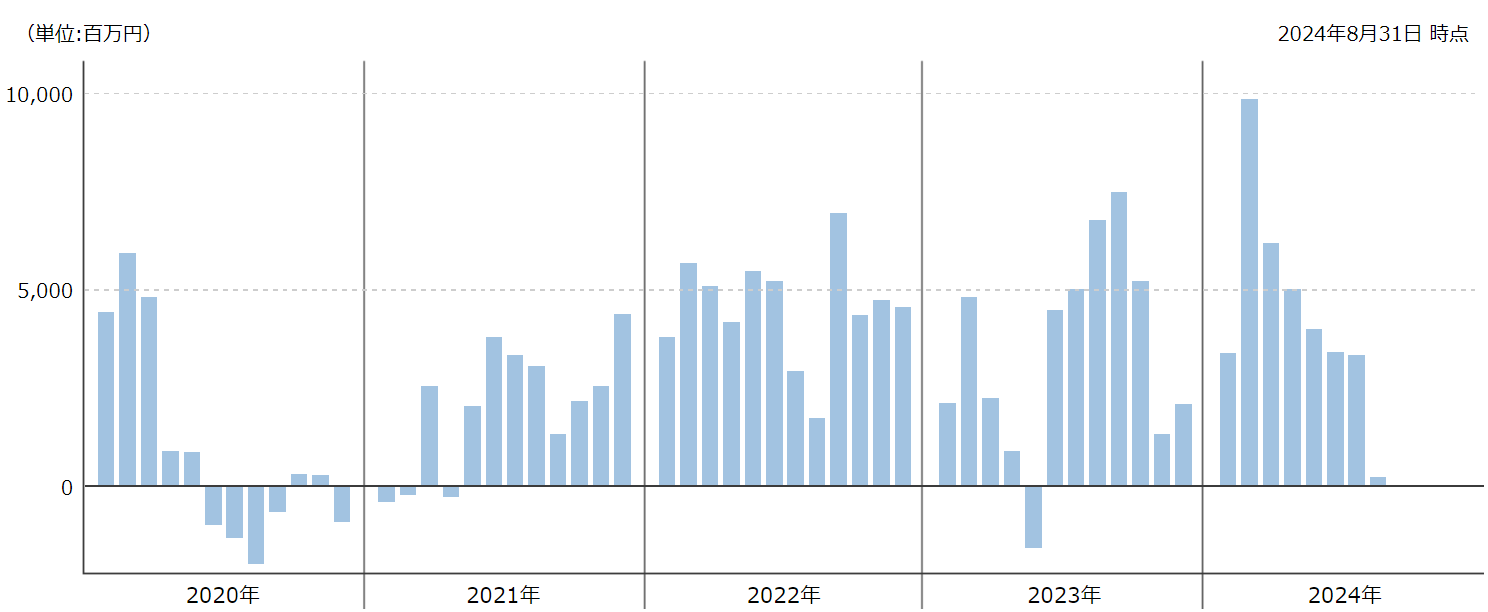

評判はどう?

それでは、モルガン・スタンレー グローバル・プレミアム株式オープンの評判はどうでしょうか?

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

モルガン・スタンレー グローバル・プレミアム株式オープンは、資金が流出している月もありますが、2021年以降はほぼ毎月流入しており、評判は悪くないことが分かります。

※引用:ウエルスアドバイザー

モルガン・スタンレー グローバル・プレミアム株式オープン(為替ヘッジなし)の個人的評価まとめと今後の見通し

先進国株式に投資をしようとした場合、まず思いつくのが、MSCIコクサイに連動する超低コストのインデックスファンドだと思います。

実際、eMAXIS Slim 先進国株式インデックスは優れたファンドですので、少なくともこのファンドにパフォーマンスで負けてしまっているようでは、あえて高いコストを支払う理由がありません。

もちろん、一時的にパフォーマンスがインデックスファンドを下回ってしまうこともありますので、その点を理解した上で分析する必要がありますが、モルガン・スタンレーグローバル・プレミアム株式オープンは短期、長期ともに、パフォーマンスで劣っています。

そのため、先進国株式に投資をするのであれば、eMAXIS Slim 先進国株式インデックスで十分でしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点