近年、非常に注目されているESG投資の中にも実は色々な投資手法があります。

その中でも、社会的課題の解決(社会的利益)と投資リターンの2つの利益の獲得を目指すのがインパクト投資とよばれる手法です。

今回は、三菱UFJ国際投信のベイリー・ギフォードインパクト投資ファンド『愛称:ポジティブ・チェンジ』について徹底分析していきます。

「ベイリー・ギフォードインパクト投資ファンドって投資対象としてどうなの?」

「ベイリー・ギフォードインパクト投資ファンドって持ってて大丈夫なの?」

「ベイリー・ギフォードインパクト投資ファンドより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

ベイリー・ギフォードインパクト投資ファンド『愛称:ポジティブ・チェンジ』の基本情報

投資対象は?

ベイリー・ギフォードインパクト投資ファンドの投資対象は、日本を含む世界各国の株式です。社会的インパクトをもたらす事業によって、長期の視点から成長が期待される世界各国の企業の株式に投資をしていきます。

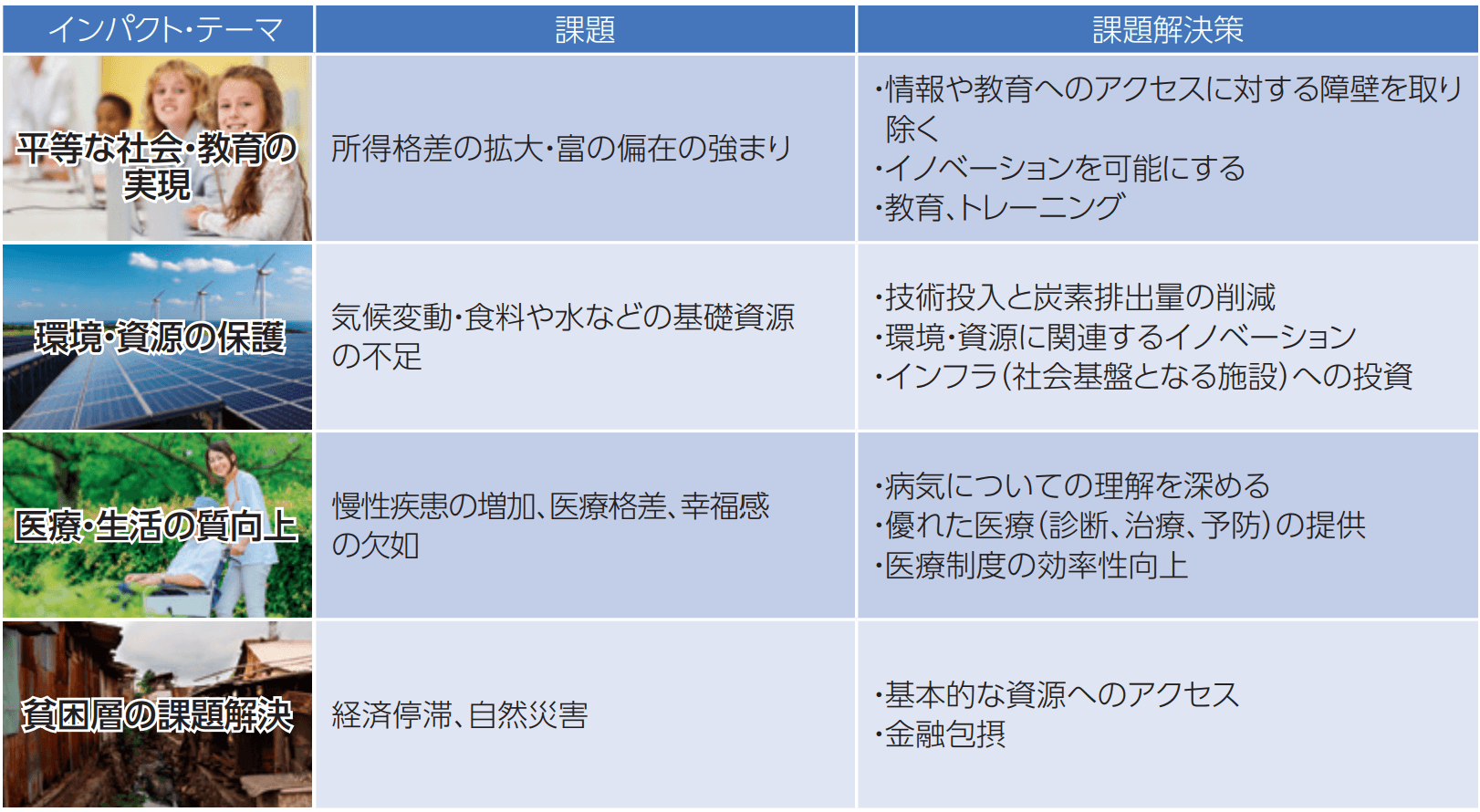

インタクトテーマとして以下の4つのテーマを掲げ、このテーマを中心に投資をしていきます。

※引用:交付目論見書

ベイリー・ギフォードインパクト投資ファンドの国別の投資比率及び、業種別の投資比率を見ていきます。

国別では、アメリカが約4割、次いで、ブラジル、オランダとなっており、新興国もトップ10に入ってきているのが特徴ですね。業種別では、ヘルスケア領域の銘柄の比率が高くなっています。

※引用:マンスリーレポート

現在の組入銘柄数は32銘柄となっており、かなり銘柄を絞り込んでいる印象です。銘柄を絞り込むファンドはファンドマネージャーが優れた人物だと大きなリターンが期待できるため、私個人としては好きな部類に入ります。

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認するようにしてください。

純資産総額が多いほうが、ファンドマネージャーが資金を投資する際に有利であったり、他の投資家の解約の際の影響が小さくなりますので、優れた投資信託と言えます。

一方、投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

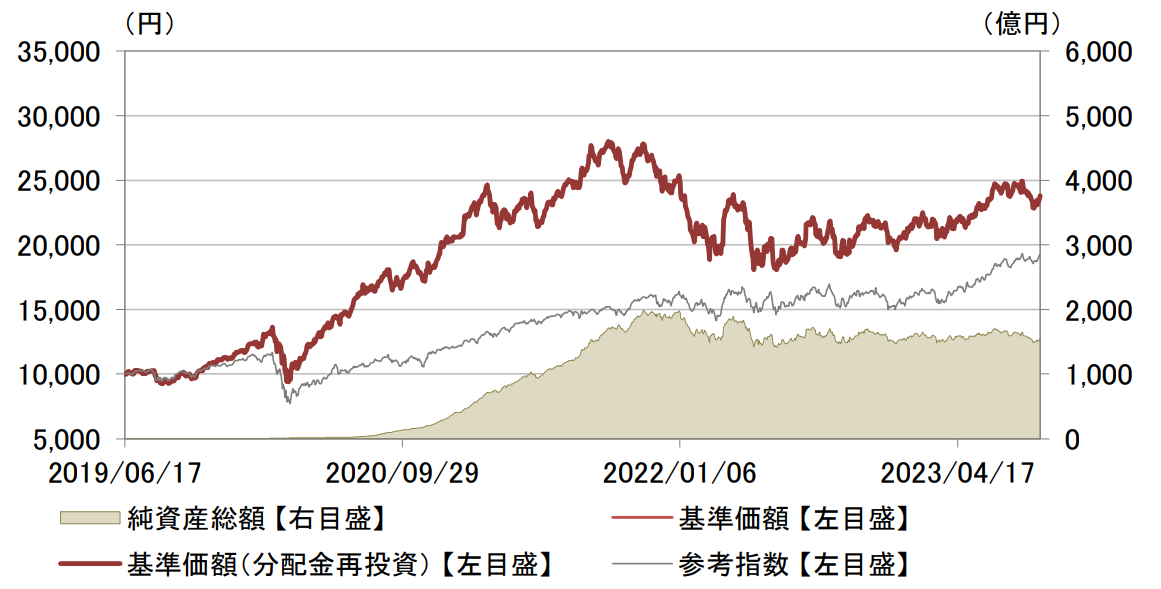

ベイリー・ギフォードインパクト投資ファンドは現在、1600億円程の規模にまで成長しています。2022年以降はパフォーマンスが優れず純資産の伸びも止まっていますね。ただ、規模としては全く問題ありません。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることを知っていますか?

これを実質コストと言いますが、実質コストには株式売買手数料や有価証券取引税、監査費用などが含まれています。特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ベイリー・ギフォードインパクト投資ファンドの実質コストは1.47%と割高です。近年のアクティブファンドの中ではまだマシな水準ですが、購入時手数料もかかるので、投資する際には慎重にならざるを得ませんね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.4630%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 1.47%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ベイリー・ギフォードインパクト投資ファンド『愛称:ポジティブ・チェンジ』の評価分析

基準価額をどう見る?

ベイリー・ギフォードインパクト投資ファンドは設定したタイミングが良かったこともあり、コロナショックの影響をものともせず、2021年末までは右肩上がりに上昇を続けました。

しかし、2022年からはコロナショック以上に大きく下落しており、2023年は持ち直していますが、それでも苦戦しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、ベイリー・ギフォードインパクト投資ファンドの運用実績を見てみましょう。

直近1年間の利回りは14.79%で、3年平均利回りは8%となっています。

この時点では良いか悪いか判断がつかないので、他のファンドとパフォーマンスを比較した上で、投資判断していきましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +14.79% |

| 3年 | +8.76% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

ベイリー・ギフォードインパクト投資ファンドは日本株を含む海外株式カテゴリーに属していますが、せっかく投資をするのであれば、同カテゴリー内でもパフォーマンスが高いファンドに投資をしたいものです。

そこで、同カテゴリー内でのランキングを調べました。

ベイリー・ギフォードインパクト投資ファンドは、直近1年の利回りも3年平均利回りも下位30%に入っており、他にもっと優れたファンドが多数あることがわかります。

| 上位●% | |

| 1年 | 69% |

| 3年 | 78% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

ベイリー・ギフォードインパクト投資ファンドの年別のパフォーマンスも見てみましょう。

年別の利回りを見ることで、平均利回りではわからない基準価額の変動の大きさを知ることができます。

2020年は74%と驚異的な結果となっていましたが、それ以外の年でもプラスの年は2桁プラスになっています。

ただ。相当ボラティリティが高いファンドなので、値動きの大きさについていく自信がある人だけ投資をしてください。

| 年間利回り | |

| 2023年 | +13.07%(1-9月) |

| 2022年 | ▲20.23% |

| 2021年 | +21.01% |

| 2020年 | +74.05% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

ベイリー・ギフォードインパクト投資ファンドに投資をするのであれば、最低限、低コストのインデックスファンドよりパフォーマンスが優れていなければ、投資をする価値がありません。

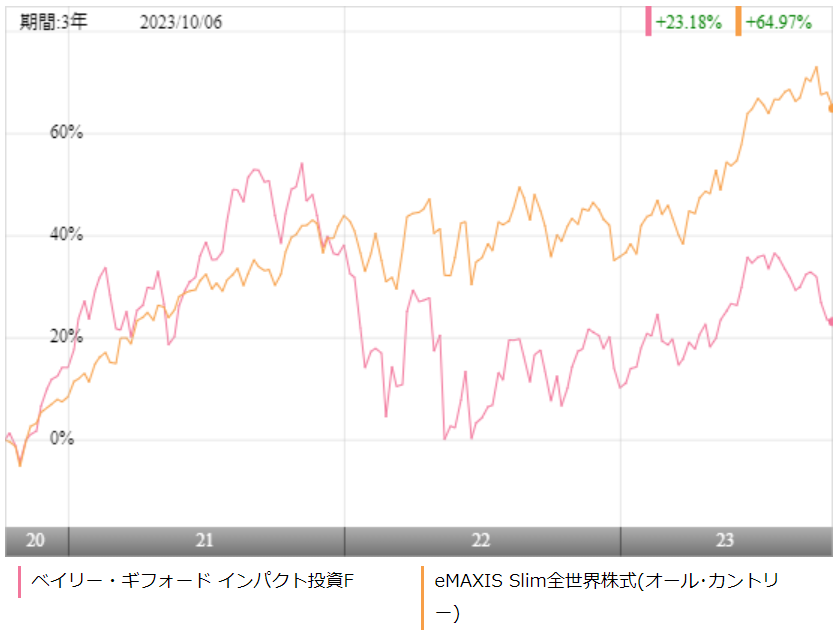

ベイリー・ギフォードインパクト投資ファンドは日本株を含む世界の株式に投資をしますので、同じように日本株を含む世界の株式に分散投資ができるeMAXIS Slim全世界株式(オールカントリー)と比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間では、2021年まではベイリー・ギフォードインパクト投資ファンドが勝っていましたが、2022年以降は、eMAXIS Slim全世界株式(オールカントリー)のほうが逆転しました。

この結果を見る限りは、あえて高いコストのベイリー・ギフォードインパクト投資ファンドに投資をする価値を感じませんね。

| ベイリー | slim 全世界 | |

| 1年 | +14.79% | +23.71% |

| 3年 | +8.76% | +20.23% |

| 5年 | - | - |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

アクティブファンドへ投資をするのであれば、アクティブファンドの中でも優秀なファンドに投資をしたいものです。

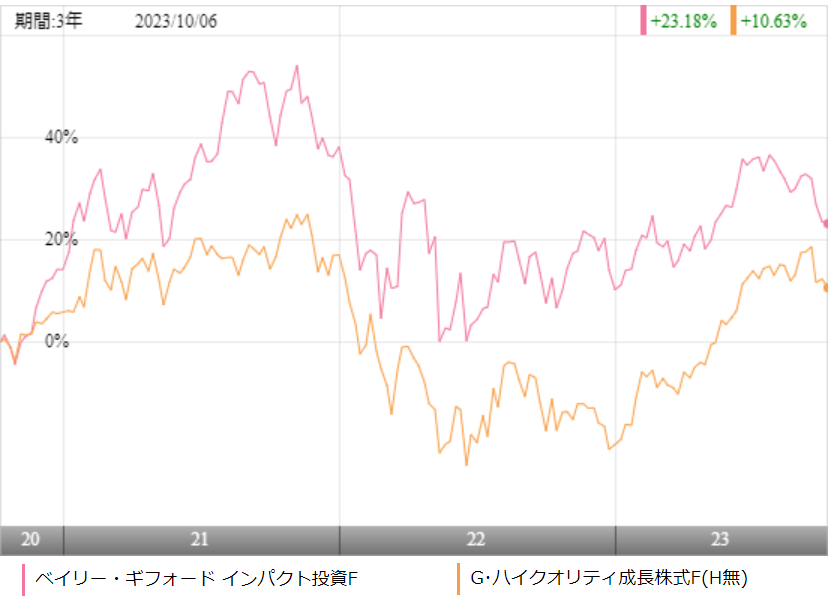

そこで、今回は世界の株式に投資ができるグローバル・ハイクオリティ成長株式ファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、ベイリー・ギフォードインパクト投資ファンドが優位となりました。ただ、インデックスファンドに負けてしまっている時点で、あえて高いコストを払う気にはなれません。

| ベイリー | G・ハイクオリティ | |

| 1年 | +14.79% | +35.99% |

| 3年 | +8.76% | +5.25% |

| 5年 | - | +11.34% |

| 10年 | - | - |

※2023年10時点

最大下落率は?

ベイリー・ギフォードインパクト投資ファンドに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでベイリー・ギフォードインパクト投資ファンドの最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲18.84% |

| 3カ月 | ▲25.00% |

| 6カ月 | ▲25.82% |

| 12カ月 | ▲25.51% |

※2023年10月時点

最大下落率は2021年9月~2022年2月の半年で、25.82%でした。リーマンショックのときは株式ファンドは40~50%程度下落したこともありますので、今後、まだまだ大きな下落をすることはあると思っておいたほうがいいですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

それでは、ベイリー・ギフォードインパクト投資ファンドの評判はどうでしょうか?

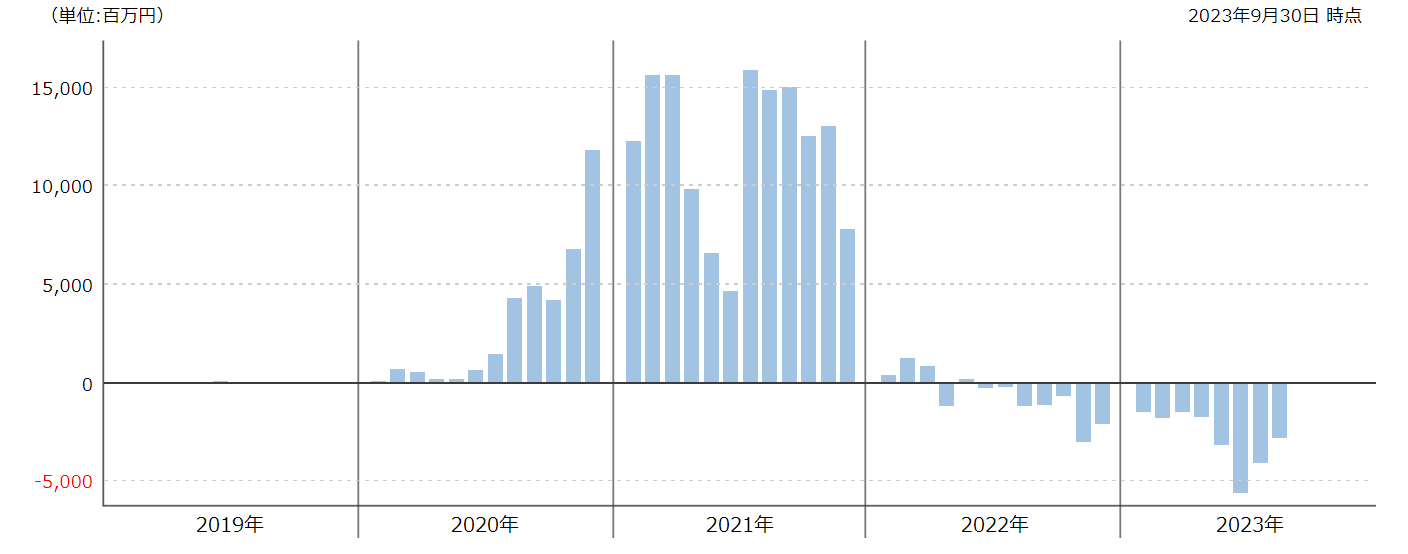

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

ベイリー・ギフォードインパクト投資ファンドは設定当初から資金流入超過額がどんどん増えていましたが、2022年以降は資金の流出が続いています。2022年以降はパフォーマンスがかなり悪いこともあり、仕方ないですね。

※引用:ウエルスアドバイザー

ベイリー・ギフォードインパクト投資ファンド『愛称:ポジティブ・チェンジ』の今後の見通しと評価まとめ

いかがでしょうか?

ベイリー・ギフォードインパクト投資ファンドへの投資は社会貢献も兼ねて投資ができるファンドということもあり、コンセプトに共感する投資家が多いのだと思います。

もちろん、社会貢献ができ、かつリターンも高いのであれば、それに越したことはないわけですが、残念ながら、私の知る限り、両方を満たせるファンドはほぼ存在しません。

ですので、リターンはそこまで高くなくても良いから、高いコストを支払ってでも自分は社会貢献をしたいんだという人は、ベイリー・ギフォードインパクト投資ファンドへ投資をすればいいですが、純粋にリターンを追求したいという人は、無難にeMAXIS Slim全世界株式(オールカントリー)に投資をしたほうがいいですね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点