2008年のリーマンショックでほぼすべての金融市場で大暴落が起き多くの投資家が大損をしました。

そんな2008年にプラス+20%以上の利益を出していたファンドがあります。

それが、マン・インベストメンツ社のグループ会社であるAHL社が運用する「マンAHLダイバーシファイド」です。

今日はそんなAHL社の運用プログラムを組み込んでいるロボット戦略世界分散ファンド『資産の番人』について、徹底的に分析していきます。

「資産の番人って投資対象としてどうなの?」

「資産の番人って持ってて大丈夫なの?」

「資産の番人より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

ロボット戦略 世界分散ファンド『資産の番人』の基本情報

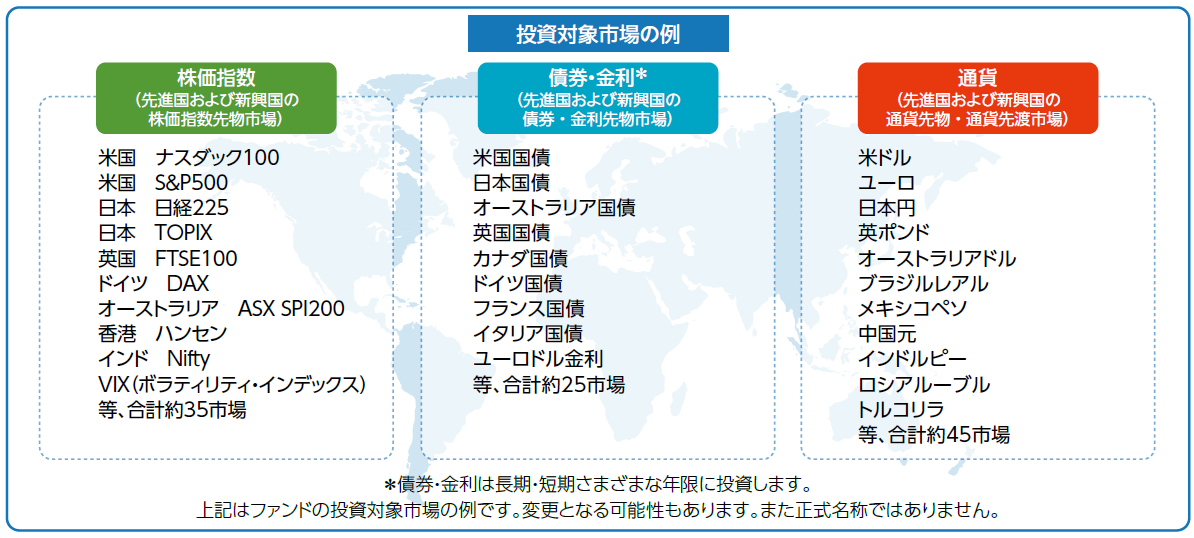

投資対象は?

ロボット戦略 世界分散ファンド『資産の番人』の投資対象は、マン・AHL・ダイバーシティ・オルタナティブが発行する外国投信を通じて、先進国および新興国の株価指数先物取引、債券先物取引、金利先物取引、および為替先渡取引などを活用し、100以上の市場に幅広い資産に投資をしていきます。

通常の投資信託とは異なり、株式や債券を直接購入するわけではなく、指数に絞って投資をしていくというのは特徴的です。

※引用:交付目論見書

運用の体制は?

運用は1987年創業以来、一貫してコンピューター運用の実績をもつ英国のAHLパートナーズLLPが行います。

AHLはロンドンに本拠をおくマン・グループのグループ会社で、世界最先端のクオンツ運用を行っています。

クオンツ運用というのは、金融工学等の知識を駆使し、数学的な手法で分析し、人の判断をいれずにすべてコンピューターが売買を行う運用です。

120名超もの数学博士や物理学博士が最先端のトレーディング・テクノロジーを研究しており、クオンツ運用でAHL社の右に出るものはいないでしょう。

運用の特徴は?

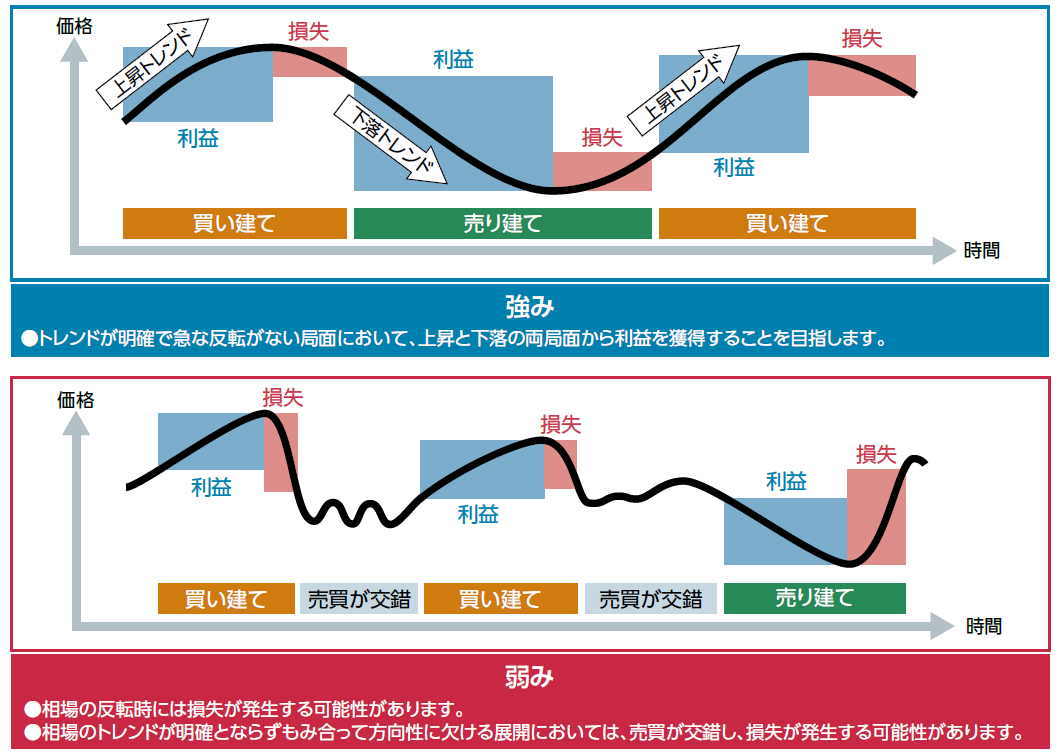

ロボット戦略 世界分散ファンド 『資産の番人』の投資判断はすべてコンピューターがおこない、原則トレンド・フォロー型の運用を行います。

上昇トレンドや下降トレンドをいち早く発見しトレンドに乗っていきますので、急な反転がないような局面で、一番力を発揮する運用手法です。

逆に、急に相場が下落したり、トレンドの方向性が定まらないようなときは損失が発生する可能性があります。

※引用:交付目論見書

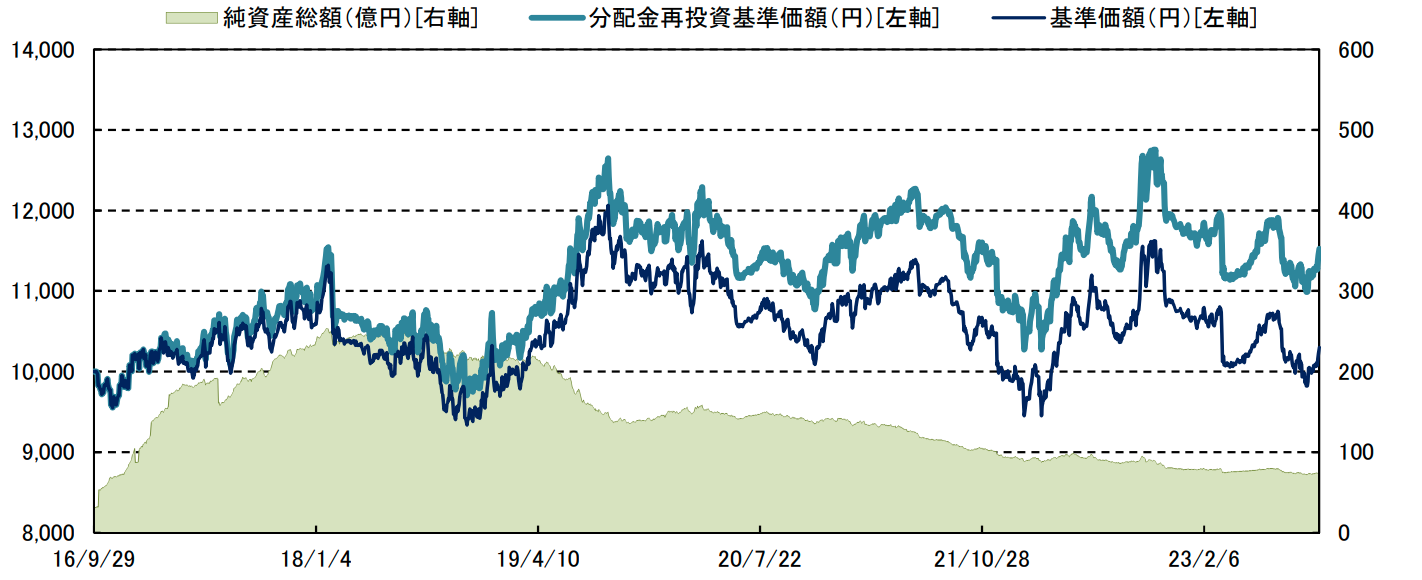

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬコスト増となりますので、事前に確認すべきポイントの1つです。

ロボット戦略 世界分散ファンド 『資産の番人』は、現在約75億円となっています。規模としては問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストに注意しなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ロボット戦略 世界分散ファンド 『資産の番人』の実質コストは1.03%と非常に高くなっています。

外国籍の投資信託を購入するとどうしてもコストがかさみますが、信託報酬が高いのであれば、相応のパフォーマンスを発揮してもらわないと購入する気になれませんね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.012%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.03%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ロボット戦略 世界分散ファンド『資産の番人』の評価分析

基準価額をどう見る?

ロボット戦略 世界分散ファンド 『資産の番人』の基準価額は直近3年間で上下に変動はしているものの、ほぼ10,000円近辺を推移しています。

他のファンドだと、2023年は上昇傾向にあるファンドが多いですが、資産の番人は下落をし続けており、かなり厳しい展開です。

※引用:ウエルスアドバイザー

利回りはどれくらい?

ロボット戦略 世界分散ファンド 『資産の番人』の直近1年間の利回りは▲7.92%となっています。

直近数年は株式市場が非常に好調であるにもかかわらず、ここまでパフォーマンスが奮っていないファンドも珍しいですね。

クオンツ運用の難しさが改めてわかる結果だと思います。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲7.92% |

| 3年 | +1.10% |

| 5年 | +3.13% |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年平均利回りランキングで見る圧倒的に優れた投資信託まとめ

同カテゴリー内での利回りランキングは?

ロボット戦略 世界分散ファンド 『資産の番人』は、ヘッジファンドカテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資すべきですので、同カテゴリー内でのパフォーマンスのランキングを調べました。

ロボット戦略 世界分散ファンド 『資産の番人』は、5年平均利回りでは、上位30%に入っていますが、あくまでヘッジファンドカテゴリーなので、あまりあてにはならないですね。

| 上位●% | |

| 1年 | 89% |

| 3年 | 46% |

| 5年 | 23% |

| 10年 | - |

※2023年10月時点

年別の運用利回りは?

ロボット戦略 世界分散ファンド『資産の番人』の年別のパフォーマンスを見てみると、マンAHLらしさのわかる運用がされています。

2018年は多くのファンドが10%近いマイナスを出す中で損失を4%程度に抑えました。これはまさにマンAHLが得意とする下落リスクを抑えた運用の表れと言えます。

ただ、2020年のコロナショックではその力が発揮されておらず、それ以降もなんとも不甲斐ない結果となっています。

運用にムラがあるとなかなか信用して投資をしづらいというのが正直なところです。

| 年間利回り | |

| 2023年 | ▲2.05%(1-9月) |

| 2022年 | +9.91% |

| 2021年 | ▲5.47% |

| 2020年 | ▲3.30% |

| 2019年 | +13.14% |

| 2018年 | ▲3.89% |

| 2017年 | +5.75% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

アクティブファンドに投資をするのであれば、最低限インデックスファンドよりもパフォーマンスが優れていなければ、投資をする価値がありません。

資産の番人のようなクオンツ運用のヘッジファンドは一概に比較することが難しいのですが、

今回は先進国株式ファンドの代表格でもあるeMAXIS Slim先進国株式インデックスとパフォーマンスの比較を行いました。

※引用:ウエルスアドバイザー

ロボット戦略 世界分散ファンド『資産の番人』はリスクの小さい運用を行っていますが、利回りでみると、eMAXIS Slim 先進国株式インデックスに大きく差をつけられています。

こうなると、高い購入時手数料と高い信託報酬を支払ってまで投資をするメリットというのが全くなくなってしまいます。

それにしても、この2ファンドを比較してみると、資産の番人の基準価額が通常の株式ファンドといかに違う動きをしているかがよくわかります。

これであれば、インデックスファンドに投資をすれば、十分と言えます。

| 資産の番人 | Slim 先進国株式 | |

| 1年 | ▲7.92% | +24.67% |

| 3年 | +1.10% | +22.16% |

| 5年 | +3.13% | +13.93% |

| 10年 | - | - |

※2023年10月時点

類似ファンドとのパフォーマンス比較

ロボット戦略 世界分散ファンド『資産の番人』に投資をするのであれば、同じように人工知能やロボットを活用した運用をしている他のファンドとパフォーマンスを比較しておくのも悪くありません。

また近年流行りのAIを活用したAI活用型世界株ファンド「ディープAI」やGS グローバル・ビッグデータ投資戦略ファンドと比較をしました。

※引用:ウエルスアドバイザー

直近3年間の運用では、資産の番人が大きく出遅れています。

明らかに他の2ファンドと異なる動きをしていることから、資産の番人の運用ロジックがかなり特殊であることはわかりますが、ここまで差をつけられてしまうと、あえて投資をしたいとは思いません。

分配金の推移は?

つづいて分配金の推移を見てみましょう。

ロボット戦略 世界分散ファンド『資産の番人』は毎年2月と8月に分配金を出しており、毎回100円の分配となっています。

基準価額に対する分配金の割合はわずかですので、分配金が減ることはなさそうです。

このブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2023年 | 200円 |

| 2022年 | 100円 |

| 2021年 | 200円 |

| 2020年 | 200円 |

| 2019年 | 100円 |

| 2018年 | 200円 |

| 2017年 | 200円 |

※2023年10月時点

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

資産の番人は2021年8月~2022年1月の6カ月間で最大11.95%下落しています。

コロナショックを経てもこの下落幅が最大なので、下落幅はかなり抑えられていると言えますね。下落幅を抑えた運用ができているのはさすがマンAHLというところです。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

| 期間 | 下落率 |

| 1カ月 | ▲6.40% |

| 3カ月 | ▲8.97% |

| 6カ月 | ▲11.95% |

| 12カ月 | ▲11.60% |

※2023年10月時点

評判はどう?

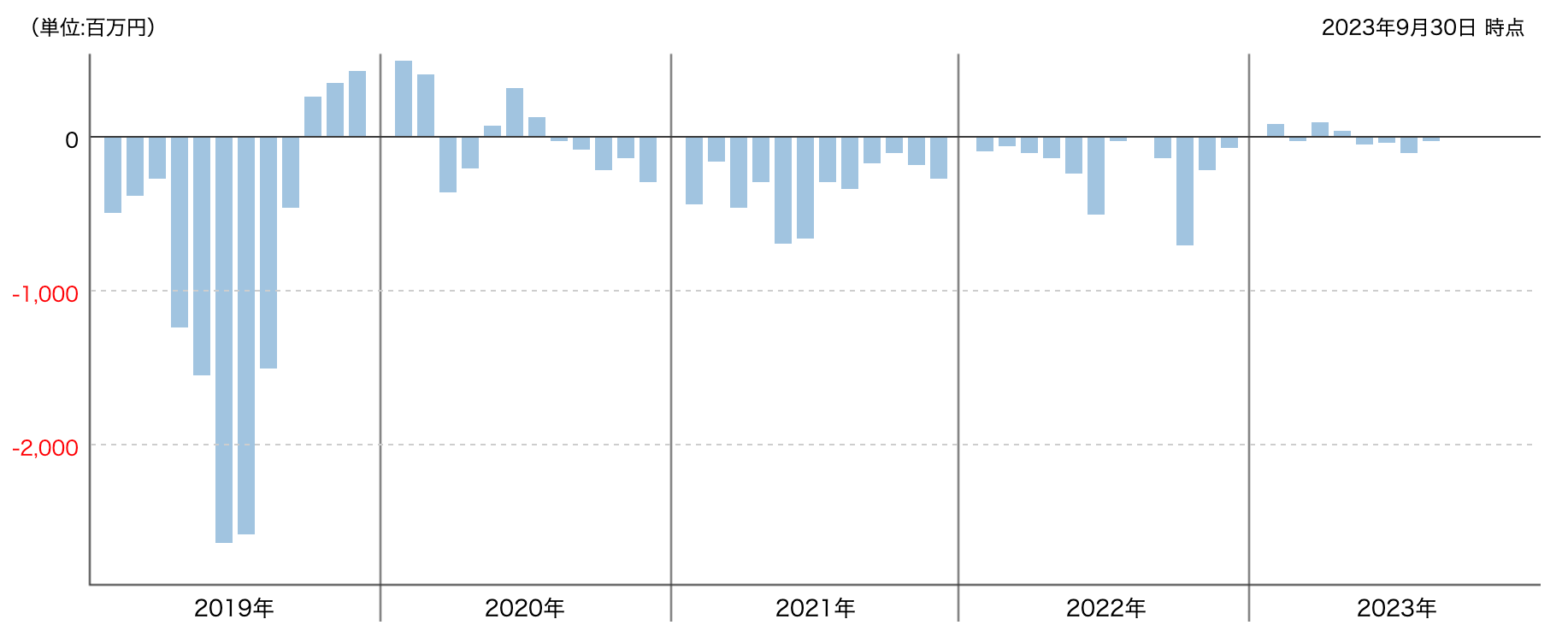

ロボット戦略 世界分散ファンド 『資産の番人』の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

2018年1月以降は流出超過となっている月が多く、やはりインデックスファンドや他のアクティブファンドに大きく負けている現状では、資産の番人に投資をする価値がないと考える投資家が多いのでしょう。

評判は決してよくありません。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoで積立投資を検討している人も多いと思います。

そこで、NISAやiDeCoの対応状況をまとめました。

| NISA | iDeCo |

| ○ | × |

※2023年10月時点

ロボット戦略 世界分散ファンド 『資産の番人』の評価まとめと今後の見通し

リーマンショックのときのように市場が大暴落を起こすタイミングでプラスのリターンが出せる可能性のある運用というのは、非常に魅力があります。

ただ、現状、コロナショックのように急落相場をうまく乗り切ったかと思いきや、その後の相場の反発局面でなぜか利益を取りこぼしていたりと、まだ信頼してお任せできるレベルにまで運用が安定化してきているとは思えません。

なにより、高いコストを支払わなくても投資ができるインデックスファンドにパフォーマンスでかなり劣っているというのが問題です。

パフォーマンスが改善してこれば、十分投資対象として検討する余地はあるので、今後の運用に期待したいと思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点