J-REITのアクティブファンドといえば、たいがい東証REIT指数に連動するインデックスファンドにパフォーマンスで負けてしまっていますが、その中で健闘しているファンドが三井住友トラストのJ-REIT・リサーチ・オープン(毎月決算型)です。

毎月分配型になってしまっているのが残念でなりませんが、他の毎月分配型のファンドよりはよほど健全に運用がなされています。

今日は、そんなJ-REIT・リサーチ・オープン(毎月決算型)について徹底分析していきたいと思います。

「J-REIT・リサーチ・オープン(毎月決算型)って投資対象としてどうなの?」

「J-REIT・リサーチ・オープン(毎月決算型)って持ってて大丈夫なの?」

「J-REIT・リサーチ・オープン(毎月決算型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

J-REIT・リサーチ・オープン(毎月決算型)の基本情報

投資対象は?

J-REIT・リサーチ・オープン(毎月決算型)の投資対象は、日本国内で上昇している不動産投資信託証券(J-REIT)です。

投資家から集めた資金をもとに、オフィスビルや商業施設へ投資を行い、そこから得られる賃貸収入や不動産の売買益を原資として、投資家に配当を分配していきます。

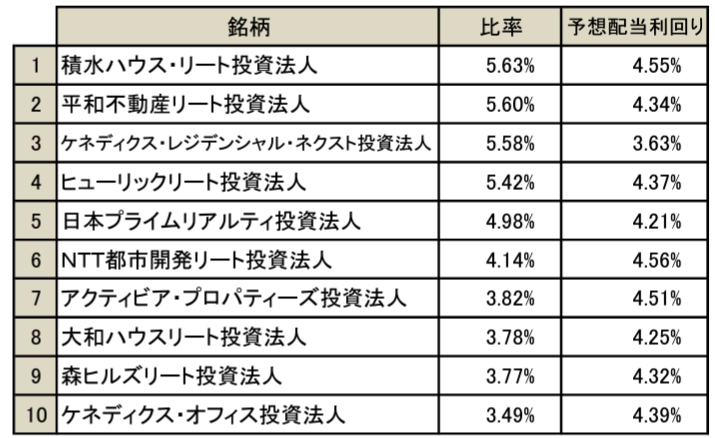

組入銘柄数は50銘柄となっており、東証REIT指数に組入られている銘柄の約9割をカバーしていますが、構成比率はかなり異なっています。

一見簡単そうな銘柄選びですが、9割同じ銘柄を選定しながら、東証REIT指数に連動するインデックスファンドより高いパフォーマンスを出し続けるのは並大抵のことではありません。

※引用:マンスリーレポート

純資産総額は?

続いて、J-REIT・リサーチ・オープン(毎月決算型)の純資産総額はどうなっているか見ていきます。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

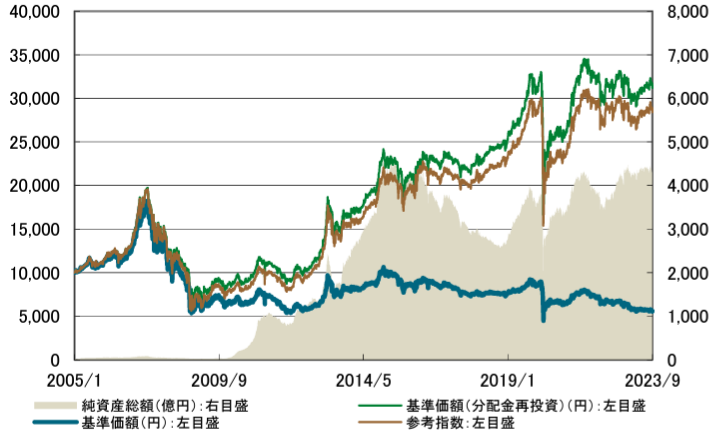

J-REIT・リサーチ・オープン(毎月決算型)は、現在4300億円程度で、2015年をピークに大きく減少していたのですが、2019年以降、また純資産を大きく伸ばしています。かなり巨大なファンドですので、規模のデメリットはありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

J-REIT・リサーチ・オープン(毎月決算型) の実質コストは1.1%となっています。インデックスファンドと比べれば割高ですが、比較的抑えられています。ただ、購入時手数料もかかるため、銘柄の選定は慎重に行ってください。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.1%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.1%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

J-REIT・リサーチ・オープン(毎月決算型) の評価分析

基準価額をどう見る?

J-REIT・リサーチ・オープン(毎月決算型)の基準価額(黄線)は、2021年の8月頃をピークに下落を続けています。

一方、分配金を再投資した場合の基準価額(青線)を見ると、3年前から20%上昇しています。

ここから、ファンドの運用自体、プラスの運用ができていますが、分配金が過剰に支払われているせいで、基準価額が下落していっていることがわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、J-REIT・リサーチ・オープン(毎月決算型)の利回りを見てみましょう。

直近1年間の利回りは▲0.81%とマイナスですが、3年、5年、10年平均利回りは約5%以上あります。

投資信託は長期保有が前提ですので、短期的なマイナスはあまり気にしないほうがいいですね。長期のパフォーマンスほど参考になりますので、10年平均利回りで、1桁後半の利回りは十分期待できるファンドだと言えます。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲0.81% |

| 3年 | +6.01% |

| 5年 | +4.94% |

| 10年 | +6.27% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出しているJリートファンド ランキング

同カテゴリー内での利回りランキングは?

J-REIT・リサーチ・オープン(毎月決算型)は国内RIETカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

J-REIT・リサーチ・オープン(毎月決算型)は1年・3年平均利回り以外は、上位30%にランクインしており、J-REITのアクティブファンドとしてはかなり優秀なファンドです。

| 上位●% | |

| 1年 | 61% |

| 3年 | 61% |

| 5年 | 29% |

| 10年 | 25% |

※2023年10月時点

年別の運用利回りは?

J-REIT・リサーチ・オープン(毎月決算型)の年別の運用パフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

J-REITの中では、かなり健闘しているファンドですが、プラスの年とマイナスの年が交互に来ており、RIETだからといって、毎年安定したプラスになっているわけではないことは投資する前に理解しておいてください。

| 年間利回り | |

| 2023年 | +1.81%(1-9月) |

| 2022年 | ▲5.11% |

| 2021年 | +19.22% |

| 2020年 | ▲12.42% |

| 2019年 | +26.70% |

| 2018年 | +10.47% |

| 2017年 | ▲6.43% |

| 2016年 | +12.15% |

| 2015年 | ▲8.12% |

| 2014年 | +33.80% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

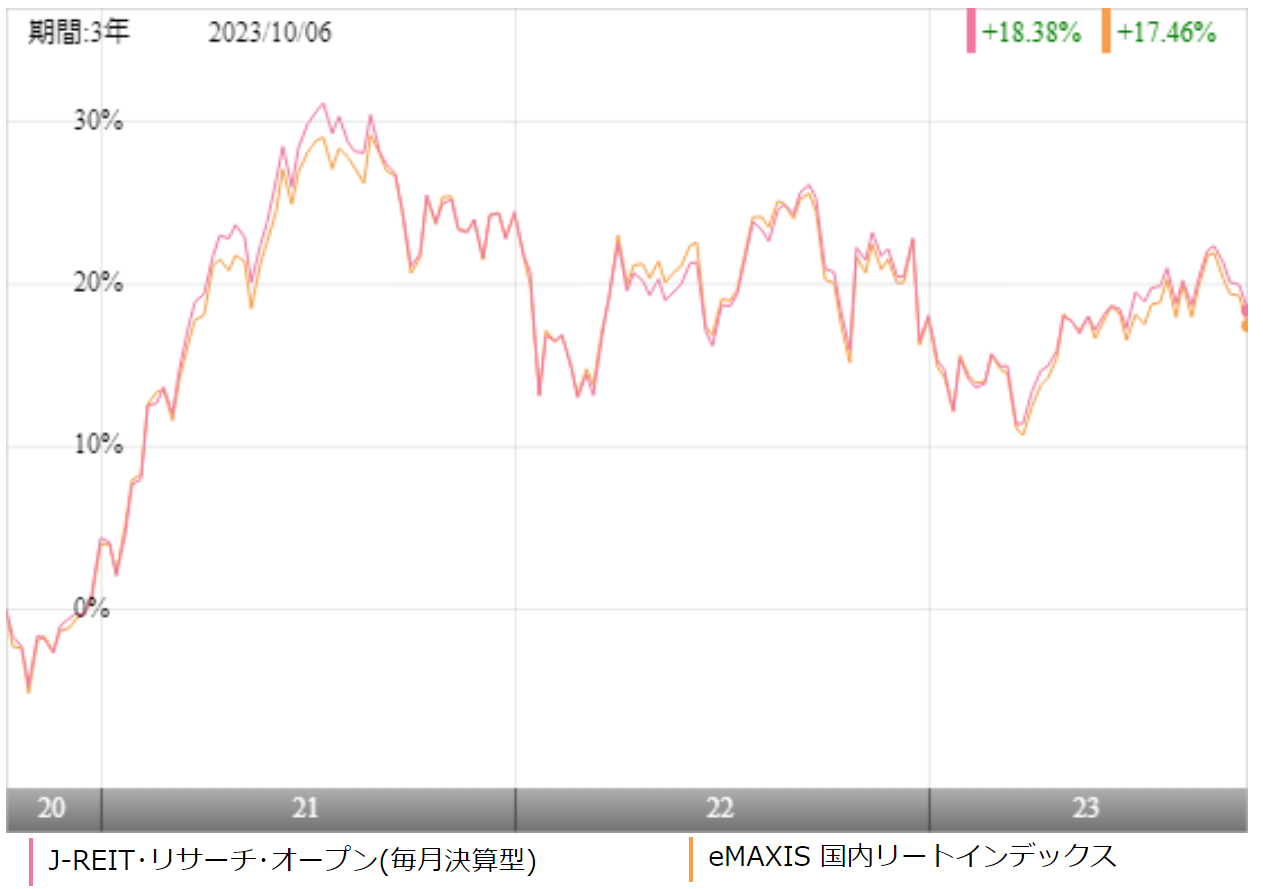

J-REIT・リサーチ・オープン(毎月決算型)に投資をするのであれば、より低コストで投資ができるインデックスファンドとのパフォーマンスは比較してから投資をしても遅くはありません。

今回は、東証REIT指数と連動するeMAXIS 国内リートインデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、かなり競っていますが、ほぼ全期間において、J-REIT・リサーチ・オープン(毎月決算型)に勝っています。

もう少し長期の利回りも比較してみましょう。

| J-REITリサーチ | eMAXIS国内リート | |

| 1年 | ▲0.81% | ▲0.82% |

| 3年 | +6.01% | +6.11% |

| 5年 | +4.94% | +4.51% |

| 10年 | +6.27% | +5.70% |

※2023年10月時点

J-REIT・リサーチ・オープン(毎月決算型)はどの期間においても、インデックスファンドを上回る成果を残していることがわかります。

これであれば、少し高いコストを支払ってでも、J-REIT・リサーチ・オープン(毎月決算型)に投資をする価値がありますね。

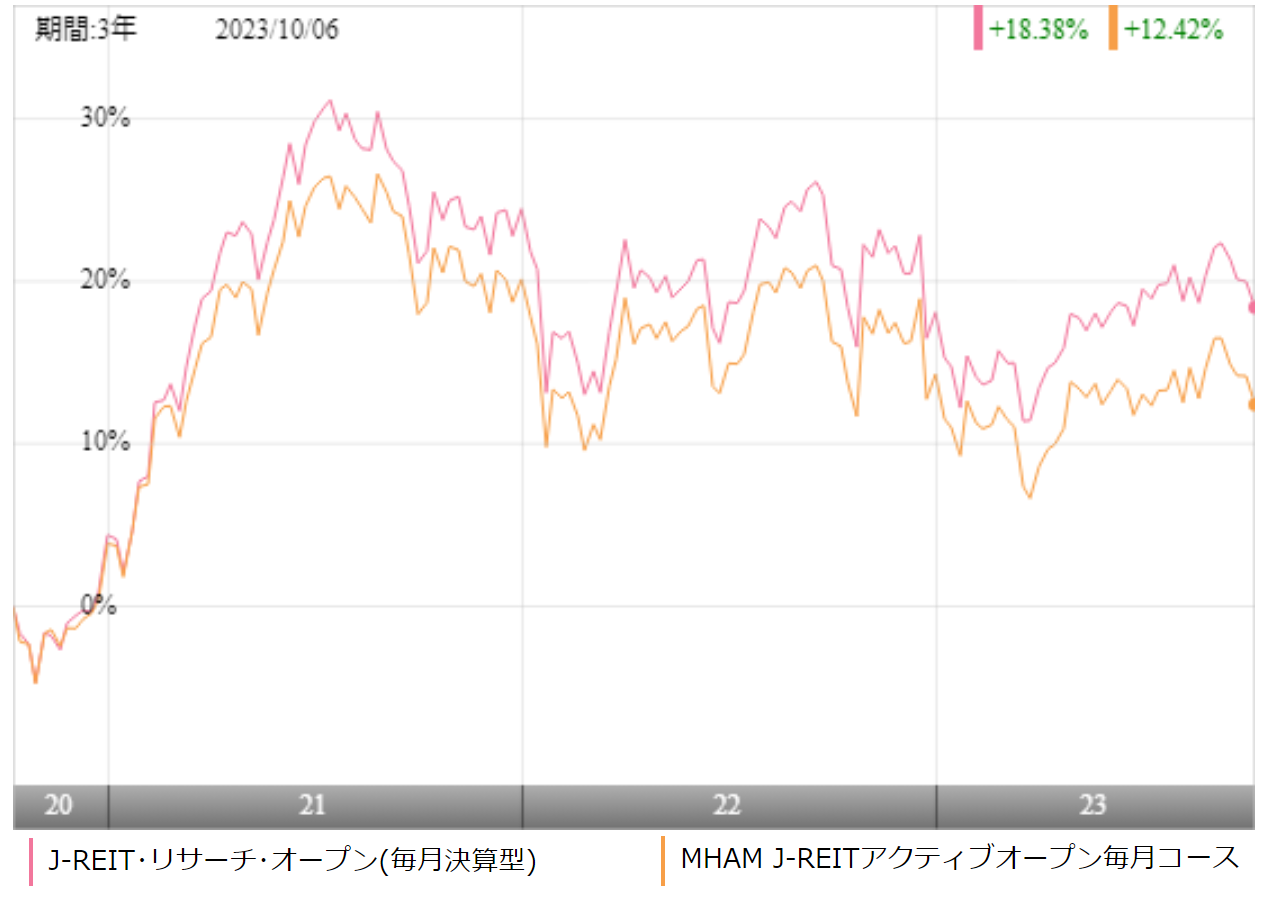

類似ファンドとの利回り比較

毎月分配型のアクティブファンドに投資するのであれば、同じく毎月分配型のアクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

今回は同じくJ-REITに投資ができるMHAM J-REITアクティブオープン『物件満彩』と比較をしてみました。

※引用:ウエルスアドバイザー

J-REITに種類が少ないことから、そこまで大きく差はつきませんが、J-REIT・リサーチ・オープン(毎月決算型)が終始上回っています。より長期のパフォーマンスを比較しても、同じように、J-REIT・リサーチ・オープン(毎月決算型)が上回っています。

これであれば、J-REIT・リサーチ・オープン(毎月決算型)に投資をしておけば、間違いないですね。

| J-REITリサーチ | 物件満彩 | |

| 1年 | ▲0.81% | ▲1.81% |

| 3年 | +6.01% | +4.47% |

| 5年 | +4.94% | +3.69% |

| 10年 | +6.27% | +5.11% |

※2023年10月時点

最大下落率はどれくらい?

投資するにあたって、最大どの程度下落する可能性があるのか知っておくことは非常に重要です。結局、多くの人が、大きな下落を経験すると、もうこれ以上は損をしたくないと思い、基準価額が大きく下がったタイミングで売却してしまうのです。

そこで、J-REIT・リサーチ・オープン(毎月決算型)の最大下落率を調べました。

| 期間 | 下落率 |

| 1カ月 | ▲20.16% |

| 3カ月 | ▲30.48% |

| 6カ月 | ▲38.16% |

| 12カ月 | ▲49.47% |

※2023年10月時点

J-REIT・リサーチ・オープン(毎月決算型)の最大下落率は、2007年11月~2008年10月で▲49.47%となっています。

REITというのは、平常時は基準価額の変動幅がとにかく小さいのですが、暴落相場では株式並みに大きく下落します。そういう特徴があることを理解したうえで投資をしないといけないですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲778円 | 780円 | 0.3% |

※2022/10/13~2023/10/13

J-REIT・リサーチ・オープン(毎月決算型)の直近1年間の分配健全度は0.3%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

つまり直近1年間はほぼファンドの収益以外から分配金支払われているということです。分配金利回りも高いので、当然の結果と言えば当然の結果ですね。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

分配金利回りは1年間で受け取った分配金の合計金額を基準価額で割ることで計算できます。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | ▲0.81% | 14.0% |

| 3年 | +6.01% | |

| 5年 | +4.94% | |

| 10年 | +6.27% |

※2023年10月時点

J-REIT・リサーチ・オープン(毎月決算型)の分配金利回りは14.0%なので、かなり高めの設定となっています。

分配金を多く受け取れるのは喜ばしいことですが、ファンドの運用利回りを上回っている分は自分の投資元本から戻ってくるだけなので、あまり意味がありません。

未だ多くの投資家が勘違いをしながら、分配金利回りが高いファンドに投資をしていますが、くれぐれも気をつけてほしいと思います。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

J-REIT・リサーチ・オープン(毎月決算型)の分配金余力は、まだ140カ月以上ありますので、減配の心配はいったんしなくても大丈夫そうです。

ただし、分配金余力があるのと、タコ足配当が続いているのは別問題ですので、タコ足配当が続いている限り、あなたの投資資金から分配金が支払われているという構造は変わりません。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 206期 | 65円 | 9,817円 | 152カ月 |

| 207期 | 65円 | 9,777円 | 151.4カ月 |

| 208期 | 65円 | 9,740円 | 150.8カ月 |

| 209期 | 65円 | 9,680円 | 149,9カ月 |

| 210期 | 65円 | 9,635円 | 149,2カ月 |

| 211期 | 65円 | 9,581円 | 148,4カ月 |

| 212期 | 65円 | 9,531円 | 147,6カ月 |

| 213期 | 65円 | 9,488円 | 147カ月 |

| 214期 | 65円 | 9,450円 | 146.4カ月 |

| 215期 | 65円 | 9,393円 | 145.5カ月 |

| 216期 | 65円 | 9,351円 | 144,9カ月 |

| 217期 | 65円 | 9,299円 | 144.1カ月 |

※引用:最新運用報告書

評判はどう?

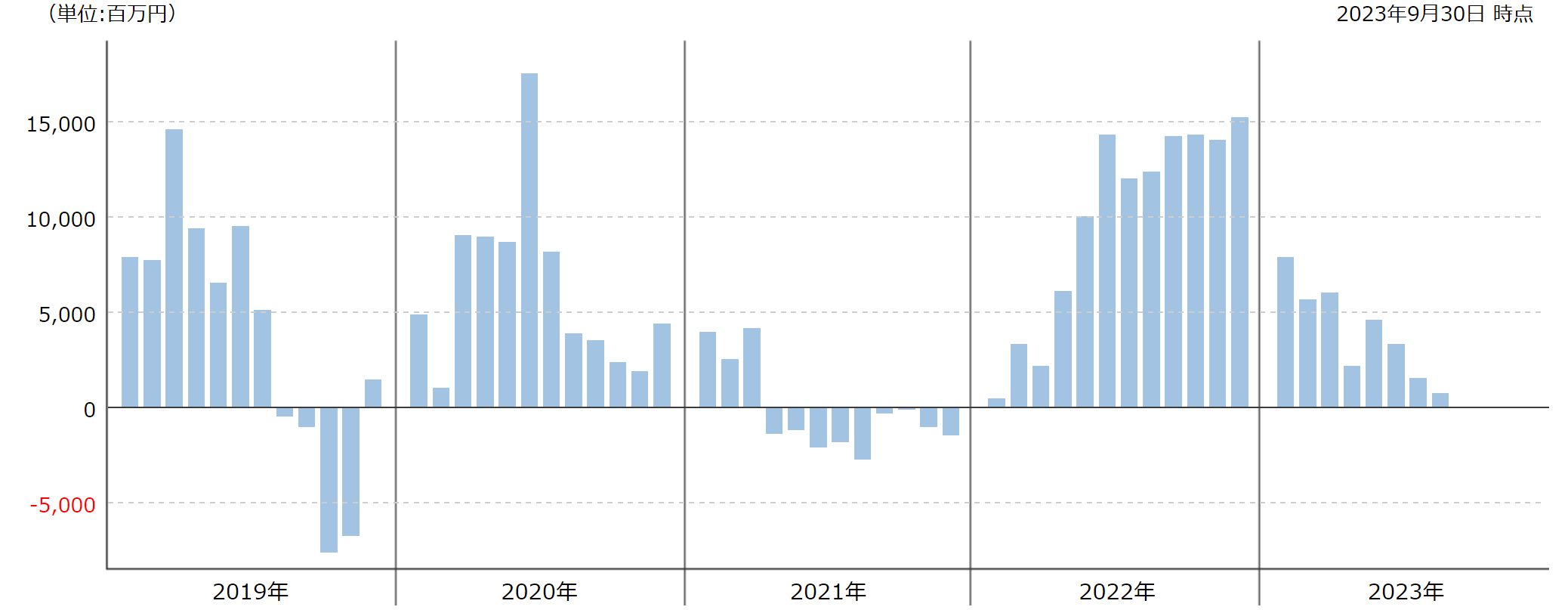

J-REIT・リサーチ・オープン(毎月決算型)の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流出しているということは、それだけJ-REIT・リサーチ・オープン(毎月決算型)を解約している人が多いということなので、評判が悪くなっているということです。

2021年はパフォーマンスが悪かったため、資金が流出しましたが、2022年に入りパフォーマンスが戻ってくるにつれて流入超過の月が続いています。

繰り返しになりますが、分配金利回りがいくら高くても運用利回りが低ければ、タコ足配当でしかないので、ご注意ください。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

J-REIT・リサーチ・オープン(毎月決算型)のNISAやiDeCoの対応状況ですが、NISAのみ対応しています。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

J-REIT・リサーチ・オープン(毎月決算型) の今後の分配金の見通しと評価まとめ

いかがでしょうか?

J-REIT・リサーチ・オープンはJ-REITファンドの中でも他のファンドよりもパフォーマンスが安定して高いファンドという点で評価できます。

ただ、分配金利回りはファンドの運用利回りと比べてかなり高く設定されており、タコ足配当が常態化しています。

分配金余力はまだかなりありますので、減配の心配はまだなさそうですが、少なくとも今のタコ足配当を続ける限りは基準価額の下落に歯止めはかかりません。

また、繰り返しになりますが、J-REITは、想像以上に値動きが大きいです。厄介なことに平常時はとても標準偏差も小さく値動きも大きくありませんので、ついついRIET=株式よりも安全というイメージを持ってしまいます。

しかし、コロナショックのような相場が来ると、J-REITの標準偏差は跳ね上がり、株式に匹敵するレベルかそれ以上の下落を引き起こします。

こういった特性も理解した上で投資をするようにしてください。

私自身は、毎月分配型のファンドをおすすめすることはまずありませんが、とは言ったものの、毎月分配型が好きな投資家も根強くいます。

そういった方にとっては、そこらのとんでもない毎月分配型ファンドに投資をするくらいであれば、株式型の毎月分配型ファンドになりますが、アライアンス・バーンスタインの米国成長株投信Dをおすすめします。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点