AIというキーワードが頻繁に飛び交うようになって数年ですが、様々なサービスでAIが使われるようになりました。

その時流に合わせて、運用会社各社で設定されたのがAI関連の株式ファンドです。

AIファンドというと、AIで銘柄を選定するものと、AIを活用したサービスを提供する企業の銘柄に投資をするものとがありますが、野村 グローバルAI関連株式ファンドについては後者になります。

野村 グローバルAI関連株式ファンドには、為替ヘッジありのAコースと為替ヘッジなしのBコースがありますが、今日はより人気の高い野村 グローバルAI関連株式ファンドBコースを徹底分析していきます。

こんなことがわかる

- 野村 グローバルAI関連株式ファンドは投資対象として、あり?なし?

- 野村 グローバルAI関連株式ファンドより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

野村 グローバルAI関連株式ファンドBコースの独自評価と分析

投資対象は?

野村 グローバルAI関連株式ファンドBコースの主要投資対象は、新興国を含む世界各国のAI技術関連の株式です。

銘柄選定にあたっては、グローバルな視点でAI先端技術の研究成果に着目し、AI技術の実用化に伴って投資魅力が高まると考えられる銘柄選定を行います。

現在、注目の分野はフィンテック、セキュリティ、IoT、ロボット、自動運転、新薬、医療機器等です。最近流行りのテーマ型ファンドをひとつにまとめたような銘柄選定となっていますね。

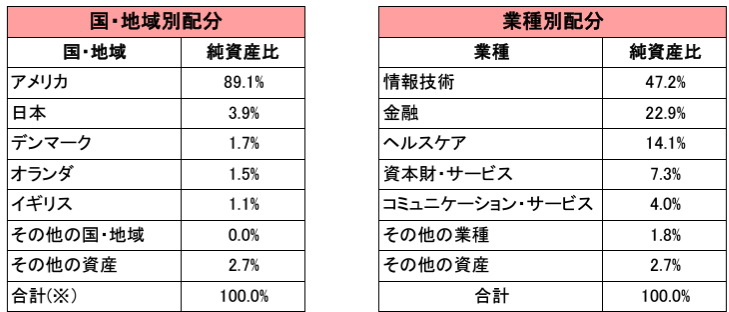

野村 グローバルAI関連株式ファンドBコースの国別構成比を見てみると、約90%がアメリカ株となっており、次いで日本、デンマークと続いていますが、実質、米国株ファンドと言って差し支えありません。

※引用:マンスリーレポート

現在の組入銘柄数は41銘柄となっており、銘柄数は絞り込まれているので、基準価額が大きいファンドになりそうだというのがこの時点である程度想定できます。

※引用:マンスリーレポート

純資産総額は?

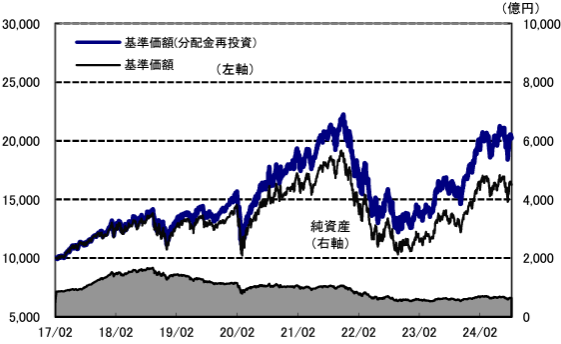

つづいて、野村 グローバルAI関連株式ファンドBコースの純資産総額を見てみましょう。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。最低でも50億円、余裕を持って100億円はほしいところです。

野村 グローバルAI関連株式ファンドBコースの純資産総額は、現在約630億円です。募集当初から非常に期待されていたということもあり、設定と同時に1500億円を超えましたが、今では600億円あたりで落ち着いています。

規模としては問題ありませんね。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬以外にも、実際にはコストがかかることを知っていますか?

株式売買手数料や有価証券取引税、印刷費用などが該当するのですが、これを実質コストと言い、実質コストが信託報酬よりもかなり高くなっていることもありますので、必ず事前に確認しておいたほうがよいポイントです。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

野村 グローバルAI関連株式ファンドBコースの実質コストは1.747%でかなり割高です。

購入時手数料と合わせると初年度は5%超のマイナスからのスタートになりますので、銘柄選定は慎重に行いたいところです。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.705%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.747%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

野村 グローバルAI関連株式ファンドBコースの基準価額は、2022年に下落しましたが、2023年以降また大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

野村 グローバルAI関連株式ファンドBコースの利回りを見ていきます。

| 平均利回り | |

| 1年 | +30.80% |

| 3年 | +11.67% |

| 5年 | +17.94% |

| 10年 | - |

※2024年9月時点

直近1年間の利回りは30.80%となっています。3年平均利回り、5年平均の利回りも10%を超えており、この水準で運用ができていれば、満足すべき水準です。

ただ、この時点では、本当に優れたファンドなのかわかりませんので、必ず他のファンドと比較をするようにしてください。

同カテゴリー内での利回りランキングは?

野村 グローバルAI関連株式ファンドBコースは北米株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内での利回りランキングを調べました。

野村 グローバルAI関連株式ファンドBコースは、直近1年の利回りは上位10%に入っていますが、3年、5年平均利回りでは、平均より少し良い水準となっています。ですので、他にもっと優れたファンドがあるかもしれません。

| 上位●% | |

| 1年 | 8% |

| 3年 | 58% |

| 5年 | 37% |

| 10年 | - |

※2024年9月時点

年別のパフォーマンスは?

野村 グローバルAI関連株式ファンドBコースの年別の利回りを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年と2022年はマイナスとなっていますが、それ以外の年はしっかりと2桁プラスを残しています。

2018年は多くのファンドが2桁マイナスを出す中で、このレベルにマイナス幅を抑えられているのは素晴らしいですね。

| 年間利回り | |

| 2024年 | +31.17%(1-6月) |

| 2023年 | +58.54% |

| 2022年 | ▲27.11% |

| 2021年 | +27.88% |

| 2020年 | +18.22% |

| 2019年 | +25.17% |

| 2018年 | ▲1.74% |

| 2017年 | +20.05%(4-12月) |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとの利回り比較

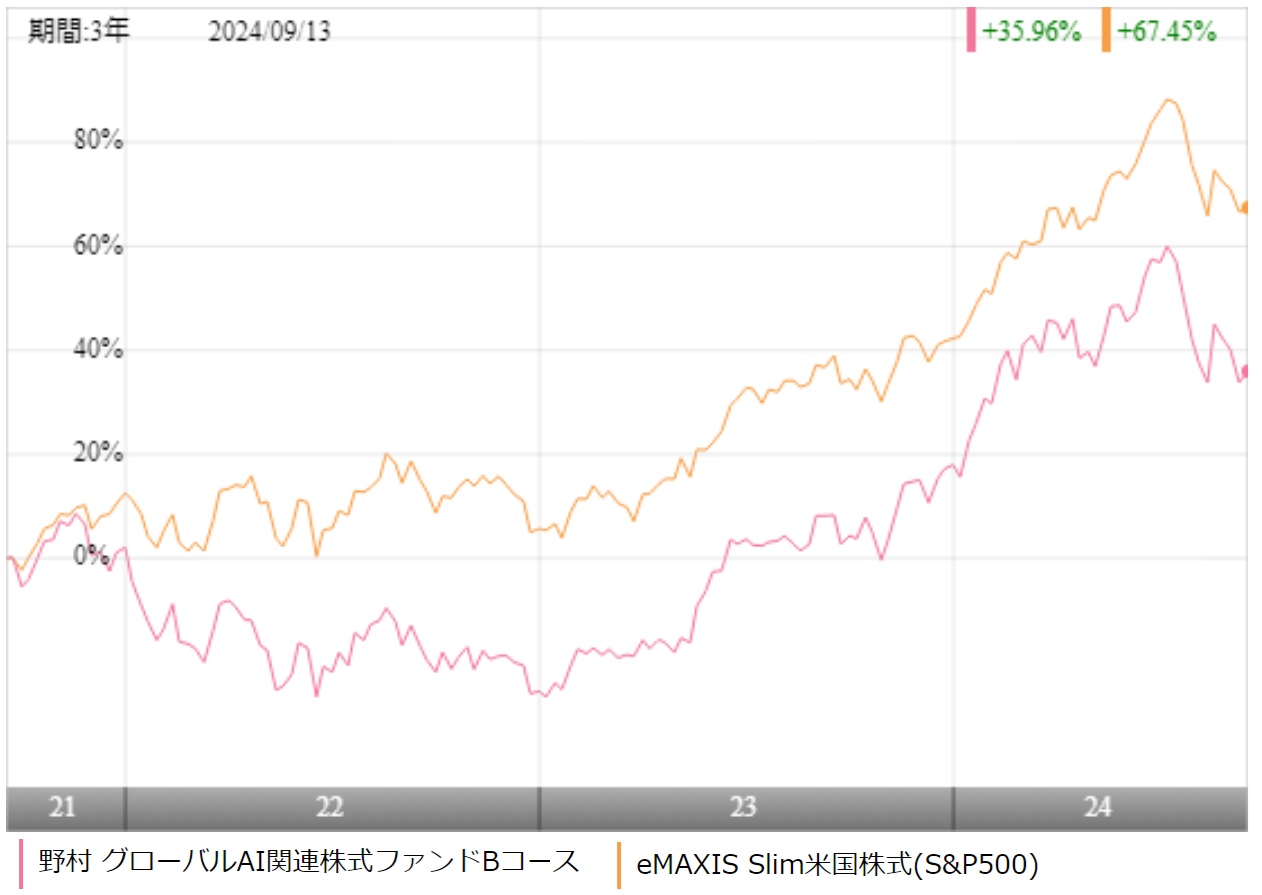

野村 グローバルAI関連株式ファンドBコースへの投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

野村 グローバルAI関連株式ファンドBコースは、米国株に投資をしていきますので、米国の代表的な指数であるS&P500に連動するeMAXIS Slim 米国株式(S&P500)と比較をしました。

※引用:ウエルスアドバイザー

直近3年間においては、ほぼ全期間において、eMAXIS Slim 米国株式(S&P500)が大きくリードする形となりました。

ただ、アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインデックスファンドを上回っているかがとても重要となります。

より長期のパフォーマンスはどうでしょうか?

| 野村グロAI | Slim 米国株式 | |

| 1年 | +30.80% | +24.15% |

| 3年 | +11.67% | +19.11% |

| 5年 | +17.94% | +22.66% |

| 10年 | - | - |

※2024年9月時点

より長期の利回りで見ても、eMAXIS Slim 米国株式(S&P500)のほうが優れていますので、あえてコストが高く利回りの低い野村 グローバルAI関連株式ファンドBコースに投資をするメリットはないですね。

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

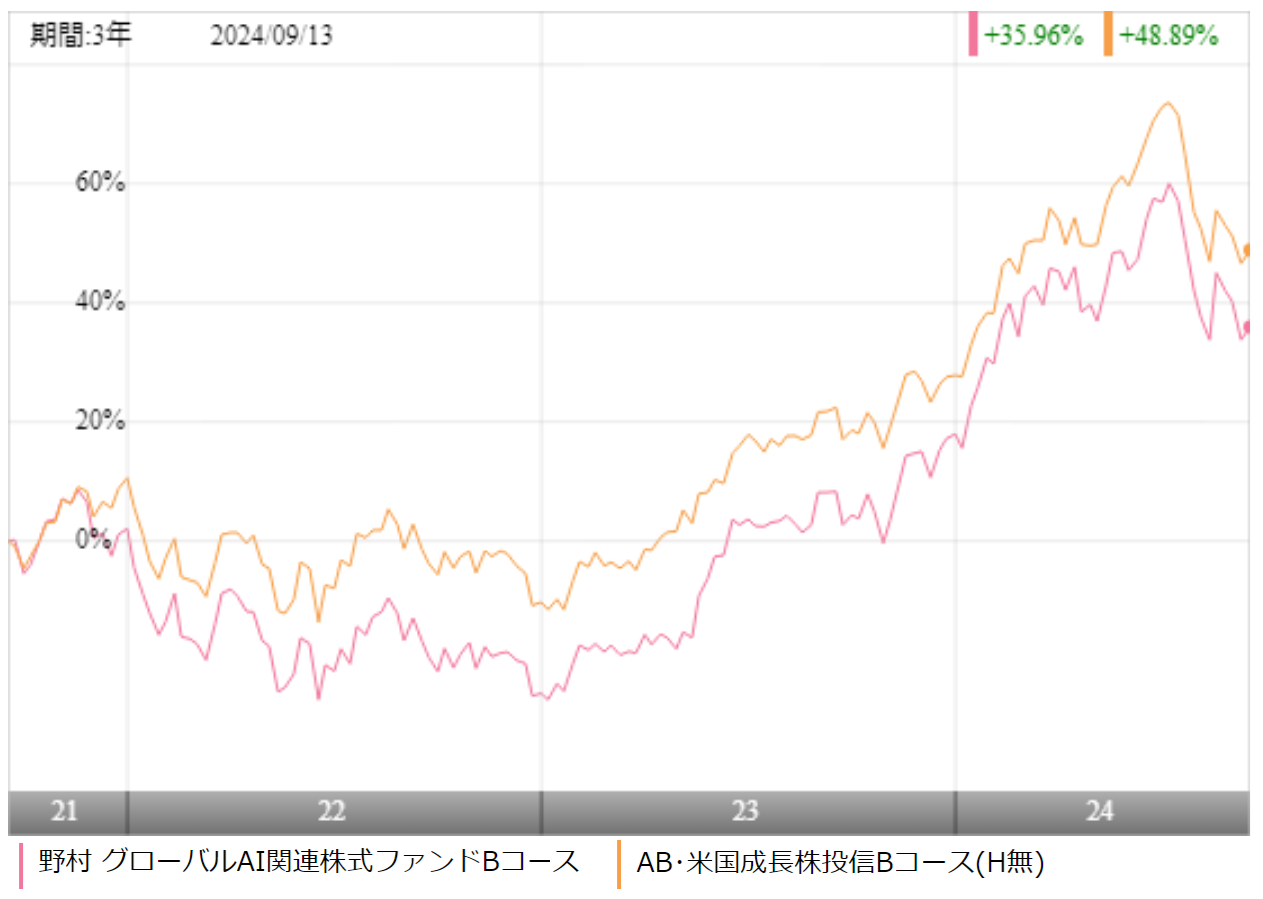

今回は、野村 グローバルAI関連株式ファンドBコースと同じように米国株に投資をしているアライアンス・バーンスタインの米国成長株投信Bコースとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

こちらも直近3年間では、ほぼ全期間において、米国成長株投信が終始、パフォーマンスでは上回っています。

インデックスファンドにもパフォーマンスで負けており、他のアクティブファンドにも大きく差をつけられている事を考えると、あえて選ぶ理由がなくなってしまいます。

| 野村グロAI | 米国成長株B | |

| 1年 | +30.80% | +24.04% |

| 3年 | +11.67% | +14.36% |

| 5年 | +17.94% | +22.51% |

| 10年 | - | +18.35% |

※2024年9月時点

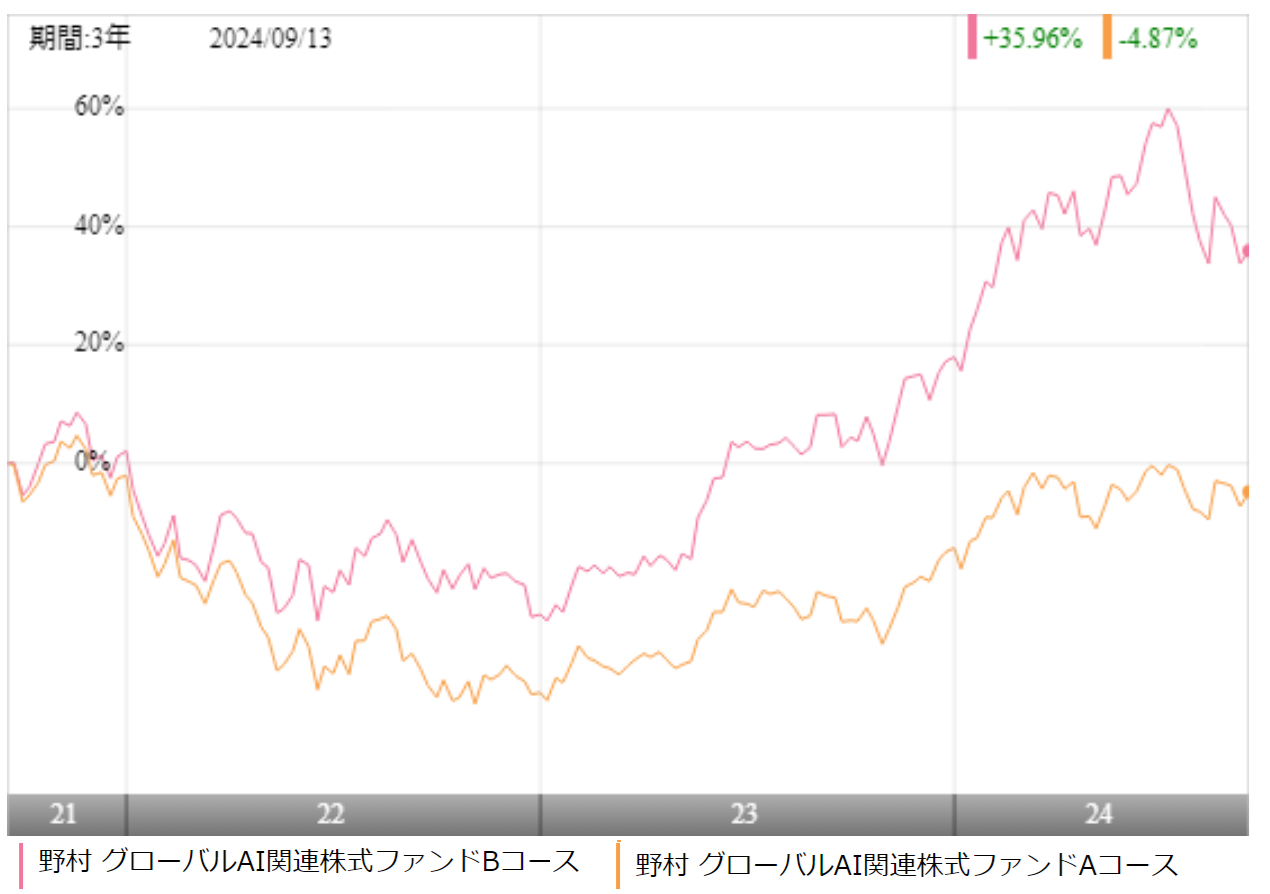

AコースとBコースの利回り比較

野村 グローバルAI関連株式ファンドへの投資を検討するにあたり、為替ヘッジ有のAコースかヘッジ無しのBコースか悩んでいる人もいると思います。

為替が今後、円安に進むか円高に進むかはわかりませんので、為替のリスクを取りたければ、Aコース。為替が円安に進んでいく気がする人であればBコースを選んでください。

ちなみに現状のパフォーマンスを比較してみると、Bコースのほうがパフォーマンスはよくなっています。

※引用:ウエルスアドバイザー

最大下落率は?

投資を始めようとしている、もしくは始めたばかりの人が気になるのが、最大どの程度、資産が下落する可能性があるのかという点かと思います。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを確認するのがおすすめです。

それでは、野村 グローバルAI関連株式ファンドの最大下落率を調べてみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲14.73% |

| 3カ月 | ▲20.06% |

| 6カ月 | ▲23.37% |

| 12カ月 | ▲27.71% |

※2024年9月時点

野村 グローバルAI関連株式ファンドBコースの最大下落率は2022年1月~2022年12月の1年間でで最大▲27.71%です。今回のコロナショックよりも2018年のほうが影響が大きかったようですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金は?

野村 グローバルAI関連株式ファンドBコースは年2回の分配金を出しています。

分配金を出すことに対しては、私はそもそもおすすめしていませんが、しっかりとファンドでリターンを出していますし、収益の範囲内で分配していますので、健全な分配は行っているといえるでしょう。

また、このブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2024年 | 800円 |

| 2023年 | 900円 |

| 2022年 | 550円 |

| 2021年 | 950円 |

| 2020年 | 550円 |

| 2019年 | 450円 |

| 2018年 | 350円 |

| 2017年 | 150円 |

※2024年9月時点

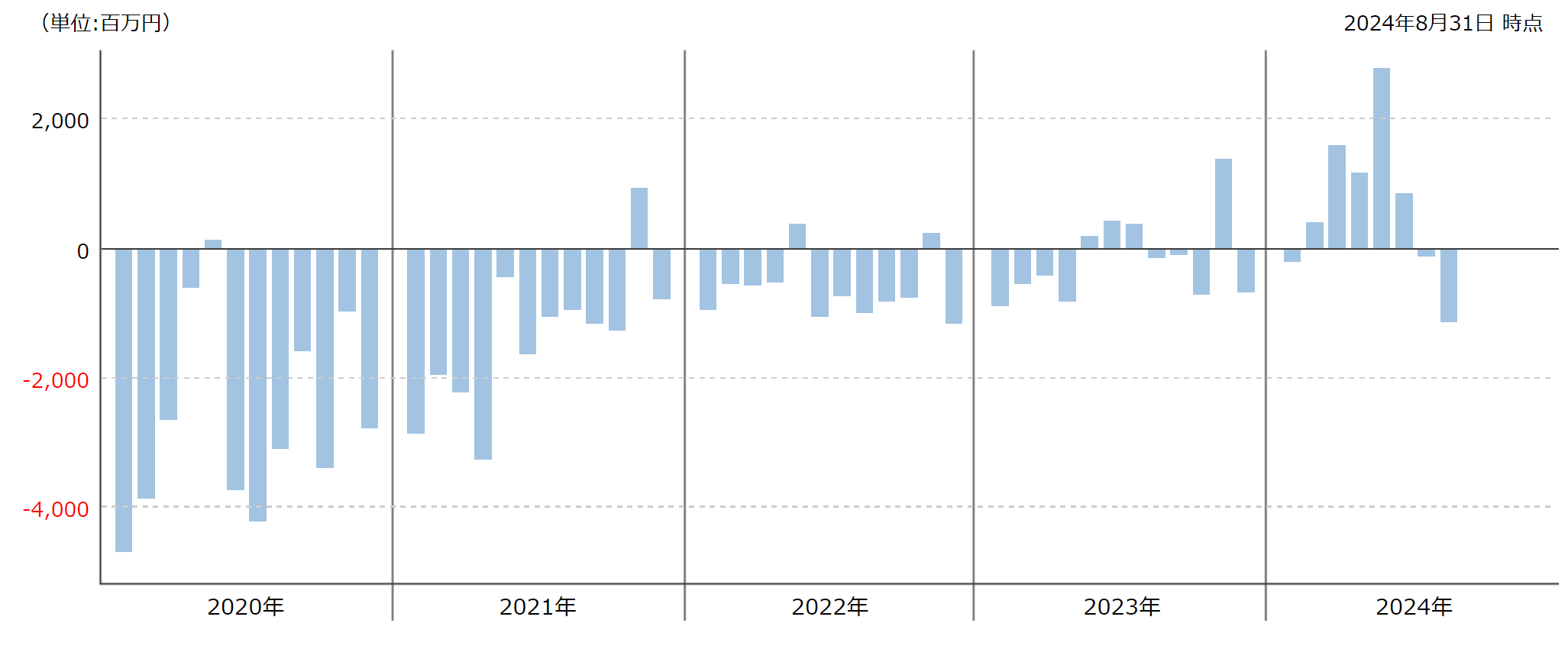

評判はどう?

野村 グローバルAI関連株式ファンドBコースの評判を確認する上で、毎月の資金の流出入が役立ちます。

資金流入が多くなっていれば、人気が出てきているファンドであるとわかりますし、流出が続いているようであれば、評判が悪くなっているファンドと言えます。

それでは、野村 グローバルAI関連株式ファンドBコースの評価はどうでしょうか?

2023年までは毎月資金流出しており、評判はよくありませんでしたが、2024年に入り、パフォーマンスが良くなり、資金も流入し始めています。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

野村 グローバルAI関連株式ファンドBコースはNISAのみ対応しているので、投資をする場合はこの制度をうまく使っていきましょう。

| NISA | iDeCo |

| 〇 | × |

※2024年9月時点

野村 グローバルAI関連株式ファンドBコースの個人的評価まとめと今後の見通し

いかがでしょうか?

AIで銘柄選定をするようなファンドであれば、正直あまり期待はできませんが、AI技術関連銘柄は確かに将来性の高い企業が多く存在します。

ただ、実際のパフォーマンスで見ると、AIに特化したテーマ型のアクティブファンドよりも低コストのeMAXIS Slim米国株式(S&P500)のほうがパフォーマンスでははるかに上回っています。

アクティブファンドはインデックスファンドよりもパフォーマンスが良い時と悪い時があるので、一時的に悪くなることは許容する必要がありますが、1年、3年、5年平均利回りのすべての期間で劣っているとなると、わざわざパフォーマンスが悪いファンドを選択する気にはなりません。

少なくとも、もう少しインデックスファンドを上振れるような運用ができるようであれば、投資を検討する価値があると言えます。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点