超低コストのeMAXIS Slimシリーズの中でも特に私がおすすめしたいのが、eMAXIS Slim 米国株式(S&P500)です。

6~7年前は、S&P500に投資できるインデックスファンドと言えば、大和投信のiFree S&P500インデックスしかありませんでしたが、最近では、超低コストでS&P500に投資ができるファンドが次々と登場してきています。

そこで今日は、eMAXIS Slim米国株式(S&P500)を独自目線で徹底分析していきます。

こんなことがわかる

- eMAXIS Slim米国株式(S&P500)は投資対象としてあり?なし?

- eMAXIS Slim米国株式(S&P500)より良いファンドはある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

eMAXIS Slim 米国株式(S&P500)の評判や口コミは?

まず、皆さんが一番気になるであろうeMAXIS Slim 米国株式(S&P500)の評判や口コミを見ていきます。

eMAXIS Slim 米国株式(S&P500)の評判を知る上でいくつかの方法があります。

①純資産総額から見える評判

純資産総額とは、投資家から集めまっている資金の総額(運用益を含む)だと思ってください。

純資産総額が大きい=多くの投資家が将来性を感じて投資をしていることになるため、評判の良さを測る上での1つの指標になります。

あくまでも感覚値ですが、

ポイント

- 100億以下=評判よくない

- 100~500億=どっちつかず

- 500億円以上=評判いい

- 1000億円以上=かなり評判いい

と思っておけばいいです。

では、eMAXIS Slim 米国株式(S&P500)の純資産総額がいくらかと言うと、2024年9月時点で約4兆9千億円ですので、とてつもなく評判のいいファンドだと判断できます。

※引用:マンスリーレポート

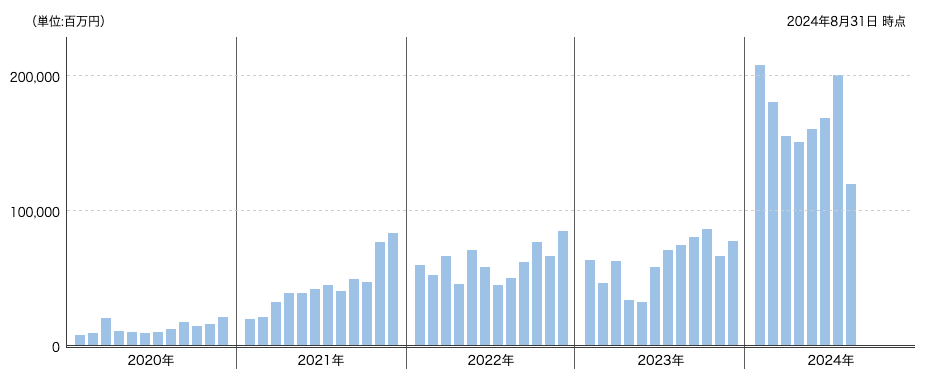

②月次の資金流出入額から見える評判

資金流出入額では、毎月ファンドに資金が流入しているのか流出しているのかがわかります。

純資産総額と併せて、資金流出入額を見ることで、純資産額が大きくても、評判が落ちてきているファンドに気づくことができます。

例えば、AIやDX、ヒトゲノム、モビリティなど、特定のテーマが非常に人気になり、資金が大量に流入し、純資産総額が1000億円をゆうに超えているファンドが多数あります。

ただ、中にはテーマの人気がなくなり、どんどん資金が流出しているファンドもあるのですが、それでも依然1000億円以上の純資産総額のファンドもあります。

こういったファンドはピークが過ぎており、お世辞にも評判が良いとは言えないわけですが、純資産総額だけを見ていても、判断ができません。

そのため、月次の流出入額を見ることで、資産規模が大きく今も流入を続けている評判の良いファンドなのか、資産規模が大きいが流出が続いており、評判は良くないファンドなのかを判断する役に立ちます。

eMAXIS Slim 米国株式(S&P500)は、毎月資金が流入しており、かつ流入額も増えていることから、評判は良くなっていることがわかります。

※引用:ウエルネスアドバイザー

③Yahoo!ファイナンス掲示板やXの口コミから見える評判

ここでは、Yahoo!ファイナンス掲示板やXでの口コミをまとめました。

口コミ①

eMAXIS Slim 米国株式(S&P500)を買っている人の中には、eMAXIS Slim 全世界株式(オールカントリー)を買うか迷っている人が多いようです。

どちらがいいかを決めたがる人がいますが、そんなことは10年後、20年後にならないとわかりません。一番重要なのは、10年、20年ちゃんと長期投資を続けることです。

どこかで必ず大暴落が起きます。それでも、売却せずに続けられるだけの忍耐力を持って、投資を続けられるのがどの投資方法かを考えることが何より大事です。なので、迷うくらいなら両方持っておけば?というのが私の結論です。

口コミ②

基本的に、海外の株式ファンドは米国株の比率がかなり高いものが多いです。

そのため、eMAXIS Slim 米国株式(S&P500)を持っていようが、eMAXIS Slim 全世界株式(オールカントリー)を持っていようが、大きく下がるときは下がります。

全世界と言う名前はついていますが、国別の構成比はかなり偏っていることは頭に入れておきましょう。

口コミ③

eMAXIS Slim 米国株式(S&P500)に限らず、米国株ファンドであれば、株価の値動きに加えて、米ドル円の為替の影響を受けます。

そのため、株安と円高が同時に来れば、二重のマイナスとなり、大きく下落することになります。逆に株高と円安が来れば、二重のプラスになるということです。

直近は為替の値動きが激しすぎますが、長期的に見れば、円安トレンドは変わらないと思っていますので、円安はあなたの資産を増やす味方になってくれるはずです。

さて、ここまでeMAXIS Slim米国株式(S&P500)の評判や口コミを見てきましたが、

要注意

投資において、よくわからないからという理由で、評判や口コミだけを信じて投資をする人は三流投資家です。

多くの投資家を見てきましたが、ほぼ100%どこかで大損します。

ですので、他人の評判だけをアテにするのではなく、自分でもちゃんと納得した上で投資をしたい人は、私が独自の切り口で、eMAXIS Slim米国株式(S&P500)を評価・分析していますので、参考にしてください。

投資はどこまでいっても自己責任です。評判だけを頼りに投資をしている人よりも1ランク2ランクは軽くレベルアップできるはずです。

eMAXIS Slim米国株式(S&P500)の独自評価と分析

投資対象は?

投資対象は、米国の株式に投資し、S&P500指数(円ベース)に連動する運用成果を目指します。

S&P500は、S&P Dow Jones Indicesが算出しているアメリカの代表的な株式指数で、ニューヨーク証券取引所、NASDAQに上場している銘柄から代表的な大型株500銘柄の株価をもとに算出される指標です。

上位10銘柄をみればわかりますが、米国の主要な企業が上位を占めています。

※引用:マンスリーレポート

私はインデックスファンドに投資をするのであれば、ベンチマークがとにかく重要だと言い続けてきています。これは、ベンチマークが中長期的に成長していなければ、いくらコストが安くても資産は増えないからです。

そしてS&P500(配当込み、円ベース)の平均利回りを以下に示しますが、ご覧のとおり、20年、30年の平均利回りを見ても、非常に高いパフォーマンスとなっています。

| 平均利回り | |

| 1年 | 20.7% |

| 3年 | 18.2% |

| 5年 | 21.8% |

| 10年 | 16.3% |

| 15年 | 17.3% |

| 20年 | 12% |

| 30年 | 11.9% |

※引用:マイインデックス(2024年9月末時点)

当然あのリーマンショックも込みのパフォーマンスなので、いかに優れた実績を残しているかがわかります。

この長期のパフォーマンスをしっかりと頭に焼き付けておけば、多少相場が下落基調になったとしても、我慢して保有を続けることができますね。

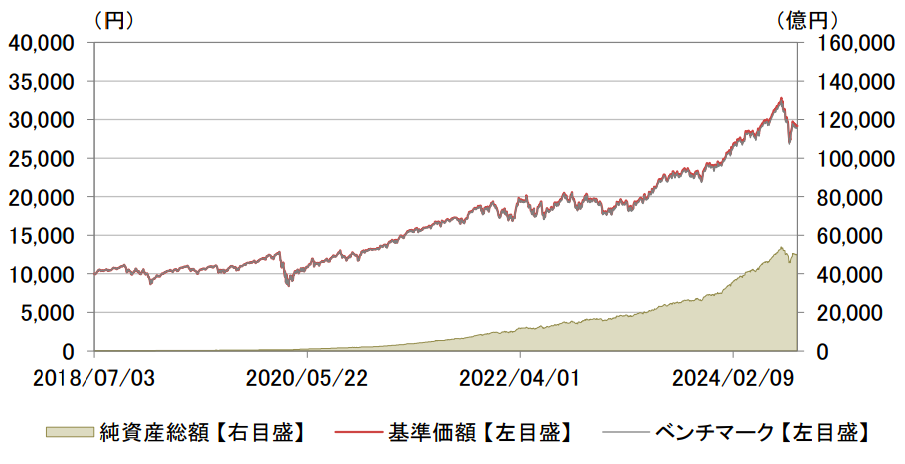

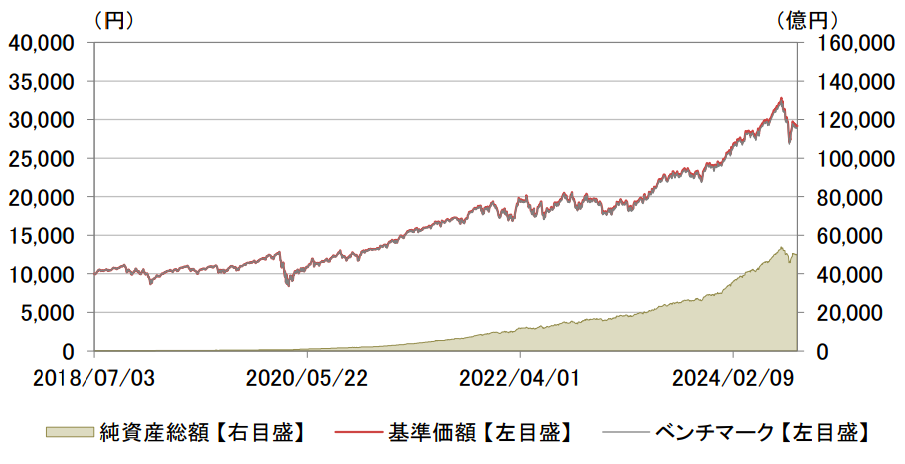

純資産総額は?

つづいて、eMAXIS Slim米国株式(S&P500)の純資産総額を見ていきます。

純資産総額が小さいと運用が効率的に行えず、余計なコストが発生したり、運用会社も運用に力を入れないため、パフォーマンスが優れないといったデメリットが発生します。

eMAXIS Slim米国株式(S&P500)の純資産総額は、現在4兆9916億円程度とインデックスファンドの中でも最大級のファンドになっています。

2018年7月に新規設定されて以来、安定的に純資産総額を伸ばしていましたが、新NISAが始まって、さらに資金の流入速度が加速しています。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのコストを含めたものを実質コストと言いますが、実質コストは思った以上に高くなっていることもありますので、投資する前に必ず確認しておきたい項目です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

S&P500連動型のファンドは数多くありますが、ベンチマークに連動するので利益はどこも差がつきませんので、実質コストの部分で良し悪しを決めることになります。

その点、eMAXIS Slim米国株式(S&P500)の実質コストは0.105%とかなり割安となっています。これは、SBIアセットがSBI・バンガード・S&P500という超低コストファンドを出してきたため、三菱UFJ投信も下げざるを得なかったという背景があります。

投資家からすれば、ありがたい限りですね。

| 購入時手数料 | 0 |

| 信託報酬 | 0.09372%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.105%(概算値) |

※引用:最新運用報告書

信託報酬の比較

近年、S&P500に連動するインデックスファンドが出てきていますが、パフォーマンスの差はコストの差になってきます。そのため各ファンドごとの信託報酬ベースの比較をしてみました。

現状、eMAXIS Slim米国株式(S&P500)とSBI・バンガード・S&P500の2ファンドが最安値を争っています。

実質コストはここでは計算していませんが、のちほどファンドのパフォーマンスを比較していますので、それを見れば、どのファンドが実質的にコストが一番安いのか判断できます。

| eMAXIS Slim米国株式(S&P500) | 0.09372%(税込) |

| SBI・バンガード・S&P500 | 0.0938%(税込) |

| iFree S&P500インデックス | 0.198%(税込) |

| 農中つみたてNISA米国株式 S&P500 | 0.495%(税込) |

※2024年9月末時点

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

基準価額をどう見る?

eMAXIS Slim米国株式(S&P500)の基準価額の推移を見ていきます。

2022年は伸び悩みましたが、2023年以降は堅調に推移しています。この数年で資産を大きく増やせた人も多いのではないでしょうか。

※引用:ウエルスアドバイザー

利回りはどう?

eMAXIS Slim米国株式(S&P500)の利回りを見ていきます。

| 平均利回り | |

| 1年 | +24.15% |

| 3年 | +19.11% |

| 5年 | +22.66% |

| 10年 | - |

※2024年9月末時点

eMAXIS Slim米国株式(S&P500)の1年平均利回りは24.15%となっています。3年、5年平均利回りも約19%を超えていますので、インデックスファンドとしては文句はないですね。

ただ、この段階で投資判断するのは時期尚早です。しっかり同カテゴリー内でのパフォーマンスを比較してから投資判断をしてください。

同カテゴリー内での利回りランキングは?

eMAXIS Slim米国株式(S&P500)は、グローバル株式の北米カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資すべきですので、同カテゴリー内でのパフォーマンスのランキングを調べました。

eMAXIS Slim米国株式(S&P500)はどの期間も上位30%以内に入っており、インデックスファンドとしては申し分ありません。

| 上位●% | |

| 1年 | 23% |

| 3年 | 10% |

| 5年 | 13% |

| 10年 | - |

※2024年9月末時点

年別の運用利回りは?

eMAXIS Slim米国株式(S&P500)の年別のパフォーマンス見ていきましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

eMAXIS Slim米国株式(S&P500)は、2022年以外は2桁成長しています。投資をするのであれば、これくらい成長するインデックスファンドに投資をしたいですね。

| 年間利回り | |

| 2024年 | 28.93%(1-6月) |

| 2023年 | 34.63% |

| 2022年 | ▲6.09% |

| 2021年 | +44.52% |

| 2020年 | +10.30% |

| 2019年 | +30.51% |

※2024年9月末時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とは類似ファンドとの利回り比較

インデックスファンドに投資をするのであれば、同じベンチマークを採用している類似ファンドとのパフォーマンス比較は不可欠です。

最終的には実質コストが安いインデックスファンドを選択するべきですが、目論見書などからはその情報がわかりません。ですので、パフォーマンスの差が実質コストの差になります。

そこで、eMAXIS Slim米国株式(S&P500)と同じS&P500を採用している主要なファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、eMAXIS Slim米国株式(S&P500)が一番パフォーマンスが高くなっています。

信託報酬ベースで見てもそうでしたが、実質コストベースでも、eMAXIS Slim米国株式(S&P500)が割安であるということですね。

ただ、この3ファンドの差は誤差のようなものですので、あまり気にせず、自分が今メインで使っている口座から投資ができるファンドに投資をすれば十分です。

アクティブファンドとの利回り比較

eMAXIS Slim米国株式(S&P500)への投資を検討するのであれば、同じように米国株に投資ができるアクティブファンドと比較をしておいても損はありません。

今回は、S&P500の中から銘柄を絞り込みアクティブ運用しているアライアンス・バーンスタインの米国成長株投信Bコースと比較をしてみました。

※引用:ウエルスアドバイザー

直近3年間において、拮抗している時期もありますが、終始、米国成長株投信Bコースがパフォーマンスで上回っています。

eMAXIS Slim米国株式(S&P500)も優秀なファンドですが、米国成長株投信も相当優秀なアクティブファンドですので、ぜひ投資先として検討してみてください。

| Slim S&P500 | 米国成長株B | |

| 1年 | +24.15% | +24.04% |

| 3年 | +19.11% | +14.36% |

| 5年 | +22.66% | +22.51% |

| 10年 | - | +18.35% |

※2024年9月末時点

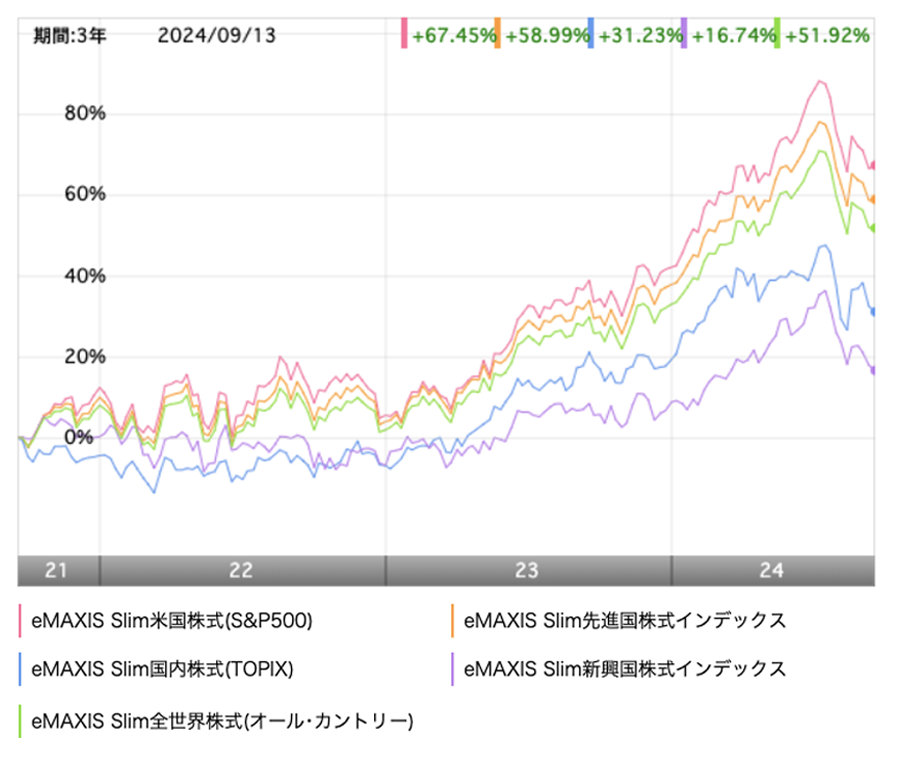

他の指数に連動するインデックスファンドとの利回り比較

eMAXIS Slim米国株式(S&P500)への投資を検討する上で、他の指数に連動するファンドと比べてパフォーマンスはどうなのかと気になる人もいると思います。

そこで、日経225に連動するeMAXIS Slim国内株式(TOPIX)、新興国の代表的な指数に連動するeMAXIS Slim 新興国株式インデックス、全世界の代表的な指数に連動するeMAXIS Slim 全世界株式(オールカントリー)、最後に先進国株式の代表的な指数に連動するeMAXIS Slim 先進国株式インデックスを比較しました。

※引用:ウエルスアドバイザー

eMAXIS Slim国内株式(TOPIX)と新興国株式が明らかにパフォーマンスで劣っているのはわかりますが、先進国株式、全世界株式、米国株式は米国株の比率が高いことから、かなり似通った値動きになっています。

直近3年間では、ほぼ全期間でeMAXIS Slim米国株式(S&P500)が一番優れていますね。

個人的な意見としては、米国株式一択でも良いと思いますが、あとは自分が長期で平常心で運用するには、どのファンドを保有していれば、安心して投資ができるかと言う軸でファンドを選択すると良いと思います。

最大下落率は?

投資信託は最低でも5~10年は投資をする気でなければ、投資をする意味がありませんが、その最大の障壁となりえるのが、資産の減少です。

特に20%や30%の下落相場を始めて経験すると、資産の減少額に耐えきれなくなり、本来手放すべきタイミングではないときに慌てて売却してしまいがちです。

そのため、事前にどの程度下落する可能性があるのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられます。

そこでeMAXIS Slim米国株式(S&P500)の最大下落率を調べてみました。

| 期間 | 下落率 |

| 1カ月 | ▲12.18% |

| 3カ月 | ▲19.17% |

| 6カ月 | ▲9.90% |

| 12カ月 | ▲7.12% |

※2024年9月末時点

eMAXIS Slim米国株式(S&P500)の最大下落率は2020年1~3月で▲19.17%となっています。

3カ月で20%の下落と聞くと、大きな下落のように感じるかもしれませんが、この程度の下落は数年に1回程度は必ずあります。積立をしている場合は、一度下落したほうが大きなリターンが期待できますので、気にせず保有を続けましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

eMAXIS Slim米国株式(S&P500)の個人的評価まとめと今後の見通し

世界三大投資家であるウォーレン・バフェットが彼の妻に「自分が死んだら、資金90%はS&P500インデックスに投資をせよ」という言葉を残しているのをご存じでしょうか?

バフェットの会社であるバークシャー・ハサウェイは年利20%以上の高パフォーマンスを出し続けていますが、常にS&P500(配当込)との投資成果を競い合わせており、いかにバフェットがS&P500を重要視していたかがわかります。

これは裏を返せば、S&P500に組み込まれるような米国の企業は時代を超えて素晴らしい成果を上げているから、今後もそれを信じて投資をしましょうということです。

前半部分で紹介しましたが、S&P500自体は30年間の平均利回りが10%近くありますので、中長期で保有すれば大きな資産形成につながるということです。

投信ブロガーが選ぶ!Fund of the Year でもトップ10入りするなど多くのブロガーからも評価されていますので、あなたがもし海外株式に投資をすることを検討しているのであれば、eMAXIS Slim米国株式(S&P500)はおすすめの1本です。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点