20年前から運用が続いており、パフォーマンスも優れている日興アセットの年金積立Jグロース『愛称:つみたてJグロース』。

20年超の運用期間がある割に純資産総額は700億円程度ですが、パフォーマンスはさすが長寿ファンドといったところです。

今日はこのつみたてJグロースについて徹底分析していきます。

こんなことがわかる

- つみたてJグロースって投資対象としてどうなの?

- つみたてJグロースって持ってて大丈夫なの?

- つみたてJグロースより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>1日5分の作業で毎月5万円の投資収入を作る日経225オプションスクールに興味がある方はこちら

年金積立Jグロース『つみたてJグロース』の基本情報

投資対象は?

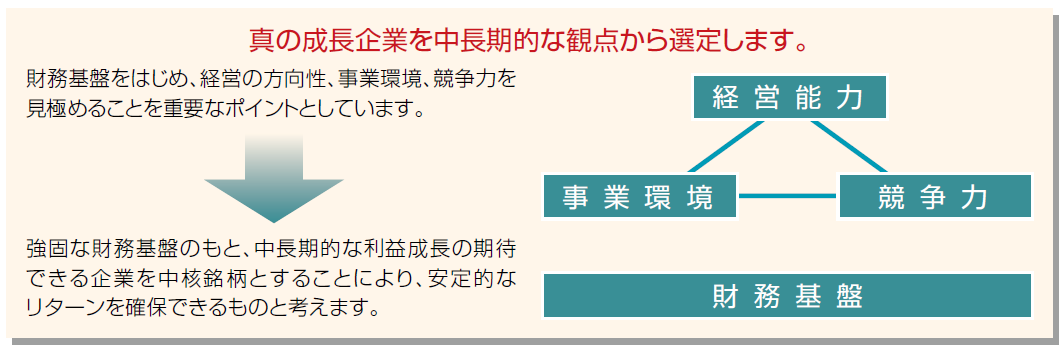

つみたてJグロースの投資対象は、名前の通り日本に上場されている株式のうち今後の成長が期待できる企業、自己資本利益率が高い企業、株主への利益還元が期待できる企業を厳選し投資します。

企業の厳選には豊富な知識を持つファンドマネージャーとアナリストが直接企業を訪問し収集した情報・データをもとに行います。

※引用:交付目論見書

組入銘柄は106銘柄となっており、TOPIXをベンチマークとしています。組入銘柄の上位を見てみると、電気機器や情報・通信業等の業種の比率がTOPIXと比較して高くなっており、TOPIXのウェイトとは大きく異なっています。

※引用:マンスリーレポート

純資産総額は?

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。ファンドの純資産総額が小さいと、適切なタイミングで売買できなかったり、コストが嵩みますので、事前に確認すべきポイントの1つです。

つみたてJグロースはつみたて商品ということもあり、着実に毎年資産を積み上げてきています。現在は、938.52億円まで増加してきており、規模としては問題ありません。

こういった息の長いファンドがもっと評価されるようになると、投信業界も変わってくる気がしますね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

つみたてJグロースの実質コストは0.974%です。アクティブファンドの中では、割安ですが、インデックスファンドと比べると、どうしても見劣りします。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 0.902%(税込) |

| 信託財産留保額 | なし |

| 実質コスト | 0.974%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

年金積立Jグロース『つみたてJグロース』の独自評価と分析

基準価額をどう見る?

つみたてJグロースの基準価額は他のファンドと比べると、2022年は伸び悩みましたが、2023年以降は日経平均の急騰の恩恵を受けて、大きく上昇しています。

ただ、この直近の調子がこのまま続くと思って投資はしないほうがいいですね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、つみたてJグロースの運用実績を見ていきます。

| 平均利回り | |

| 1年 | +17.13% |

| 3年 | +10.48% |

| 5年 | +15.07% |

| 10年 | +11.53% |

※2024年9月時点

直近1年間の利回りは+17.13%となっています。3年、5年、10年平均利回りは10%を超えており、安定して優れた成果を出しているファンドに見えます。

ただ、この数値だけで判断するのは早計です。なぜなら同じカテゴリーのファンドでもっと優れたパフォーマンスのファンドがあるかもしれないからです。

同カテゴリー内での利回りランキングは?

つみたてJグロースは、国内の大型株カテゴリーに属しています。

投資をするのであれば、大型株カテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

つみたてJグロースは、直近3年ほどのパフォーマンスは他のファンドと比較しても良くありませんが、長期のパフォーマンスではかなり上位に食い込んでいます。

| 上位●% | |

| 1年 | 80% |

| 3年 | 89% |

| 5年 | 37% |

| 10年 | 7% |

※2024年9月時点

年別の運用パフォーマンスは?

続いて、つみたてJグロースの年別の運用利回りを見ていきます。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

つみたてJグロースは、2018年、2022年はマイナスとなっていますが、それ以外の年は2桁プラスとなっており、トータルで見ても、十分プラスとなっています。

| 年間利回り | |

| 2024年 | +19.71%(1-6月) |

| 2023年 | +22.84% |

| 2022年 | ▲7.51% |

| 2021年 | +10.84% |

| 2020年 | +17.91% |

| 2019年 | +26.24% |

| 2018年 | ▲17.60% |

| 2017年 | +30.58% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

つみたてJグロースに投資するにあたって、より低コストで運用できるインデックスファンドとのパフォーマンスを比較しておいて損はありません。

今回は、日経225をベンチマークとするニッセイ 日経225インデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、ニッセイ 日経225インデックスファンドに差をつけられていますね。

より長期のパフォーマンスではどうでしょうか?

| 年平均利回り | つみたてJグロース | ニッセイ日経 225 |

| 1年 | +17.13% | +20.41% |

| 3年 | +10.48% | +13.16% |

| 5年 | +15.07% | +15.19% |

| 10年 | +11.53% | +11.42% |

※2024年9月時点

5年、10年の平均利回りでは、ほぼ互角と言った内容です。

アクティブファンドは一時的にインデックスファンドよりもパフォーマンスで下回ることも多いので、5年、10年の長期でインでデックスファンドを上回っているかがとても重要となります。

今回の場合は、長期パフォーマンスがほぼ互角なので、それであれば、低コストのインデックスファンドに投資をする方がいいと判断できます。

アクティブファンドとのパフォーマンス比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

今回は、同じく国内大型株カテゴリーで中長期で高いパフォーマンスの残しているスパークスの厳選投資とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、つみたてJグロースが大きく差を広げています。

より長期のパフォーマンスではどうでしょうか?

| 年平均利回り | つみたてJグロース | 厳選投資 |

| 1年 | +17.13% | +32.12% |

| 3年 | +10.48% | +11.43% |

| 5年 | +15.07% | +15.94% |

| 10年 | +11.53% | +14.39% |

※2024年9月時点

10年平均利回りで見ると、厳選投資に大きく差をつけられており、アクティブファンドに投資をするにしても、あえてつみたてJグロースを選択する理由はありません。

最大下落率は?

つみたてJグロースへの投資を検討するのであれば、どの程度下落する可能性があるのかは事前に知っておきたいところです。

どの程度下落するのかを知っておくことで、急落相場に遭遇しても、精神的に余裕を持って投資を続けられるからです。

標準偏差からある程度の変動範囲を予測することもできますが、過去に実際にどの程度下落したのかを調べることで、具体的なイメージができるようになります。

| 期間 | 下落率 |

| 1カ月 | ▲21.23% |

| 3カ月 | ▲35.75% |

| 6カ月 | ▲43.82% |

| 12カ月 | ▲50.04% |

※2024年9月時点

Jグロースの最大下落率は、2007年11月~2008年10月の1年間で最大▲50%となっています。やはり株式ですので下落するときは大きく下落します。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

評判がどうなのかを判断するうえで資金の流出入額が役に立ちます。資金が流出超過になっているということは、それだけ解約している人が多いということです。つまり評判が悪くなっているということですね。

つみたてJグロースはどうでしょうか?

ほぼ毎年流入超過となっていることからも評判は良いということがわかります。つみたて投資で投資をしている投資家が多いので、今後も資金の流入は続きそうです。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

積立投資を検討している人はNISAやiDeCoを積極的に活用したいですね。

| NISA | iDeCo |

| 〇 | ジブラルタ生命、住友生命、第四北越銀行、滋賀銀行、第一生命、日本生命保険 |

※2024年9月時点

年金積立Jグロース『つみたてJグロース』の個人的評価と今後の見通し

いかがでしょうか?

すでに20年以上、運用が続いており、かつインデックスファンドとほぼ同レベルの運用パフォーマンスとなっているので、日経平均に連動するファンドを積み立てていきたいという人にとっては、選択肢の1つになります。

ただ、最近ではemaxis slim 国内株式(日経平均)のように超低コストのインデックスファンドもありますので、パフォーマンスがほぼ同じなのであれば、コストが5分の1近くになるほうを選択しておいたほうが、良い結果が出る可能性は高いです。

ただ、何より重要なのは、積立投資を継続することなので、今、積み立てをしているのであれば、つみたてJグロースを継続するでも問題ないです。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点