一時期は2兆円を越える規模の巨大ファンドだった野村アセットのマイストーリー分配型(年6回)Bコース。

国内外の債券と株式に分散投資をするというシンプルなコンセプトのファンドですが、多くの投資家から支持を集めていました。

マイストーリー分配型には為替ヘッジありのAコースと為替ヘッジなしのBコースがあり、今日はより人気の高いマイストーリー分配型(年6回)Bコースを分析していきます。

「マイストーリー分配型(年6回)Bコースって投資対象としてどうなの?」

「マイストーリー分配型(年6回)Bコースって持ってて大丈夫なの?」

「マイストーリー分配型(年6回)Bコースより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

マイストーリー分配型(年6回)Bコースの基本情報

投資対象は?

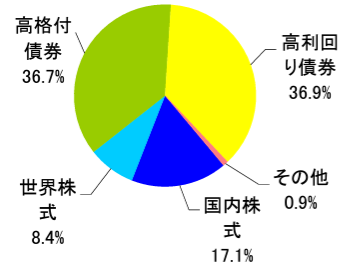

マイストーリー分配型(年6回)Bコースの投資対象は国内の株式及び世界の株式、債券です。

株式部分で中長期的な元本の成長を目指し、高格付け債券で安定的な利子収入を得つつ、高利回り債券で高い利子収入の獲得を目指します。

現在の資産構成比は以下のようになっており、株式部分が約25%、高格付け債券が約37%、高利回り債券が約37%となっています。

分散投資でリスクを低減しつつ、資産の成長を狙っていきます。

※引用:マンスリーレポート

純資産総額は?

投資を検討するうえで、純資産総額は必ず確認しておきたいポイントです。

純資産総額が大きいほうが、ファンドマネージャーが資金を運用する際に効率よく運用できますし、ファンドの運用で必ず発生する保管費用や監査費用が相対的に低くなりますので、コストが相対的に低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

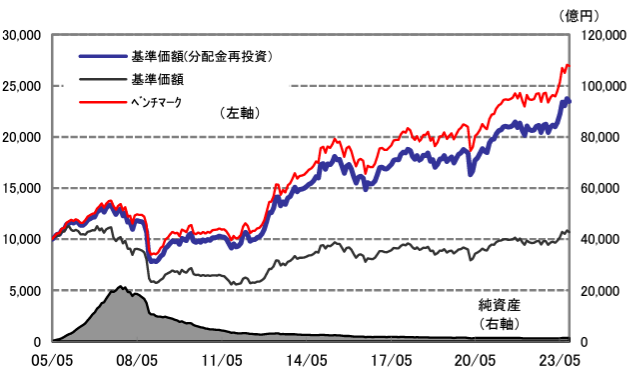

マイストーリー分配型(年6回)Bコースは2007年ごろ、2兆円を越える巨大なファンドでしたが、リーマンショック以降は純資産総額が毎年減少しており、現在では約1350億円程度になっています。

減少しているとはいえ、未だに1000億円をこえる大きなファンドです。規模の大きさによるデメリットはありません。

※引用:マンスリーレポート

実質コストは?

投資信託には、購入時の手数料や信託報酬の他にも費用がかかっていることをご存知ですか?

これを実質コストと言いますが、実質コストには、株式売買手数料や有価証券取引税、監査費用などが含まれています。特に純資産総額が小さいときには、信託報酬より実質コストがかなり割高になっている場合もあるので、注意が必要です。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

マイストーリー分配型(年6回)Bコースの実質コストは1.453%とバランス型ファンドにしては割高です。

近年では超低コストのバランス型ファンドも多数登場してきていますので、そのあたりのファンドよりもパフォーマンスが優れていないと投資しようとは思えません。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 1.45%(税込) |

| 信託財産留保額 | 0.25% |

| 実質コスト | 1.453%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

マイストーリー分配型(年6回)Bコースの評価分析

基準価額をどう見る?

マイストーリー分配型(年6回)Bコースの基準価額は、2022年は横ばいでしたが、2023年に入り、大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、マイストーリー分配型(年6回)Bコースの運用実績を見てみましょう。

直近1年間の利回りは+14.94%。3年、5年、10年平均は約5%以上のプラスで運用ができています。

悪くない運用ができているように思えますが、必ず他のファンドと比較をしてから投資判断するようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +14.94% |

| 3年 | +8.03% |

| 5年 | +4.94% |

| 10年 | +5.29% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

マイストーリー分配型(年6回)Bコースは、株式やRIETの組入比率が25%未満のバランス安定型カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でのパフォーマンスのランキングは事前に調べておいて損はありません。

マイストーリー分配型(年6回)Bコースは、全期間上位10%にランクインしており、優れた運用がされていますね。

| 上位●% | |

| 1年 | 2% |

| 3年 | 7% |

| 5年 | 5% |

| 10年 | 3% |

※2023年10月時点

年別のパフォーマンスは?

マイストーリー分配型(年6回)Bコースの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

債券の比率が高いのでリスクの低い運用ができているかと思いきや、ファンドの中身は高リスク債券も多数含まれているため、年10%を超える運用になっている年も複数あります。思ったよりもリスクの高い運用がされていることがわかりますね。

| 2023年 | +14.46%(1-9月) |

| 2022年 | ▲4.31% |

| 2021年 | +8.14% |

| 2020年 | +5.18% |

| 2019年 | +10.39% |

| 2018年 | ▲9.48% |

| 2017年 | +10.58% |

| 2016年 | +0.61% |

| 2015年 | ▲2.82% |

| 2014年 | +15.18% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

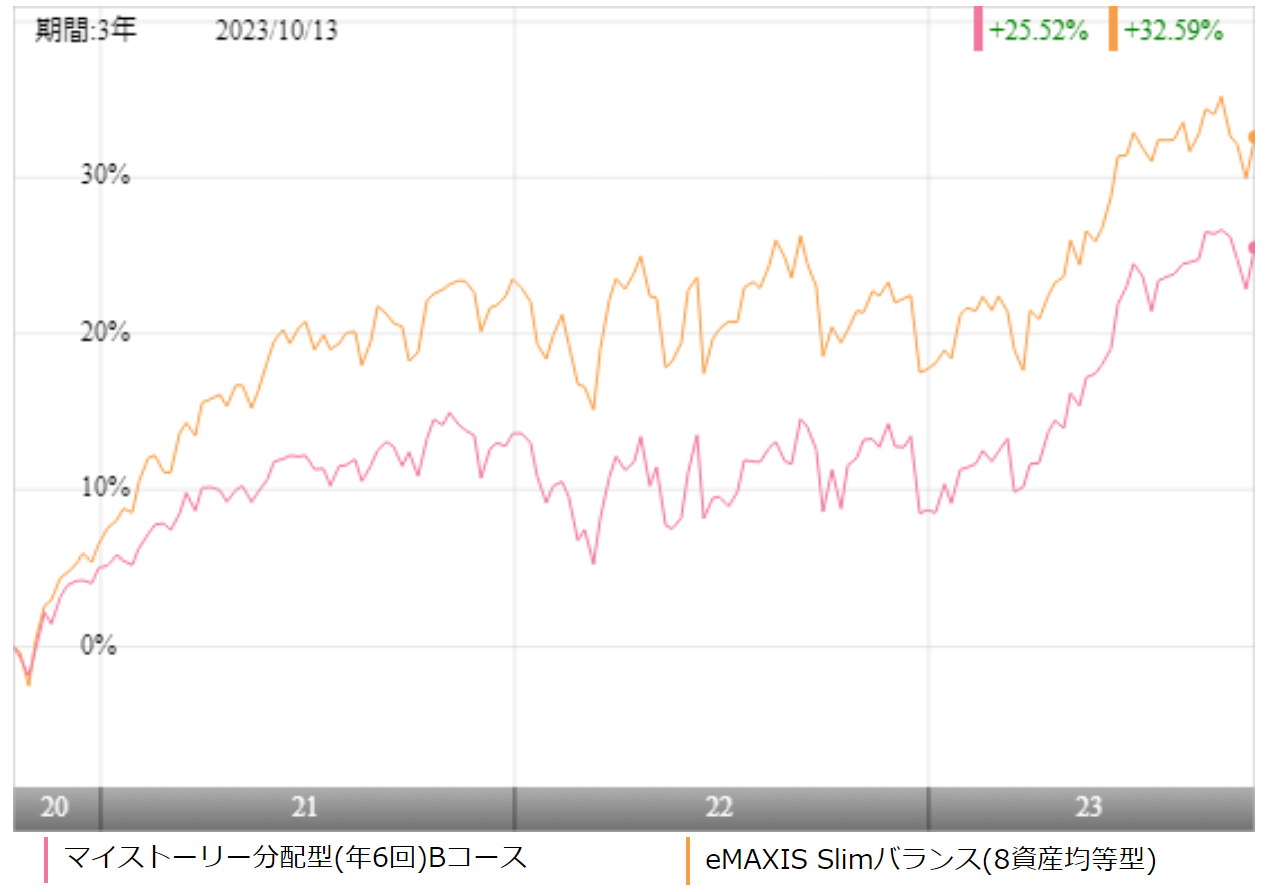

高コストのアクティブファンドに投資を検討するのであれば、事前に低コストのインデックスファンドとパフォーマンスを比較しておいて損はありません。

今回は、バランスファンドの中でも超低コストで人気の高いeMAXIS Slim バランス(8資産均等型)とパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

組入れ資産の比率に違いがありますので、正確な比較にはなりませんが、少なくともコストが10分の1近く低い、eMAXIS Slimバランス(8資産均等型)のほうが優れていることがわかります。

自分がどれだけリスクをとった運用をしたいかにもよりますが、あえて高いコストを支払ってまでマイストーリーに投資をする理由はありませんね。

| マイストーリー | slimバランス | |

| 1年 | +14.94% | +11.47% |

| 3年 | +8.03% | +10.11% |

| 5年 | +4.94% | +6.31% |

| 10年 | +5.29% | - |

※2023年10月時点

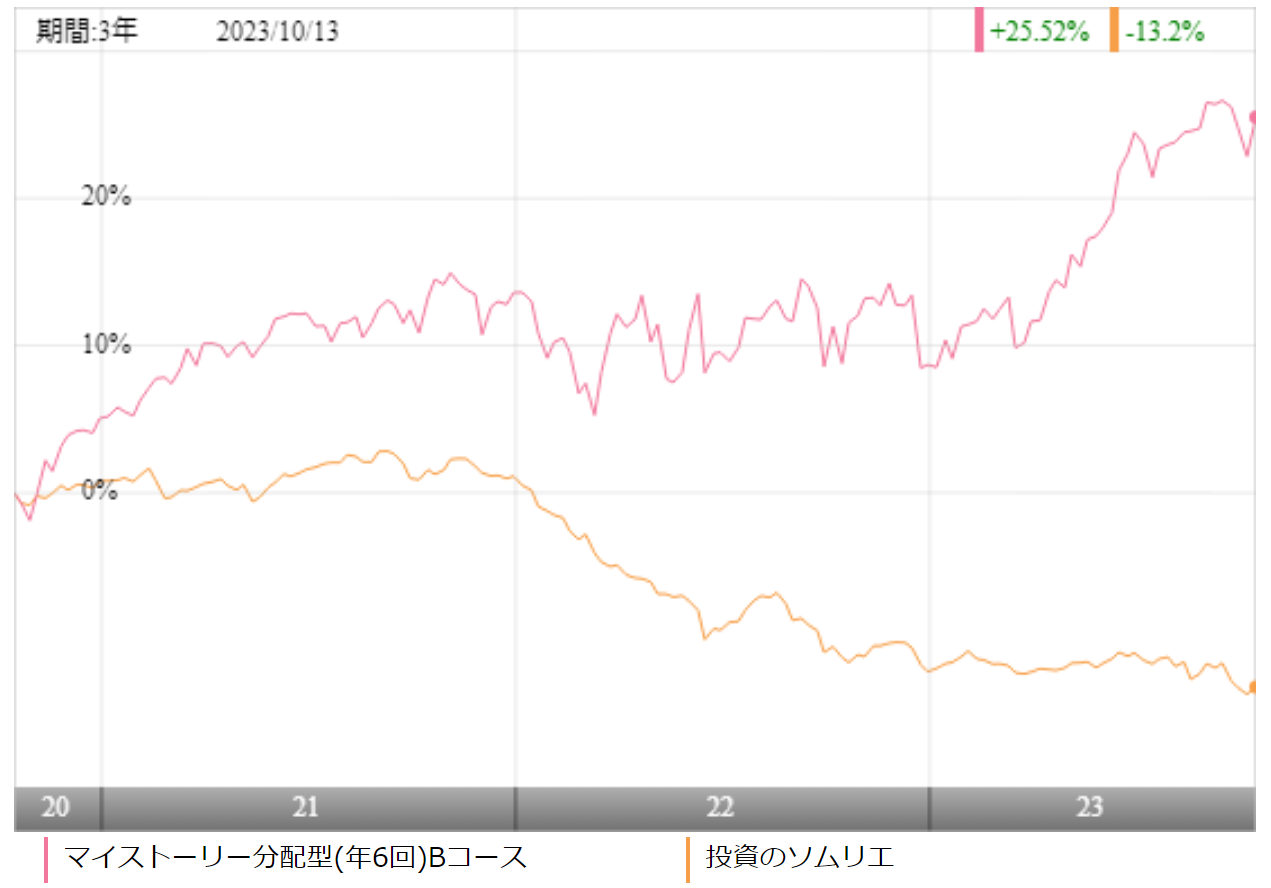

類似ファンドとのパフォーマンス比較

マイストーリー分配型(年6回)Bコース)への投資を検討するのであれば、他のファンドとパフォーマンスを比較してから投資してもよいでしょう。

今回は、1年間のリスクを4%以内に抑える運用戦略を採用している投資のソムリエと比較をしてみました。

※引用:ウエルスアドバイザー

投資のソムリエの運用が悲惨な状態なので、参考になりませんでした。

| マイストーリー | 投資のソムリエ | |

| 1年 | +14.94% | ▲2.70% |

| 3年 | +8.03% | ▲4.49% |

| 5年 | +4.94% | ▲0.91% |

| 10年 | +5.29% | +0.76% |

※2023年10月時点

最大下落率は?

マイストーリー分配型(年6回)Bコースに投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではマイストーリー分配型(年6回)Bコースの最大下落率を見てみましょう。

最大下落率は2008年1月~2008年12月の1年間で▲37.28%です。

| 期間 | 下落率 |

| 1カ月 | ▲23.14% |

| 3カ月 | ▲32.18% |

| 6カ月 | ▲33.91% |

| 12カ月 | ▲37.28% |

※2023年10月時点

バランス型ファンドでも40%近くの下落をしてしまっているので、自分が取りたいと思えるリスクよりも高くなっている可能性があります。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の内訳と余力は?

つづいて、マイストーリー分配型(年6回)Bコースの分配金の状況を確認しておきましょう。

2015年以前から隔月で30円の分配金を出しています。年間で180円の分配ですので、基準価額に対する分配金の割合を示す分配金利回りで見ても、2%程度なので健全な分配がされています。

分配余力は38カ月程度ですが、翌期繰越対象額が増加していますので、今後も30円の分配であれば、問題なく続けられるでしょう。

ただ、このブログでは何度も言っていますが、特別な事情がない限りは分配金は受け取らないほうが投資の投資の効率はよくなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | 当期収益以外 | 繰越対象額 | |

| 107期 | 30円 | - | 732円 |

| 108期 | 30円 | - | 767円 |

| 109期 | 30円 | - | 1,122円 |

※引用:最新運用報告書

評判はどう?

それでは、マイストーリー分配型(年6回)Bコース の評判はどうでしょうか?

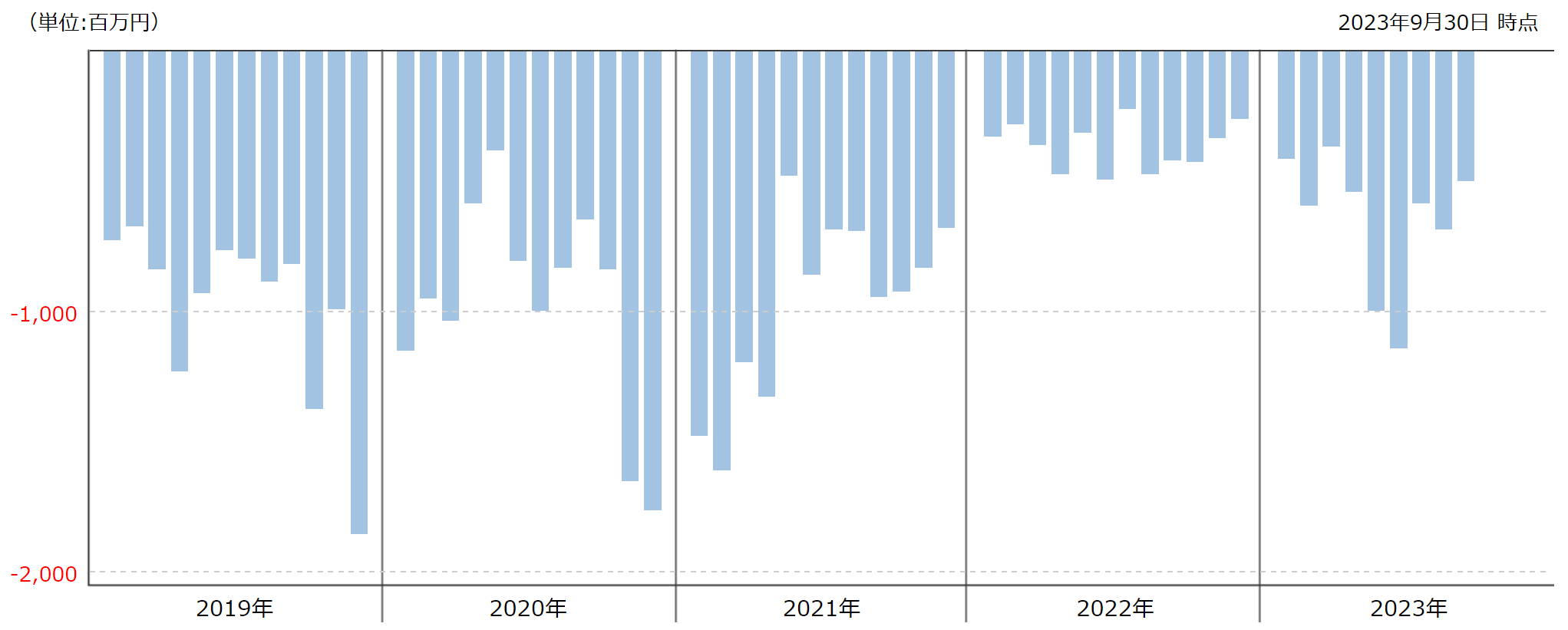

ネット等で口コミを調べることもできますが、資金の流出入を見ることで、評判がわかります。評判がよければ、資金が流入超過になりますし、評判が悪くなっていれば、資金が流出超過になります。

マイストーリー分配型(年6回)Bコースは2015年以降、毎月資金が流出し続けています。

安全な分配がなされているのは良いことですが、パフォーマンス自体が大して優れていないことと、どうしても分配金目当てで投資をしている人は分配金利回りが高いファンドへと流れる傾向があるため、ファンドを解約する人が後を絶たないと考えられます。

※引用:ウエルスアドバイザー

マイストーリー分配型(年6回)Bコースの今後の見通しと評価まとめ

いかがでしょうか?

コロナショックで大きく基準価額が下落したことで、ようやく気付いた人もいるかもしれませんが、マイストーリー分配型Bコースは思った以上にリスクが大きいファンドです。

この程度の下落幅はもともと想定内という人にとっては、そのまま投資を続ければよいですが、少し自分にはリスクが高かったという人は早急に乗り換えを検討するべきです。

安定した運用を希望するなら債券を直接購入するというのも1つの手です。

またもう少しリスクをとっても問題ないという人は、eMAXIS Slim バランス(8資産均等型)のような低コストでよりパフォーマンスの優れたファンドに投資をしたほうが資産を増やせるでしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点