世界の株式、債券、金に分散投資ができるということで、人気が集まっているピクテ投信のノアリザーブ。

毎月分配型ファンドの中でも資産構成比に特徴があり、一部の投資家から未だに人気があります。

ノアリザーブは毎月分配型と1年決算型がありますが、より人気の高い毎月分配型について徹底分析していきます。

1年決算型への投資を検討している人も参考になると思います。

「ノアリザーブ(毎月分配型)って投資対象としてどうなの?」

「ノアリザーブ(毎月分配型)って持ってて大丈夫なの?」

「ノアリザーブ(毎月分配型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

『ノアリザーブ』ピクテ・アセット・アロケーション・ファンド(毎月分配型)の基本情報

投資対象は?

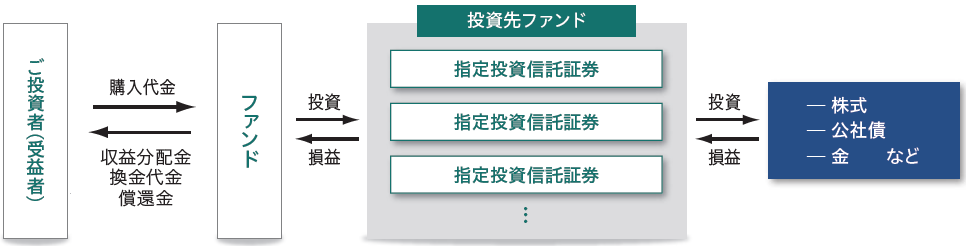

投資対象は、世界の株式、債券、金など様々な資産に分散していきます。

ただ、非常にややこしいのが、ノアリザーブはファンド・オブ・ファンズ方式を採用しており、投資家から集めた資金で様々な投資信託に分散投資をしていきます。

その投資信託の本数が現在50本以上あり、最終的にどのような銘柄に投資をしているのか調べるのは非常に難しいのが難点です。

※引用:交付目論見書

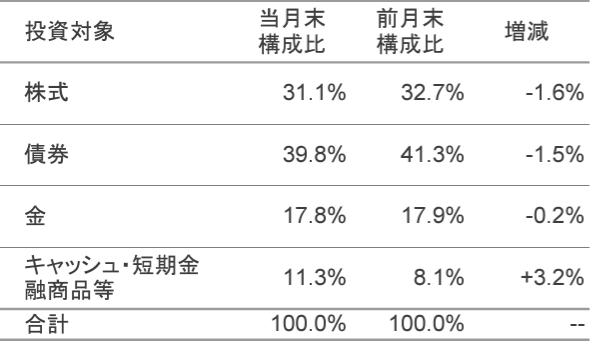

資産の構成比率を見てみると、債券が約40%、株式が約30%、金が約20%、残りが現金という比率になっています。

ノアリザーブ(毎月分配型)においては、この資産構成比を把握するところまでで限界でしょう。

※引用:マンスリーレポート

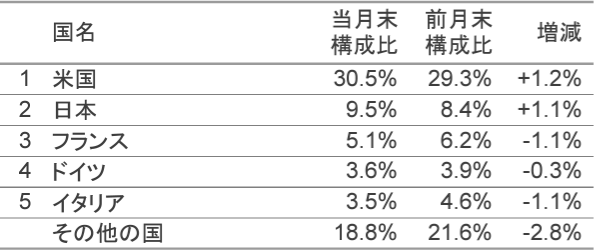

国別の構成比でみてみると、米国の次が日本、フランス、ドイツ、イタリアの比率が高くなっています。

もともと北欧の銘柄が上位にランクインしていたのですが、だいぶ様相が変わってきました。

※引用:マンスリーレポート

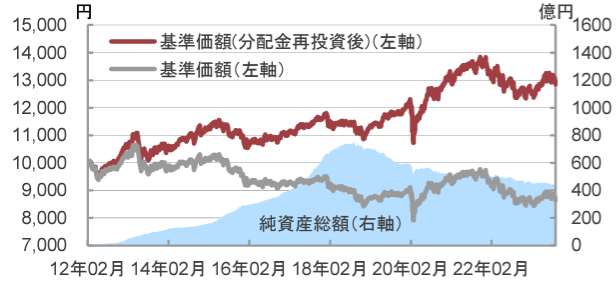

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

ノアリザーブ(毎月分配型)は2018年をピークに減少が続いており、現在は約430億円になっていますので、規模としては全く問題ありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

ノアリザーブ(毎月分配型)の実質コストは2.115%となっています。

機関投資家向けのファンドは手数料が安いことを考慮すると、実質コストはかなり高めの設定になっています。

購入時手数料とあわせて、初年度4%を超えるので、おすすめはしづらいファンドです。

| 購入時手数料 | 2.75%(税込)※上限 |

| 信託報酬 | 1.628%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 2.115%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

『ノアリザーブ』ピクテ・アセット・アロケーション・ファンド(毎月分配型)の評価分析

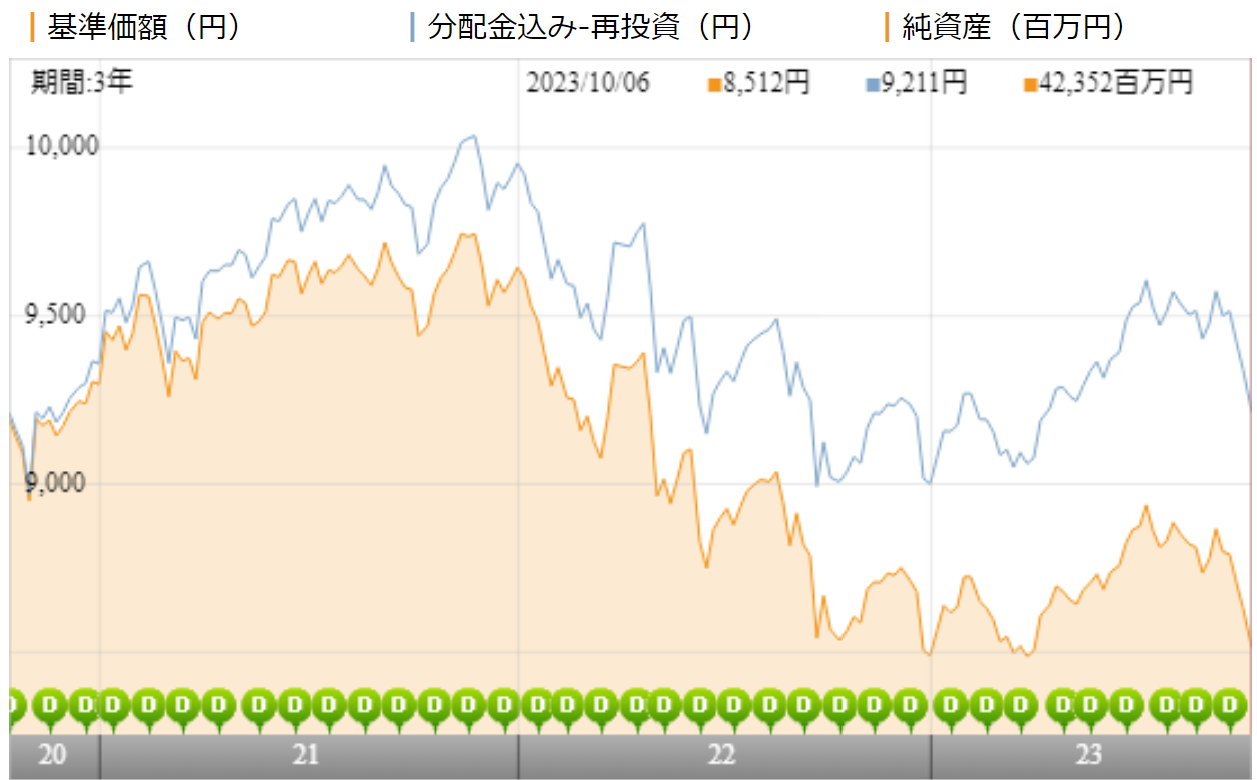

基準価額をどう見る?

ノアリザーブ(毎月分配型)基準価額は2021年までは上昇していましたが、2022年以降は下落に転じています。

分配金を受け取らずに再投資をした場合の基準価額(青線)を見ても、同じように下がっているので、直近1年、2年は株安、債券安の両方の影響を受けているようですね。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、ノアリザーブ(毎月分配型)の利回りを見ていきます。

直近1年間の利回りは3.87%となっています。

3年、5年、10年平均利回りは1~2%となっており、パフォーマンスがよいとは言えないでしょう。

ただ、他のファンドと利回りを比較するまでは、優劣はわかりませんので、必ず比較をしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +3.87% |

| 3年 | +1.03% |

| 5年 | +2.28% |

| 10年 | +2.20% |

※2023年10月時点

同カテゴリー内での利回りランキングは?

ノアリザーブ(毎月分配型)はバランスファンドの株式・RIET比率が25~50%のカテゴリーに分類されています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

ノアリザーブ(毎月分配型)は、直近1年間は下位25%に入ってしまっており、そのほかの期間も平均以下のパフォーマンスです。

バランスファンド自体が資産構成比が違うため、順位が高いからといって、一概に優れているとは言えませんが、参考にはなりますね。

| 上位●% | |

| 1年 | 75% |

| 3年 | 79% |

| 5年 | 66% |

| 10年 | 87% |

※2023年10月時点

年別の運用利回りは?

ノアリザーブ(毎月分配型)の年別のパフォーマンスを見てみましょう。

年別の利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2022年は2桁マイナスとなってしまっていますが、それ以外の年では、マイナスの幅も小さく、安定運用はできているようです。

| 年間利回り | |

| 2023年 | +3.88%(1-9月) |

| 2022年 | ▲10.00% |

| 2021年 | +6.64% |

| 2020年 | +7.82% |

| 2019年 | +9.75% |

| 2018年 | ▲6.39% |

| 2017年 | +5.30% |

| 2016年 | +0.52% |

| 2015年 | ▲1.52% |

| 2014年 | +4.50% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとの利回り比較

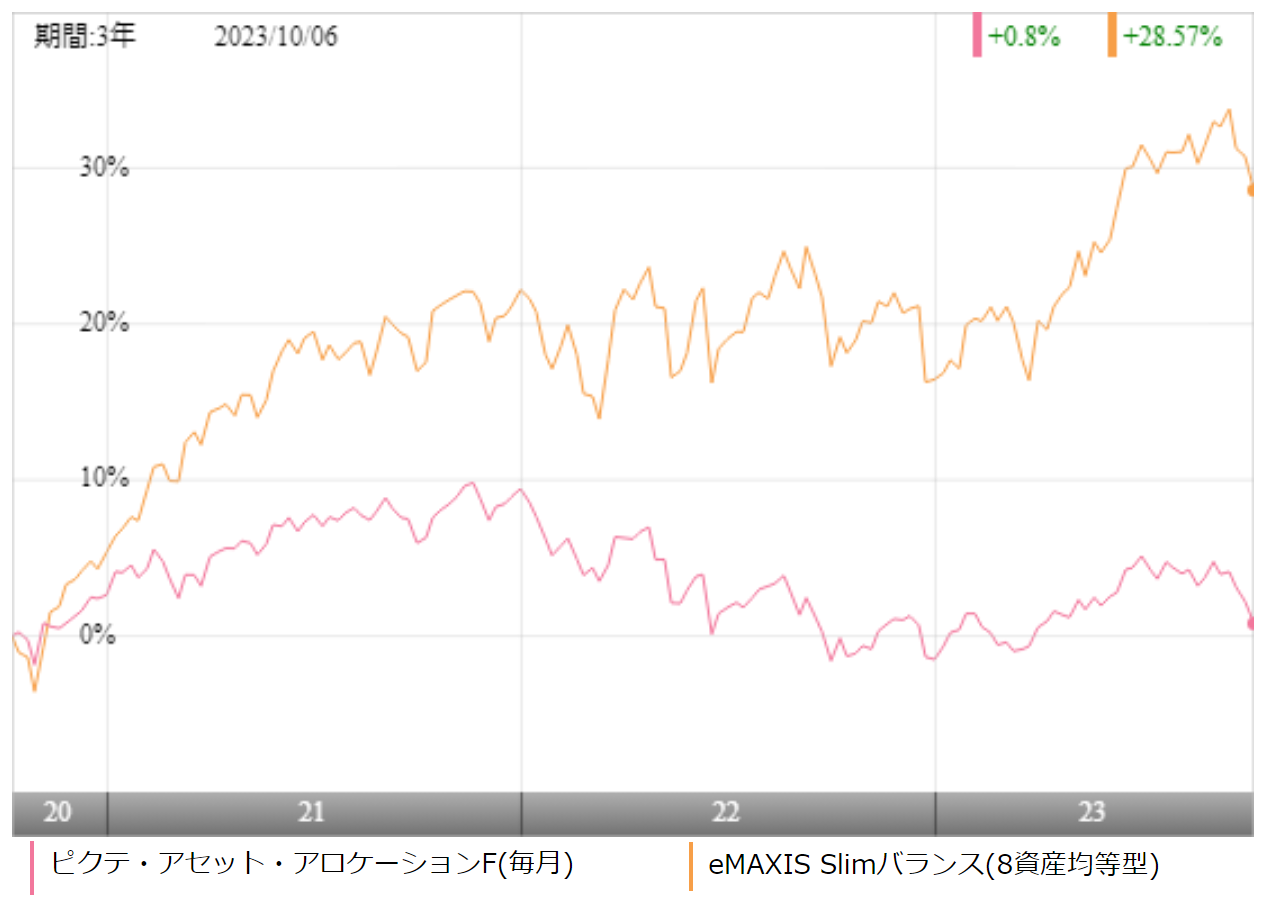

ノアリザーブ(毎月分配型)への投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

今回は、国内外の株式、債券、REITに分散投資ができ、現在、低コストのインデックスファンドとして、非常に人気の高いeMAXIS Slim バランス(8資産均等型)と比較をしました。

※引用:ウエルスアドバイザー

資産構成比が違うので、基準価額の変動幅も違うため、このまま比較をするのは判断が分かれるところですが、直近3年間では、ほぼ全期間において、eMAXIS Slim バランス(8資産均等型)の方がパフォーマンスが優れています。

リスクを許容できる人であれば、eMAXIS Slim バランス(8資産均等型)に投資をしたほうがいいですね。

| ノアリザーブ | Slimバランス | |

| 1年 | +3.87% | +11.47% |

| 3年 | +1.03% | +10.11% |

| 5年 | +2.28% | +6.31% |

| 10年 | +2.20% | - |

※2023年10月時点

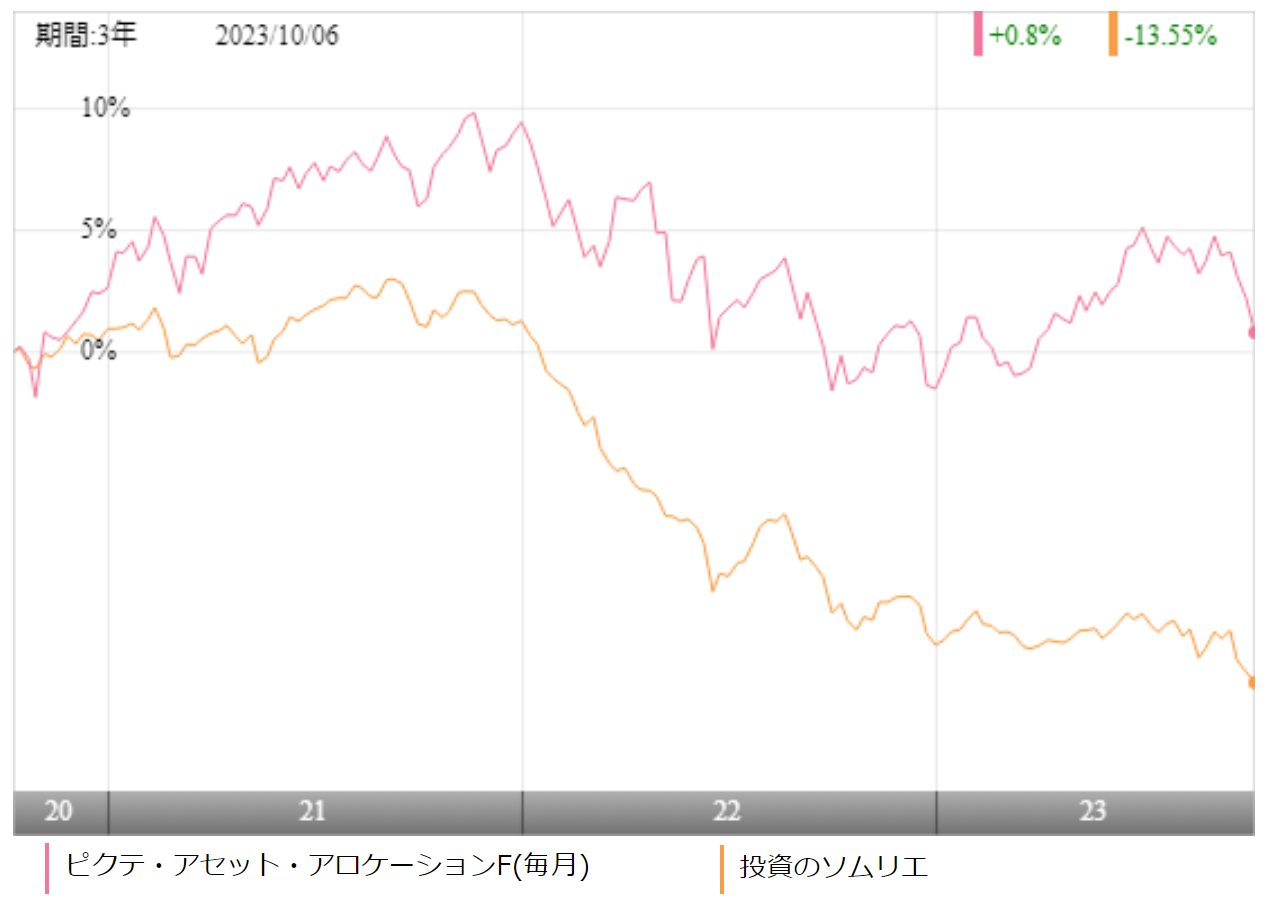

類似ファンドとの利回り比較

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

なかなか同じ資産構成比のアクティブファンドがないため、比較をするのも難しいのですが、今回は一時期に非常に人気のあったバランスファンドである投資のソムリエと比較をしました。

※引用:ウエルスアドバイザー

投資のソムリエはリスクを極力抑えながら資産を増やして行くファンドですので、ノアリザーブ(毎月分配型)と比較するのも悩ましいところですが、変動幅に差はあるものの、ノアリザーブ(毎月分配型)がかなり上回っています。

というよりも投資のソムリエが沈んでいるだけなので、あまり有効な比較ではないかもしれません。

| ノアリザーブ | 投資のソムリエ | |

| 1年 | +3.87% | ▲2.70% |

| 3年 | +1.03% | ▲4.49% |

| 5年 | +2.28% | ▲0.91% |

| 10年 | +2.20% | +0.76% |

※2023年10月時点

最大下落率はどれくらい?

投資するにあたって、最大どの程度下落する可能性があるのか知っておくことは非常に重要です。

先に下落幅を知っておくことで、大きく下落したときも、慌てて売らずに冷静な判断ができるようになります。

ノアリザーブの最大下落率は、2022年1月~2022年12月で▲10.00%となっています。下落率が小さいというのは、一つプラスのポイントになりますね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

| 期間 | 下落率 |

| 1カ月 | ▲5.61% |

| 3カ月 | ▲6.03% |

| 6カ月 | ▲7.75% |

| 12カ月 | ▲10.00% |

※2023年10月時点

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| 138円 | 240円 | 160% |

※2022/10/12~2023/10/12

ノアリザーブ(毎月分配型)の直近1年間の分配健全度は160%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味します。

その点、ノアリザーブ(毎月分配型)の分配健全度は100%を超えていますので、ファンドの収益から支払われています。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配利回り | |

| 1年 | +3.87% | 2.8% |

| 3年 | +1.03% | |

| 5年 | +2.28% | |

| 10年 | +2.20% |

※2023年10月時点

ノアリザーブ(毎月分配型)の分配利回りは2.8%なので、かなり健全な水準ではあります。

ただ、残念ながら、ファンドの運用利回りのほうが低い期間があるため、あなたの受け取っている分配金の一部は今後もタコ足配当になっている可能性は高いですね。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

ノアリザーブ(毎月分配型)の分配金余力は、60カ月ほどありますので、当面減配される心配はないと思います。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 121期 | 20円 | 1285円 | 65.3カ月 |

| 122期 | 20円 | 1282円 | 65.1カ月 |

| 123期 | 20円 | 1270円 | 64.5カ月 |

| 124期 | 20円 | 1260円 | 64カ月 |

| 125期 | 20円 | 1254円 | 63.7カ月 |

| 126期 | 20円 | 1249円 | 63.5カ月 |

| 127期 | 20円 | 1242円 | 63.1カ月 |

| 128期 | 20円 | 1231円 | 62.6カ月 |

| 129期 | 20円 | 1229円 | 62,5カ月 |

| 130期 | 20円 | 1230円 | 62,5カ月 |

| 131期 | 20円 | 1221円 | 62.1カ月 |

| 132期 | 20円 | 1216円 | 61.8カ月 |

※最新運用報告書

評判はどう?

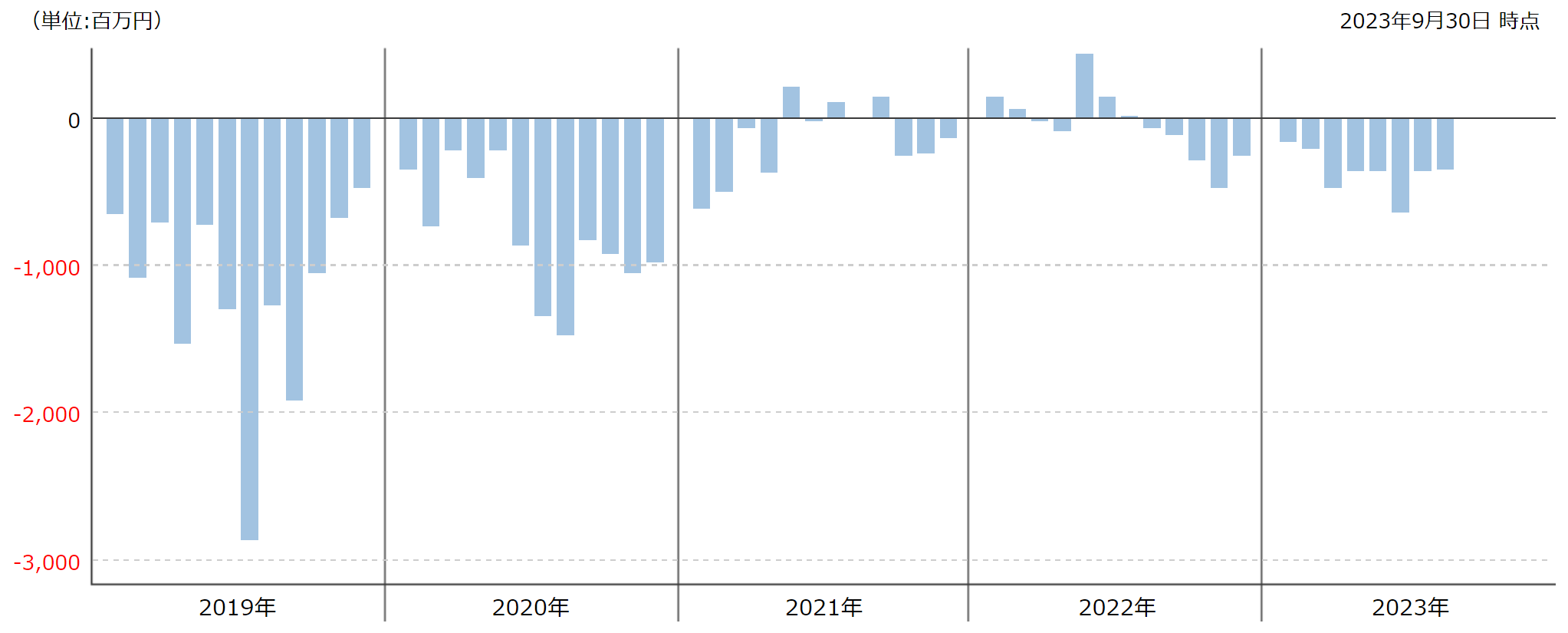

ノアリザーブの評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

ノアリザーブ(毎月分配型)は2014年からほぼ毎月資金が流入しており、非常に人気が高かったのですが、2018年末から資金流出超過となっています。

分配は健全な水準ですが、やはり高いコストと毎月分配型と言う点で評判が下がっているものと思われます。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoで投資を検討している人も多いと思います。

そこで、NISAやiDeCoの対応状況をまとめました。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

『ノアリザーブ』ピクテ・アセット・アロケーション・ファンド(毎月分配型)の今後の見通しと評価まとめ

ノアリザーブ(毎月分配型)は5年の運用実績から見てもわかるように、期待できるリターンはよく見積もっても毎年2~3%程度だと思います。

50以上のファンドに分散投資ができるのは魅力に感じる人もいるかもしれませんが、さすがに信託報酬が割高です。

分配金を受け取りたいのであれば、もう少し分配金利回りが高いファンドを選択するべきだと思いますし、手堅く運用したいのであれば、その分利回りは下がるので、毎月分配型ファンドを選択するのはいまいちです。

分配金利回りなのか運用の手堅さなのかどちらを重視するか自分の中でしっかりと決められると、もっと良いファンドが見つけられるはずです。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点