しんきんアセットマネジメントが運用するしんきんJリートオープン(毎月決算型)。

運用会社であるしんきんアセットマネジメントは信用金庫の元締めである信金中央金庫の子会社です。そのため、しんきんJリートオープン(毎月決算型)は信用金庫でしか購入できません。

もともと毎月決算型のJリートファンドは問題のあるものが多いのですが、本ファンドもなかなか酷い分類に入ります。

「しんきんJリートオープン(毎月決算型)って投資対象としてどうなの?」

「しんきんJリートオープン(毎月決算型)って持ってて大丈夫なの?」

「しんきんJリートオープン(毎月決算型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

今日は、徹底的に分析していきたいと思います。

しんきんJリートオープン(毎月決算型)の基本情報

投資対象は?

投資対象はファンド名のまま、日本国内のリートです。

このブログの読者の方ですとリートを知らない人のほうが少ないと思いますが、簡単にだけ説明しておきます。

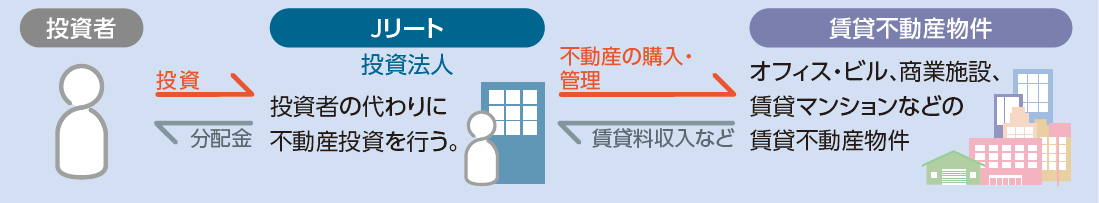

リートというのは、投資家から集めた資金を使って、不動産を購入し、賃貸収入を得たり、時には売却して売却益を得たりしながら、その利益を投資家に分配金として還元していく仕組みです。

投資家からすると少額の資金でオフィスビルや商業施設に投資ができるというのは非常に魅力的です。

※引用:交付目論見書

現在の組入銘柄は48銘柄となっており、上位は下図のようになっています。

国内リートは全体で60銘柄程度しかありませんので、ほとんどの銘柄を組入れていると考えてよいでしょう。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、ファンドの運用で必ず発生する運営コストが相対的に高くなるので、ファンドのパフォーマンスを悪化させる原因になります。

しんきんJリートオープン(毎月決算型)の純資産額は約2,245億円となっています。投資信託を積極的には販売していない信用金庫だけで、ここまでの水準になるというのが驚きです。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

しんきんJリートオープン(毎月決算型)の実質コストは1.09%となっています。

後述しますが、東証REIT指数に連動するインデックスファンドよりもパフォーマンスが悪い癖に高いコストを取るのは最悪ですね。

| 購入時手数料 | 2.2%(税込) |

| 信託報酬 | 1.045%(税込) |

| 信託財産留保額 | 0.3% |

| 実質コスト | 1.09%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

しんきんJリートオープン(毎月決算型)の評価分析

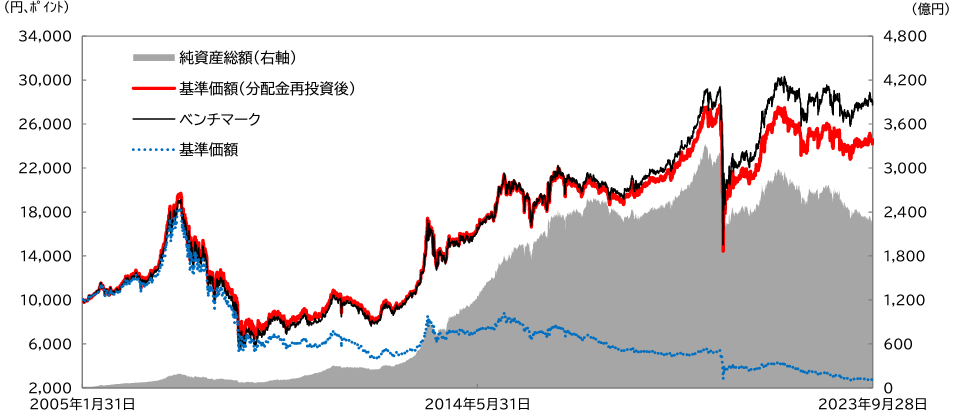

基準価額をどう見る?

しんきんJリートオープン(毎月決算型)の基準価額(黄線)は直近3年間で約25%ほど下落しています。

一方、分配金を受け取らずに再投資した場合の基準価額(青線)は10%近く上昇しています。つまり、運用自体はプラスですが、分配金が過剰であるため、基準価額が下落しているということです。

常々このブログでは言っていますが、REITは不動産への投資なので、一見リスクが低く見えますが、暴落相場では株式並に大きな値動きをしますので、その点を理解したうえで投資をしなければいけません。

※引用:ウエルスアドバイザー

利回りはどれくらい?

しんきんJリートオープン(毎月決算型)の利回りを見てみましょう。

直近1年間の利回りは▲1.88%です。3年平均、10年平均は4%を超えるプラスとなっています。

一見すると、悪くない利回りに見えますが、この段階で投資判断するのは時期尚早です。しっかりと他のファンドと比較をしてから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲1.88% |

| 3年 | +4.11% |

| 5年 | +2.83% |

| 10年 | +4.46% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出しているJリートファンド ランキング

同カテゴリー内での利回りランキングは?

しんきんJリートオープン(毎月決算型)は国内RIETカテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

しんきんJリートオープン(毎月決算型)は下位10%に位置しており、かなり悲惨な内容となっています。

このようにして比較をすると、客観的にファンドの優劣がわかるようになります。

| 上位●% | |

| 1年 | 96% |

| 3年 | 99% |

| 5年 | 100% |

| 10年 | 97% |

※2023年10月時点

年別のパフォーマンスは?

しんきんJリートオープン(毎月決算型)の年別のパフォーマンスも見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

総じてプラスのリターンにはなっていますが、プラスとマイナスのリターンの年が交互になっているので、そこまで高いリターンにはなっていません。

平均するとプラスにはなったとしても、毎年安定してプラスの運用ができているわけではないので、その点は十分に注意してください。

| 年間利回り | |

| 2023年 | +0.20%(1-9月) |

| 2022年 | ▲5.63% |

| 2021年 | +16.17% |

| 2020年 | ▲15.43% |

| 2019年 | +23.45% |

| 2018年 | +9.67% |

| 2017年 | ▲7.39% |

| 2016年 | +8.36% |

| 2015年 | ▲4.91% |

| 2014年 | +27.16% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

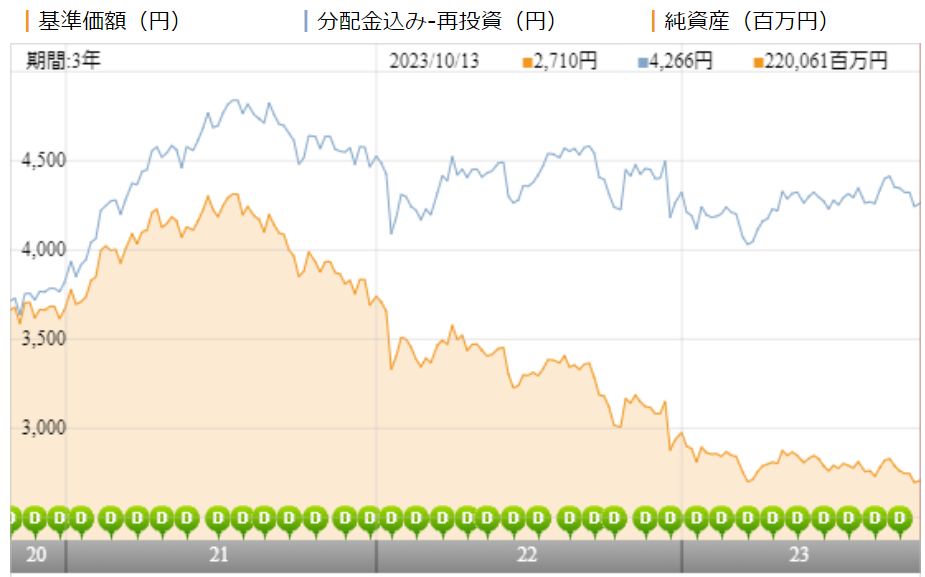

しんきんJリートオープン(毎月決算型)に投資をするのであれば、より低コストで投資ができるインデックスファンドとのパフォーマンスは比較してから投資をしても遅くはありません。

今回は、東証REIT指数と連動するeMAXIS 国内リートインデックスとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間では、どの期間においても、低コストのeMAXIS 国内リートインデックスが勝っています。

これでは、高い手数料を支払ってまで投資するメリットを感じません。

| しんきん Jリート | eMAXIS国内リート | |

| 1年 | ▲1.88% | ▲0.82% |

| 3年 | +4.11% | +6.11% |

| 5年 | +2.83% | +4.51% |

| 10年 | +4.46% | +6.70% |

※2023年10月時点

5年、10年のより長い期間でパフォーマンスを比較してみても、やはりしんきんJリートオープン(毎月決算型)が劣っています。

これであれば、インデックスファンドに投資をすれば、十分と言えます。

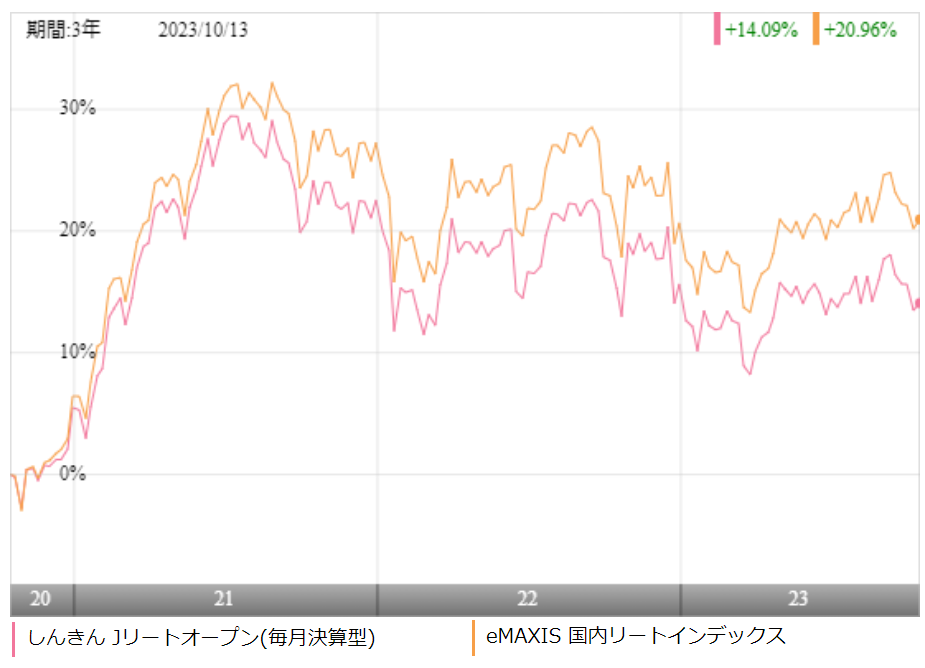

類似ファンドとのパフォーマンス比較

毎月分配型のアクティブファンドに投資するのであれば、同じく毎月分配型のアクティブファンドとパフォーマンスを比較してから投資をしても遅くはありません。

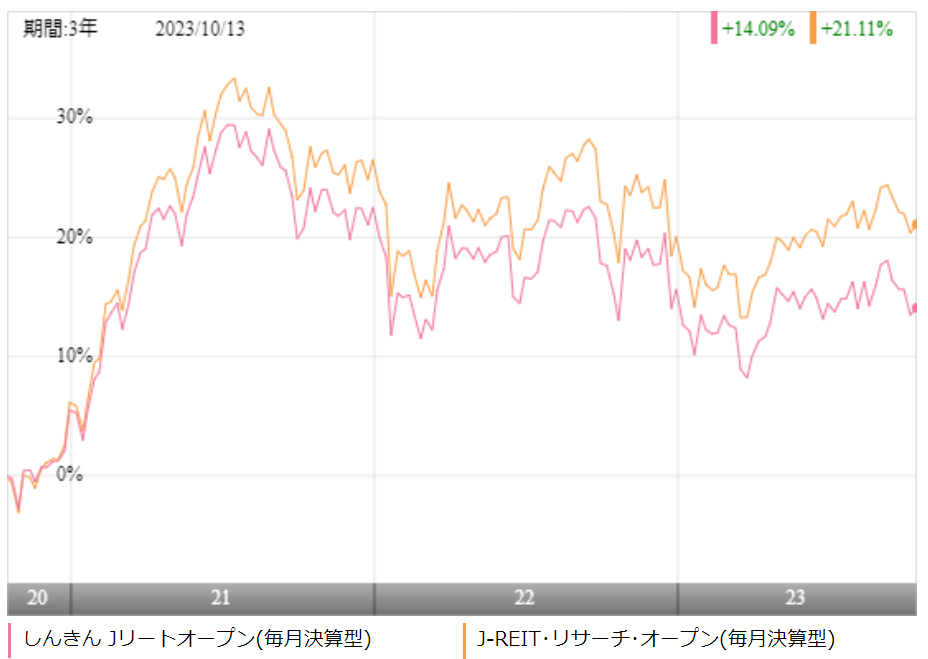

今回は同じくJ-RIETに投資ができるJ-REITリサーチ・オープン(毎月分配型)と比較をしてみました。

※引用:ウエルスアドバイザー

同じJ-REITに投資をしていても、3年間で7%以上の差がついています。

これだけ差がつくと、しんきんJリートオープン(毎月決算型)を選択する理由がなくなります。

| しんきん Jリート | J-RIETリサーチ | |

| 1年 | ▲1.88% | ▲0.81% |

| 3年 | +4.11% | +6.01% |

| 5年 | +2.83% | +4.94% |

| 10年 | +4.46% | +6.27% |

※2023年10月時点

より長期間でのパフォーマンスを比較してみても、終始、しんきんJリートオープン(毎月決算型)はパフォーマンスで劣っています。

実質コストが割高であるというのと、単純に運用がうまくいっていないということでしょう。

最大下落率は?

しんきんJリートオープン(毎月決算型)に投資をする前に、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。

どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

それではここでしんきんJリートオープン(毎月決算型)の最大下落率を見てみましょう。

| 期間 | 下落率 |

| 1カ月 | ▲20.28% |

| 3カ月 | ▲30.94% |

| 6カ月 | ▲38.65% |

| 12カ月 | ▲49.95% |

※2023年10月時点

最大下落率は2007年からの1年間で49.95%となっており、思った以上に大きな下落をしていることがわかります。

J-REITは比較的下落が小さいと思われがちですが、下落するときは大きく下落しますので、注意してください。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。

しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| ▲353円 | 375円 | 5% |

※2022/10/19~2023/10/18

しんきんJリートオープン(毎月決算型)の直近1年間の分配健全度は5%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

しんきんJリートオープン(毎月決算型)の場合、5%ですので、この1年で受け取った分配金の大半は、ファンドの収益以外から支払われているということです。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

分配金利回りは1年間で受け取った分配金の合計金額を基準価額で割ることで計算できます。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配金利回り | |

| 1年 | ▲1.88% | 13.8% |

| 3年 | +4.11% | |

| 5年 | +2.83% | |

| 10年 | +4.46% |

※2023年10月時点

しんきんJリートオープン(毎月決算型)の分配金利回りは13.8%とかなり高くなっています。

この利回りの高さに釣られて多くの投資家が投資を始めている状況ですが、分配金利回りとファンドの運用利回りは全く別物です。

今のファンドのパフォーマンスでは、あなたが受け取る分配金のほんの一部しか稼ぐことができていません。

大半は、あなたが投資した資金から払い戻されているだけですので、詐欺のようなものです。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。

分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

しんきんJリートオープン(毎月決算型)の分配金余力はまだ190カ月以上ありますので、減配の心配はいったんしなくても大丈夫そうです。

ただ、分配金余力があるからといって、あなたの受け取る分配金がすべてここから支払われるわけではありません。

現状、あなたが受け取る分配金のほとんどが投資資金から出ていますので、決して素直に喜べる状況ではないということです。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 208期 | 50円 | 5,105円 | 103.1カ月 |

| 209期 | 50円 | 5,071円 | 102.4カ月 |

| 210期 | 50円 | 5,023円 | 101.5カ月 |

| 211期 | 50円 | 4,977円 | 100.5カ月 |

| 212期 | 50円 | 4,932円 | 99.6カ月 |

| 213期 | 25円 | 4,916円 | 197.6カ月 |

| 214期 | 25円 | 4,900円 | 197.0カ月 |

| 215期 | 25円 | 4,894円 | 196.8カ月 |

| 216期 | 25円 | 4,873円 | 195.9カ月 |

| 217期 | 25円 | 4,852円 | 195.1カ月 |

| 218期 | 25円 | 4,832円 | 194.3カ月 |

| 219期 | 25円 | 4,817円 | 193.7カ月 |

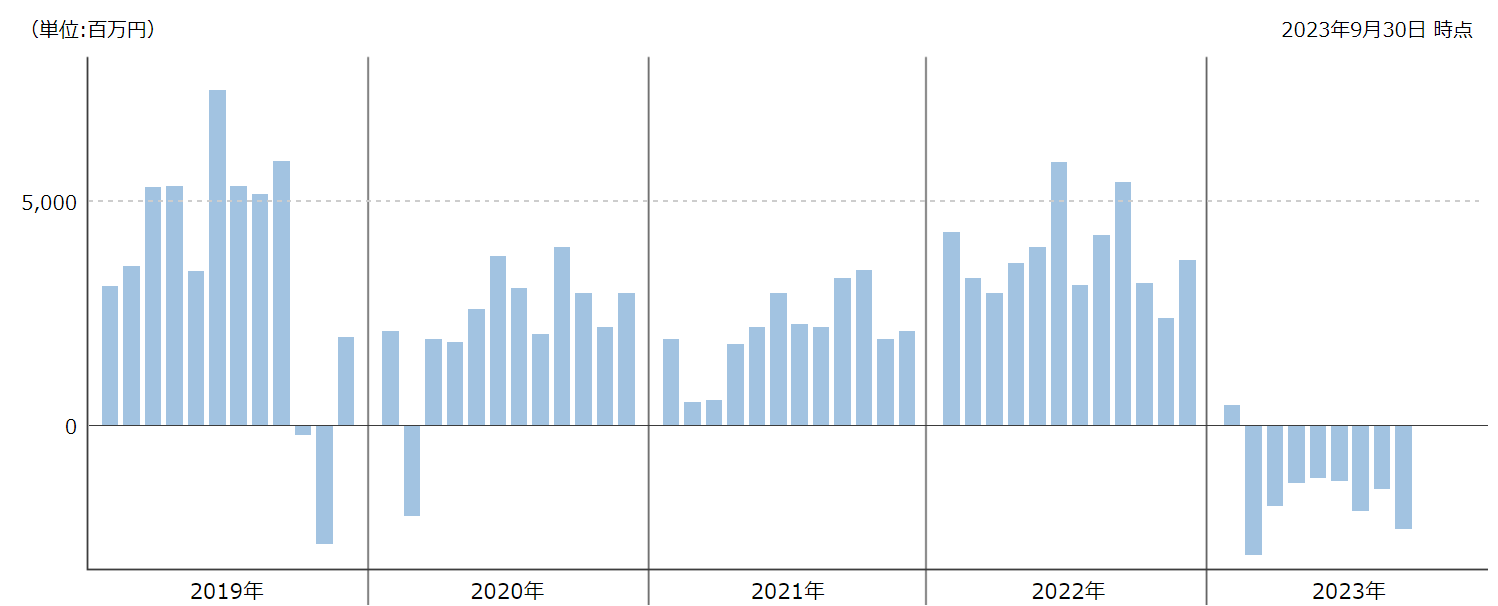

評判どう?

しんきんJリートオープン(毎月決算型)の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは、それだけしんきんJリートオープン(毎月分配型)を購入している人が多いということなので、評判が良いということです。

本ファンドは、ほぼ毎月資金が流入していることから、人気が高いことは間違いありませんが、これは間違いなく無知な信用金庫の顧客がよくわからないまま購入しているからだと考えられます。

Jリートが好調であることは間違いありませんが、あえてしんきんJリートに投資をする理由が見つかりません。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoで積立投資を検討している人も多いと思います。

そこで、NISAやiDeCoの対応状況をまとめました。

| NISA | iDeCo |

| × | × |

※2023年10月時点

しんきんJリートオープン(毎月決算型)の今後の見通しと評価まとめ

好調だった国内不動産市況が今回のコロナショック一変しました。

都内では、外出自粛要請がいつまで続くのか目途もたたず、旅行、イベント、レジャー系の企業だけでなく、多くの企業で業績に影響が出ています。

しかし、株式市場が好調であるため、それに引きずられる形でJ-RIET市場も回復傾向にはあります。

この波にのりJ-REITをポートフォリオに組み入れるという選択肢もなきにしもあらずですが、しんきんJリートオープン(毎月決算型)へ投資していいのかどうかというと話が異なります。

低コストでパフォーマンスが優れているインデックスファンドが存在するにもかかわらず、あえて高コストでパフォーマンスも劣るしんきんJリートオープンを選択する理由がありません。

しんきんJリートオープン(毎月決算型)に投資するくらいであれば、ニッセイJリートインデックスファンドに投資をしたほうがよほど堅実に資産を増やすことができます。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点