2007年に三井住友アセットマネジメントから出された三井住友・げんきシニアライフ・オープン。

元気で健康な高齢者関連ビジネスと介護関連ビジネスという超高齢化社会の日本にとってははずせないテーマを扱う、代表的なテーマファンドです。

2018年に急激に人気が出ましたが、それ以降はパフォーマンスが奮わず人気も下火になっています。

今日は、三井住友・げんきシニアライフ・オープンについて徹底分析していきます。

- 三井住友・げんきシニアライフ・オープンって投資対象としてどうなの?

- 三井住友・げんきシニアライフ・オープンって持ってて大丈夫なの?

- 三井住友・げんきシニアライフ・オープンより良いファンドってある?

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

三井住友・げんきシニアライフ・オープンの基本情報

投資対象は?

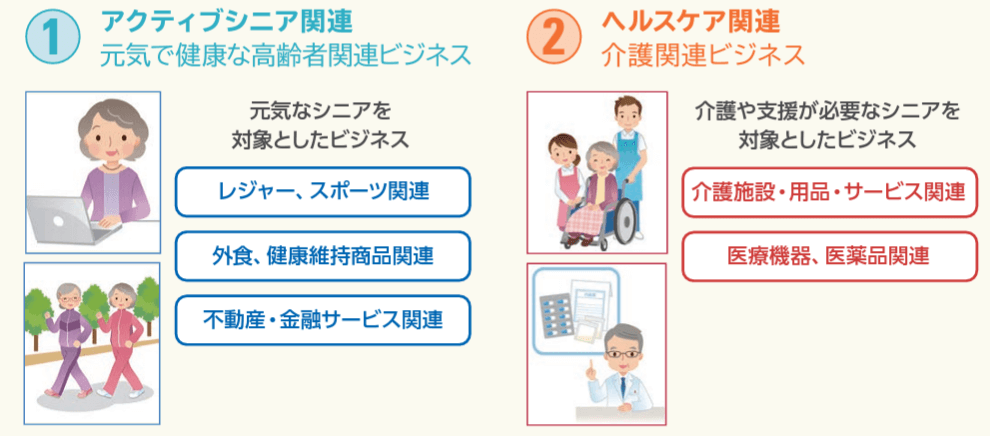

三井住友・げんきシニアライフ・オープンの投資対象は、高齢化社会が生み出す新ビジネス、新技術あるいは様々なニーズをシルバービジネスとしてとらえ、こうした分野に注目し、事業を展開していく企業の株式を中心に投資をしていきます。

特に、元気で健康なシニアを対象としたビジネスと、介護や支援が必要なシニアを対象としたビジネスにしぼって投資をしていきます。

業種で言うと、下図のようなところです。

※引用:交付目論見書

現在、組み入れ銘柄は76銘柄となっており、上位の銘柄は以下のようになっています。

1位の中外製薬は、グローバル大⼿であるロシュ・グループの一員で、安定的な収益基盤があり、創薬⼒が⾼く、肥満症改善薬による成⻑を期待されます。

2位の富士フイルムホールディングスは、写真フィルムの技術をベースにデジカメ、複写機、医療システム等幅広く⼿掛ける会社で、シニアの増大と共に内視鏡、超⾳波診断装置など医療機器の売上が期待できます。

3位のSWCCは、昭和電線ホールディングスから商号を変更。電⼒インフラを⽀えるとともに、医療分野においても銅銀合⾦材で⾼い評価を得ています。

※引用:マンスリーレポート

高齢化社会というキーワードを聞いたことがない人はほとんどいないと思いますので、うまく時流に合わせて設定したテーマファンドと言えますが、パフォーマンスはそこまで奮っていません。

純資産総額は?

続いて、三井住友・げんきシニアライフ・オープンの純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、監査費用や印刷費用、その他諸経費が相対的に比率が高くなるので、実質コストが高くなりがちです。早期償還のリスクもありますね。

また会社としてもファンドの運用に人員を割けなくなるため、パフォーマンスが悪化する原因にもなります。

一方、純資産総額が大きく、直近も純資産が増え続けているファンドは、多くの投資家が継続的に投資をしていることになるので、ファンドの評判をはかる指標の1つになります。

500~1000億=人気、1000億円以上=かなり人気と考えていいです。

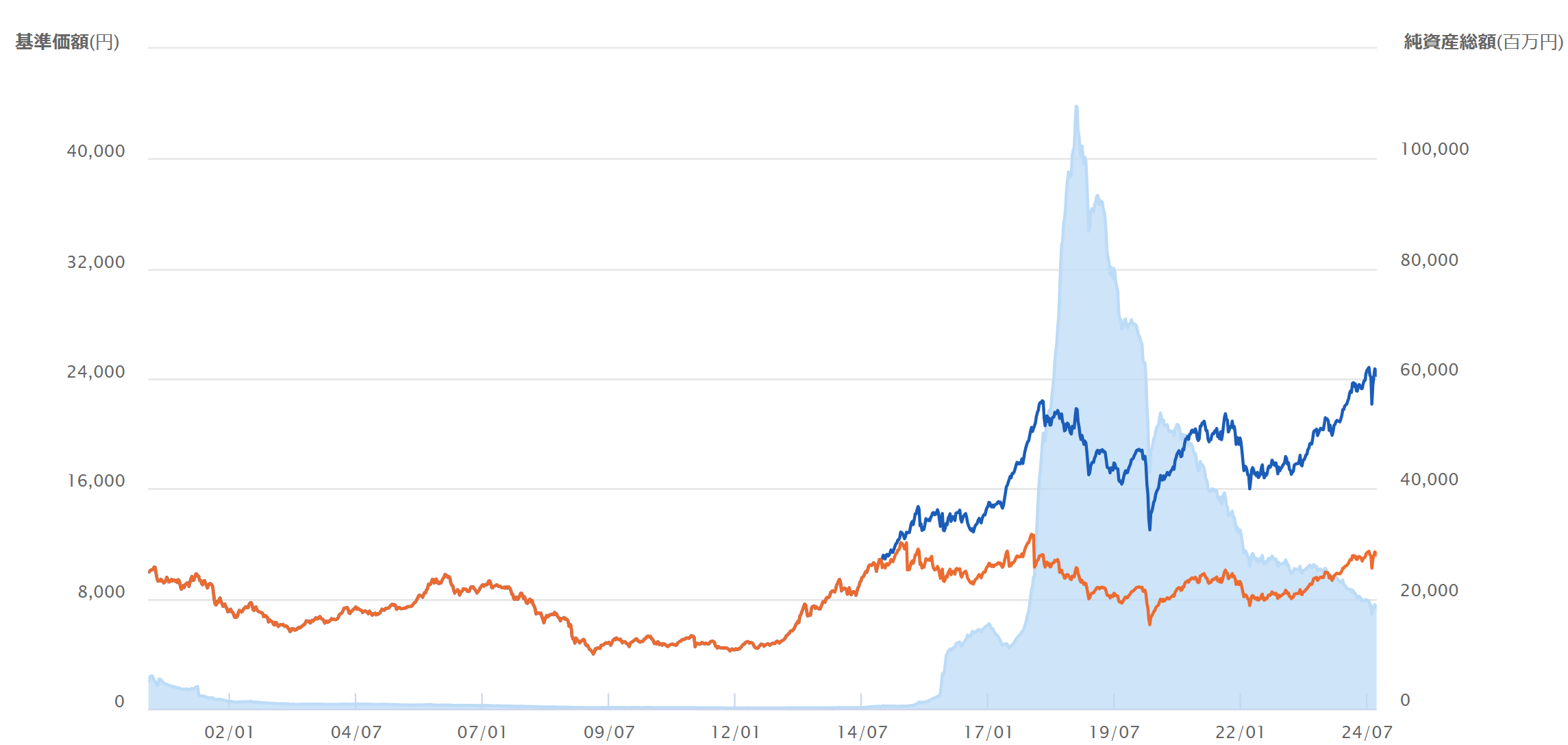

三井住友・げんきシニアライフ・オープンは、2000年に設定されて以来、純資産額はまったく増加していなかったのですが、2016年以降急激に純資産総額が増加しました。

一時は1000億円をこえる規模にまで成長しましたが、その後はパフォーマンスが優れず、現在は190億円程度に収まっています。

規模としては全く問題ないですね。

※引用:三井DSアセットマネジメント HP

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

三井住友・げんきシニアライフ・オープンの実質コストは1.712%となっており、同カテゴリーの中では、かなり高い水準です。購入時手数料もしっかり3.3%かかります。

利回りもいまいちで手数料も高いとなれば、誰も購入しようとは思わないファンドですね。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.65%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.712%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

三井住友・げんきシニアライフ・オープンの独自評価と分析

基準価格をどう見る?

三井住友・げんきシニアライフ・オープンの基準価額は2022年に大きく下落し、基準価額10,000円を割り込みました。

ただ、その後は持ち直し、2023年、2024年は大きく上昇を続けています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

三井住友・げんきシニアライフ・オープンの直近1年間の利回りは+19.97%となっています。

直近1年の利回りは十分に高いですが、3年、5年、10年平均利回りも6%以上あるので、悪くないようにも見えますが、この時点では判断できません。

そのため、他のファンドとパフォーマンスを比較した上で、良し悪しを判断しましょう。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?

もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +19.97% |

| 3年 | +6.83% |

| 5年 | +8.64% |

| 10年 | +9.08% |

※2024年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している国内中小型株式ファンドランキング

同カテゴリー内での利回りランキングは?

三井住友・げんきシニアライフ・オープンは、国内小型グロース株カテゴリーに属しています。

投資をするのであれば、同じカテゴリーでも優秀なパフォーマンスのファンドに投資をすべきなので、同カテゴリー内でもパフォーマンスのランキングは事前に調べておいて損はありません。

三井住友・げんきシニアライフ・オープンは、直近は上位10%以内にランクインしていますが、期間が長くなると、平均より少し良い時と、平均以下の時があり、安定しません。

| 上位●% | |

| 1年 | 9% |

| 3年 | 33% |

| 5年 | 70% |

| 10年 | 43% |

※2024年9月時点

年別のパフォーマンスは?

続いて、年別の三井住友・げんきシニアライフ・オープンのパフォーマンスを見てみたいと思います。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2018年、2022年は多くの株式ファンドでマイナスを出しているので、仕方がないですが、2021年のマイナスはファンド特有の問題なので、ここで他の株式ファンドと大きく差をつけられた形ですね。

| 年間利回り | |

| 2024年 | +15.14%(1-6月) |

| 2023年 | +22.64% |

| 2022年 | ▲12.52% |

| 2021年 | ▲1.15% |

| 2020年 | +6.28% |

| 2019年 | +8.12% |

| 2018年 | ▲19.62% |

| 2017年 | +47.41% |

| 2016年 | +0.80% |

| 2015年 | +30.66% |

| 2014年 | +24.32% |

※2024年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

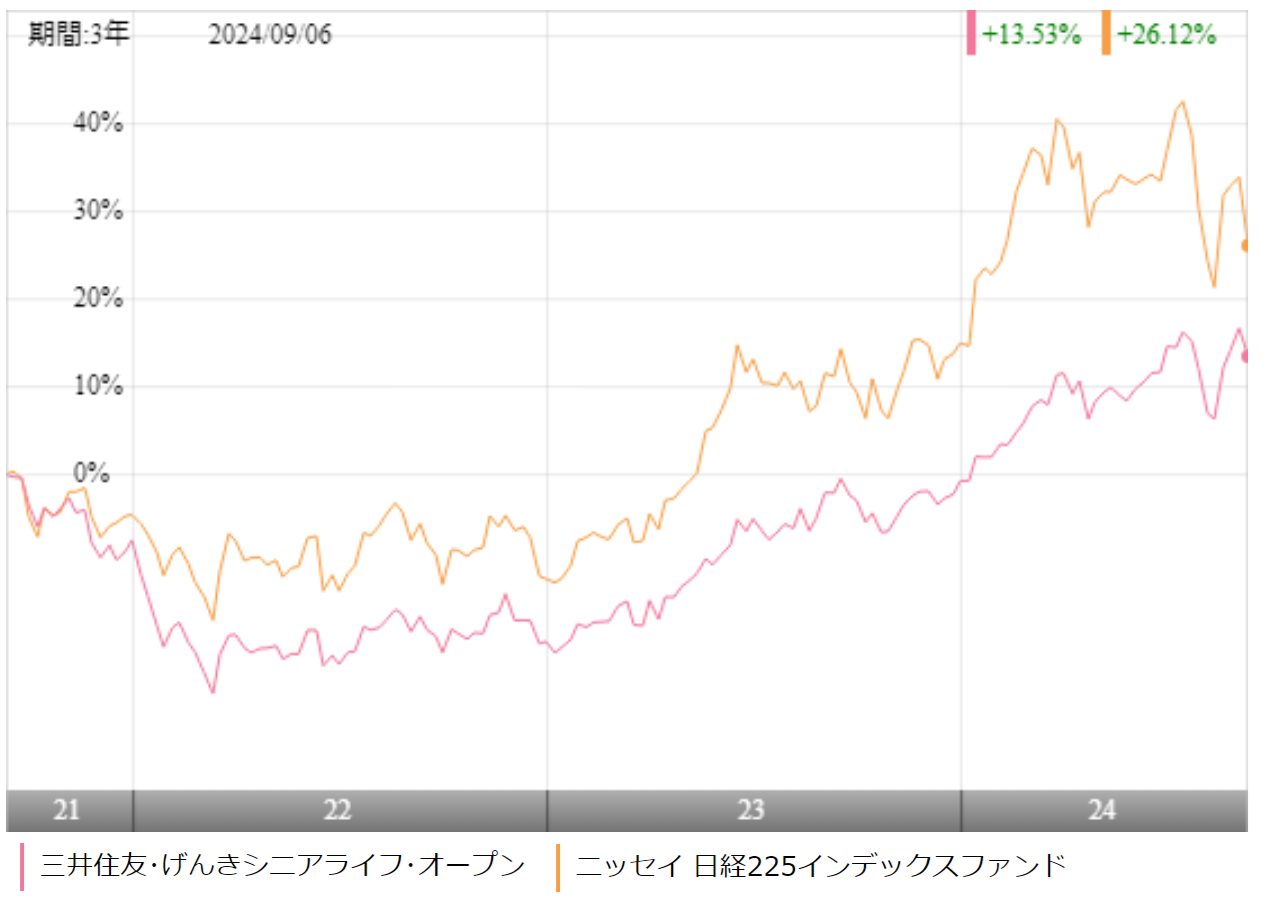

三井住友・げんきシニアライフ・オープンへの投資を検討するのであれば、少なくともインデックスファンドよりもパフォーマンスが優れていることが最低条件です。

今回は、日経225に連動するニッセイ日経225インデックスファンドとパフォーマンスを比較してみました。

※引用:ウエルスアドバイザー

直近3年間の運用では、終始、ニッセイ日経225インデックスファンドにパフォーマンスで負けてしまっており、これでは高いコストを支払って投資をする価値がありません。

より長期のパフォーマンスで比較をしても、ニッセイ日経225インデックスファンドにパフォーマンスで負けています。

投資をするべきファンドではないですね。

| げんきシニア | ニッセイ日経 225 | |

| 1年 | +19.97% | +20.41% |

| 3年 | +6.83% | +13.16% |

| 5年 | +8.64% | +15.19% |

| 10年 | +9.08% | +11.42% |

※2024年9月時点

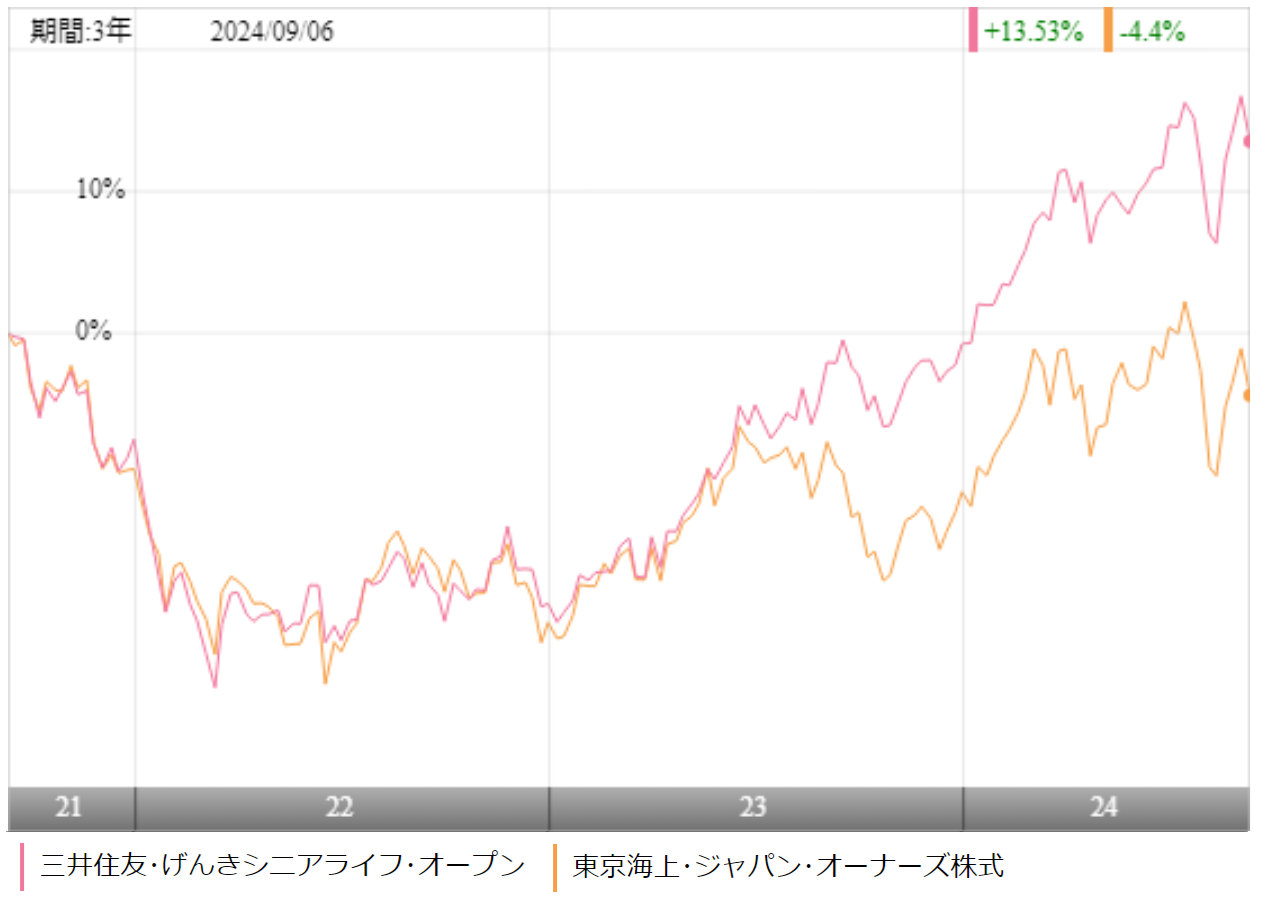

類似ファンドとのパフォーマンス比較

せっかくアクティブファンドに投資をするのであれば、同じカテゴリーの中でも優秀なファンドに投資をしたいと思うもの。

今回は、国内小型株カテゴリーの中で非常に高い成果を残している東京海上・ジャパン・オーナーズ株式オープンとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間の運用では三井住友・げんきシニアライフ・オープンが上回っていますが、5年平均、10年平均利回りでは、東京海上・ジャパン・オーナーズ株式オープンの圧勝となりました。

長期のパフォーマンスの方が信頼に値するので、ここでもやはり三井住友・げんきシニアライフ・オープンに投資をするメリットはないと言えます。

| げんきシニア | ジャパン・オーナーズ | |

| 1年 | +19.97% | +7.89% |

| 3年 | +6.83% | +1.81% |

| 5年 | +8.64% | +9.33% |

| 10年 | +9.08% | +15.12% |

※2024年9月時点

最大下落率はどれくらい?

投資するにあたって、三井住友・げんきシニアライフ・オープンが最大どの程度下落する可能性があるのか知っておくことは非常に重要です。

結局、多くの人が、大きな下落を経験すると、もうこれ以上は損をしたくないと思い、基準価額が大きく下がったタイミングで売却してしまうのです。

しかし、大きく下げたあとは、大きく戻るというのが基本であり、事前にどの程度下落するかを知っておくことで、一番下げきったところで売却してしまうことを避けることができます。

| 期間 | 下落率 |

| 1カ月 | ▲16.92% |

| 3カ月 | ▲26.63% |

| 6カ月 | ▲35.82% |

| 12カ月 | ▲39.52% |

※2024年9月時点

三井住友・げんきシニアライフ・オープンは、2007年11月~2008年10月で最大▲39.52%ほど下落しています。

しかし、長期保有していればしっかりプラスが出ていますので、これくらいの下落はあると心にとめておきましょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の推移は?

次に三井住友・げんきシニアライフ・オープンの過去の分配金の推移を見てみましょう。

このファンドは運用実績に応じて、分配金を決めているため、運用実績に応じて大きく分配金の額は変わってきます。

2019年以降はずっと無配だったのですが、2024年に200円の分配金が復活し、ここからパフォーマンスが良くなれば、また投資家から資金が集まってくると思います。

ちなみにブログでは何度も言っていますが、分配金は受け取らずに再投資したほうが投資効率は確実に高くなります。

計算するとよくわかる!分配金を受け取ることによるデメリットとは?

| 分配金 | |

| 2024年 | 200円 |

| 2023年 | 0円 |

| 2022年 | 0円 |

| 2021年 | 0円 |

| 2020年 | 0円 |

| 2019年 | 0円 |

| 2018年 | 650円 |

| 2017年 | 3,850円 |

| 2016年 | 150円 |

| 2015年 | 3,000円 |

※2024年9月時点

評判はどう?

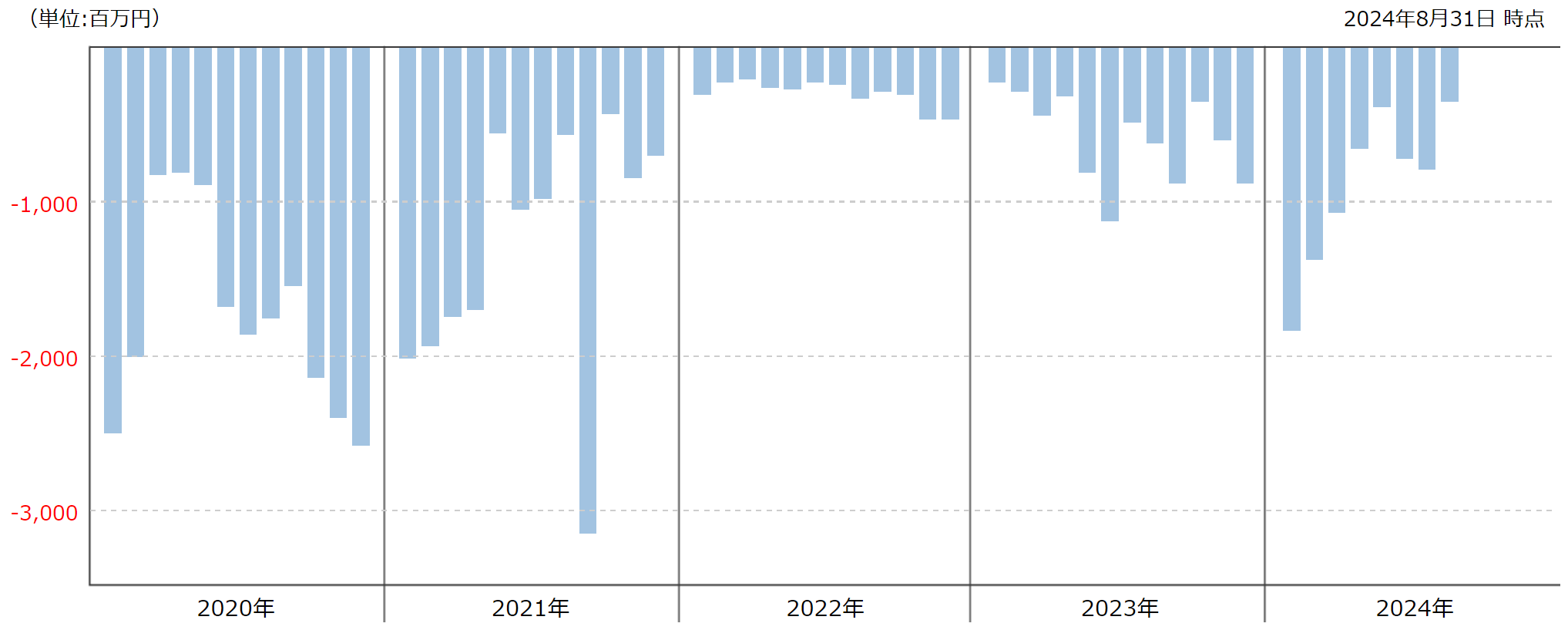

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判がいいということです。

三井住友・げんきシニアライフ・オープンは、2020年以降、パフォーマンスの悪化とともに資金の流出が続いており、評判も落ちてきていることがわかります。

インデックスファンドにも大きく負けているので、あえてこのファンドに投資をしたい投資家が少なくなるのは当然ですね。

※引用:ウエルスアドバイザー

つみたてNISAとiDeCoの対応状況は?

つみたてNISAやiDeCoで積立投資を検討している人も多いと思います。

そこで、つみたてNISAやiDeCoの対応状況をまとめました。

| つみたてNISA | iDeCo |

| × | × |

※2024年9月時点

三井住友・げんきシニアライフ・オープンの個人的評価まとめと今後の見通し

今後、高齢化社会は間違いなく進んでいきますので、その中で、元気で健康な高齢者関連ビジネスや介護関連ビジネスを積極的に展開していく企業に投資をしていくというのは、非常に理にかなっていると思います。

しかし、現状、どの企業も手探りで新ビジネスを始めているような状況で、主力のビジネスとなっているわけではありません。

そのため、テーマで区切られてはいるものの、他の要因で大きく株価が上下する可能性には注意が必要です。

また、インデックスファンドにパフォーマンスで負けてしまっており、長期で保有をすれば一桁中盤のリターンは期待ができますが、あえて三井住友・げんきシニアライフ・オープンに投資をする価値を感じません。

三井住友・げんきシニアライフ・オープンに投資をするくらいであれば、低コストのインデックスファンドに投資をするか、アクティブファンドでもよりパフォーマンスの高いファンドを選択するべきでしょう。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点