モーニングスターのファンドオブザイヤーを何度も受賞した経験があるグローバル・ロボティクス株式ファンド。新規設定以来、非常に人気が高いテーマで、一時は5000億円を超える規模にまで成長しました。

人口が減少していく社会において、労働力の補完として間違いなく必要ですし、新興国の高成長に伴い労働コストが増大している分野への補完としても必要不可欠だと私も考えています。

グローバル・ロボティクス株式ファンドは1年決算型と年2回決算型がありますが、今日は1年決算型について分析していきます。

「グローバル・ロボティクス株式ファンド(1年決算型)って持ってて大丈夫なの?」

「グローバル・ロボティクス株式ファンド(1年決算型)って投資対象としてどうなの?」

「グローバル・ロボティクス株式ファンド(1年決算型)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

グローバル・ロボティクス株式ファンド(1年決算型)の基本情報

投資対象は?

グローバル・ロボティクス株式ファンド(1年決算型)の投資対象は、今後成長が期待されるロボティクス関連企業の株式に投資をしていきます。

ここでいうロボティクス関連企業というのは、産業用、サービスようなロボットだけでなく、ロボット関連技術であるAIやセンサーなどの開発に携わる企業も指しています。

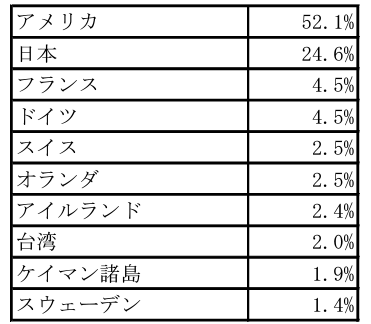

現在は55銘柄で構成されており、組入構成比率は以下のようになっています。アメリカが上位であることには何の疑いもありませんが、日本の比率が25%近くあるというのが特徴のひとつと言えます。

※引用:マンスリーレポート

組入上位10銘柄では、日本企業はキーエンス、ディスコが上位にランクインしています。

※引用:マンスリーレポート

運用体制は?

グローバル・ロボティクス株式ファンド(1年決算型)の運用は、実質ラザード・アセット・マネージメントが担当しています。

この会社は160年の歴史を誇る投資銀行であるラザード・フレール&カンパニーの資産運用部門として1970年に設立されており、たぶん名前を聞いたことはないと思いますが、株式運用に強みを持つ資産運用会社ということで世界的に有名な会社です。

ラザード社は株式運用の中でもアクティブ運用を得意としており、同社が運用する資産残高は1,880億米ドルと海外でも多くの投資家の支持を集めているのも特徴です。

サラリーマン気質の抜けない無能な日本のファンドマネージャーより、海外の第一線で運用を任されている運用チームのほうが信頼できますね。

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

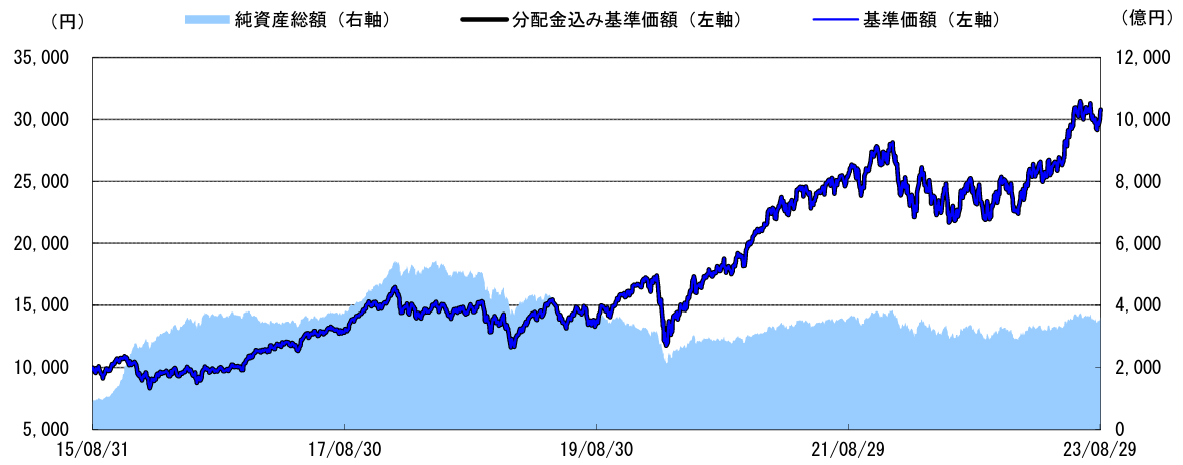

グローバル・ロボティクス株式ファンド(1年決算型)は、2015年8月の設定以来、着実に純資産を増やし、一時期は5000億円を越える規模にまで成長していました。

しかし現在では約3000億円にとどまっています。とは言っても、規模としてはかなり大きく、規模によるデメリットは考える必要はありません。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

グローバル・ロボティクス株式ファンド(1年決算型)の実質コストは1.965%とかなり高い水準です。何より販売手数料の高さはぼったくり以外の何物でもありません。

パフォーマンスが良くなければ、絶対に買ってはいけないファンドですね。

| 購入時手数料 | 3.85%(税込)※上限 |

| 信託報酬 | 1.936%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.965%(概算値) |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

グローバル・ロボティクス株式ファンド(1年決算型)の評価分析

基準価格の推移は?

グローバル・ロボティクス株式ファンド(1年決算型)の基準価額は、2022年に一時的に下落しましたが、2023年にかなり大きく上昇しています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、グローバル・ロボティクス株式ファンド(1年決算型)の運用実績を見てみましょう。

直近1年間の利回りは+30.77%となっています。かなり高いですね。3年平均、5年平均利回りも15%以上のプラスとなっており、安定してプラスのリターンを維持できていることがわかります。

ただし、この利回りだけを見て、投資判断するのは時期尚早です。他のファンドの利回りと比較をしたうえで、投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +30.77% |

| 3年 | +19.31% |

| 5年 | +15.57% |

| 10年 | - |

※2023年9月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している海外株式ファンドランキング

同カテゴリー内での利回りランキングは?

グローバル・ロボティクス株式ファンド(1年決算型)は、日本を含む海外株式カテゴリーに属しています。

せっかく投資をするのであれば、同じカテゴリーの中でも優れた成果を出しているファンドに投資をしたいものです。

グローバル・ロボティクス株式ファンド(1年決算型)は3年平均を除き、上位10%台での運用ができています。非常に優秀ですね。

| 上位●% | |

| 1年 | 3% |

| 3年 | 28% |

| 5年 | 6% |

| 10年 | - |

※2023年9月時点

年別のパフォーマンスは?

では、グローバル・ロボティクス株式ファンド(1年決算型)の年別のパフォーマンスを見ていきます。

2018年、2022年は大きくマイナスとなっていますが、それ以外の年では非常に運用がうまくいっており、やはりロボティクスに関する投資家の期待が見て取れますね。

テーマ型のファンドとしてはかなり優秀な部類に入るでしょう。

| 年間利回り | |

| 2023年 | +29.58%(1-9月) |

| 2022年 | ▲18.59% |

| 2021年 | +29.96% |

| 2020年 | +28.80% |

| 2019年 | +35.45% |

| 2018年 | ▲18.68% |

| 2017年 | +34.65% |

| 2016年 | +7.20% |

※2023年9月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

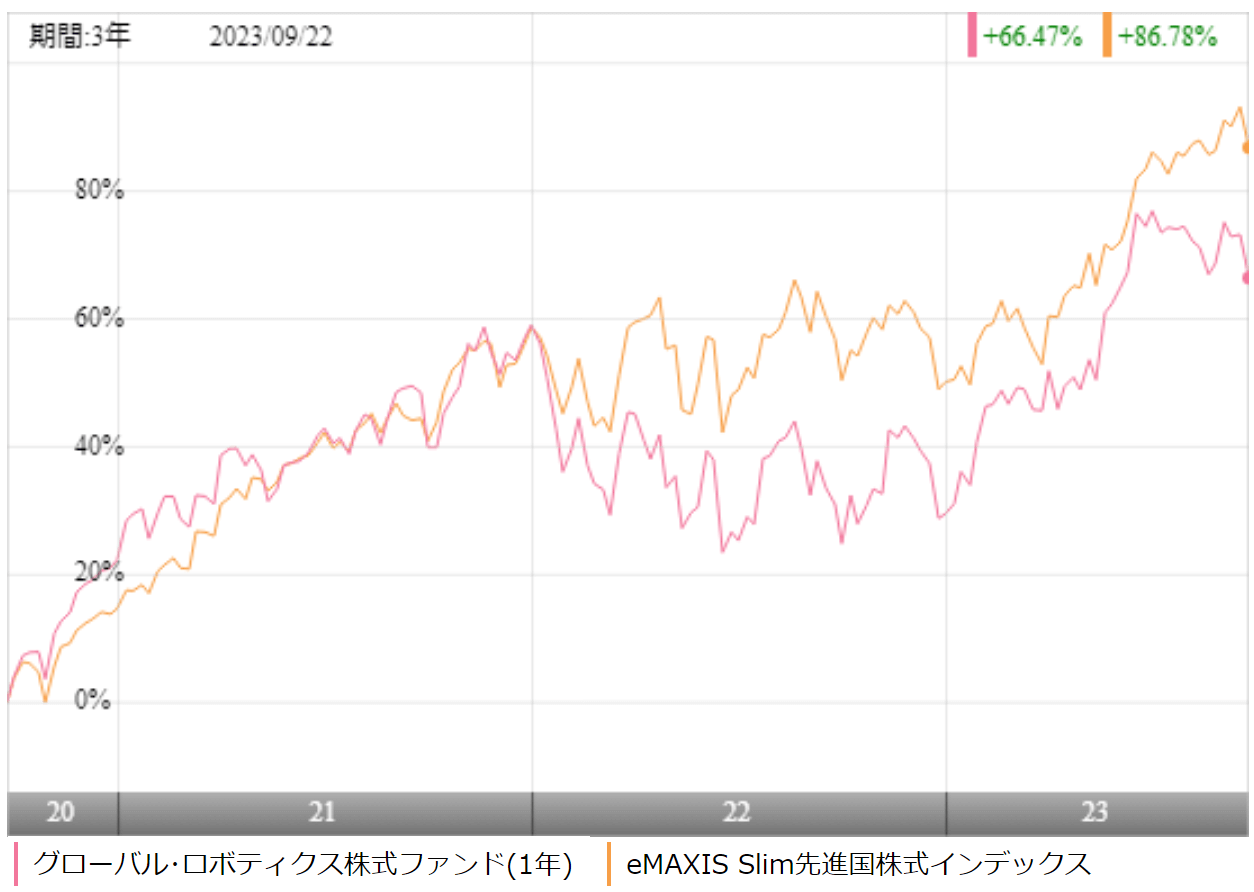

グローバル・ロボティクス株式ファンド(1年決算型)に投資をするのであれば、より低コストのインデックスファンドとパフォーマンスを比較しておきたいところです。

テーマ型ファンドなので単純に比較するのが難しいのですが、グローバル株式ファンドなので、先進国株式の代表的な指標であるeMAXIS Slim 先進国株式インデックスと比較してみました。

※引用:ウエルスアドバイザー

2021年までは、グローバル・ロボティクス株式ファンドが大きく上回っていましたが、直近ではeMAXIS Slim 先進国株式インデックスのほうが逆転しています。

銘柄数が多いeMAXIS Slim 先進国株式インデックスは値動きが小さい一方で安定して上昇していますね。

| 平均利回り | グロ・ロボ | slim 先進国 |

| 1年 | +30.77% | +21.49% |

| 3年 | +19.31% | +21.52% |

| 5年 | +15.57% | +15.06% |

| 10年 | - | - |

※2023年9月時点

5年平均利回りで見ても、eMAXIS Slim 先進国株式インデックスとほぼ変わらないパフォーマンスとなっており、最低水準はクリアしていると言えるでしょう。無理に高いコストを支払う必要もないとも言えます。

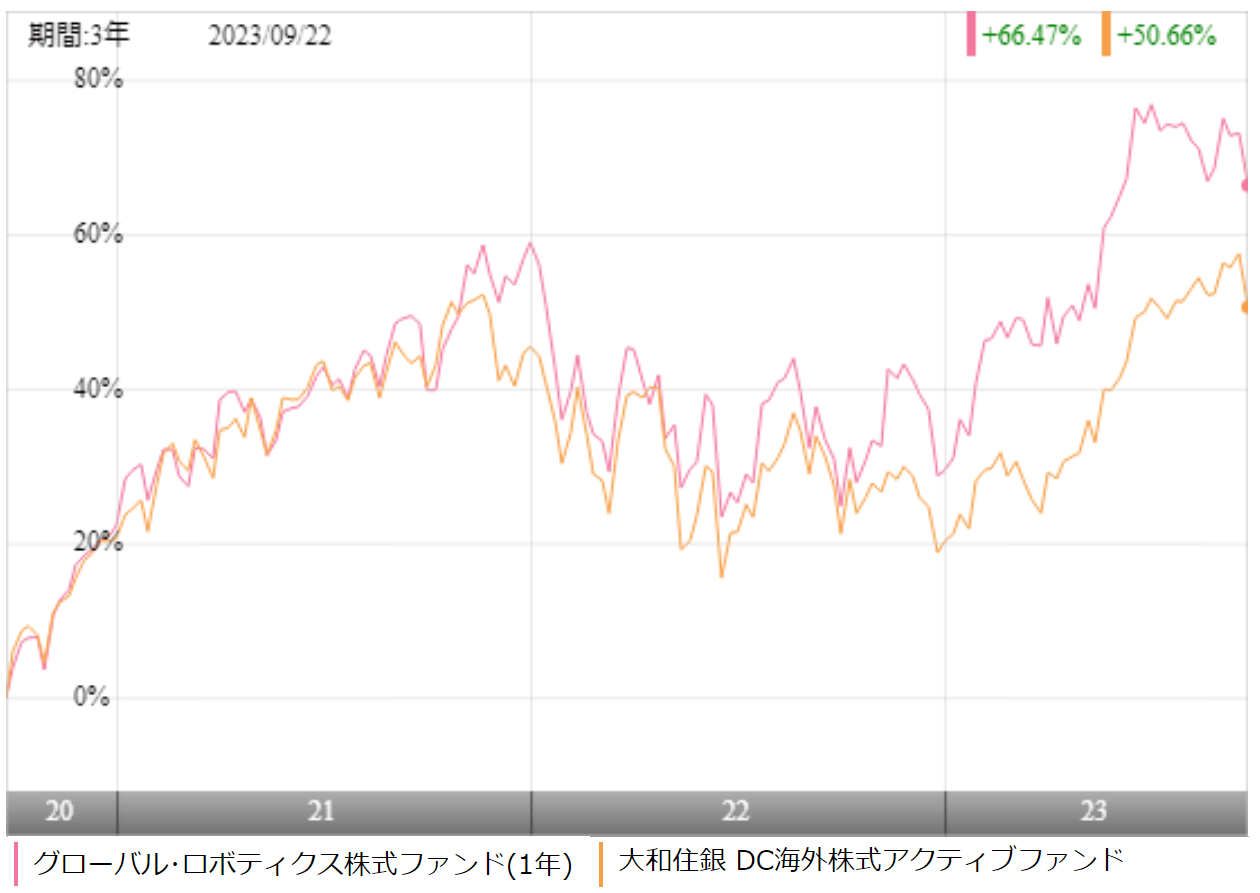

アクティブファンドとのパフォーマンス比較

インデックスファンドへの投資もよいですが、アクティブファンドの中にも非常に優れたファンドは存在します。

ですので、ファンドのパフォーマンス等を見ながら、比較検討するのがおすすめです。

今回は先進国株式を投資対象にアクティブ運用していて、高いパフォーマンスの大和住銀DC海外株式アクティブファンドを比較をしました。

※引用:ウエルスアドバイザー

グローバル・ロボティクス株式ファンド(1年決算型)は2022年以降、大きく突き放しています。

5年平均利回りで見ても、高い利回りを維持できているので、テーマ型ファンドなので長期で積立をするのであれば、検討の余地があると言えます。

| 年平均利回り | グロ・ロボ | 大和住銀DC |

| 1年 | +30.77% | +20.33% |

| 3年 | +19.31% | +13.90% |

| 5年 | +15.57% | +14.59% |

| 10年 | - | +15.98% |

※2023年9月時点

最大下落率はどれくらい?

投資するにあたって、最大どの程度下落する可能性があるのか知っておくことは非常に重要です。

結局、多くの人が、大きな下落を経験すると、もうこれ以上は損をしたくないと思い、基準価額が大きく下がったタイミングで売却してしまうからです。

しかし、大きく下げたあとは、大きく戻るというのが基本であり、事前にどの程度下落するかを知っておくことで、一番下げきったところで売却してしまうことを避けることができます。

| 期間 | 下落率 |

| 1カ月 | ▲13.76% |

| 3カ月 | ▲19.23% |

| 6カ月 | ▲19.57% |

| 12カ月 | ▲18.68% |

※2023年9月時点

グローバル・ロボティクス株式ファンド(1年決算型)の最大下落率は2022年に1~6月で19.57%下落したことがあります。

今回のコロナショックでは、それ以下の下落幅で収まっていることからも、今回の暴落の影響は最小限に抑えたと言っていいでしょう。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

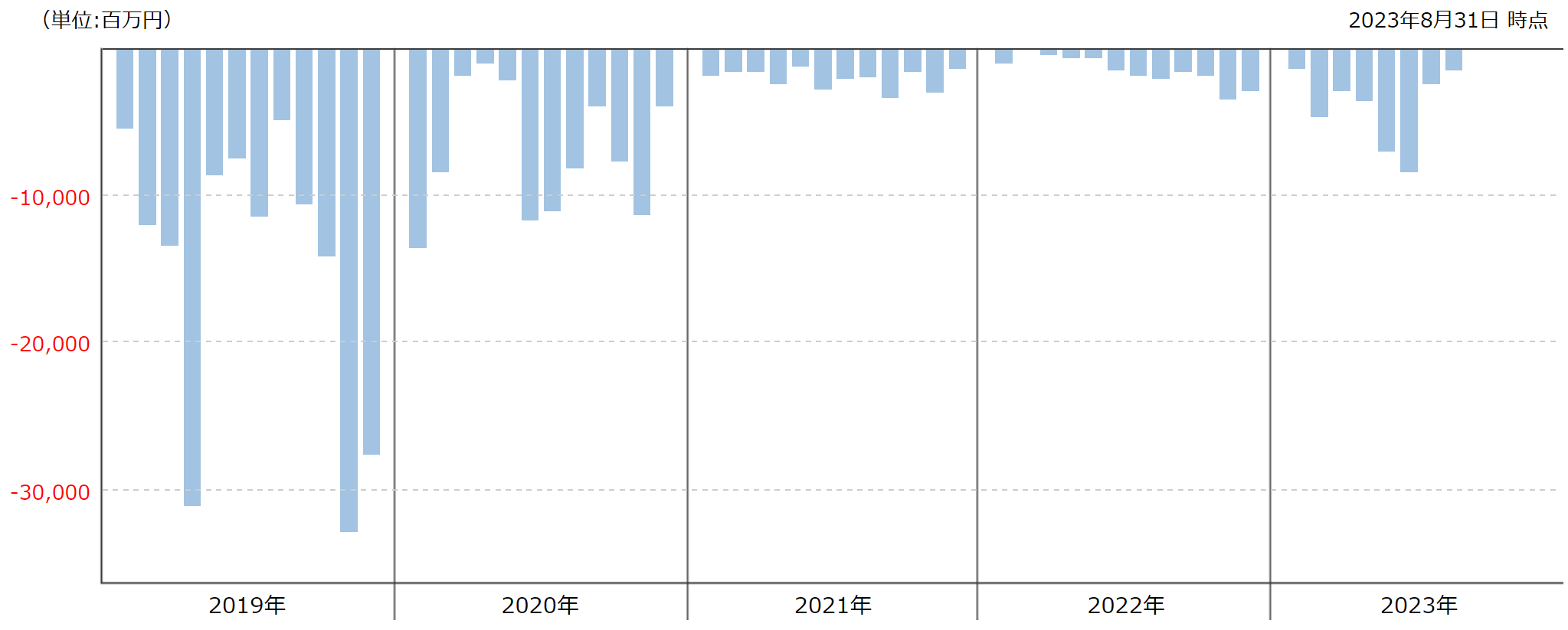

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判がいいということです。

グローバル・ロボティクス株式ファンド(1年決算型)は2018年以降資金の流出が止まりません。

そこまで評判が悪く理由がわかりませんが、超低コストのeMAXIS Slim先進国株式インデックスにパフォーマンスで負けてしまっているので、そのあたりも影響しているかもしれません。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

グローバル・ロボティクス株式ファンド(1年決算型)はNISAのみ対象ですので、投資をするのであれば、NISAを活用しましょう。

| NISA | iDeCo |

| ○ | × |

※2023年9月時点

グローバル・ロボティクス株式ファンド(1年決算型)の今後の見通しと評価まとめ

あなたは第四次産業革命という言葉をご存じでしょうか?

世界の製造業では、ロボットやAI、IOTといった最新の技術を駆使して、すべての工程を人の手を介さずに自働化するという取り組みが活発に行われています。

近年ではRPAといって、定型業務の自働化が流行となっており、製造業だけでなく、サービス業にも第四次産業革命の波が到達していると私は思っています。

コロナショックで、グローバル・ロボティクス株式ファンドも最高値から20%以上の下落をしました。

プロに運用をお任せするということは、逆に言えば、こういった暴落相場でも見ているだけしかできません。だからこそ、優秀なファンドマネジャーが運用しているファンドに投資をしていなければ怖くて見ていられないでしょう。

そして、コロナショックのような下落相場は今後も100%訪れます。そのようなときに動揺して、売却してしまわないように、適切な資金管理のもと、ファンドに投資をしていってください。

直近のパフォーマンスでは、グローバル・ロボティクス株式ファンドはeMAXIS Slim先進国株式インデックスとほぼ拮抗しており、あえて高いコストを支払って投資をする必要がないとも言えます。

ただ、パフォーマンスも僅差ではありますので、今後の大きなリターンを狙ってあえてグローバル・ロボティクス株式ファンドに投資をしてみるのも面白いかもしれません。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点