最近やはりのSDGsをテーマにした、三井住友DSアセットの世界インパクト投資ファンド『Better World』。

社会貢献度が高い仕事というのは、どうしても儲けが少ないと思われがちですが、社会貢献度も高く、経済的利益も大きい分野に対して投資をしていくファンドが注目を集め始めました。

今日は世界インパクト投資ファンド『Better World』について徹底的に分析していきます。

「世界インパクト投資ファンド『Better World』って投資対象としてどうなの?」

「世界インパクト投資ファンド『Better World』って持ってて大丈夫なの?」

「世界インパクト投資ファンド『Better World』より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

世界インパクト投資ファンド『Better World』の基本情報

投資対象は?

投資対象は主として、世界の株式の中から社会的な課題の解決にあたる革新的な技術やビジネスモデルを有する企業に投資を行います。

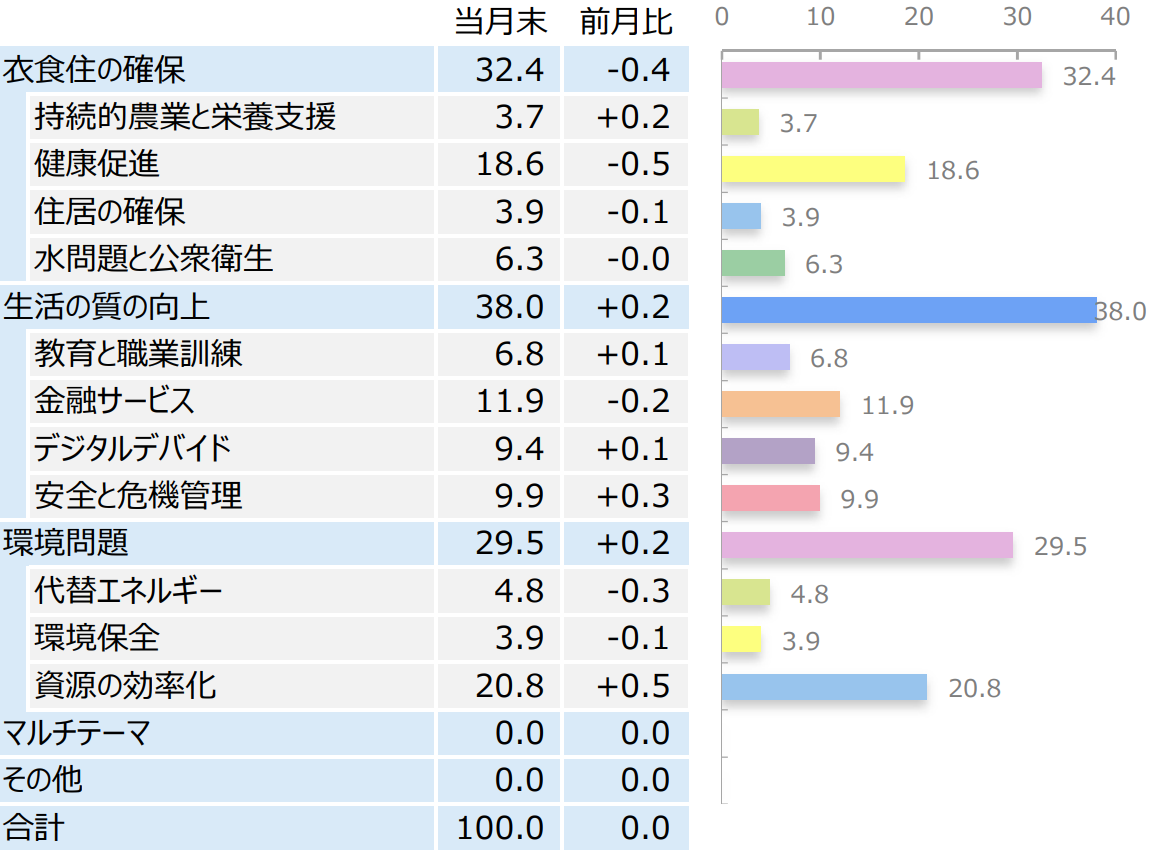

世界インパクト投資ファンド『Better World』では、「衣食住の確保」「生活の質向上」「環境問題」の3つのカテゴリーを対象に11の投資テーマを設け、銘柄選定を行っていきます。

※引用:交付目論見書

組入銘柄の構成比率を見ると、「衣食住の確保」が約3割、「生活の質向上」が約4割、「環境問題」が約3割の比率となっています。

※引用:マンスリーレポート

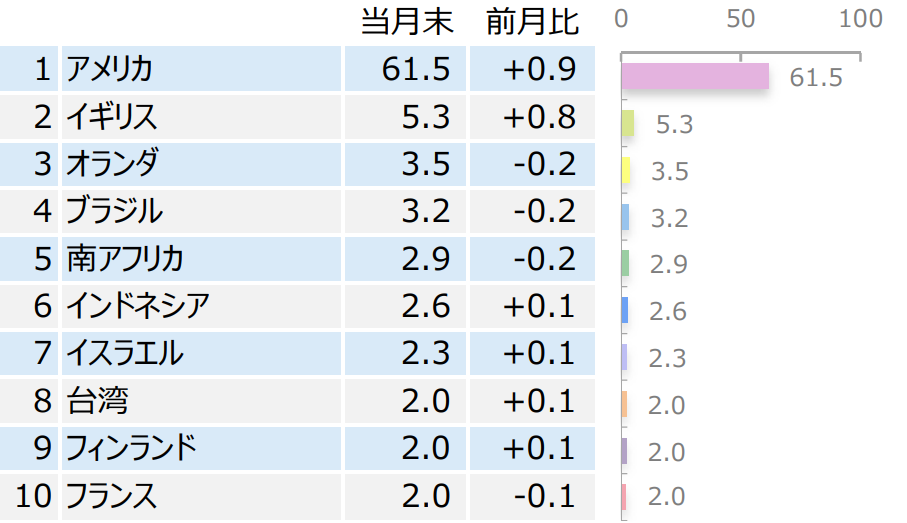

組入銘柄数は67銘柄で、国別の構成比を見てみると、約60%がアメリカとなっており、次いで、イギリス、オランダが続きます。

※引用:マンスリーレポート

運用体制は?

実質的な運用は、ウエリントン・マネージメント・カンパニー・エルエルピーが行います。

ウエリントンは1928年設立の米国で最も歴史のある大手独立系運用会社です。50か国以上の機関投資家向けに米国ならびにグローバルの株式・債券の運用を行っています。

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

世界インパクト投資ファンド『Better World』は、純資産が大きく上限に変動しながらも、今は400億円ほどの規模となっています。大きなファンドですので、規模としては全く問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

世界インパクト投資ファンド『Better World』の実質コストは2.06%とかなり割高です。内訳を確認すると、株式の売買回転率が高く、銘柄の入れ替えに伴うコストが多くかかっているようです。

| 購入時手数料 | 3.3%(税込) |

| 信託報酬 | 1.98%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 2.06%(概算値) |

※引用:最新の運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

世界インパクト投資ファンド『Better World』の評価分析

基準価額をどう見る?

現在の世界インパクト投資ファンド『Better World』の基準価額はコロナショック以降大きく上昇しましたが、2022年以降は横ばいとなっています。

※引用:ウエルスアドバイザー

利回りはどれくらい?

続いて、世界インパクト投資ファンド『Better World』の利回りを見ていきます。

直近1年間の利回りは8.16%となっています。3年平均、5年平均利回りは8%を超えており、パフォーマンスは悪くないように見えます。

ただ、本当に優れたファンドなのかを調べるためには、他のファンドとの比較が不可欠です。必ず、他のファンドと比較をしてから投資をするようにしてください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +8.16% |

| 3年 | +11.85% |

| 5年 | +8.83% |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している先進国株式ファンドランキング

同カテゴリー内での利回りランキングは?

世界インパクト投資ファンド『Better World』は日本株を含むグローバル株式カテゴリーに属しています。

投資をするのであれば、同カテゴリーでも優秀なパフォーマンスのファンドに投資をしたいと思うので、同カテゴリー内でのパフォーマンスのランキングを調べました。

世界インパクト投資ファンド『Better World』は、どの期間においても、平均以下の順位程度ですので、他にもっと優れたファンドがあることがわかります。

| 上位●% | |

| 1年 | 88% |

| 3年 | 66% |

| 5年 | 66% |

| 10年 | - |

※2023年10月時点

年別のパフォーマンスは?

世界インパクト投資ファンド『Better World』の年別のパフォーマンスを見てみましょう。

年別のパフォーマンスを見ることで、平均利回りだけではわからなかった、毎年の基準価額の変動の大きさがわかります。

2018年と2022年は2桁のマイナスとなりましたが、プラスの年は20%以上の年がほとんどです。これだけ見ると、非常に優秀に見えますが、同カテゴリー内では平均以下のパフォーマンスです。

| 年間利回り | |

| 2023年 | +9.69%(1-9月) |

| 2022年 | ▲11.78% |

| 2021年 | +22.66% |

| 2020年 | +19.99% |

| 2019年 | +26.15% |

| 2018年 | ▲14.62% |

| 2017年 | +30.45% |

| 2016年 | - |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

世界インパクト投資ファンド『Better World』への投資を検討するのであれば、少なくとも低コストのインデックスファンドよりはパフォーマンスが優れていなければ投資する価値がありません。

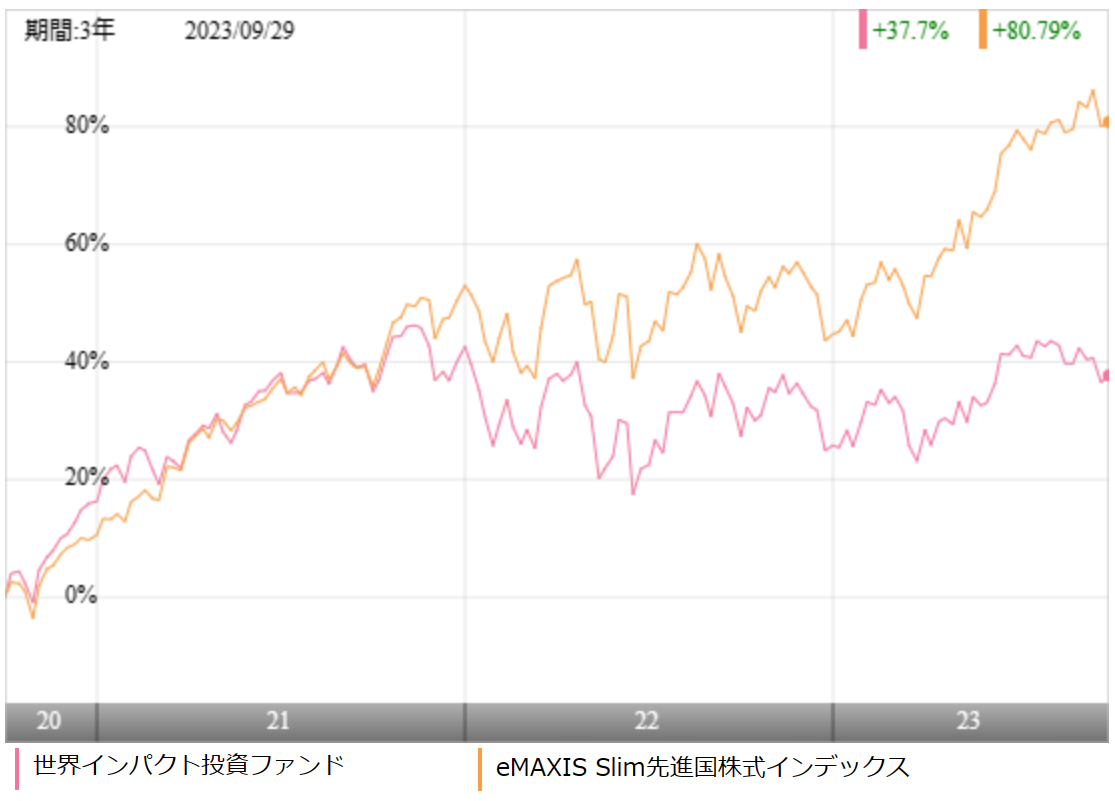

今回は、先進国株式の代表的なファンドであるeMAXIS Slim先進国株式インデックスとパフォーマンスを比較しました。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slim先進国株式インデックスが大きく上回っています。に大きく負けており、これでは高いコストを支払ってまで投資をする価値がありません。

| BetterWorld | スリム先進国 | |

| 1年 | +8.16% | +24.67% |

| 3年 | +11.85% | +22.16% |

| 5年 | +8.83% | +13.93% |

| 10年 | - | - |

※2023年10月時点

より長期の5年平均利回りを見ても、eMAXIS Slim先進国株式インデックスが大きくリードしており、これは厳しいですね。

類似ファンドとのパフォーマンス比較

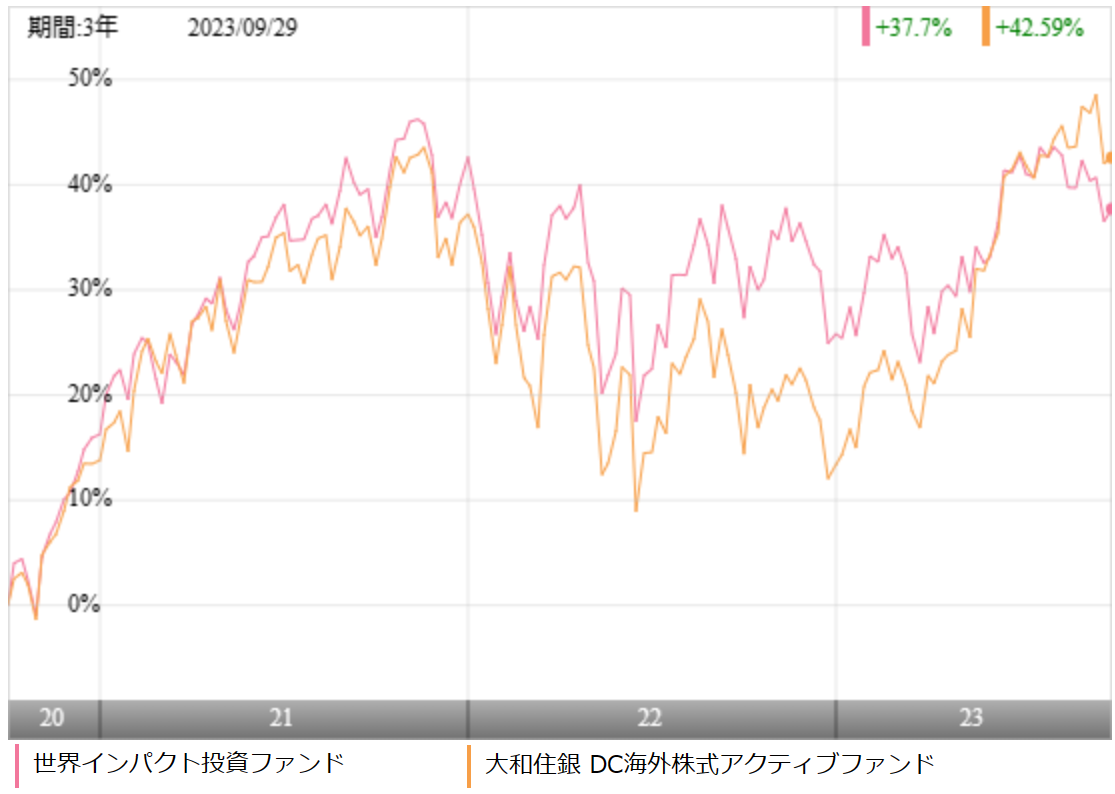

アクティブファンドに投資をするのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

今回は、世界インパクト投資ファンド『Better World』と同じように先進国株に分散投資をしている大和住銀 DC海外株式アクティブファンドと比較を行いました。

※引用:ウエルスアドバイザー

直近3年間では、かなり競っていますが、2023年に入り、大和住銀 DC海外株式アクティブファンドが大きく上振れました。

世界インパクト投資ファンド『Better World』も決して悪いファンドではないのですが、大和住銀 DC海外株式アクティブファンドが優秀過ぎます。

| BetterWorld | DC海外株式 | |

| 1年 | +8.16% | +24.67% |

| 3年 | +11.85% | +13.25% |

| 5年 | +8.83% | +13.76% |

| 10年 | - | +14.90% |

※2023年10月時点

最大下落率は?

世界インパクト投資ファンド『Better World』への投資を検討するのであれば、どの程度下落する可能性があるのかは知っておきたいところです。

標準偏差からある程度の変動範囲は予測できますが、過去に実際にどの程度下落したのかを確認しておいたほうがよいでしょう。

世界インパクト投資ファンド『Better World』の最大下落率は、2020年1月〜2020年3月で▲24.37%となっています。

| 期間 | 下落率 |

| 1カ月 | ▲21.11% |

| 3カ月 | ▲24.37% |

| 6カ月 | ▲18.07% |

| 12カ月 | ▲15.38% |

※2023年10月時点

株式ファンドですので、最悪これくらい下落することもあり得というのは、心にとどめておいてください。リーマンショックと比べると、コロナショックはまだまかわいいレベルだというのがよくわかりますね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

分配金の推移は?

つづいて分配金の推移を見ていきましょう。分配は毎年2月、8月の2回行われます。大きな分配金が支払われている年もありますが、そもそもパフォーマンスが大してよくないので、他のファンドに投資をしたほうが利益は大きくなります。

| 分配金 | |

| 2023年 | 250円 |

| 2022年 | 0円 |

| 2021年 | 1,000円 |

| 2020年 | 300円 |

| 2019年 | 0円 |

| 2018年 | 850円 |

| 2017年 | 2,100円 |

| 2016年 | - |

※2023年10月時点

評判はどう?

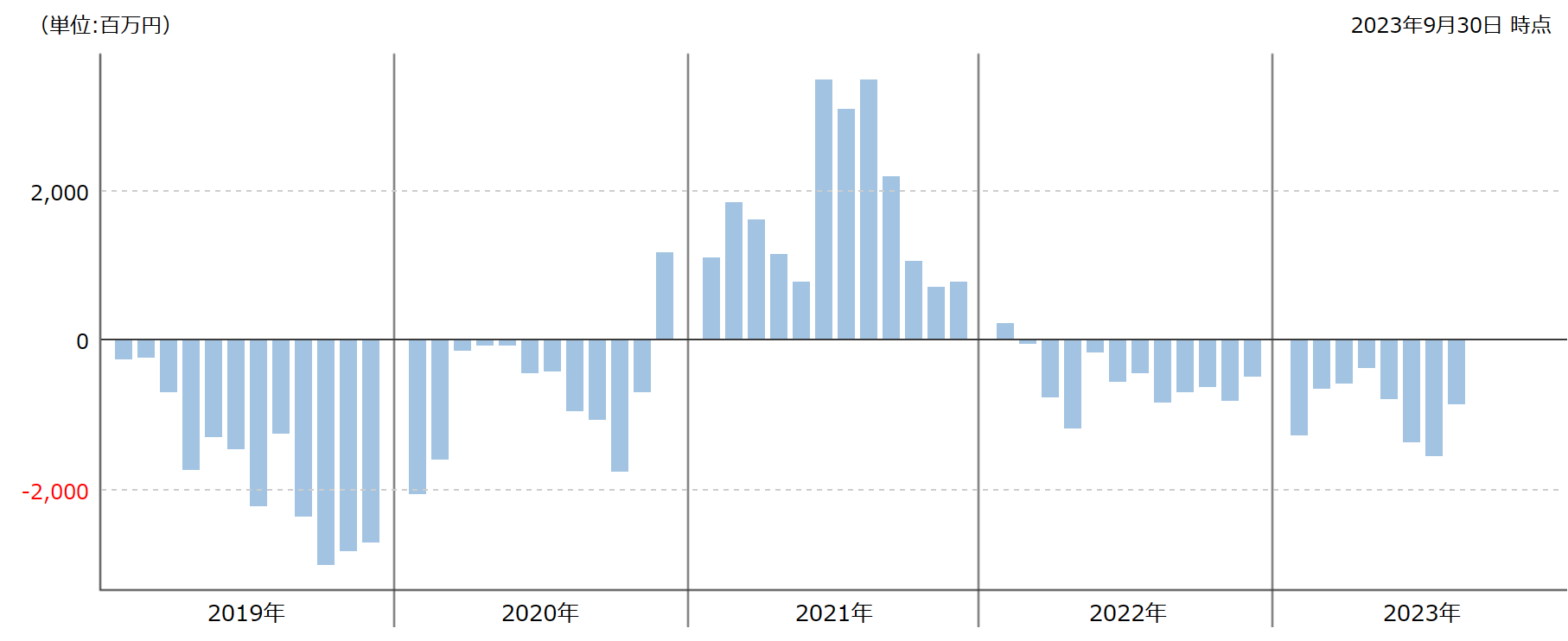

ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額でしょう。

資金が流入しているということは、それだけこのファンドを購入している人が多いということなので、評判が良いということです。

世界インパクト投資ファンド『Better World』は2021年に大きく資金が流入して以降、2022年からは流出超過が続いてます。パフォーマンスも大したことがないので、他のファンドに乗り換える人が多くても当然の結果です。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

投資をしようとする際、NISAやiDeCoの制度を使って投資を検討している人も多いと思うので、NISAやiDeCoの対応状況を見ていきます。

世界インパクト投資ファンド『Better World』はNISAでの取り扱いがありますので、この制度をうまく使っていきましょう。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

世界インパクト投資ファンド『Better World』の評価まとめと今後の見通し

近年、ESG投資は非常に注目を集めており、色々な場所で、運用会社や販売会社がセミナーを行っています。テーマとしては、社会意義もあり、共感する部分もあるのですが、やはり投資をするのであれば、収益を重視するべきです。

運用会社は大きな利回りが期待できるからこういったテーマ型のアクティブファンドを新規で設定するのではなく、運用会社が儲かるかどうかでファンドを新規設定します。要は投資家の利益は二の次ということです。

ですので、魅力的なテーマだったとしても、一歩引いて、冷静に他のファンドと比較をしながら、あえて高いコストを支払うべきなのかを考えるようにあしてください。

残念ながら、世界インパクト投資ファンド『Better World』はパフォーマンスで見ると、インデックスファンドより劣っています。大和住銀DC海外株式アクティブファンドのような優秀なアクティブファンドとパフォーマンスを比べても劣っています。

これでは高いコストを支払って投資する価値がありませんね。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点