株式、リート、MLPを組み入れた毎月分配型のファンドということで、一部の投資家から注目を集めているニッセイアメリカ高配当株ファンド『USドリーム(毎月)』。

今日は、USドリーム(毎月分配)を徹底分析していきます。

「USドリーム(毎月分配)って持ってて大丈夫なの?」

「USドリーム(毎月分配)って投資対象としてどうなの?」

「USドリーム(毎月分配)より良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

ニッセイ アメリカ高配当株ファンド『USドリーム(毎月分配)』 の基本情報

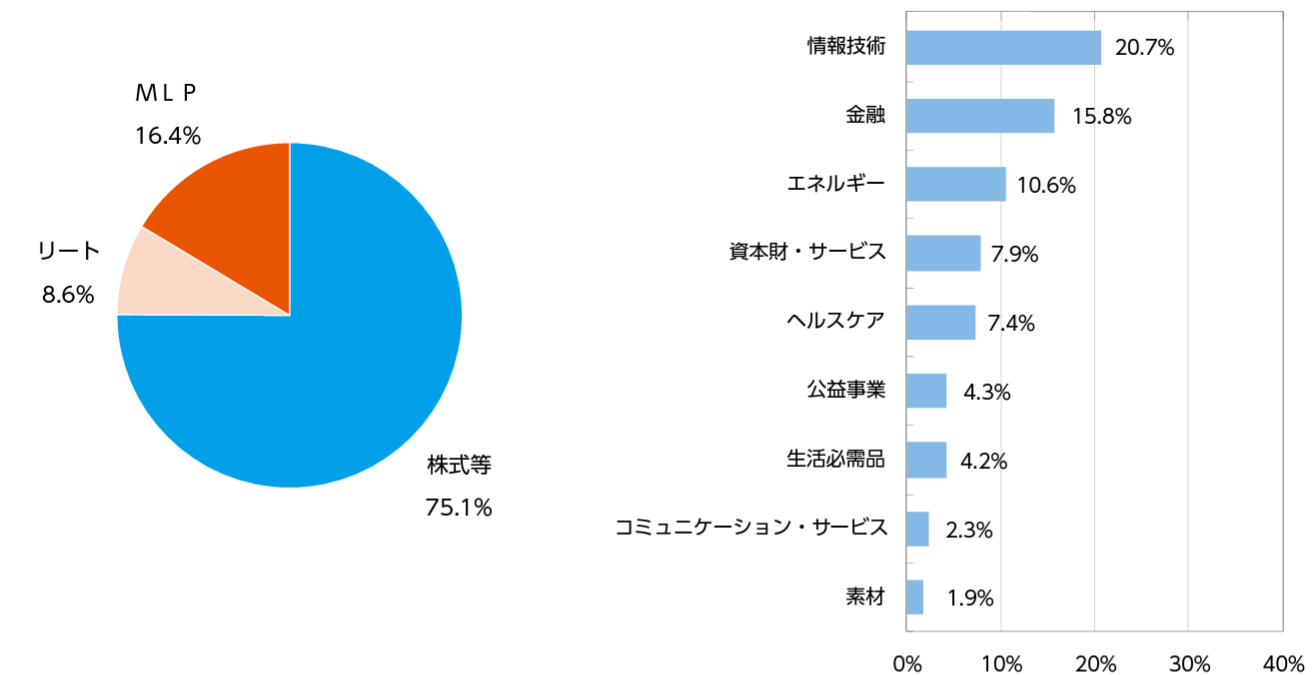

投資対象は?

USドリーム(毎月分配)の投資対象は、LM・アメリカ高配当株ファンドを通じて、米国の株式、MLP(マスター・リミテッド・パートナーシップ)リートに投資をしていきます。

MLPというのは、米国で行われる共同投資事業形態の1つで、天然資源の採掘、精製、輸送等に関連する事業を行っています。

対円での為替ヘッジは行いません。証券種別の構成比率を見ると、株式が約75%、MLPが約16%、リートが約9%となっています。

配当収入の入り口を分散することで、より安定した運用を目指しているのだと思いますが、MLPへの投資がうまくいっている例を最近ほとんどみていません。

※引用:マンスリーレポート

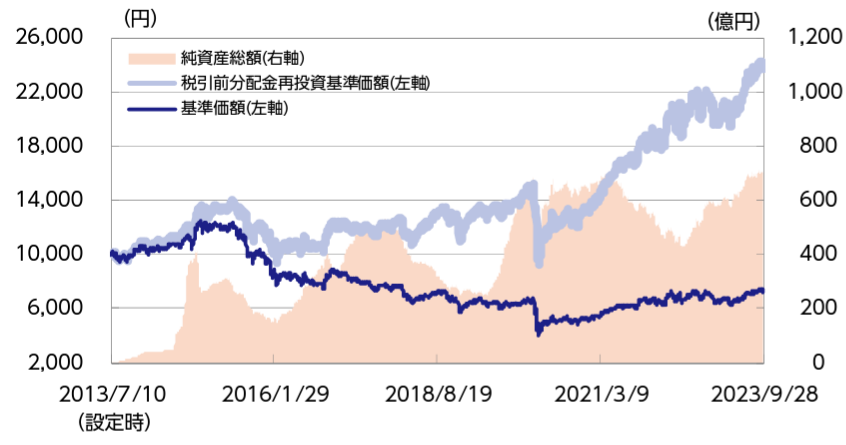

純資産総額は?

続いて、USドリーム(毎月分配)の純資産総額はどうなっているか見てみましょう。

純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

ファンドの純資産総額が小さいと、適切なタイミングで銘柄を入れ替えることができなかったり、純資産総額が大きく減少していると、ファンドの組み替えがうまくできず、予期せぬマイナスを生む可能性がありますので、事前に確認すべきポイントの1つです。

USドリーム(毎月分配) は現在、約690億円程度の規模で、2019年以降、大きく純資産を伸ばしています。この規模あれば、全く問題ありませんね。

※引用:マンスリーレポート

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

USドリーム(毎月分配)の実質コストは1.914%とかなり高くなっています。これは、ファンドオブファンズ方式となっているため、二重に信託報酬がかかってきていることが原因です。

購入時手数料もかなり割高ですので、軽々しく投資をしないようにしてください。

| 購入時手数料 | 3.3%(税込)※上限 |

| 信託報酬 | 1.914%(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 1.914%(概算値) |

※引用: 最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

ニッセイ アメリカ高配当株ファンド『USドリーム(毎月分配)』 の評価分析

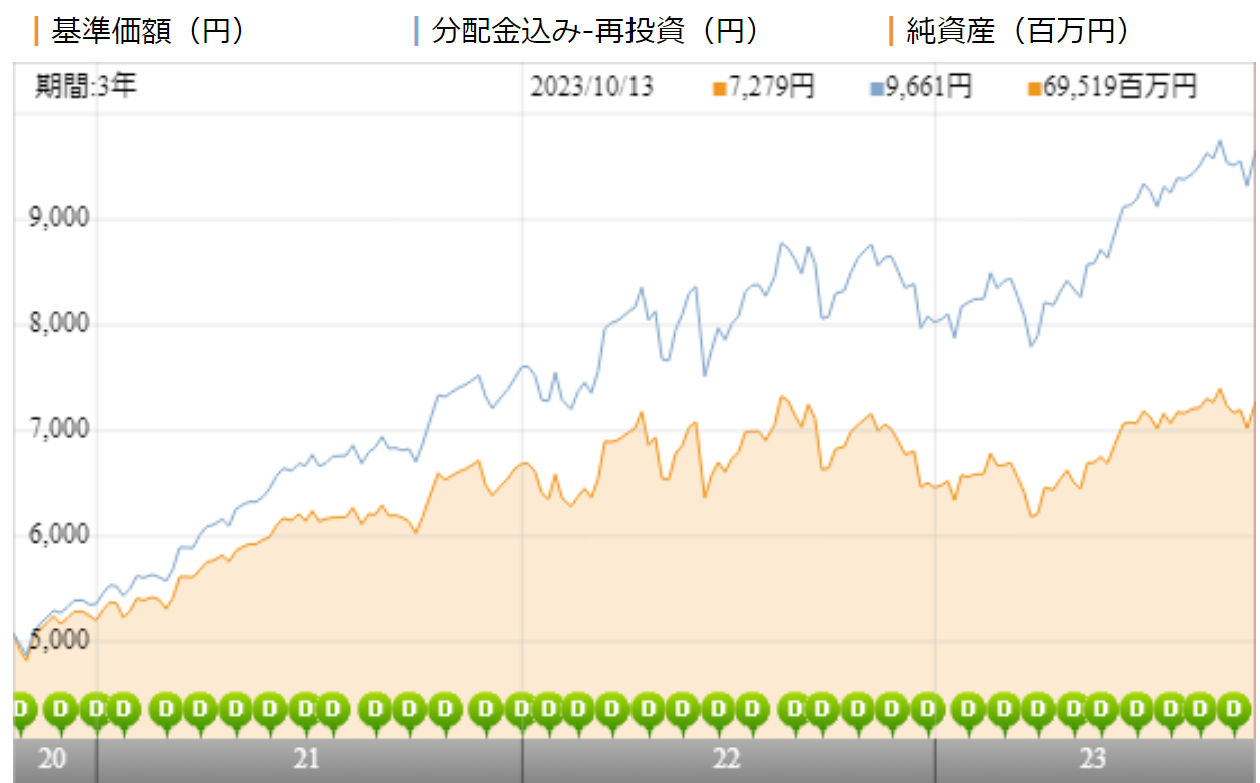

基準価額をどう見る?

USドリーム(毎月分配)の基準価額は、3年間で40%ほど上昇しています。

一方で、分配金を受け取らずに再投資して運用した場合の基準価額(青)は3年間で90%ほど上昇していますので、分配金を受け取りながら、投資元本もさらに増えていることがわかります。

※引用:ウエルスアドバイザー

利回りはどれくらい?

つづいて、USドリーム(毎月分配)の運用実績を見てみましょう。

直近1年間の利回りは18.26%と好調な結果となっています。3年、5年、10年平均利回りも9%以上はありますので、悪くないパフォーマンスであることがこの段階でわかります。

ただ、くれぐれもこの利回りだけを見て、判断してはいけません。他のファンドと比較をしてから投資判断してください。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | +18.26% |

| 3年 | +24.00% |

| 5年 | +12.29% |

| 10年 | +9.31% |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している米国株式ファンドランキング

同カテゴリー内での利回りランキングは?

USドリーム(毎月分配)は、MLPやREITが組入れらいますが、北米株式カテゴリーに属しています。

優秀なファンドが多い北米カテゴリーにおいて、良い時は平均以上のランキングになっています。

ただ、5年、10年平均利回りは平均以下の水準ですので、パフォーマンスだけで言えば、もっと優秀なファンドが多数ありますね。

| 上位●% | |

| 1年 | 64% |

| 3年 | 21% |

| 5年 | 45% |

| 10年 | 79% |

※2023年10月時点

年別運用パフォーマンス

USドリーム(毎月分配)の年別の運用パフォーマンスを見てみましょう。

米国株が主力のファンドなので、パフォーマンス自体は、そこまで悪くありません。

ただ、株式型のインデックスファンド等と比べると、実は見劣りするパフォーマンスになっているため、このあとその比較をしていきます。

| 年間利回り | |

| 2023年 | +18.3%(1-9月) |

| 2022年 | +5.65% |

| 2021年 | +42.21% |

| 2020年 | ▲8.54% |

| 2019年 | +26.32% |

| 2018年 | ▲7.03% |

| 2017年 | +1.65% |

| 2016年 | +5.08% |

| 2015年 | ▲13.94% |

| 2014年 | +23.16% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>ここまで考えるのが本当の資産運用。多くの投資家が考えられていない投信運用の出口戦略とはインデックスファンドとのパフォーマンス比較

USドリーム(毎月分配)に投資をするのであれば、その前に、より低コストで運用ができるインデックスファンドとパフォーマンスを比較しておいて損はありません。

MLPを組入れている株式型のファンドがほぼないため、米国株の組入れ比率が近い先進国を代表する指数であるMSCIコクサイに連動するeMAXIS Slim先進国株式インデックスとパフォーマンスを比較しました.

※引用:ウエルスアドバイザー

直近3年間では、2022年以降、USドリーム(毎月分配)がパフォーマンスで上回っています。

厳密には株式100%のファンドとは違いますので、正確な比較にはなりませんが、より長期のパフォーマンスもどうなっているか見てみましょう。

| 平均利回り | USドリーム | slim 先進国株式 |

| 1年 | +18.26% | +24.67% |

| 3年 | +24.00% | +22.16% |

| 5年 | +12.29% | +13.93% |

| 10年 | +9.31% | - |

※2023年10月時点

5年平均利回りはUSドリーム(毎月分配)のほうが負けており、これでは、あえて高いコストを支払ってまで、USドリーム(毎月分配)に投資をするメリットがないですね。

アクティブファンドとのパフォーマンス比較

インデックスファンドへの投資もよいですが、優れたアクティブファンドへの投資も選択肢として悪くありません。

米国株に投資をするのであれば、他にも優れたファンドはいくつもあります。

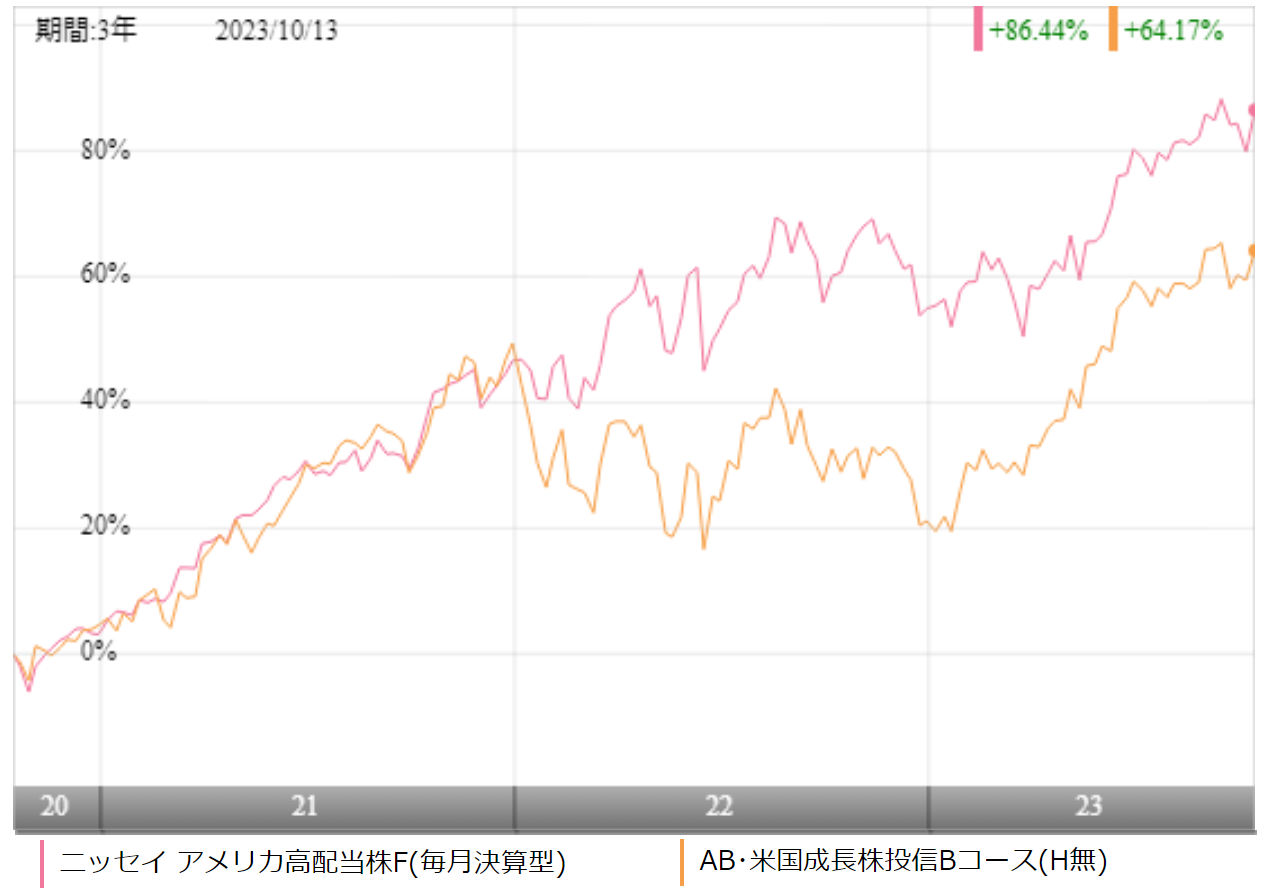

今回は、USドリーム(毎月分配)と同じく毎月分配型のファンドもあるアライアンス・バーンスタインの米国成長株投信と比較をしました。

※引用:ウエルスアドバイザー

こちらも2022年以降、USドリーム(毎月分配)がパフォーマンスで上回っています。

これだけ高い利回りで運用ができていれば、多くの分配金を受け取ったとしてもタコ足配当になりますので、おすすめです。

ただし、長期のパフォーマンスを見てみると、米国成長株投信のほうが2倍以上の開きがあります。

| 平均利回り | USドリーム | AB米国成長 |

| 1年 | +18.26% | +25.71% |

| 3年 | +24.00% | +18.31% |

| 5年 | +12.29% | +16.72% |

| 10年 | +9.31% | +18.21% |

※2023年10月時点

分配健全度はどれくらい?

分配金を毎月受け取っていると、受け取っていることに安心してしまい、自分の投資元本からの配当なのか、ファンドの収益からの配当なのか調べなくなります。

そこで、分配金がファンドの収益からちゃんと支払われているのかを調べるときに役立つのが分配健全度です。

分配健全度とは、1年間の分配金の合計額と基準価額の変動幅をもとに、あなたが受け取った分配金の約何%がファンドの収益によるものなのかを計算できる指標です。

| 基準価額の変動幅 | 1年間の分配合計額 | 分配健全度 |

| 209円 | 600円 | 135% |

※2022/10/20~2023/10/20

USドリーム(毎月分配)の直近1年間の分配健全度は135%となっています。

分配健全度は100%を切ると、一部ファンドの収益以外から分配金が支払われていることを意味しますが、0%を下回るということは、ファンドの収益からの支払いは一切ないということを意味します。

USドリーム(毎月分配)は分配健全度が100%を超えていますので、少なくとも直近1年間はファンドの運用益で分配金を支払っていることがわかります。

分配金利回りはどれくらい?

毎月分配型のファンドに投資をしている場合、どれくらいの分配金が受け取れるのかを知るために分配金利回りを参考にします。

ただし、投資信託の場合、分配金利回りだけをみていると、受け取っている分配金がファンドの収益から出ているものなのか、投資元本が削られているのか、判断できません。

そのため、ファンドの運用利回りと分配金利回りを比較して、ファンドの運用利回りのほうが高ければ、あなたが受け取っている分配金がファンドの運用の収益から支払われていると判断することができます。

| 運用利回り | 分配利回り | |

| 1年 | +18.26% | +8.3% |

| 3年 | +24.00% | |

| 5年 | +12.29% | |

| 10年 | +9.31% |

※2023年10月時点

USドリーム(毎月分配)の分配金利回りは、約8%とかなり高めの設定になっています。

この水準であれば、ギリギリファンドの運用益で分配金の支払いをできる水準ですが、ファンドの運用がうまく行かなくなると厳しい水準です。

分配金余力はどれくらい?

毎月分配型ファンドに投資をしている場合、もう1つ気になるのが今後いつごろ、減配されそうかという点です。

そんなときに役立つのが分配金余力という考え方です。分配金余力というのは、今の分配金の水準をあと何か月続けられそうかを判断するための指標です。

明確にこの水準になったら減配されるという指標ではありませんが、12カ月を切ったファンドはたいてい近々、減配されることが多いです。

USドリーム(毎月分配)の分配金余力は、40カ月程度まで回復したので、当分は減配されなくて済みそうです。

| 分配金 | 繰越対象額 | 分配金余力 | |

| 109期 | 50円 | 2,166円 | 47.3カ月 |

| 110期 | 50円 | 2,312円 | 47.2カ月 |

| 111期 | 50円 | 2,293円 | 46.9カ月 |

| 112期 | 50円 | 2,280円 | 46.6カ月 |

| 113期 | 50円 | 2,261円 | 46.2カ月 |

| 114期 | 50円 | 2,242円 | 45.8カ月 |

| 115期 | 50円 | 2,227円 | 45.5カ月 |

| 116期 | 50円 | 2,214円 | 45.3カ月 |

| 117期 | 50円 | 2,195円 | 44.9カ月 |

| 118期 | 50円 | 2,183円 | 44.7カ月 |

| 119期 | 50円 | 2,169円 | 44.4カ月 |

| 120期 | 50円 | 2,337円 | 47.7カ月 |

※引用:運用報告書

最大下落率は?

投資を検討するうえで、最大でどの程度下落する可能性があるのかを知っておくことは非常に重要です。どの程度下落する可能性があるかを把握しておけば、大きく下落した相場でも落ち着いて保有を続けられるからです。

USドリーム(毎月分配) は2020年1月~2020年3月の間に最大▲27.28%下落しています。コロナショックの影響はやはり大きかったようですね。

| 期間 | 下落率 |

| 1カ月 | ▲19.39% |

| 3カ月 | ▲27.28% |

| 6カ月 | ▲22.21% |

| 12カ月 | ▲24.50% |

※2023年10月時点

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

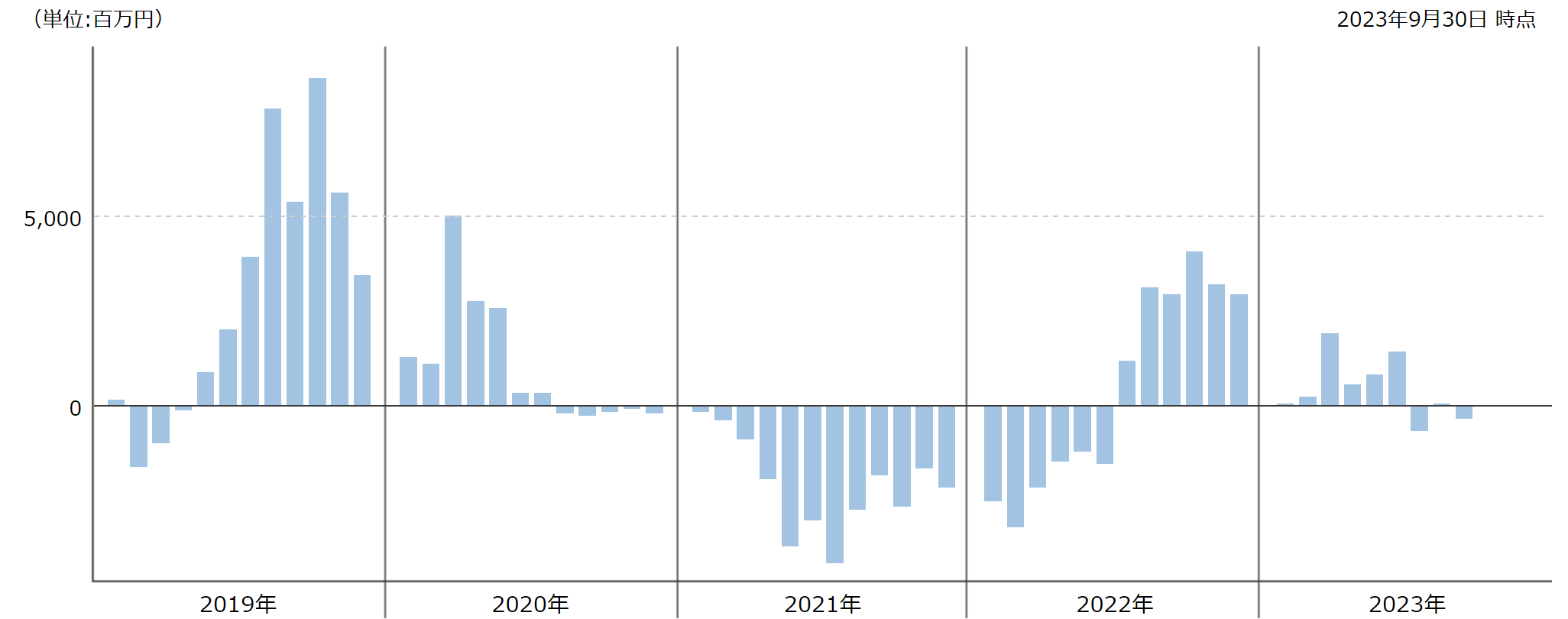

評判はどう?

USドリーム(毎月分配)の評判はネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流出しているということは、それだけUSドリーム(毎月分配)を解約している人が多いということなので、評判が悪くなっているということです。

USドリーム(毎月分配)は配当利回りが高いため、一部の投資家から注目を集めています。

2020年に減配をして以来、毎月資金が流出していましたが、パフォーマンスが好調なこともあり、直近で資金流入に転じました。当分は流入が続きそうな流れですね。

※引用:ウエルスアドバイザー

NISAとiDeCoの対応状況は?

NISAやiDeCoの対応状況ですが、NISAのみ対応しています。

| NISA | iDeCo |

| 〇 | × |

※2023年10月時点

ニッセイ アメリカ高配当株ファンド『USドリーム(毎月分配)』 の今後の見通しと評価まとめ

いかがでしたでしょうか?

REITやMLPを組み合わせることで、リスクを分散させて分配金を安定させようという戦略は、有効に機能する場面もないとは言いませんが、正直なところ、たいした成果を残せていません。

あえてREITやMLPを加えずとも株式100%のファンドのほうがパフォーマンスは好調だったりします。

さきほど比較したように、低コストのインデックスファンドの代表格でもあるeMAXIS Slim先進国株式インデックスとの比較では、中長期ではパフォーマンスで負けています。

また、毎月分配型のファンドと言う意味では、アライアンスバーンスタインの米国成長株投信Dコースのほうがパフォーマンスもよく分配金も多いので、おすすめです。

何を目的に投資をするにしても、あえてUSドリーム(毎月分配)を選ぶ選択肢というのはないように思います。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>私が痛感する投資信託の限界。多くの投資家が見逃している投信運用の弱点