米国株式が非常に好調のせいか、米国株式を切り口に色々な運用戦略を採るファンドが続々と登場しています。今回、三井DSアセットから登場したテトラ・エクイティもまさにその一つです。

一見すると非常に合理的な4つの戦略で運用をしていますが、果たして実際のパフォーマンスはどうなのでしょうか?

今日はテトラ・エクイティについて独自目線で分析していきます。

「テトラ・エクイティって投資対象としてどうなの?」

「テトラ・エクイティって持ってて大丈夫なの?」

「テトラ・エクイティより良いファンドってある?」

といったことでお悩みの方は、この記事を最後まで読めば、悩みは解消すると思います。

>>投資信託以外の方法で毎月5万円の自分年金を作る日経225オプションスクールに興味がある方はこちら

テトラ・エクイティの基本情報

投資対象は?

テトラ・エクイティの投資対象は米国S&P500株価指数先物です。

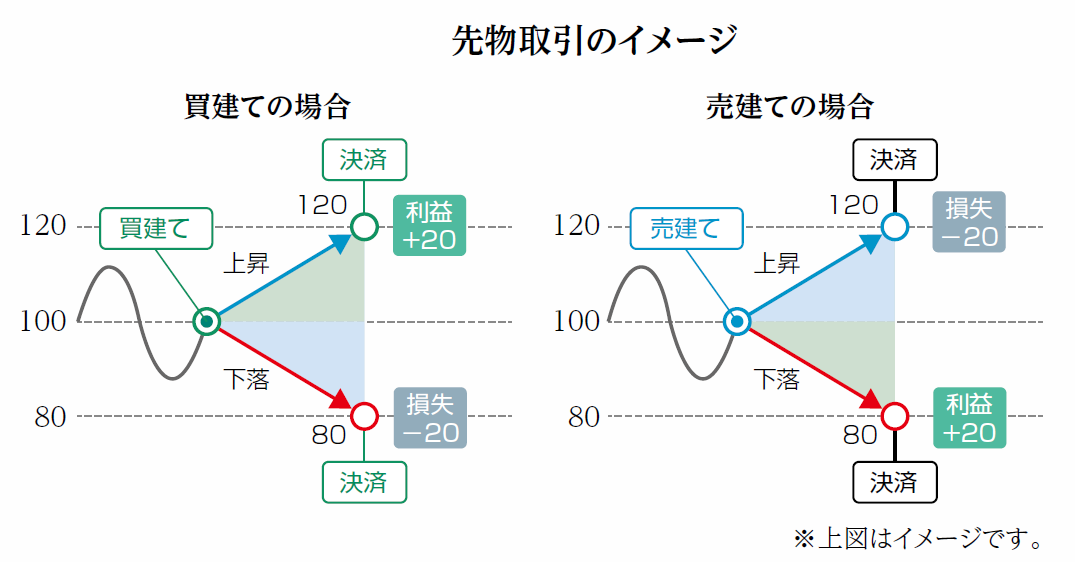

先物取引は下図のように買いからだけでなく、売りからも入れるので、うまく相場を予測できれば、上昇局面だけでなく、下落局面でもしっかりと利益を狙っていけます。

※引用:交付目論見書

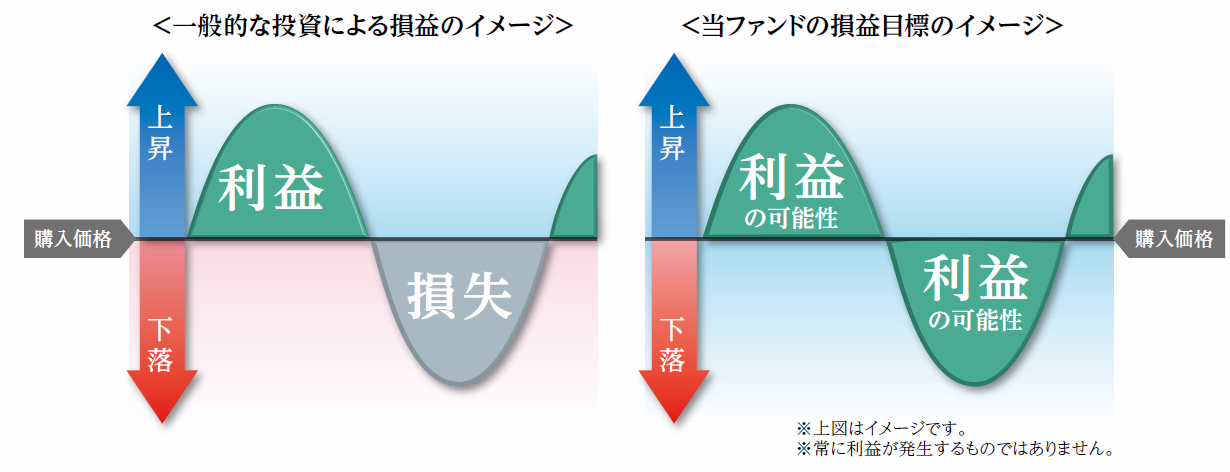

ですので、収益のイメージは以下の右図のようにS&P500が上昇しようが下落しようが絶対収益を狙っていくという投資戦略です。

※引用:交付目論見書

理論的にはまさにそのとおりなのですが、私の知る限り、買いも売りもうまく運用ができているファンドはほとんど知りません。

はたして、実際にうまくいっているのか見ていきましょう。

4つの投資戦略は?

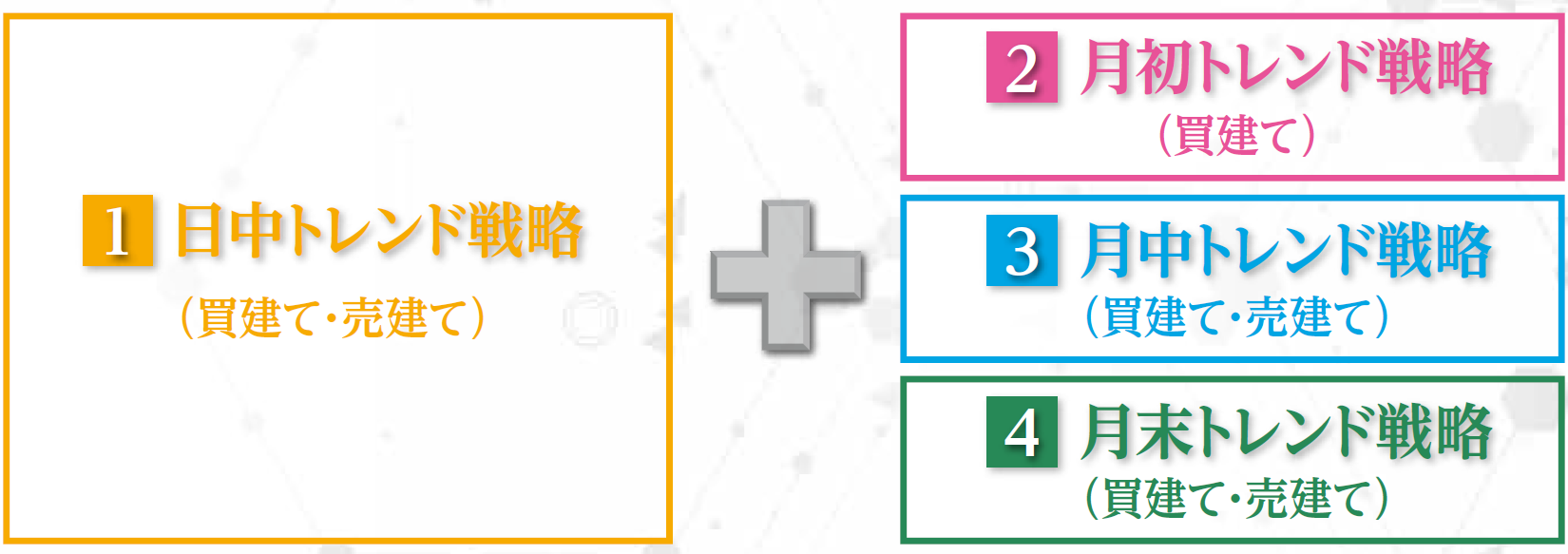

テトラ・エクイティの最大の特徴は以下の4つの投資戦略を組み合わせている点です。

※引用:交付目論見書

(1)の日中トレンド戦略はS&P500先物の終値と翌日の価格の方向から、トレンドを予測し、上昇しそうだと思えば、先物を買い建て、下落しそうだと思えば、先物を売り建てる戦略です。

ポジションはその日の取引終了時刻で精算するので、まさにデイトレード戦略です。

(2)の月初トレンド戦略は米国では確定拠出年金の買い付けが月初の数営業日は株価が上昇しやすいトレンドがあります。そのため、月初の3営業日に限り、S&P500先物を買い建てる戦略です。

一見するとかなり合理的な考えですが、機関投資家であれば、当然このようなことは誰でも知っているので、パフォーマンスにどの程度影響があるのか甚だ疑問です。

(3)の月中トレンド戦略はS&P500オプションの満期乗り換えに伴って、株式相場に影響を与えることがあります。そこを狙って、オプション満期日の4営業日前のトレンドを見て、S&P500を買ったり、売ったりする戦略です。

個人投資家でも似たようなことを考える人がたくさんいますが、あまり成果が出ているという話は聞きません。

(4)の月末トレンド戦略はリバランスによって生じるトレンドを捉えます。株式相場が好調であれば、月末のリバランスで株を売却する人がいますので、S&P500先物を売り建てるというわけです。

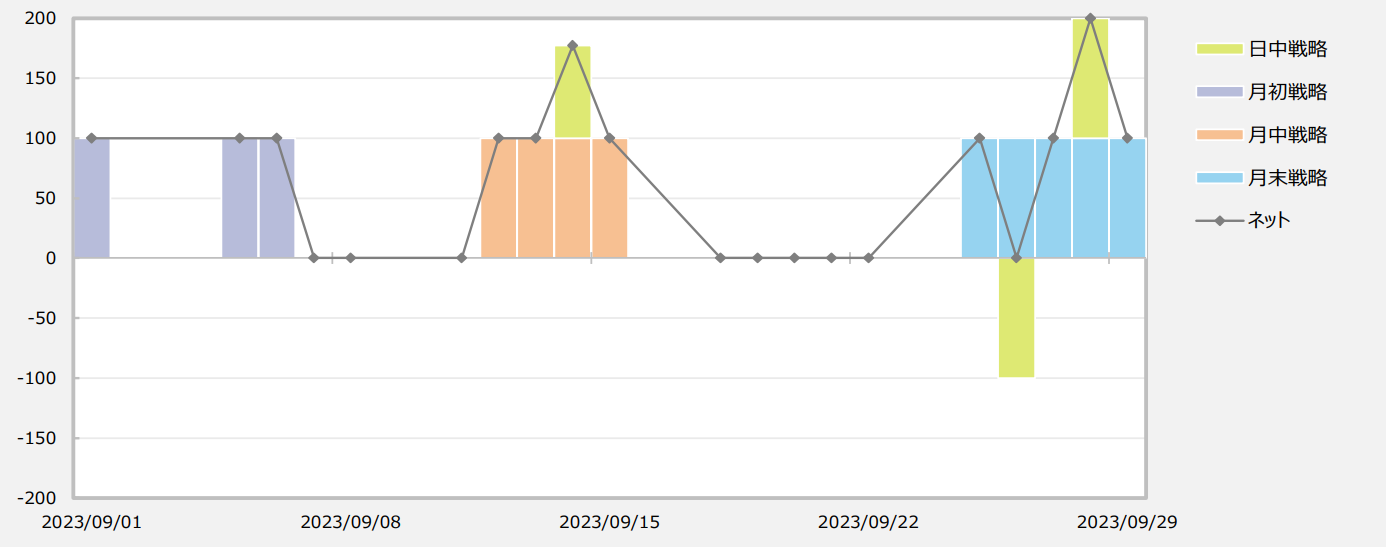

1か月のポジションの推移を見てみると、以下のように、ひと月の間に色々とポジションを組んでは解消していることがわかります。

※引用:マンスリーレポート

純資産総額は?

続いて、純資産総額はどうなっているか見てみましょう。純資産総額というのは、あなたを含めた投資家から集めた資金の総額だと思ってください。

純資産総額は大きいほうが、ファンドマネージャーが資金を運用する際に効率よくできたり、保管費用や監査費用が相対的に低くなりますので、コストが低く抑えられます。

また投資信託の規模が小さくなると運用会社自体がその投資信託に力を注がなくなりパフォーマンスが悪くなることもありますので注意が必要です。

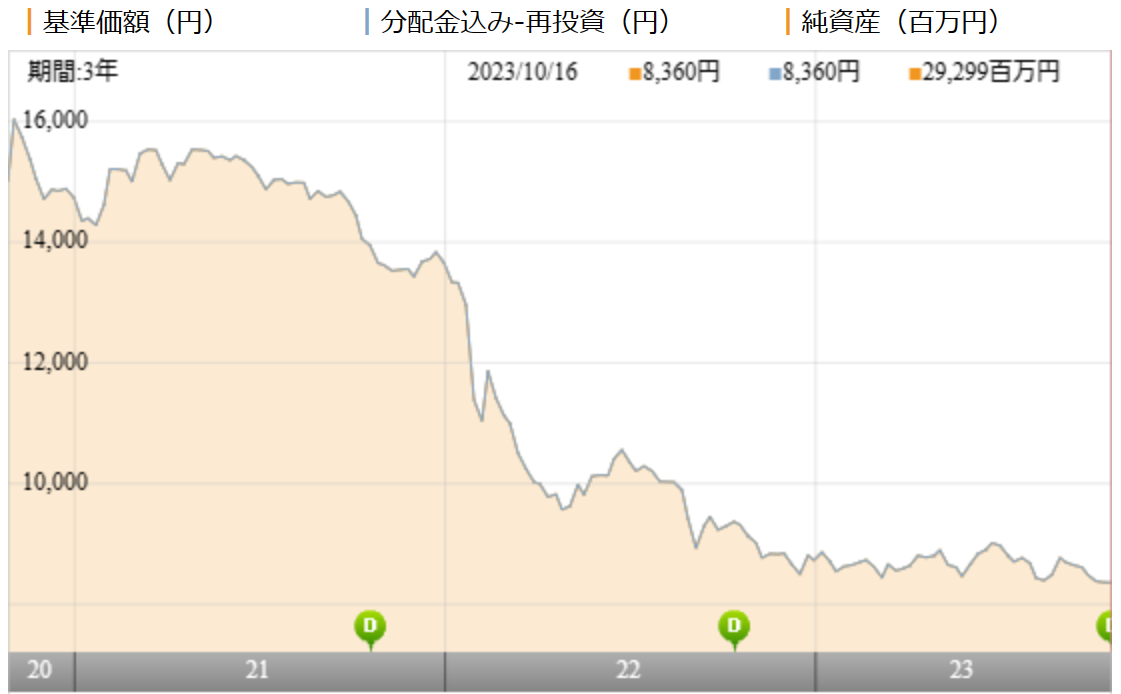

テトラ・エクイティの純資産は運用から1年半程度で、約1500億円集まっていましたが、パフォーマンスの悪化とともに資金が流出し続けており、現在は約300億円です。

コロナショックをうまく乗り越えたという点は非常に評価しますが、そのあとのパフォーマンスがとにかく散々になっています。

※引用:三井住友DSアセットマネジメント HP

実質コストは?

私たちが支払うコストには、目論見書に記載の信託報酬以外に、株式売買委託手数料や、保管費用、印刷費用などが含まれています。

そのため、実際に支払うコストは、目論見書記載の額より高くなるのが通例で、実際にかかる実質コストをもとに投資判断をしなければなりません。

信託報酬を信用するな。知らないうちに差し引かれている実質コストの調べ方

テトラ・エクイティの実質コストは0.964%とアクティブファンドの中では割安な水準です。ただ購入時手数料もかかるのが難点ですね。

| 購入時手数料 | 2.2%(税込)※上限 |

| 信託報酬 | 0.954(税込) |

| 信託財産留保額 | 0 |

| 実質コスト | 0.964%※概算値 |

※引用:最新運用報告書

「ファンドの運用で成果を出すために一番大事なことは何ですか?」と聞かれてあなたは何と答えますか?

もし『ファンド選び』だと思ったとしたら、あなたはドツボに

はまっていますので、こちらの記事を読んでみてください。

テトラ・エクイティの評価分析

テトラ・エクイティの基準価額は?

テトラ・エクイティの基準価額を見てみましょう。米国株のファンドでこのようなチャートパターンを描いているファンドは見たことがありません。

コロナショックで一切下落せず、むしろ急騰していることから、先物の売り戦略が見事にはまったものだと思われます。ただ、2021年の後半からは下落が続いており、直近では基準価額が10,000円を割り込んでいます。

※引用:ウエルスアドバイザー

利回りはどれくらい?

テトラ・エクイティの利回りを見ていきましょう。

直近1年間の利回りは▲10.22%となっています。3年平均利回りは▲17%となっています。

コロナショック時は奇跡的なパフォーマンスを見せていたので、2022年の相場もどう乗り越えるかと思っていましたが、結果は散々です。

やはり数年は4つの戦略がちゃんと機能するのかをしっかり検証してから投資をしないといけないですね。

ちなみにあなたは実質利回りの計算方法はすでに理解していますか?もし、理解していないのであれば、必ず理解しておいてください。

| 平均利回り | |

| 1年 | ▲10.22% |

| 3年 | ▲17.84% |

| 5年 | - |

| 10年 | - |

※2023年10月時点

10年間高いパフォーマンスを出し続けている優秀なファンド達も参考にしてみてください。

10年間圧倒的に高いリターンを出している米国株式ファンドランキング

年別の運用パフォーマンスは?

テトラ・エクイティの年別のパフォーマンスを見てみましょう。

年別の運用利回りを見ることで、平均利回りを見るだけではわからない基準価額の変動の大きさを知ることができます。

2020年は50%近いプラスを出しています。4つの戦略がドハマりしていますね。

一方で、2021年以降のパフォーマンスを見てみると、なんとも残念な結果となっています。2020年のコロナショックをうまく乗り越えていただけに残念でなりません。

| 年間利回り | |

| 2023年 | ▲2.62%(1-9月) |

| 2022年 | ▲36.20% |

| 2021年 | ▲6.87% |

| 2020年 | +49.62% |

※2023年10月時点

投信運用は長期投資が前提なので、つい出口戦略を考えずに投資をしてしまいがちです。

しかし、「投資は出口戦略にあり」と言われるほど、重要なテーマです。ぜひこれを機会に投資の出口戦略を考えてみてください。

>>まさか考えたことがない?運用が成功するか失敗するかすべてのカギを握る投信運用の出口戦略インデックスファンドとのパフォーマンス比較

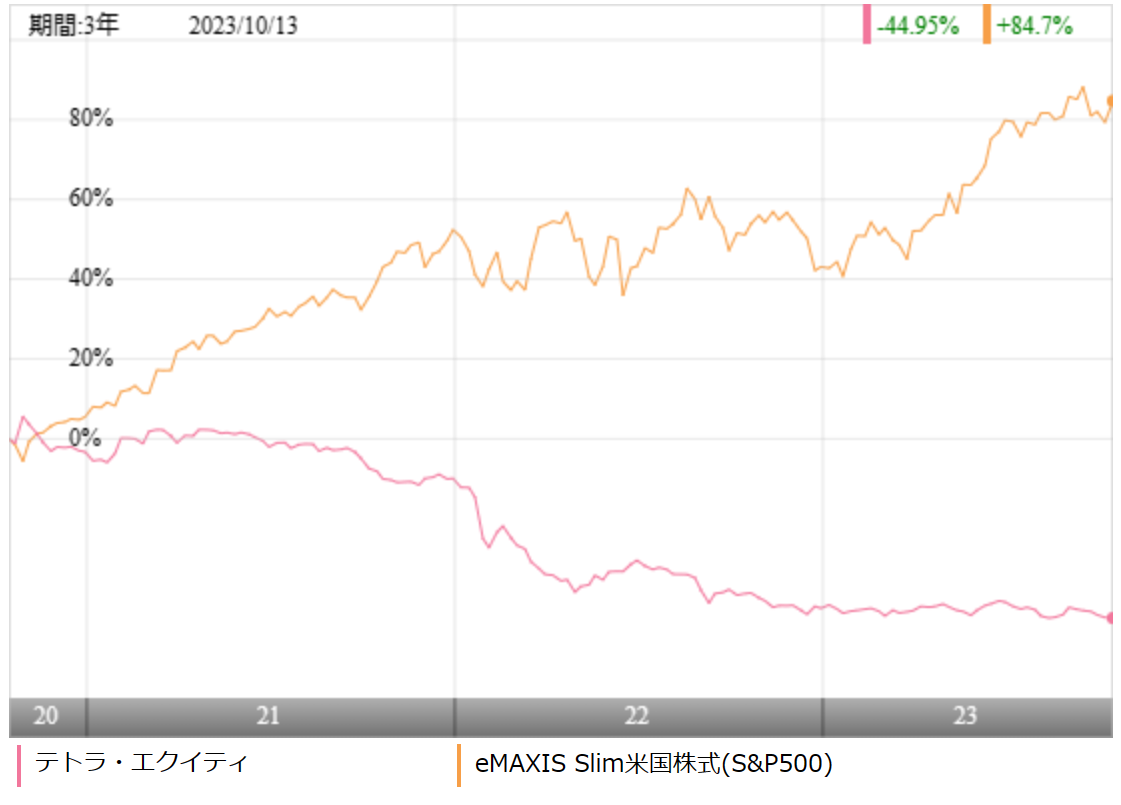

テトラ・エクイティに投資を検討しているのであれば、より低コストのインデックスファンドとのパフォーマンスは比較しておいて損はありません。

テトラ・エクイティがS&P500の先物で運用しているので、今回はeMAXIS Slim 米国株式(S&P500)と比較をしてみたいと思います。

※引用:ウエルスアドバイザー

直近3年間では、ほぼ全期間において、eMAXIS Slim 米国株式(S&P500)に差をつけられています。

コロナショックをうまく乗り切ったということで、注目されていましたが、このパフォーマンスであれば、eMAXIS Slim 米国株式(S&P500)に投資するほうが賢明です。

| テトラ・エクイティ | Slim 米国株式 | |

| 1年 | ▲10.22% | +23.68% |

| 3年 | ▲17.84% | +23.72% |

| 5年 | - | +15.80% |

| 10年 | - | - |

※2023年10月時点

アクティブファンドとのパフォーマンス比較

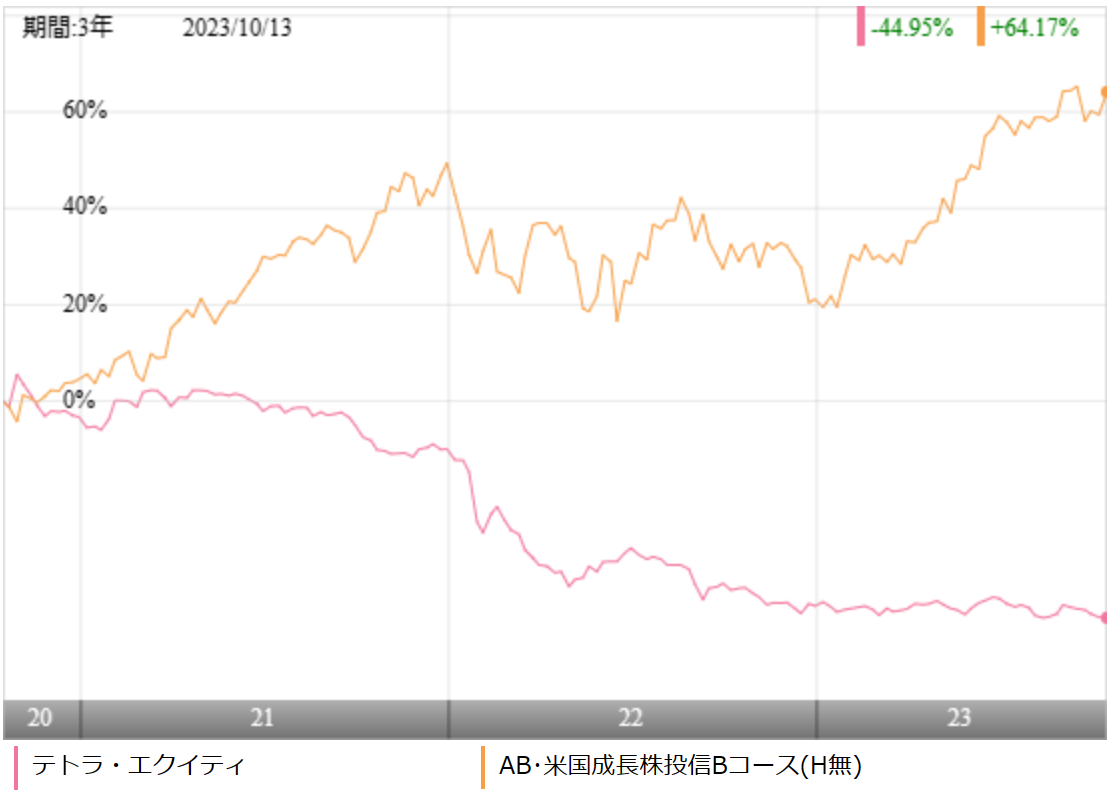

テトラ・エクイティに投資を検討しているのであれば、他のアクティブファンドとパフォーマンスを比較しておいて損はありません。

そこで、今回は米国株ファンドで非常に優秀な成果を残しているAB・米国成長株投信と比較をしてみました。

※引用:ウエルスアドバイザー

ここでも、直近3年間では、ほぼ全期間において、AB・米国成長株投信が大きくリードしています。

コロナショックでの立ち回りが素晴らしかっただけに、この結果は残念としか言いようがありません。

| テトラ・エクイティ | 米国成長株B | |

| 1年 | ▲10.22% | +25.71% |

| 3年 | ▲17.84% | +18.31% |

| 5年 | - | +16.72% |

| 10年 | - | +18.21% |

※2023年10月時点

最大下落率は?

テトラ・エクイティへの投資を検討するのであれば、どの程度下落する可能性があるのかは知っておきたいところです。

標準偏差からある程度の変動範囲は予測できますが、過去に実際にどの程度下落したのかを確認しておいたほうがよいでしょう。

それでは、テトラ・エクイティの最大下落率を見ていきます。

| 期間 | 下落率 |

| 1カ月 | ▲19.27% |

| 3カ月 | ▲27.20% |

| 6カ月 | ▲31.38% |

| 12カ月 | ▲39.81% |

※2023年10月時点

テトラ・エクイティの最大下落率は、2021年5月~2022年4月の1年間で▲39.81%となっています。なぜこの期間でこんなに下落しているの?と疑問しか浮かんでこないですね。

最大下落率を知ってしまうと、少し足が止まってしまうかもしれません。しかし、以下のことをしっかり理解しておけば、元本割れの可能性を限りなく低くすることが可能です。

評判はどう?

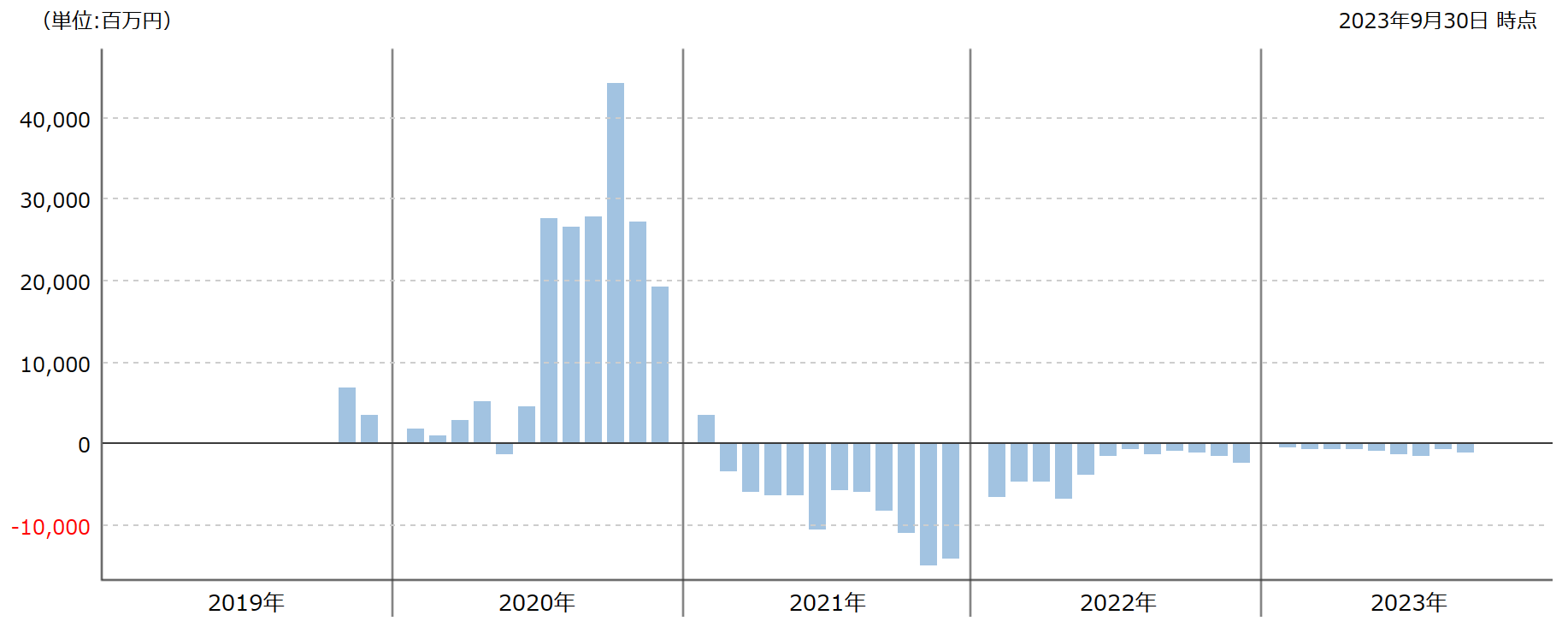

続いて、テトラ・エクイティの評判を見てみましょう。ネットでの書き込みなどで調べる方法もありますが、評判を知るうえで一番役に立つのが、月次の資金流出入額です。

資金が流入しているということは多くの投資家がファンドを購入しているということなので、評判がいいということになります。

テトラ・エクイティはコロナショックをうまく乗り切ったということで、運用会社がプロモーションに力を入れており、2020年は、かなり資金流入が大きくなりました。

ただ、2021年からは資金が流出超過となっており、コロナショック以降のパフォーマンスに失望した投資家が資金を抜いています。今後、今のパフォーマンスが続くようであれば、評判が戻ってくることはないですね。

※引用:ウエルスアドバイザー

テトラ・エクイティの評価まとめと今後の見通し

いかがでしょうか?

2020年のコロナショックの切り抜け方を見ると、テトラ・エクイティに投資をするという判断をしてもおかしくありません。

しかし、テトラ・エクイティのような特殊な運用をしているファンドによくありがちなのですが、一般的な株式ファンドと違うタイミングで一時的にパフォーマンスが向上するものの、だんだんパフォーマンスが悪化していくということがよくあります。

直近では、eMAXIS Slim 米国株式にもパフォーマンスで追い越されてしまっていますし、これではあえて高いコストを支払って特殊な運用をしているテトラ・エクイティに投資をする意味がありません。

繰り返しになりますが、テトラ・エクイティのような複雑な戦略を組み合わせるようなファンドに投資をするときは、数年は様子を見て、株式相場がどのようなときに、どんな値動きをするのか、しっかりと確認してから投資をするようにしてください。

新しい戦略が出たからとりあえず投資をしてみた。というようなスタンスではほぼ間違いなく損をするだけで終わりますよ。

最後に、投信運用には多くのメリットもありますが、当然ながら、弱点もあります。

今も私は投信運用を続けてはいますが、私がなぜ投資信託の運用を主軸におかなくなったのか。その理由をこちらで話をしています。

>>なぜ私が投信運用に限界を感じたのか。多くの投資家が見逃している投信運用の弱点